Научные и курсовые работы |

Главная

Исторические личности

Военная кафедра

Ботаника и сельское хозяйство

Бухгалтерский учет и аудит

Валютные отношения

Ветеринария

География

Геодезия

Геология

Геополитика

Государство и право

Гражданское право и процесс

Естествознанию

Журналистика

Зарубежная литература

Зоология

Инвестиции

Информатика

История техники

Кибернетика

Коммуникация и связь

Косметология

Кредитование

Криминалистика

Криминология

Кулинария

Культурология

Логика

Логистика

Маркетинг

Наука и техника Карта сайта

Статья: Прогнозирование сегмента автомобильного рынка на примере Московского региона

Статья: Прогнозирование сегмента автомобильного рынка на примере Московского региона

Окатьев Константин Викторович

Москва 2009

1. Разработка процедур и инструментария прогнозирования

Автомобильный рынок, в силу своей специфичности, является очень динамичным, поэтому, для проведения оценки первоначального состояния автомобильного сегмента на определенный период времени и построения дальнейшего прогноза развития могут быть использованы различные экономические методики, процедуры и инструменты.

В свете мирового финансово-экономического кризиса, построение прогнозов в автомобильном секторе приобретает огромную актуальность.

По мере развития экономического кризиса у участников рынка возрастает необходимость в получении как можно более полной и достоверной информации, с тем, чтобы все предпринимаемые шаги были тщательно взвешены и делались с открытыми глазами. Растут требования к регулярности и стабильности получения информации. Оперативность получения информации о происходящих на рынке изменениях становится более важной. Своевременность получения такой информации позволяет корректировать планы и повышать эффективность маркетинговых мероприятий.

В качестве первоначального инструмента прогнозирования автомобильного сегмента рынка может быть рассмотрен обзор автомобильных рынков зарубежных стран, включающий регистрацию автомобилей в странах Европы и продажи автомобилей по брендам. Это позволяет прогнозировать возможное развитие ситуации в нашей стране и общее состояние тех или иных автопроизводителей.

Обзор основных событий на автомобильном рынке России позволяет исследовать причины, влияющие на те, или иные происходящие на нем процессы, а также позволяет спрогнозировать возможные процессы. В этом случае, следует рассматривать структуру рынка с раскладкой по маркам и моделям в динамике, а также

группировку по классам и типам автомобилей, что позволит оперативно отслеживать потребительские предпочтения и тренды их изменений.

Точность составления прогнозов будет зависеть от количества и качества учтенных факторов внешней и внутренней экономической среды. Конечно же, построить абсолютно достоверный прогноз невозможно. Однако, рассматривая максимально широкий круг факторов, возможно построить прогноз с определенной долей вероятности, наиболее близкой к реальной ситуации.

Среди основных факторов выделяют:

Ситуация на мировых автомобильных рынках;

Основные события на автомобильном рынке России;

Ключевые макроэкономические показатели;

Динамика продаж новых автомобилей;

Динамика продаж автомобилей с пробегом;

Изменение марочной структуры рынка;

Изменение модельной структуры рынка;

Динамика и структура импорта легковых автомобилей;

Обзор ценовой политики основных участников рынка.

Рассматривая мировую практику прогнозирования автомобильного рынка можно выделить два основных метода - технический и фундаментальный анализ. Технический анализ основывается на значениях продаж предыдущих периодов. На основании этих данных строится прогноз статистическими методами: выделяются сезонный и календарный факторы, тренды, циклы и пр.

Для построения наиболее точных и качественных прогнозов, западными маркетологами используются все современные методы математической статистики. Для простых случаев обычно используется метод ARIMA(Autoregressive integrated moving average), основанная на методологии Бокса-Женкинса.[1] Для более сложных, - хорошо зарекомендовали себя методы прогнозирования на базе теории хаоса, волн Эллиотта, нейронных сетей и прочего.

Для установления возможности применения асимптотических результатов при конечных (т. н. «малых») объемах выборок полезны компьютерные статистические технологии. Они позволяют также строить различные имитационные модели. Отметим полезность методов размножения данных (бутстреп-методов). Системы прогнозирования с интенсивным использованием компьютеров объединяют различные методы прогнозирования в рамках единого автоматизированного рабочего места прогнозиста.

Прогнозирование на основе данных, имеющих нечисловую природу, в частности, прогнозирование качественных признаков основано на результатах статистики нечисловых данных. Весьма перспективными для прогнозирования представляются регрессионный анализ на основе интервальных данных, включающий, в частности, определение и расчет нотны и рационального объема выборки, а также регрессионный анализ нечетких данных.[2] Общая постановка регрессионного анализа в рамках статистики нечисловых данных и ее частные случаи - дисперсионный анализ и дискриминантный анализ, давая единый подход к формально различным методам, полезна при программной реализации современных статистических методов прогнозирования.[3]

Основными процедурами обработки прогностических экспертных оценок являются проверка согласованности, кластер-анализ и нахождение группового мнения. Проверка согласованности мнений экспертов, выраженных ранжировками, проводится с помощью коэффициентов ранговой корреляции Кендалла и Спирмена, коэффициента ранговой конкордации Кендалла и Бэбингтона Смита. Используются параметрические модели парных сравнений - Терстоуна, Бредли-Терри-Льюса - и непараметрические модели теории люсианов.[4] Полезна процедура согласования ранжировок и классификаций путем построения согласующих бинарных отношений. При отсутствии согласованности разбиение мнений экспертов на группы сходных между собой проводят методом ближайшего соседа или другими методами кластерного анализа (автоматического построения классификаций, распознавания образов без учителя). Классификация люсианов осуществляется на основе вероятностно-статистической модели.

Используют различные методы построения итогового мнения комиссии экспертов. Своей простотой выделяются методы средних арифметических и медиан рангов. Компьютерное моделирование позволило установить ряд свойств медианы Кемени, часто рекомендуемой для использования в качестве итогового (обобщенного, среднего) мнения комиссии экспертов. Интерпретация закона больших чисел для нечисловых данных в терминах теории экспертного опроса такова: итоговое мнение устойчиво, то есть мало меняется при изменении состава экспертной комиссии, и при росте числа экспертов приближается к «истине». При этом в соответствии с принятым в подходом предполагается, что ответы экспертов можно рассматривать как результаты измерений с ошибками, все они — независимые одинаково распределенные случайные элементы, вероятность принятия определенного значения убывает по мере удаления от некоторого центра — «истины», а общее число экспертов достаточно велико.

Эти инструменты позволяют давать наиболее реалистичные прогнозы с достаточной степенью достоверности, но проблема в том, что для современного этапа развития автомобильного рынка в РФ методы технического анализа не применимы в принципе. Не завершился этап становления этого рынка, не хватает периодов наблюдения для составления прогнозов. Вообще, в отличие от стационарных, переходные процессы самые трудные – и в математике, и в физике, и в экономике. Россия находится сейчас именно на этой стадии развития рынка. Но это не значит, что рынок не предсказуем в принципе. Просто необходимо применять другой метод фундаментальный анализ.

Фундаментальный анализ основывается на предположении, что объём продаж, в первую очередь, зависит от макроэкономических параметров: стоимости нефти, динамики валютных курсов, ликвидности (остатки на корреспондентских счетах, денежные агрегаты), стоимости денег и пр. На основании статистических данных строится эконометрическая модель рынка(сегмента рынка) для этих параметров. При этом определённой проблемой является устранение мультиколлинеарности, так как параметры не являются в чистом виде независимыми, но современные эконометрические методы дают возможность легко с этим справляться. Построенная модель позволяет отсечь некоторое количество параметров, оказывающих наименьшее воздействие на результат.

Так, для автомобильного рынка определяющими являются всего 6-7 параметров, а для сегмента автомобильного рынка подбирается большее количество параметров. На первом месте, конечно, стоимость нефти (весовой коэффициент более 30%). Именно этот фактор определяет непохожесть российского рынка на другие рынки, ведь во всём мире с ростом цен на нефть падают объёмы продаж автомобилей, а в России растут. Это же объясняет повышенный интерес иностранных автопроизводителей к нашей стране. Присутствие на рынке России, или, как говорят экономисты, включение в портфель рынков, позволяет им хеджировать свои риски, связанные со стоимостью нефти. Ведь, если стоимость нефти будет расти, объём продаж в России позволит им смягчить последствия падения продаж на других рынках, а, если нефть будет падать, то снижение продаж в РФ будет скомпенсировано ростом продаж на других рынках. Таким образом, повышается стабильность процессов, а это для производства – главное. Конечно, при этом подходе не все параметры могут быть помещены в модель, например, демографические, структурные и пр. Но это не означает, что метод плохо работает, просто модель надо постоянно обновлять. А поскольку экономические процессы инертны, то при постоянном обновлении модели погрешность будет минимальной.

Частично некоторые аналитики автомобильного рынка используют фундаментальный метод, правда, в качестве макроэкономического параметра берут такой показатель как количество автомобилей на 1000 населения. Это не совсем оправданный подход. Кроме того, что он однобок, он зависит не столько от продаж автомобилей, сколько от «удачных» реформ Правительства, в результате которых численность населения может стремительно снижаться, а, значит, этот показатель будет увеличиваться.

На следующем этапе можно произвести кластерный анализ, т.е. выбрать те сегменты рынка, для которых второй по воздействию параметр (после цен на нефть) одинаков. Так для автомобильного рынка первый кластер занимает нишу автомобилей стоимостью примерно до $ 12 000. В этом кластере вторым после стоимости нефти параметром является динамика курса доллара. В следующем кластере (стоимость от $ 12 000 до $ 25 000) этот параметр перемещается на третье место, а второе занимает стоимость квадратного метра жилья. В следующем кластере этот параметр перемещается назад, а на второе место выдвигается динамика индекса РТС. Вот почему в этом году ожидаются драматические изменения между кластерами. При наиболее вероятном сценарии среднегодовая стоимость нефти незначительно упадёт, но общий объём продаж увеличится благодаря другим факторам, и значительно изменятся объёмы продаж в тех кластерах, где наиболее значимые параметры претерпят наибольшие изменения. И что очень важно, для различных кластеров различается оптимальная маркетинговая стратегия.

Помимо основных методов экономического прогнозирования в автомобильной отрасли, следует рассмотреть наиболее распространенные инструменты прогнозирования, которые, в наиболее общем виде, могут быть разделены на классические и специфические экономические инструменты прогнозирования.

Среди классических инструментов прогнозирования выделяют такие, как спрос и предложение в сегменте рынка, цены, инфляция, другие макроэкономические категории, которые выбираются в зависимости от специфики исследования. Также, к классическим инструментам прогнозирования можно отнести ретроспективный PEST анализ и экспертные оценки, оценки рисков, оценки отдельных внутренних/внешних факторов, влияющих на сегмент рынка, отрасль или отдельно взятый рынок.

Среди специфических инструментов прогнозирования выделяют такие, как анализ основных игроков(стейколдеров) рынка или сегмента рынка, анализ смежных отраслей, анализ финансовой зависимости и другие инструменты, в зависимости от глубины и качества предполагаемого прогноза.

Рассматривая спрос и предложение в автомобильном сегменте, объектом прогнозирования в первую очередь должно стать количество автомобилей, которые поступят в продажу за период, относительно которого составляется прогноз. Функционирование предприятий самым непосредственным образом ориентировано на удовлетворение спроса физических и юридических лиц на выпускаемые товары и оказываемые услуги, подтверждая известный тезис о том, что спрос рождает предложение.

Основная цель прогнозирования спроса на предприятии – определить тенденции факторов, воздействующих на него.

При прогнозировании обычно выделяют прогнозы краткосрочные – на 1-1,5 года, среднесрочные – на 4-6 лет и долгосрочные – на 10-15 лет.

Главный акцент при краткосрочном прогнозировании спроса делается на количественной и качественной оценке изменений объема спроса и предложения, уровня конкурентоспособности товара и индексов цен, валютных курсов, соотношений валют и кредитных условий. Здесь учитываются также временные, случайные факторы.

Среднесрочное и долгосрочное прогнозирование спроса основывается на системе прогнозов соотношения спроса и предложения.

При среднесрочном и долгосрочном прогнозировании спроса, как правило, не учитывают временные и случайные факторы воздействия на рынок. Если краткосрочные прогнозы нацелены на количественные оценки, то среднесрочные и долгосрочные прогнозы рассматриваются как вероятностные оценки динамики изменения спроса.

В качестве инструментария прогнозирования спроса применяются количественные методы (факторные, статистического анализа, математического моделирования), методы экспертных оценок, базирующиеся на опыте и интуиции специалистов по данному товару и рынку.

Исследование конъюнктуры строится на систематизации, обработке и анализе экономических показателей и иной информации, характеризующей состояние экономики. Состав показателей и иной информации определяется целями конкретного исследования, будь то анализ длительных тенденций развития отрасли, изменения ее технико-экономических характеристик или анализ ситуации на рынке за относительно короткий отрезок времени или на определенный момент.

Конъюнктура хозяйства представляет собой конкретное состояние процесса общественного воспроизводства в определенных временных, географических и иных рамках, складывающееся под воздействием совокупности конъюнктурно образующих факторов. Конъюнктура включает в себя следующие области: производственный потенциал и его элементы, включая производственные ресурсы и максимальный выпуск продукции, отраслевую и производственную структуру хозяйства; рынок, его емкость и структуру; численность населения, уровень экономического развития, распределение доходов среди слоев населения, разделение труда в обществе, состояние производственных фондов; организационная структура хозяйства, включая фирменную структуру хозяйства, состояние концентрации, комбинирования и специализации производства и сбыта, государственное регулирование хозяйства; соотношение спроса и предложения на рынке; коммерческие условия реализации продукции. [5]

Конъюнктура формируется и развивается под влиянием многих факторов – экономических, политических, научно-технических, социальных и др. Все эти факторы можно разбить на постоянные и временные, циклические и нециклические, стимулирующие развитие рынка или сдерживающие его. Все они влияют на конъюнктуру во взаимодействии, одновременно дополняя, усиливая или ослабляя друг друга.

Главная причина конъюнктурных колебаний – циклический характер развития рыночной экономики. Однако конъюнктура, как правило, более динамическое явление, чем фазы цикла.

Основная сложность в изучении конъюнктуры (особенно при разработке прогнозов) заключается не в том, чтобы определить круг факторов и элементов ее формирования. Важнейшая задача любого исследования конъюнктуры состоит в установлении значимости, силы воздействия определенных факторов на формирование конъюнктуры, а также выявление ведущих факторов.

Одним из наиболее распространенных и эффективных инструментов прогнозирования рынка является PEST-анализ, предназначенный для выявления политических, экономических, социальных и технологических аспектов внешней среды, которые могут повлиять на сегмент автомобильного рынка.[6]

Политика изучается, потому что она регулирует власть, которая в свою очередь определяет среду компании и получение ключевых ресурсов для её деятельности. Основная причина изучения экономики это создание картины распределения ресурсов на уровне государства, которая является важнейшим условием деятельности предприятия. Не менее важные потребительские предпочтения определяются с помощью социальной компоненты PEST-анализа. Последним фактором является технологическая компонента. Целью её исследования принято считать выявление тенденций в технологическом развитии, которые зачастую являются причинами изменений и потерь рынка, а также появления новых продуктов.

Таблица 3.1

| ПОЛИТИЧЕСКИЕ ФАКТОРЫ | ВЛИЯНИЕ ЭКОНОМИКИ |

|

Текущее законодательство на рынке Будущие изменения в законодательстве Европейское/международное законодательство Регулирующие органы и нормы Правительственная политика, изменение Государственное регулирование конкуренции Торговая политика Ужесточение госконтроля за деятельностью бизнес-субъектов и штрафные санкции Выборы на всех уровнях власти Финансирование, гранты и инициативы Группы лоббирования/давления рынка Международные группы давления Экологические проблемы Прочее влияние государства в отрасли |

Экономическая ситуация и тенденции Динамика ставки рефинансирования Уровень инфляции Инвестиционный климат в отрасли Заграничные экономические системы и тенденции Общие проблемы налогообложения Налогообложение, определенное для продукта / услуг Сезонность / влияние погоды Рынок и торговые циклы Платежеспособный спрос Специфика производства Товаропроводящие цепи и дистрибуция Потребности конечного пользователя Обменные курсы валют Основные внешние издержки Энергоносители Транспорт Сырье и комплектующие Коммуникации |

| СОЦИОКУЛЬТУРНЫЕ ТЕНДЕНЦИИ | ТЕХНОЛОГИЧЕСКИЕ ИННОВАЦИИ |

|

Демография Изменения законодательства, затрагивающие социальные факторы Структура доходов и расходов Базовые ценности Тенденции образа жизни Бренд, репутация компании, имидж используемой технологии Модели поведения покупателей Мода и образцы для подражания Главные события и факторы влияния Мнения и отношение потребителей Потребительские предпочтения Представления СМИ Точки контакта покупателей Этнические / религиозные факторы Реклама и связи с общественностью |

Развитие конкурентных технологий Финансирование исследований Связанные / зависимые технологии Замещающие технологии/решения Зрелость технологий Изменение и адаптация новых технологий Производственная емкость, уровень Информация и коммуникации, влияние сети Интернет Потребители, покупающие технологии Законодательство по технологиям Потенциал инноваций Доступ к технологиям, лицензирование, патенты Проблемы интеллектуальной собственности |

Авторская методика прогнозирования сегмента автомобильного рынка предполагает следующие шаги:

Использование и анализ готовых прогнозов. Метод основывается на исследованиях, проведенных авторитетными международными, европейскими и российскими исследовательскими агентствами и экспертами.

Составление собственных прогнозов. Так как все методы и инструменты имеют свои преимущества и недостатки, то для составления наиболее достоверного прогноза следует попытаться совместить различные методы и техники, учитывая, таким образом, различные параметры.

Разделить анализ и прогнозирование весьма не просто. Большая часть сложных методик анализа уже заточена на прогнозирование. Фактически анализ нужен для того, что бы создать прогноз.[7] Содержание итогового прогнозного документа аналитика должен быть примерно следующим:

Прогноз развития

- Сценарии воздействия на объект возможностей, преимуществ, угроз, слабостей и заинтересованных сил;

- Сравнение с аналогичными ситуациями и/или с аналогичным объектом;

- Возможные сценарии поведения в тех или иных ситуациях;

- Определение верхних и нижних пределов развития объекта с учетом возможностей, преимуществ, угроз и слабостей.

Многочисленные примеры ситуаций, связанных с социальными, технологическими, экономическими, политическими, экологическими и другими рисками. Именно в таких ситуациях обычно и необходимо прогнозирование. Известны различные виды критериев, используемых в теории принятия решений в условиях неопределенности (риска).[8] Из-за противоречивости решений, получаемых по различным критериям, очевидна необходимость применения оценок экспертов.

Как показывает практика, несмотря на широкий круг инструментов анализа, развитие статистических методик и технологические достижения, составление достоверных прогнозов остается достаточно сложной задачей. Кроме того, прогнозирование сегмента автомобильного рынка на примере московского региона осложняется тем, что рынок достаточно молодой и зависит от множества параметров.

Практические примеры показывают, что точность прогнозов влияет не только на конкретного субъекта рынка, а на всех участников рынка.

2. Проведение прогнозирования сегмента автомобильного рынка

Прогнозирование сегмента автомобильного рынка начнем с экспертных оценок, основанных на исследованиях, проведенных авторитетными международными, европейскими и российскими исследовательскими агентствами и экспертами. Далее, перейдем к самостоятельной оценке и прогнозированию, совмещающей различные методы и техники экономического анализа.

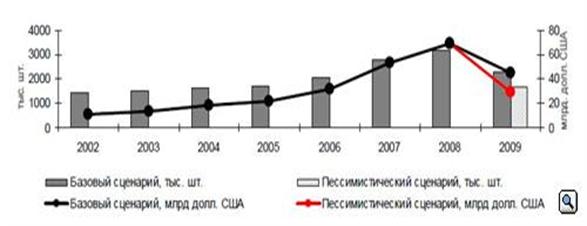

Эксперты Pricewater-houseCoopers (PwC) подготовили два сценария развития российского автомобильного рынка в этом году. Базовый предусматривает снижение продаж на 25%, в количественном выражении - до 2,3 млн. штук. Пессимистический - падение на 45% до 1,6 млн. машин.[9] «Я признаю, что точно не знаю, что будет в этом году», - заявил руководитель практики по оказанию услуг предприятиям автомобильной отрасли PwC Стенли Рут.[10]

Готовя прогноз, он учитывал пять основных факторов. В 2008 г. россияне потратили на приобретение автомобиля 5,4% располагаемого личного дохода, а в первой половине - даже 5,9%. В этом году, по прогнозу Рута, эта доля может уменьшиться до 4-5% (при пессимистическом и базовом сценарии соответственно). Доля кредитных продаж автомобилей в 2009 году может снизиться до 10-20% в денежном выражении (в 2008 г. она составляла 31%, в первом полугодии 2008 г. - 35%).[11]

Номинальный личный располагаемый доход, по расчетам PwC, увеличится на 12-18% (в 2008 г. он вырос на 27%, в первой половине года - на 28%). Средняя цена продажи автомобиля при этом, прогнозирует Рут, должна снизиться до $18 000-20 000 ($21 700 и $22 350 соответственно). Эксперты PwC учитывают курс рубля в 37-35 руб. за доллар. Каждый из этих факторов очень трудно прогнозировать, поэтому и окончательный прогноз рынка сформулировать «крайне сложно», объясняет Рут. Но все эти факторы, по его мнению, больше повлияют на объем продаж, чем введение повышенных пошлин на импорт автомобилей. Рост российского авторынка может возобновиться в 2010 году. По мнению Стенли Рута, российский авторынок еще не насыщен, критический уровень насыщенности (400 автомобилей на 1 000 человек) России удастся достичь не ранее 2025 года.

Краткосрочные перспективы местного производства выглядят более благоприятными, нежели автомобильный рынок России в условиях кризиса в целом. Автомобили местного производства увеличат свою рыночную долю. Ослабление рубля и повышение таможенных тарифов, которые могут пойти на пользу местным производителям, могут негативно сказаться на автодилерах. "Мы ожидаем значительную консолидацию в отрасли", - отметил партнер PWC.

Между тем, вице-президент автопроизводителей Ассоциации европейского бизнеса Мартин Ян говорит о сокращении продаж в 2009 году всего на 19 проц. - до 2,4 млн штук. "Мы не можем ожидать роста продаж в РФ в 2009 году", - отмечал он. "Есть и другие прогнозы - что рынок упадет на 15 или на 40 проц. Считаю, что наш прогноз более реалистичен. Покупатели не смогут откладывать приобретение автомобиля вечно", - подчеркнул М.Ян.[12]

В свою очередь, вице-президент комитета автопроизводителей выделил две тенденции на 2009 год. Первая - это повышение цен на новые иностранные автомобили из-за повышения импортных пошлин и девальвации рубля. М.Ян предположил, что в среднем рост цен на иномарки в России составит порядка 10 проц. Он отметил, что будут расти объемы производства автомобилей иностранных брэндов в России, а перспективы роста продаж иностранных марок по отношению к российским брэндам "будут зависеть от девальвации рубля, пока это вопрос я оставил бы открытым".

Стоит отметить, что отмечается не только падение продаж, но и сокращение выпуска автомобилей. Так, в декабре 2008 года по сравнению с ноябрем выпуск машин сократился на 16,7 проц. Наибольшее падение производства - 53,1 проц. - зафиксировано в III декаде декабря, когда было изготовлено 18,809 тыс. машин. В I декаде месяца российские автопроизводители выпустили 42,943 тыс. машин, во II декаде - 40,116 тыс. машин. Это, соответственно, на 2,6 и на 6,6 проц. меньше по сравнению с аналогичными периодами.

Что касается Европы - то там, в декабре зафиксировано падение продаж автомобилей на 17,8 проц. по отношению к тому же месяцу 2007 года. За весь 2008 год продажи составили 14,71 млн автомобилей, что на 7,8 проц. меньше, чем в 2007 году. Это максимальное годовое падение за период с 1993 года. Хуже всего в декабре чувствовали себя рынки Ирландии (-61,9 проц. к предыдущему году), Латвии (-57,3 проц.), Испании (-49,9 проц.), Эстонии (-45,6 проц.), Литвы (-41,5 проц.), Болгарии (-40,1 проц.), Дании (-39,3 проц.). На основных европейских авторынках ситуация также тяжелая: в Великобритании продажи упали на 21,2 проц., в Италии - на 13,3 проц., во Франции - на 15,8 проц., в Германии - на 6,6 проц.

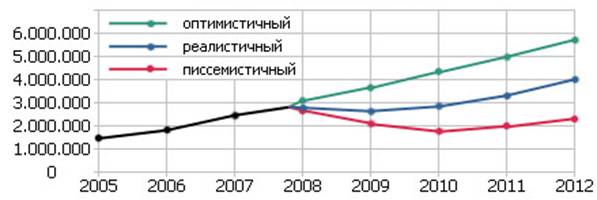

В новых экономических условиях аналитическое агентство "Автостат" обновило свой отчет о перспективах развития рынка легковых автомобилей в России. На основе данных по продажам легковых авто за 9 месяцев текущего года, аналитиками компании были выстроены новые прогнозы развития рынка России до 2012 года, в которых были учтены изменившиеся рыночные тенденции.[13]

В настоящий момент рассматривается два варианта выхода страны из сложившейся ситуации. При первом, наиболее легком, уже к середине следующего года на мировых финансовых рынках произойдет смена тренда, связанная с активными действиями нового президента США и итогами договоренностей "Большой Двадцатки". На мировых финансовых рынках снова начнут преобладать оптимистичные настроения, что позволит реальному сектору (в том числе автомобильному рынку) относительно безболезненно пережить возникшие осложнения. При таком варианте развития специалисты компании "Автостат" ожидают в следующем году уровень продаж на российском рынке в районе 2,6 миллионов автомобилей в год. В краткосрочной перспективе возможно возобновление роста и достижения рынком отметки в 3 миллиона авто в 2010 году, а следующего рубежа (4 млн. штук) – в начале 2012 года. Стоит также отметить, что если в начале следующего года произойдет анонсированное увеличение пошлин на ввоз легковых авто, то будут сокращаться объемы импорта новых и подержанных автомобилей, который будет постепенно замещен иномарками российской сборки.

Существует и более пессимистичный прогноз развития сложившейся ситуации. Согласно ему, страна сейчас находится в начальной стадии кризиса, который продлится еще около двух лет. При таком варианте развития событий специалистами не исключаются возможность множества серьезных структурных изменений в мировой и российской экономиках. Происходить все это будет на фоне снижения темпов роста ВВП у развивающихся стран и жесткой рецессии в развитых государствах, сопровождаясь ростом безработицы, остановкой многих крупных предприятий и значительным снижением уровня платежеспособности населения. При таком варианте развития ситуации аналитики компании "Автостат" не исключают возможности отката в следующем году уровня годовых продаж до отметок 2006 года: 2,1 млн. автомобилей с последующим инерционным снижением ниже значения в 2 миллиона единиц.

Рисунок 3.2

Прогноз развития российского авторынка до 2012 года

Источник: Автостат, 2009 - http://www.autostat.ru/

В 2009 году рынок иномарок может сократиться почти вдвое. В это время отлично себя будут чувствовать только российские производители. Слабый рубль и высокие заградительные пошлины сделают цены на отечественные автомобили очень выгодными, если они сами искусственно их не завысят.

С другой стороны, как только начнутся симптомы выздоровления Российской экономики, местная дешевая рабочая сила, и так и не насытившийся внутренний автомобильный рынок, могут привлечь новый виток инвесторов в российскую автомобильную отрасль. Замороженные или не развивавшиеся в 2009 году проекты автозаводов в 2010-2011 годах могут получить второе дыхание.

Продажи новых автомобилей в России могут упасть в 2009 году на 50 %, считают в американском автоконцерне Ford, по информации агентства Bloomberg.[14]

«Спрос продолжает снижаться и сейчас, - заявил Нигел Брэкенбери (Nigel Brackenbury), управляющий директор российского подразделения Ford. – на рынке сохранились значительные запасы с прошлого года.»

За первые два месяца 2009 года продажи автомобилей в России снизились на 36 %, составив 252.314 единиц.

Эксперты агентства J.D. Power and Associates отмечают, что в 2009-2011 году реструктуризация кредитного рынка, меньший выбор условий лизинга и падение акций автопроизводителей на фондовом рынке сильно осложнят жизнь американскому автопрому. Продажи автомобилей в Европе, Китае и Индии в 2009 году "резко сократятся".[15]

“В то время как мировая автомобильная промышленность в 2008 году явно переживала снижение темпов роста, мировой авторынок в 2009 году может потерпеть крах, - указывает Джефф Шустер, исполнительный директор по прогнозам для автосектора в J.D. Power. - В то время как рынки в индустриально развитых странах страдают сильнее, чем рынки развивающихся стран, ни одна страна, ни один регион не являются полностью неуязвимыми перед лицом кризиса”.

Американское исследовательское агентство R. L. Polk & Co полагает, что суммарное падение объемов продаж автомобилей в 2009 году составит около 13%.[16] Европейский авторынок пострадает не так сильно. Так, предполагается, что падение продаж на авторынке Западной Европы составит только 12%.

Министерство торговли и промышленности назвало свой прогноз для российского авторынка в текущем году. По данным ведомства, в текущем году падение рынка легковых автомобилей может составить до 60% по сравнению с 2008 годом.

Таблица 3.3

Рейтинг событий, влияющих на российский рынок[17]

| Событие | Рейтинг | Прогноз |

| МАКРОЭКОНОМИКА | ||

| Общая ситуация на мировых фондовых рынках | C |

|

| Макроэкономическая ситуация в CША | D |

|

| Макроэкономическая ситуация в России | B |

|

| ПОЛИТИКА | ||

| Главы МИД СНГ обсудят в Ашхабаде вопросы обеспечения безопасности, борьбы с преступностью и миграции | C |

|

| СЫРЬЕВЫЕ РЫНКИ | ||

| Уровень мировых цен на нефть | В |

|

| Уровень мировых цен на металлы | C |

|

| ОТРАСЛЕВЫЕ И КОРПОРАТИВНЫЕ НОВОСТИ | ||

| В I кв. 2009 г. чистый убыток РЖД составил 26,8 млрд руб. | В |

|

| "Роснефть" досрочно выплатила кредит Внешэкономбанку за счет средств, заработанных в I кв. 2009 г. | В |

|

| В 2008 г. чистая прибыль АК "АЛРОСА" составила 3,78 млрд рублей | C |

|

Наиболее сильное влияние на рынок оказывают события с рейтингом А, события, имеющие рейтинг D по нашей шкале, оказывают слабое влияние.

В разделах "Макроэкономика" и "Сырьевые рынки" в столбце 2 в скобках может быть указан рейтинг предыдущего дня.

Стрелка "вниз" в столбце 3 указывает на вероятное негативное влияние на рынок, стрелка "вверх" - положительное/нейтральное.

Рисунок 3.4

Спад экономической активности в России и других странах в последние месяцы 2008 г. (Рост промышленного производства, %, к соответствующему периоду прошлого года, Скользящее среднее за 3 месяца, с сезонной корректировкой).

Таблица 3.5

Основные макроэкономические показатели России

Рисунок 3.6

Динамика курса валют в 2003-2009 гг.

Источник: www.cbr.ru

Рисунок 3.7

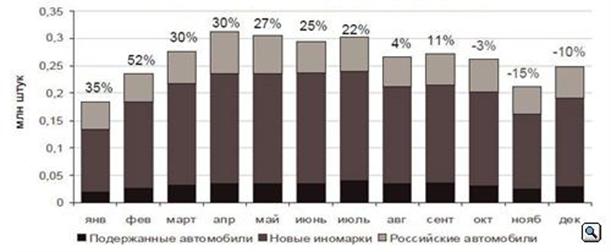

Продажи автомобилей в России в 2008 году и помесячное сравнение с результатами 2007 года

|

|

| Источник: Автостат, 2009 - http://www.autostat.ru/ |

Как видно из представленной ниже таблицы, в России на 9% упали продажи автомобилей отечественных марок. При этом в денежном выражении российский автопром не потерял, как видно из той же таблицы. А это может означать только одно: российский автомобиль за прошедший год стал стоить дороже. Примерно на те же самые 9% в долларовом исчислении. Вроде, не очень много. Но если перевести это из долларов в рубли по курсу на конец 2008 года, то получается примерно 25 000 руб.

Таблица 3.8

Динамика продаж автомобилей

| Категория автомобилей | В тыс. штук | В млрд долл. | ||||

| 2008 | 2007 | Изм., % | 2008 | 2007 | Изм., % | |

| Российские автомобили | 700 | 765 | -9% | $6,5 | $6,5 | 0% |

| Иномарки российской сборки | 580 | 440 | 32% | $10,5 | $6,7 | 57% |

| Импорт новых автомобилей | 1500 | 1205 | 24% | $45,0 | $34,1 | 32% |

| Импорт подержанных автомобилей | 395 | 380 | 4% | $7,0 | $6,1 | 15% |

| Итого | 3175 | 2790 | 14% | $69 | $53 | 29% |

Источник: Автостат, 2009 - http://www.autostat.ru/

В отличие от российских брэндов, иностранные чувствовали себя в 2008 году вполне неплохо. Все крупнейшие автоконцерны увеличили объемы продаж, и некоторые даже значительно. Так, лидером роста оказалась Honda (131%), вдогонку за ней также со значительным опережением рынка шли такие производители, как PSA Peugeot Citroen (67%) и Volkswagen Group (62%). Второй эшелон догоняющих составили Mazda (45%), Suzuki (34%), Hyundai (30%), GM Group (30%) и Toyota Group (29%), которые также чувствовали себя в ушедшем году значительно лучше рынка в целом.

Рисунок 3.9

Динамика продаж легковых автомобилей по сравнению с предыдущим годом на крупнейших автомобильных рынках мира, %

| http://www.avto.ru/foto/21.01.2009/fotoMax/commonsales2008_36345_b.jpg |

Источник: Автостат, 2009 - http://www.autostat.ru/

Россия в последние два года (в 2007 и 2008 годах) вообще была наиболее динамично растущим автомобильным рынком в мире, о чем свидетельствуют статистические данные. Однако 2009 год может принести российским автолюбителям немало сюрпризов. Первый «сюрприз» преподнесли банки еще в ушедшем, 2008 году получить кредит на покупку автомобиля стало весьма нелегкой задачей. И обещание правительства помочь автолюбителям в приобретении автомобиля стоимостью до 350 тыс. руб. не спасет ситуацию. За такие деньги приобрести мало-мальски приличный автомобиль уже нельзя. В эту сумму вписываются разве что Renault Logan, Lada Kalina, Lada Priora и «классика». А вот покупка Volga Siber уже становится проблемой, не говоря уже об автомобилях, обладающих современным уровнем безопасности и комфорта. Даже собираемых в России, а ведь их правительство также относит к «отечественным автомобилям». И это притом, что ставки на автокредитование в рублях уже зашкаливают за 30% годовых.

Когда же ситуация может исправиться? Как ни покажется странным предположение автора статьи, кардинально она изменится после того, как американские граждане вернутся к практике жизни в кредит. Т.е., по прогнозам аналитиков, это случится не ранее 2011-2012 года. Прогнозы PwC в отношении кредитования тоже не выглядят слишком радужными. При положительном (базовом) сценарии развития, по версии PwC это будет в случае, если доллар не поднимется свыше 35 руб., лишь 20% автолюбителям посчастливится получить кредит на покупку автомобиля. При отрицательном (пессимистическом, при 37 руб. за доллар) – всего лишь 10%. Кстати, по итогам 2008 года доля автомобилей, приобретаемых в России в кредит, составила 31%. Некоторые аналитики, правда, высказывали робкое предположение, что к концу года рубль может упасть до 48 руб. за доллар (именно за доллар, а не за евро!). Такое развитие ситуации в PwC вообще не рассматривают. И правильно. Во-первых, это будет уж совсем гаданием на кофейной гуще. Во-вторых, просто страшно.

Рисунок 3.10

Сценарии развития автомобильного рынка России в 2009 году, тыс. шт. и млрд долларов США

|

|

3. Результаты прогнозирования

Строить прогнозы, как в 2009 г. будет развиваться автомобильный сегмент московского региона и автомобильный рынок России, достаточно сложно. Ведь ситуация меняется каждый месяц и пока не в лучшую сторону. С достаточной долей достоверности можно отметить только две тенденции, которые будут иметь место в любом случае: рост цен на автомобили и недоступность автокредитов.

Существует как минимум два варианта выхода России из кризиса. Оптимистичный сценарий предполагает, что уже в середине следующего года произойдет смена тренда на мировых финансовых рынках и в России. По пессимистичному прогнозу, страна находится лишь в начальной стадии кризиса, который продлится еще как минимум два года.

Согласно пессимистичному прогнозу, российский автомобильный рынок ждет серьезный "откат" назад, считают эксперты агентства "Автостат". Продажи автомобилей могу упасть в 2009 г. на 20% и более. Годовой уровень продаж в 2009 г. скатится до уровня 2006 г. - до 2,1 млн автомобилей с последующим инерционным снижением ниже 2 млн шт.[18]

В феврале продажи автомобилей в России сократились на 38%, что на 5% больше, чем в январе. Эксперты считают, что ситуация может усугубиться к лету - когда в Россию поедут иномарки по новым - повышенным - ценам с учётом пошлин и девальвации рубля. Поэтому лидерами становятся производители, имеющие собственные заводы в России.

На днях Ассоциация европейского бизнеса (АЕБ) обнародовала данные о продажах новых легковых и некоторых коммерческих автомобилей в России за февраль и январь этого года. По данным АЕБ, продажи автомобилей на российском рынке в феврале упали на 38%, против спада в 33% за январь. Общее падение рынка за первые два месяца года составило 36%. В феврале в России было реализовано 134 912 автомобилей против 218 748 в феврале прошлого года. А за первые два месяца года общие продажи составили 252 314 авто против 392 698 за январь и февраль прошлого года.[19]

"Результаты февраля, демонстрирующие продолжающееся снижение продаж автомобилей в России, не новость для отрасли", — говорит Дэвид Томас, председатель комитета автопроизводителей АЕБ.

"Ситуация в России не отличается от общего положения дел на мировом автомобильном рынке. Ограниченность кредитных ресурсов в прошлом месяце сохранилась, и уже знакомые нам по январю тенденции снижения продаж получили дальнейшее развитие и в феврале", — добавляет господин Томас.

Шансы России стать первым рынком в Европе по объемам реализации машин уменьшаются. Автопроизводителям и дилерам придется больше думать не о продвижении продукции и технологических инновациях, а о том, как справиться с дефицитом ликвидности, ростом расходов, а также с падением продаж и скоплением машин на складах. Одним из путей выхода будет сокращение объемов местного производства. Ford, Renault, Volkswagen, Toyota, а также "АвтоВАЗ" и "GM-АвтоВАЗ" уже решились на это в конце 2008 г. начале 2009 г. При дальнейшем падении продаж они вынуждены будут снова сокращать производство и отправлять сотрудников предприятий в вынужденные отпуска.

Те иностранные концерны - Mitsubishi, Peugeot-Citroen, - которые только планировали строительство автозаводов в России, отложат инвестпроекты на неопределенный срок. Ford уже перенес сроки организации массового производства второй модели на заводе во Всеволожске - Ford Mondeo - на весну 2009 г. "АвтоВАЗ" сдвинул начало сборки моделей Renault и Nissan на 2010-2011 гг. Российский авторынок перестанет восприниматься автопроизводителями как спасательный круг на фоне падения мировых рынков.

Импорт автомобилей также будет сокращаться. Во-первых, производители сокращают производство по всему миру. Следовательно, постепенно объемы импорта будут замещаться иномарками российского производства.

Если к середине следующего года мировой финансовый кризис начнет утихать и экономика России начнет восстанавливаться быстрыми темпами, ситуация может значительно измениться в лучшую сторону. Продажи автомобилей резко не вырастут, но серьезного падения удастся избежать. Оптимистичные настроения на мировых финансовых рынках позволят реальному сектору, в том числе и автомобильному рынку, относительно безболезненно пережить осложнения. Годовой уровень продаж в 2009 г. ожидается на уровне 2,4 млн. машин.[20] В краткосрочной перспективе возобновится рост и достижение рынком отметки в 3 млн. автомобилей в 2010 г., а следующего рубежа в 4 млн. шт. - в начале 2012 г.

Ведущий эксперт УК "Финам Менеджмент" Дмитрий Баранов сомневается, что в 2009 г. произойдет падение продаж как иномарок, так и отечественных автомобилей. "Скорее можно говорить о снижении темпов роста нашего авторынка. Если по итогам 2008 года объём проданных машин превысит результаты 2007 года на 20%, то 2009 год может превысить 2008 год, лишь на 8-10%", - считает эксперт.[21]

Местные производства иностранных автоконцернов увеличат свои объёмы, но это увеличение не будет столь большим как планировалось ранее – объёмы увеличатся на 6-8% по сравнению с 2009 г., прогнозирует Дмитрий Баранов. Запущенные проекты будут реализованы, а всё, что находится в стадии проектирования, будет заморожено, добавляет он. Импорт новых иномарок, по его мнению, не сократится, а покажет рост на 10-12%. А вот импорт подержанных иномарок может сократиться по сравнению с 2008 г. на 13-15%, прогнозирует эксперт. Главной причиной станет рост импортных пошлин на машины.

Вся маркетинговая политика компаний будет направлена на максимальное стимулирование продаж автомобилей, поэтому останутся и скидки, и акции, и прочие мероприятия.

Что касается автокредитования, то при любом варианте в ближайший год не стоит ждать его восстановления. Ставки будут очень высокие и невыгодные для потребителей. Ожидать восстановления автокредитования можно лишь в конце 2010 года.

Цены на автомобили вырастут также при любом раскладе - это уже неизбежно. Концерны постараются переложить на потребителей рост импортных пошлин на иномарки, а также ослабление рубля по отношении к доллару и другим валютам. В среднесрочной перспективе рост курса доллара к рублю вызовет повышение расходов автопроизводителей, которые будут вынуждены компенсировать их повышением рублёвых цен.

По прогнозам, за два года рост цен может составить 10-15% по сравнению с ценами 2008 г. Цены на автомобили Lada также будут расти, но не такими темпами. За два года подорожание цены может составить 6-8%.

Среди иностранный брендов лидирует Chevrolet с результатом 10 870 авто (-50%). На третьем месте — Ford, 10 497 (-25%). Четвертый — Hyundai, его результат — 7 669 (-54%). В российском представительстве Hyundai, впрочем, поясняют, что отрицательную динамику показывает исключительно продукция ТагАЗа, в том время как продажи импортных Hyundai остались на уровне февраля прошлого года. Замыкает первую пятерку Toyota — 11 377 авто (-43%).

В то же время продажи премиальных брендов растут второй месяц подряд. Если в январе положительную динамику показали пять премиальных марок (Mercedes-Benz, Lexus, Infinity, Jaguar и Porsche), то в феврале — уже шесть: BMW, Audi, Infinity, Hummer, Cadillac и Jaguar (причем два последних бренда смогли их удвоить), а Mercedes-Benz сохранил их на прошлогоднем уровне. Компании Roland Berger Strategy Consultants и Rothschild отметили в недавнем исследовании, что в мире из-за кризиса спрос сместился в сторону дешевых компактных машин: этот сегмент в 2008 году вырос на 6% при падении премиального на 19%.[22] Но в России ситуация обратная, признает глава холдинга Genser Игорь Пономарев. Потребителя подкупает, что дорогие машины продаются с серьезными скидками, поясняет он.

По мнению Ивана Бончева из Ernst & Young и Бориса Фирсова из Roland Berger, у покупателя премиальных машин, в отличие от потребителя массовых иномарок, "пока еще остались деньги на покупку автомобиля". У потребителя же массовых брендов свободных денег нет, поэтому и скидки на автомобили не спасают рынок. Именно с возвратом спроса в массовый сегмент российские власти и сами автопроизводители связывают выход автопрома из кризиса. Для стимулирования продаж массовых авто уже принят ряд мер, но реально они пока не работают.

В феврале прирост продаж в массовом сегменте показали лишь Citroen, Volkswagen, Skoda и Seat. Но Citroen (рост на 100%) весь 2008 год, когда авторынок России рос, показывал падение, отмечает Иван Бончев (в Citroen это объясняли отсутствием в России единого импортера марки). Volkswagen и Skoda еще в январе показывали прирост, продолжает эксперт, поскольку "ведут разумную маркетинговую политику" (цены на модельный ряд Volkswagen и Skoda были снижены еще до кризиса).

Положительный результат роста продаж Volkswagen (53%) и Skoda (25%) эксперты объясняют еще и тем, что широкий модельный ряд этих автомобилей производится на заводе VW в Калуге, что и позволят производителю удерживать приемлемый уровень цен.

Именно поэтому рост показали и отдельные модели, также собираемые в России. "В десятке лидеров по моделям среди легковых автомобильных марок (по итогам первых двух месяцев 2009 года) восемь — местного производства", — констатируют в АЕБ. Так, продажи Ford Focus выросли в феврале, как и в январе, на 3%. А продажи производимых на заводе в Петербурге Toyota Camry и вовсе увеличились на 166% по сравнению с февралем прошлого года. Между тем продажи, например, Nissan X-Trail, который с лета также начнет производиться в Петербурге, упали в феврале на 43%.

Впрочем, на фоне роста отдельных моделей, эксперты ожидают общего ускорения спада продаж на российском рынке. К лету в Россию поедут новые иномарки по новым ценам. Эти авто будут значительно дороже тех, что еще продаются в России — из-за пошлин и девальвации рубля.

"Как следствие повышения таможенных пошлин, высоких процентных ставок по кредитам и девальвации рубля вполне закономерно ожидать дальнейшего роста цен и снижения показателей автомобильного рынка в России в ближайшие месяцы. Однако мы выражаем надежду на то, что запланированные российским правительством меры, направленные на поддержание автомобильной промышленности в стране, помогут улучшить складывающуюся ситуацию", - считает Мартин Ян, вице-председатель комитета автопроизводителей АЕБ.

Эксперты ожидают, что автопроизводители, имеющие свои мощности в России, постараются сделать ставку на продукцию, произведенную внутри страны. Только так они смогут сохранить приемлемую цену на свою автомобили.

http://www.avto.ru/foto/21.01.2009/fotoMax/monthlydecrease2008_36344_b.jpg

http://www.avto.ru/foto/21.01.2009/fotoMax/monthlydecrease2008_36344_b.jpg http://www.avto.ru/foto/21.01.2009/fotoMax/scenario2008_36346_b.jpg

http://www.avto.ru/foto/21.01.2009/fotoMax/scenario2008_36346_b.jpg