Научные и курсовые работы |

Главная

Исторические личности

Военная кафедра

Ботаника и сельское хозяйство

Бухгалтерский учет и аудит

Валютные отношения

Ветеринария

География

Геодезия

Геология

Геополитика

Государство и право

Гражданское право и процесс

Естествознанию

Журналистика

Зарубежная литература

Зоология

Инвестиции

Информатика

История техники

Кибернетика

Коммуникация и связь

Косметология

Кредитование

Криминалистика

Криминология

Кулинария

Культурология

Логика

Логистика

Маркетинг

Наука и техника Карта сайта

Курсовая работа: Формирование и анализ товарной стратегии

Курсовая работа: Формирование и анализ товарной стратегии

Курсовая работа

Тема: «Формирование и анализ товарной стратегии»

Стратегический менеджмент – обоснование и выбор перспективных целей развития предприятия и повышения его конкурентоспособности, их закрепление в долгосрочных планах, разработка целевых программ, обеспечивающих достижение намеченных целей. Стратегический менеджмент предполагает реализацию следующих функций: а) определение целей фирмы с учетом рыночной ситуации; б) определение средств достижение этих целей; в) сегментация, то есть разделение общей цели на подцели; г) разработка соответствующих перспективных планов и программ.

Основная цель стратегического менеджмента – это формирование и анализ товарной стратегии, то есть стратегии, которая обеспечит предприятию конкуренцию на рынке в долгосрочной перспективе. Товарная стратегия это долгосрочные решения по выбору стратегических зон хозяйствования для предприятий, определение их перспектив и формирование оптимального товарного ассортимента. Стратегическая зона хозяйствования – это отдельный сегмент окружения, на который фирма имеет или хочет получить выход или область внешней среды, на которой сконцентрирована деятельность предприятия. Стратегическая зона хозяйствования характеризуется двумя составляющими: группами потребителей и набором функций.

Целью курсовой работы является разработка товарных стратегий для предприятия на основе данных о нём (в нашем случае это предприятие ООО «Балтика», общая характеристика которого описана ниже, в первой главе). Для того чтобы разрабатывать стратегии, необходимы данные о прибыли предприятия, о его стратегических зонах хозяйствования, о темпах роста рынка, об относительной доли рынка и о многом другом. Получив финансовые показатели, приступаем к их анализу, анализируем динамику изменения относительной доли рынка, строим матрицу BCG, модифицированную матрицу BCG, диаграмму возможность / уязвимость и так далее. На основе проведенного анализа финансовых показателей делаем выводы о том, в каких зонах хозяйствования у предприятия имеются проблемы. В конечном итоге, после выявления проблем предприятия, разрабатывается стратегия, по которой предприятие будет работать дальше и благодаря которой предприятие должно решить свои проблемы и укрепить существующее положение на рынке.

Общая характеристика предприятия

Для нашей курсовой работы мы выбрали пивоваренную компанию «Балтика» – лидера рынка пива России и СНГ. Ниже представлен фрагмент ежегодного отчёта.

«Балтика» обладает уникальным и самым сильным на рынке портфелем брендов, который включает около 30 пивных и 10 непивных брендов (национальных и региональных), отвечающих самым разнообразным запросам потребителей.

Маркетинговая стратегия «Балтики» основывается на построении сильных брендов, премиализации портфеля и инновациях. Согласно данным «Бизнес Аналитики», в 2007 году доля «Балтики» выросла в лицензионном сегменте на 3,7% до 26,1%, и в четвертом квартале Компания вышла на первое место в сегменте. Такие результаты стали возможны благодаря существенному росту продаж бренда Tuborg, доля которого в сегменте выросла на 3,1% и составила в декабре 2007 года 17,8%, и превосходной динамике продаж других лицензионных брендов – Carlsberg, Foster’s, Kronenbourg 1664.

В премиальном сегменте наибольший вклад в успех компании внес лидер сегмента бренд «Балтика №7 Экспортное», который продемонстрировал рост продаж на 27% к прошлому году.

Доля Компании в среднеценовом сегменте увеличилась на 2,8% до 52,6%. Такие результаты были достигнуты благодаря динамичному развитию бренда «Балтика Кулер», доля которого выросла за год на 5,1% и достигла 7,6% в сегменте, а также увеличению доли бренда «Балтика №3 Классическое» до 19,7%.

В целом за год бренд «Балтика» укрепил свою позицию №1 на рынке, увеличив долю рынка на 1,8% до 12,7%. В 2007 году бренд «Балтика» в третий раз был признан самым ценным брендом России в категории потребительских товаров (его стоимость увеличилась до 2,2 млрд долларов по оценке Международной консалтинговой компании Interbrand Group) и вошел в список крупнейших мировых марок, составленный для газеты Financial Times исследовательской компанией Millward Brown Optimor (MBO). Среди международных пивных брендов «Балтика» получила высший балл за потенциал и вклад бренда в прибыль Компании.

Усилению позиций «Балтики» в экономичном сегменте способствовало развитие продаж лидера сегмента бренда «Арсенальное» (доля рынка в сегменте составила 19,7%), а также сильных региональных брендов «Дон» и «Уральский Мастер» (рост продаж на 33% и 42% соответственно).

В 2007 году основные инновации Компании коснулись титульного бренда «Балтика». Наибольшим изменениям подверглись два ключевых суббренда линейки – «Балтика №3 Классическое» и «Балтика №7 Экспортное». Обновленный после рестайлинга вид сохранил преемственность прежнего дизайна и подчеркнул прогрессивность и современность брендов. Бестселлер российского рынка пива «Балтика №3» был выпущен в новой рельефной бутылке, а «Балтика №7» в бутылке с прозрачной этикеткой NLL (no-look label), что явилось новинкой для российских пивных брендов сегмента премиум. Такой же дизайн затем был использован и для других сортов премиальной линейки бренда «Балтика» – «Балтика №0 Безалкогольное», «Балтика №6 Портер», «Балтика №5 Золотое» и «Балтика №8 Пшеничное».

Главной инновацией года стал выпуск бренда «Балтика №7 Экспортное» в принципиально новой упаковке – алюминиевой банке объемом 1 л. «Балтика» – первая и единственная компания в России, использующая такую упаковку, формат которой уникален даже для насыщенного инновациями европейского рынка.

Осенью 2007 года в Великобритании звания World’s 50 Best Beers на конкурсе International Beer Challenge 2007 был удостоен сорт «Балтика №4 Оригинальное», бронзовой медалью на конкурсе в Германии European Beer Star 2007 был награжден сорт «Балтика Кулер» в категории Mild Beer. Сразу четыре бренда Компании – «Балтика», «Арсенальное», «Ярпиво» и «Невское» отмечены в рейтинге «50 лучших российских брендов», опубликованном в январском номере журнала Forbes. «Балтика №3 Классическое» в девятый раз получило националь ную премию «Товар года-2007» в области потребительских товаров в номинации «Пиво». Внушительный список наград подтверждает высокий уровень профессионализма пивоваров Компании.

Разработка товарной стратегии

Определение реальных СЗХ и их рентабельности

Для принятия окончательного решения о количестве СЗХ и развеяния всех сомнений относительно независимости друг относительно друга проводится сегментационная «мясорубка».

Таблица 1. Сегментационная «мясорубка» потенциальных СЗХ – «Среднеценовой, РФ» и «Экономичный, РФ»

|

Вопрос |

Графа А, баллы |

Графа В, баллы |

Ответ |

Баллы |

| 1. Являются ли конкуренты для двух потенциальных СЗХ одними и теми же? | -30 | 30 | Да | -30 |

| Да: графа А Нет: графа В | ||||

| 2. Являются ли относительные доли рынка нашей фирмы и основных конкурентов примерно одинаковыми для СЗХ? | -50 | 50 | Нет | 50 |

| Да: графа А Нет: графа В | ||||

| 3. Являются ли покупатели двух СЗХ одними и теми же? | -20 | 20 | Да | -20 |

| Да: графа А Нет: графа В | ||||

| 4. Являются ли основные покупательские критерии при совершении покупок и их иерархия приблизительно одинаковыми для двух СЗХ? | -30 | 30 | Да | -30 |

| Да: графа А Нет: графа В | ||||

| 5. Являются ли СЗХ заменителями по отношению друг к другу? | -10 | 10 | Да | -10 |

| Да: графа А Нет: графа В | ||||

| 6. Являются ли цены на СЗХ приблизительно одинаковыми? | -20 | 20 | Да | -20 |

| Да: графа А Нет: графа В | ||||

| 7. Равна ли приблизительно доходность двух СЗХ для фирмы? | -40 | 40 | Нет | 40 |

| Да: графа А Нет: графа В | ||||

| 8. Обладают ли две СЗХ примерно одинаковой потребностью в капитале на денежную единицу продаж, т.е. одинаковой капиталоемкостью? | -10 | 10 | Нет | 10 |

| Да: графа А Нет: графа В | ||||

| 9. Одинаковы ли структуры цен двух товаров или в двух областях (т.е., приходится ли на сырье, производство, маркетинг, сбыт и т.д. приблизительно одинаковая доля затрат)? | -10 | 10 | Нет | 10 |

| Да: графа А Нет: графа В | ||||

| 10. Разделяют ли СЗХ по крайней мере половину затрат, что означает использование общего труда, машин, недвижимости и управленческих ресурсов на сумму, составляющую по крайней мере половину их совокупных затрат? | -30 | 30 | Да | -30 |

| Да: графа А Нет: графа В | ||||

| 11. Существуют ли логистические, практические или технологические барьеры между двумя СЗХ, которые могут преодолеть только немногие конкуренты? | -20 | 20 | Нет | 20 |

| Да: графа В Нет: графа А | ||||

| 12. Возможно ли достижение экономического преимущества путем специализации на одной СЗХ за счет достижения более низких издержек или более высоких цен на эту СЗХ в результате сосредоточения на ней внимания? | -30 | 30 | Да | 30 |

| Да: графа В Нет: графа А | ||||

|

ИТОГО |

20 |

По результатам «мясорубки» делается следующий вывод: т. к. общее количество баллов оценочного показателя больше нуля, то исследуемые СЗХ независимы.

В начале курсовой работы хотелось бы составить сводную таблицу, содержащую часть необходимых данных для построения различных диаграмм, характеризующих финансово-хозяйственную деятельность предприятия по различным стратегическим зонам хозяйствования (СЗХ). Кроме того, необходимо решить, какие именно СЗХ будут анализироваться в нашей работе. Основываясь на опыте самой компании, мы выбрали десять СЗХ, представленных в таблице ниже.

Таблица 2 – Сводная таблица по различным СЗХ

|

№№ |

СЗХ |

Выручка от продаж, € млн. |

Прибыль, € млн. |

Рентабельность продаж, % |

Размер области |

| 1 | Лицензионные марки, РФ | 220,1 | 65,4 | 29,71% | 0,977 |

| 2 | Лицензионные марки, СНГ | 145,1 | 47,9 | 33,01% | 0,644 |

| 3 | Премиальные, РФ | 365,3 | 110,4 | 30,22% | 1,621 |

| 4 | Премиальные, СНГ | 149,2 | 55,8 | 37,40% | 0,662 |

| 5 | Среднеценовой, РФ | 512,4 | -21,7 | -4,23% | 2,274 |

| 6 | Среднеценовой, СНГ | 307,3 | 17,6 | 5,73% | 1,364 |

| 7 | Экономичный, РФ | 108,1 | 29,9 | 27,66% | 0,480 |

| 8 | Экономичный, СНГ | 63,2 | 15,4 | 24,37% | 0,281 |

| 9 | Дешёвый, РФ | 216,7 | 40,7 | 18,78% | 0,962 |

| 10 | Дешёвый, СНГ | 165,5 | 37,3 | 22,54% | 0,735 |

|

ИТОГО |

2252,9 | 398,7 | 17,70% |

В таблице в последней графе указано нормированное значение выручки каждой СЗХ, необходимое для удобства построения диаграмм и достижения лучшей репрезентативности. Оно рассчитывается, как отношение выручки по СЗХ к средней выручке по всем СЗХ.

Расчёт относительной доли рынка

Следующим шагом к достижению заветной цели является определение относительной доли рынка (ОДР) компании по всем СЗХ, которая находится путём деления доли рынка изучаемой компании по конкретной СЗХ на долю рынка компании – ближайшего конкурента. Результаты занесены в таблицу.

Существуют нормативные значения для показателя ОДР. По результатам, занесённым в таблицу для каждой ОДР, определяется е положение на рынке, которое варьируется от незначительного участника до доминирования. Затем строится вспомогательная таблица, в которой подсчитывается суммарная доля объёма продаж по каждой позиции.

Таблица 3 – Сила СЗХ организации

|

№№ |

СЗХ |

Выручка от продаж, € млн. |

Крупнейшие конкуренты организации на данной СЗХ |

Выручка от продаж у крупнейших конкурентов, млн. |

ОДР СЗХ |

Позиция на рынке |

| 1 | Лицензионные марки, РФ | 220,1 | SABMiller | 120,3 | 1,83 | Чистое лидерство |

| 2 | Лицензионные марки, СНГ | 145,1 | Heineken | 96,7 | 1,50 | Чистое лидерство |

| 3 | Премиальные, РФ | 365,3 | SUN InBev | 81,9 | 4,46 | Доминирование |

| 4 | Премиальные, СНГ | 149,2 | Heineken | 214,8 | 0,69 | Последователь |

| 5 | Среднеценовой, РФ | 512,4 | Heineken | 272,4 | 1,88 | Чистое лидерство |

| 6 | Среднеценовой, СНГ | 307,3 | Оболонь | 423,7 | 0,73 | Сильный последователь |

| 7 | Экономичный, РФ | 108,1 | SUN InBev | 230,0 | 0,47 | Последователь |

| 8 | Экономичный, СНГ | 63,2 | Оболонь | 240,4 | 0,26 | Незначительный участник |

| 9 | Дешёвый, РФ | 216,7 | SUN InBev | 209,6 | 1,03 | Минимальное лидерство |

| 10 | Дешёвый, СНГ | 165,5 | Оболонь | 214,8 | 0,77 | Сильный последователь |

|

ИТОГО |

2252,9 | 2104,6 | ||||

Таблица 4 – Сила позиций

|

Позиция |

№№СЗХ |

Суммарный процент от объема продаж |

| Доминирование | 3 | 16,21% |

| Чистое лидерство | 1, 2, 5 | 38,95% |

| Минимальное лидерство | 9 | 9,62% |

| Сильный последователь | 6, 10 | 20,99% |

| Последователь | 4, 7 | 11,42% |

| Незначительный участник | 8 | 2,81% |

По результатам первых анализов можно сделать предварительные выводы. Как видно из таблицы 1 наибольшую выручку (около 30% от суммарной) приносит среднеценовой сегмент пива (в РФ и СНГ), тогда как в РФ этот сегмент убыточен, а в СНГ просто малорентабелен. Тем не менее, в этот сегмент входят наиболее популярные марки пива «Балтика», также вследствие огромной выручки этот сегмент забирает на себя львиную долю накладных расходов и, отказавшись от этих СЗХ, существует высокая вероятность убыточности более мелких зон. Высокими показателями рентабельности отличились премиальные марки пива, продающиеся в РФ. В целом с рентабельностью на предприятии всё в порядке (средний уровень – 17,7%).

Пара слов о позициях СЗХ компании на рынке пива. В таблице 3 ясно отражено, что наибольшую выручку приносят СЗХ, расположенные в зоне чистого лидерства (порядка 40%), что, безусловно, является огромным плюсом. Однако нельзя упускать из виду печальный факт, что около 30% выручки приносят СЗХ сильные последователи и последователи. Эта проблема должна быть решена в дальнейшем.

Построение матрицы «Рост / Рост»

Матрица «Рост / Рост» строится на основании следующих данных: рост компании по каждой СЗХ (по оси абсцисс) и рост рынка (по оси ординат).

| №№ | СЗХ | Темп роста выручки | Темп роста рынка |

| 1 | Лицензионные марки, РФ | 34,2% | 11,4% |

| 2 | Лицензионные марки, СНГ | 17,9% | 12,0% |

| 3 | Премиальные, РФ | 18,7% | 17,4% |

| 4 | Премиальные, СНГ | 7,5% | 12,0% |

| 5 | Среднеценовой, РФ | 18,3% | 23,6% |

| 6 | Среднеценовой, СНГ | 16,5% | 19,8% |

| 7 | Экономичный, РФ | 18,3% | 23,3% |

| 8 | Экономичный, СНГ | 19,2% | 15,1% |

| 9 | Дешёвый, РФ | 24,1% | 24,0% |

| 10 | Дешёвый, СНГ | 15,5% | 23,2% |

Для анализа динамики изменения доли рынка компании «Балтика» по каждой СЗХ строится таблица по результатам матрицы «Рост / Рост».

Таблица 5 – Анализ динамики изменения ОДР компании

|

Увеличение доли рынка |

Сохранение доли рынка |

Уменьшение доли рынка |

| Лицензионные марки, РФ | Среднеценовой, СНГ | Дешёвый, СНГ |

| Лицензионные марки, СНГ | Дешёвый, РФ | Премиальные, СНГ |

| Экономичный, СНГ | Премиальные, РФ | Среднеценовой, РФ |

| Экономичный, РФ | ||

| 19,02% | 39,47% | 41,51% |

Стоит отметить, что 41,51% СЗХ компании «Балтика» грозит уменьшение доли рынка в обозримом будущем при условии, что менеджеры не будут принимать адекватных действий. Необходимо вкладывать деньги, получаемые из рентабельных СЗХ в развитие отстающих (проведение маркетинговых мероприятий, PR компании и т.д.).

Построение матрицы BCG

Для выполнения этого анализа необходимы данные об относительной доле рынка СЗХ и темпе роста рынка. Эта информация уже известна.

Таблица 6. Исходные данные для построения матрицы BCG

| №№ | СЗХ | Размер области | ОДР СЗХ | Темп роста рынка |

| 1 | Лицензионные марки, РФ | 0,977 | 1,830 | 11,4% |

| 2 | Лицензионные марки, СНГ | 0,644 | 1,501 | 12,0% |

| 3 | Премиальные, РФ | 1,621 | 4,460 | 17,4% |

| 4 | Премиальные, СНГ | 0,662 | 0,695 | 12,0% |

| 5 | Среднеценовой, РФ | 2,274 | 1,881 | 23,6% |

| 6 | Среднеценовой, СНГ | 1,364 | 0,725 | 19,8% |

| 7 | Экономичный, РФ | 0,480 | 0,470 | 23,3% |

| 8 | Экономичный, СНГ | 0,281 | 0,263 | 15,1% |

| 9 | Дешёвый, РФ | 0,962 | 1,034 | 24,0% |

| 10 | Дешёвый, СНГ | 0,735 | 0,770 | 23,2% |

Деятельность компании «Балтика» развивается на растущих бурными темпами рынках России и ближнего зарубежья, поэтому среди наших СЗХ будут отсутствовать «Собаки» (что является плюсом) и «Дойные коровы» (что является минусом). Все СЗХ в среднем растут на 18% в год, доля рынка у всех сильно варьируется. Количество «Звёзд» и «Трудных детей» практически одинаковое, однако большую выручку приносят именно СЗХ с высокой долей рынка, а это благоприятно сказывается на состоянии фирмы.

Построение модифицированной матрицы BCG

Модифицированная матрица BCG, в отличие от классической, строится только на основе внутренней информации о фирме. Для е построения необходима информация об удельном весе каждой СЗХ в общем объёме сбыта (K) и удельный вес СЗХ в темпе изменения объёмов продаж (T).

Таблица 7. Выручка от продаж по каждой СЗХ по месяцам

| Месяц | Лицензионные марки, РФ | Лицензионные марки, СНГ | Премиальные, РФ | Премиальные, СНГ | Среднеценовой, РФ | Среднеценовой, СНГ | Экономичный, РФ | Экономичный, СНГ | Дешёвый, РФ | Дешёвый, СНГ | ИТОГО |

| Январь | 11,9 | 6,1 | 20,1 | 8,8 | 30,4 | 16,2 | 5,5 | 3,7 | 11,5 | 8,6 | 122,8 |

| Февраль | 9,9 | 5,4 | 17,7 | 7,3 | 25,4 | 15,1 | 5,1 | 3,4 | 9,6 | 7,4 | 106,3 |

| Март | 10,5 | 5,7 | 22,9 | 10,1 | 27,9 | 22,4 | 7,4 | 5,1 | 14,4 | 7,7 | 134,1 |

| Апрель | 15,4 | 12,1 | 25,8 | 11,3 | 34,8 | 26,4 | 9,7 | 5,6 | 12,1 | 14,1 | 167,3 |

| Май | 22,1 | 14,8 | 36,6 | 15,4 | 49,7 | 29,8 | 9,9 | 6,1 | 21,5 | 16,8 | 222,7 |

| Июнь | 29,9 | 19,8 | 50,0 | 19,1 | 62,4 | 38,7 | 13,4 | 7,7 | 28,7 | 21,8 | 291,5 |

| Июль | 30,1 | 17,7 | 51,2 | 22,2 | 65,9 | 43,6 | 14,5 | 8,1 | 29,6 | 19,7 | 302,6 |

| Август | 33,2 | 40,3 | 55,2 | 20,0 | 72,1 | 37,7 | 12,4 | 7,1 | 33,1 | 38,6 | 349,7 |

| Сентябрь | 20,1 | 12,4 | 38,0 | 14,1 | 49,4 | 29,6 | 10,0 | 6,6 | 19,7 | 14,4 | 214,3 |

| Октябрь | 15,0 | 4,6 | 24,3 | 9,8 | 33,3 | 21,1 | 7,5 | 4,3 | 14,8 | 6,6 | 141,3 |

| Ноябрь | 11,1 | 3,8 | 15,2 | 7,1 | 31,2 | 15,4 | 6,9 | 3,1 | 10,9 | 5,8 | 110,5 |

| Декабрь | 10,9 | 2,4 | 8,3 | 4,0 | 29,9 | 11,3 | 5,8 | 2,4 | 10,8 | 4,0 | 89,8 |

|

ИТОГО |

220,1 | 145,1 | 365,3 | 149,2 | 512,4 | 307,3 | 108,1 | 63,2 | 216,7 | 165,5 | 2252,9 |

На основании таблицы строится график, наглядно отображающий все исходные данные.

Теперь строится таблица с исходными данными для дальнейшего построения модифицированной матрицы BCG.

Таблица 8. Исходные данные для построения модифицированной матрицы BCG

| №№ | СЗХ |

V0 |

VZ |

K |

A0 |

AZ |

T |

| 1 | Лицензионные марки, РФ | 2252,9 | 220,1 | 0,0977 | 1,2317 | 0,3087 | 0,2506 |

| 2 | Лицензионные марки, СНГ | 2252,9 | 145,1 | 0,0644 | 1,2317 | 0,0458 | 0,0372 |

| 3 | Премиальные, РФ | 2252,9 | 365,3 | 0,1621 | 1,2317 | -0,0857 | -0,0696 |

| 4 | Премиальные, СНГ | 2252,9 | 149,2 | 0,0662 | 1,2317 | -0,0902 | -0,0732 |

| 5 | Среднеценовой, РФ | 2252,9 | 512,4 | 0,2274 | 1,2317 | 0,7979 | 0,6478 |

| 6 | Среднеценовой, СНГ | 2252,9 | 307,3 | 0,1364 | 1,2317 | -0,0549 | -0,0446 |

| 7 | Экономичный, РФ | 2252,9 | 108,1 | 0,0480 | 1,2317 | 0,1059 | 0,0860 |

| 8 | Экономичный, СНГ | 2252,9 | 63,2 | 0,0281 | 1,2317 | -0,0497 | -0,0404 |

| 9 | Дешёвый, РФ | 2252,9 | 216,7 | 0,0962 | 1,2317 | 0,2815 | 0,2285 |

| 10 | Дешёвый, СНГ | 2252,9 | 165,5 | 0,0735 | 1,2317 | -0,0276 | -0,0224 |

После построения матрицы и проведения кластерного анализа получаем следующие результаты: лучшую позицию занимает СЗХ «Среднеценовой, РФ», обладающая высоким удельным весом в выручке и темпе е изменения, средние позиции занимают «Лицензионные марки, РФ», «Дешёвый, РФ» (низкая доля в выручке, высокая доля в темпе её роста) и «Премиальный, РФ», «Среднеценовой, СНГ» (высокая доля в выручке, низкая – в темпе её роста). Остальные СЗХ требуют более тщательного рассмотрения и глубокого анализа, т. к. являются проблемными зонами.

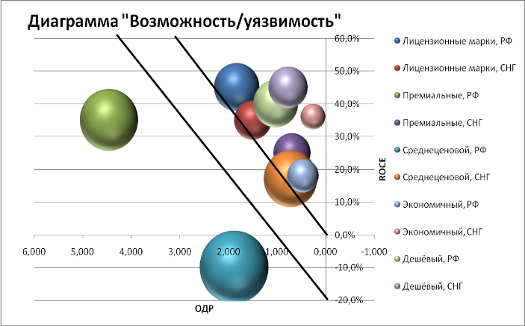

Построение диаграммы «Возможность / Уязвимость»

Эта диаграмма отражает зависимость прибыли СЗХ (ROCE) от соответствующей ОДР.

Таблица 9. Исходные данные для построения диаграммы «Возможность/уязвимость»

|

№№ |

СЗХ |

Размер области |

ОДР СЗХ |

Прибыль на используемый капитал (ROCE) |

| 1 | Лицензионные марки, РФ | 0,977 | 1,830 | 45,0% |

| 2 | Лицензионные марки, СНГ | 0,644 | 1,501 | 37,0% |

| 3 | Премиальные, РФ | 1,621 | 4,460 | 35,0% |

| 4 | Премиальные, СНГ | 0,662 | 0,695 | 25,0% |

| 5 | Среднеценовой, РФ | 2,274 | 1,881 | -10,0% |

| 6 | Среднеценовой, СНГ | 1,364 | 0,725 | 17,0% |

| 7 | Экономичный, РФ | 0,480 | 0,470 | 18,0% |

| 8 | Экономичный, СНГ | 0,281 | 0,263 | 36,0% |

| 9 | Дешёвый, РФ | 0,962 | 1,034 | 40,0% |

| 10 | Дешёвый, СНГ | 0,735 | 0,770 | 45,0% |

Как видно из диаграммы, большинство СЗХ подвержены риску потерять свой уровень рентабельности, т. к. он несоразмерно велик по сравнению с занимаемой долей рынка, также СЗХ «Среднеценовой, РФ» и «Премиальный, РФ» могут лишиться нынешней доли рынка. Поэтому руководство компании должно срочно предпринять меры по предотвращению этих угроз, и в благоприятном исходе СЗХ. Обладающий высокой рентабельностью, увеличить свою долю рынка, а СЗХ, имеющие высокую долю рынка, смогут поднять рентабельность до должного уровня.

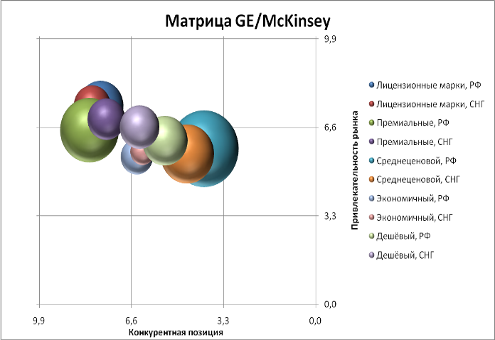

Построение матрицы GE/McKinsey

Эта матрица, получившая название «экран бизнеса» разработана консультационной компанией МакКинзи для фирмы General Electric. Модель основана на оценке долгосрочной привлекательности рынка и конкурентной позиции стратегической зоны хозяйствования (СЗХ). Данная модель многокритериальна, поскольку основана на признании того, что и привлекательность рынка и конкурентоспособность определяется целым рядом факторов, как традиционных, так и субъективных.

По осям У и Х выставляются интегральные оценки, соответственно, привлекательности рынка (или отрасли бизнеса) и относительного преимущества организации на соответствующем рынке (или сильных сторон соответствующего бизнеса организации).

Таблица 10. Оценка привлекательности рынка

| Параметры отрасли | Вес | Лицензионные марки, РФ | Лицензионные марки, СНГ | Премиальные, РФ | Премиальные, СНГ | Среднеценовой, РФ | Среднеценовой, СНГ | Экономичный, РФ | Экономичный, СНГ | Дешёвый, РФ | Дешёвый, СНГ |

| Уровень конкуренции | 0,3 | 7 | 8 | 6 | 7 | 6 | 6 | 4 | 4 | 6 | 8 |

| Динамика цен | 0,2 | 8 | 7 | 7 | 8 | 6 | 5 | 5 | 5 | 4 | 4 |

| Барьеры входа / выхода | 0,2 | 8 | 9 | 6 | 7 | 5 | 5 | 6 | 7 | 7 | 5 |

| Темп роста рынка | 0,3 | 7 | 6 | 7 | 6 | 6 | 6 | 7 | 7 | 7 | 8 |

| Оценка привлекательности отрасли | 7,4 | 7,4 | 6,5 | 6,9 | 5,8 | 5,6 | 5,5 | 5,7 | 6,1 | 6,6 | |

Таблица 11. Оценка конкурентной позиции

| Параметры отрасли | Вес | Лицензионные марки, РФ | Лицензионные марки, СНГ | Премиальные, РФ | Премиальные, СНГ | Среднеценовой, РФ | Среднеценовой, СНГ | Экономичный, РФ | Экономичный, СНГ | Дешёвый, РФ | Дешёвый, СНГ |

| ОДР | 0,1 | 6 | 6 | 9 | 4 | 6 | 5 | 4 | 3 | 6 | 5 |

| Рентабельность | 0,4 | 7 | 8 | 8 | 9 | 1 | 4 | 7 | 6 | 5 | 6 |

| Конкурентоспособность | 0,2 | 8 | 9 | 8 | 7 | 6 | 5 | 7 | 7 | 5 | 5 |

| Потенциал развития | 0,3 | 9 | 8 | 8 | 7 | 6 | 5 | 6 | 7 | 6 | 8 |

| Оценка конкурентной позиции | 7,7 | 8,0 | 8,1 | 7,5 | 4,0 | 4,6 | 6,4 | 6,2 | 5,4 | 6,3 | |

Все СЗХ расположены в правом верхнем углу матрицы, что является положительным фактором, т. к. нет убыточных видов с точки зрения McKinsey. Большая часть СЗХ (как по выручке, так и по количеству) сосредоточена в центре диаграммы, т.е. в зоне «Средний бизнес». Бизнес, относящийся к средним позициям, характеризуется отсутствием каких-либо особенных качеств: средний уровень привлекательности рынка, средний уровень относительных преимуществ организации в данном виде бизнеса. Такое положение определяет и осторожную стратегическую линию поведения: инвестировать выборочно и только в очень прибыльные и наименее рискованные мероприятия.

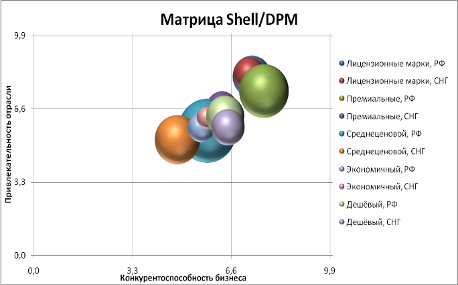

Британско-Голландская химическая организация Shell разработала и внедрила в практику стратегического анализа и планирования модель, получившую название матрицы направленной политики (DPM – Direct Policy Matrix). Модель Shell/DPM меньше всего полагалась на оценку достижений анализируемой организации в прошлом и главным образом сосредотачивалась на анализе развития текущей отраслевой ситуации.

Матрица Shell/DPM внешне похожа на матрицу GE/McKinsey и является своеобразным развитием идеи стратегического позиционирования бизнеса, заложенной в основу модели BCG. Для оценки стратегических позиций бизнеса в моделях GE/McKinsey и Shell/DPM используется многопараметрический подход, который базируется на множественных оценках как качественных, так и количественных параметров бизнеса. Однако, в модели Shell/DPM по сравнению с моделью GE/McKinsey сделан еще больший упор на количественные параметры. Если критерий стратегического выбора в модели BCG основывался на оценке потока денежных средств (Cash Flow), который, по сути, является показателем краткосрочного планирования, а в модели GE/McKinsey, наоборот, на оценке отдачи инвестиций (Return of Investments), являющейся показателем долгосрочного планирования, то модель Shell/DPM предлагает при принятии стратегических решений держать фокус одновременно на двух этих показателях.

Основополагающей идеей модели Shell/DPM является идея, заимствованная из модели BCG и состоящая в том, что общая стратегия организации должна обеспечивать поддержание баланса между денежным излишком и его дефицитом путем развития новых перспективных видов бизнеса, основанных на последних научно-технических разработках, которые будут поглощать излишки денежной массы, порождаемые видами бизнеса, находящимися в фазе зрелости своего жизненного цикла. Модель Shell/DPM ориентирует менеджеров на перераспределение определенных финансовых потоков из бизнес-областей, порождающих денежную массу в бизнес-области с высоким потенциалом отдачи инвестиций в будущем.

Таблица 12. Оценка привлекательности отрасли

| Параметры отрасли | Вес | Лицензионные марки, РФ | Лицензионные марки, СНГ | Премиальные, РФ | Премиальные, СНГ | Среднеценовой, РФ | Среднеценовой, СНГ | Экономичный, РФ | Экономичный, СНГ | Дешёвый, РФ | Дешёвый, СНГ |

| Приверженность покупателя марке | 0,15 | 8 | 9 | 8 | 7 | 6 | 5 | 7 | 7 | 5 | 5 |

| Динамика цен | 0,25 | 9 | 8 | 8 | 7 | 6 | 5 | 6 | 7 | 6 | 8 |

| Барьеры входа / выхода | 0,4 | 8 | 9 | 6 | 7 | 5 | 5 | 6 | 7 | 7 | 5 |

| Заменяемость продукта | 0,2 | 7 | 6 | 9 | 5 | 6 | 6 | 4 | 3 | 6 | 5 |

| Оценка привлекательности отрасли | 8,1 | 8,2 | 7,4 | 6,6 | 5,6 | 5,2 | 5,8 | 6,2 | 6,3 | 5,8 | |

Таблица 13. Оценка конкурентоспособности бизнеса

| Параметры отрасли | Вес | Лицензионные марки, РФ | Лицензионные марки, СНГ | Премиальные, РФ | Премиальные, СНГ | Среднеценовой, РФ | Среднеценовой, СНГ | Экономичный, РФ | Экономичный, СНГ | Дешёвый, РФ | Дешёвый, СНГ |

| ОДР | 0,3 | 6 | 6 | 9 | 4 | 6 | 5 | 4 | 3 | 6 | 5 |

| Дистрибьюторская сеть | 0,2 | 8 | 9 | 6 | 7 | 5 | 5 | 6 | 7 | 7 | 5 |

| Оборудование | 0,2 | 6 | 6 | 7 | 8 | 6 | 4 | 7 | 7 | 7 | 8 |

| Эффективность производства | 0,3 | 9 | 8 | 8 | 7 | 6 | 5 | 6 | 7 | 6 | 8 |

| Оценка конкурентоспособности бизнеса | 7,3 | 7,2 | 7,7 | 6,3 | 5,8 | 4,8 | 5,6 | 5,8 | 6,4 | 6,5 | |

Чего и следовало ожидать – результаты получились аналогичными матрице GE/McKinsey. Большая часть СЗХ находится в зоне «Продолжать бизнес с осторожностью», что означает, что организация занимает средние позиции в отрасли со средней привлекательностью. Никаких особых сильных сторон или возможностей дополнительного развития у организации не существует; рынок растет медленно; медленно снижается среднеотраслевая норма прибыли. Возможные стратегии: инвестировать осторожно и небольшими порциями, постоянно проводя тщательный анализ экономического положения.

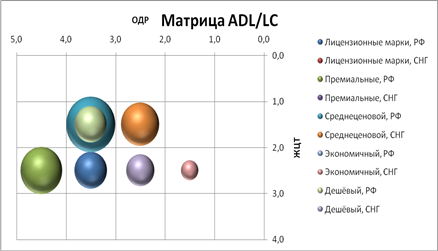

Построение матрицы ADL/LC

В основе подхода к портфельному анализу фирмы Arthur D. Little лежит концепция жизненного цикла отрасли или СЗХ, в соответствии с которой каждая СЗХ проходит в своем развитии четыре стадии: рождение, развитие, зрелость и спад. Другим параметром является конкурентная позиция бизнеса: ведущая (доминирующая), сильная, благоприятная (заметная), прочная и слабая.

Таблица 14. Исходные данные для построения матрицы ADL/LC

| Лицензионные марки, РФ | Лицензионные марки, СНГ | Премиальные, РФ | Премиальные, СНГ | Среднеценовой, РФ | Среднеценовой, СНГ | Экономичный, РФ | Экономичный, СНГ | Дешёвый, РФ | Дешёвый, СНГ | |

| Оценка доли рынка | 3,5 | 3,5 | 4,5 | 2,5 | 3,5 | 2,5 | 2,5 | 1,5 | 3,5 | 2,5 |

| Стадия ЖЦТ | 2,5 | 1,5 | 2,5 | 2,5 | 1,5 | 1,5 | 2,5 | 2,5 | 1,5 | 2,5 |

|

Размер области |

0,977 | 0,644 | 1,621 | 0,662 | 2,274 | 1,364 | 0,480 | 0,281 | 0,962 | 0,735 |

Все СЗХ находятся либо в стадии роста, либо в стадии зрелости. Рассмотрим самые крупные СЗХ, которые попали в шестой квадрат. Он характеризуется вероятным наличием прибыли, незначительными проблемами с денежным потоком (вероятен заём) и необходимостью инвестирования с целью увеличения дальнейших темпов роста. Возможные стратегии – лидерство в ценах и быстрый рост доли рынка.

Теперь пару слов о сбалансированности портфеля. Очевидно, что в портфеле компании представлены СЗХ, находящиеся только в стадии развития и зрелости. Доля выручки всех СЗХ, находящихся в стадии развития составляет 52%, а в стадии зрелости – 48%. Доля СЗХ, имеющих наибольшую долю рынка, составляет 66%. В целом, портфель сбалансирован.

Контрольный тест привлекательности отрасли

Характеристики привлекательной отрасли:

- высокая доходность капитала тех участников отрасли, на которых приходится основная часть рынка;

- стабильный или увеличивающийся в среднем по отрасли показатель доходности капитала;

- четкие барьеры на входе, препятствующие появлению на рынке новых участников;

- производственные возможности на уровне или ниже спроса, а также незначительные барьеры на выходе;

Таблица 15 – Оценка привлекательности отрасли

|

Критерий |

Лицензионные марки, РФ |

Лицензионные марки, СНГ |

Премиальные, РФ |

Премиальные, СНГ |

Среднеценовой, РФ |

Среднеценовой, СНГ |

Экономичный, РФ |

Экономичный, СНГ |

Дешёвый, РФ |

Дешёвый, СНГ |

||||||||||

|

ответ |

баллы |

ответ |

баллы |

ответ |

баллы |

ответ |

баллы |

ответ |

баллы |

ответ |

баллы |

ответ |

баллы |

ответ |

баллы |

ответ |

баллы |

ответ |

баллы |

|

| Средний показатель ROCE отрасли | 45% | 40 | 37% | 37 | 35% | 35 | 25% | 25 | -10% | 0 | 17% | 17 | 18% | 18 | 36% | 36 | 40% | 40 | 45% | 40 |

| Тенденция изменения ROCE | б) | 3 | б) | 3 | в) | 7 | в) | 7 | а) | 0 | б) | 3 | в) | 7 | в) | 7 | в) | 7 | в) | 7 |

| Барьеры на входе | г) | 10 | в) | 7 | в) | 7 | б) | 3 | б) | 3 | б) | 3 | а) | 0 | а) | 0 | а) | 0 | а) | 0 |

| Будущий рост рынка | б) | 3 | б) | 3 | б) | 3 | б) | 3 | б) | 3 | б) | 3 | в) | 7 | в) | 7 | б) | 3 | в) | 7 |

| Баланс производственные мощности / спрос | г) | 0 | г) | 0 | г) | 0 | г) | 0 | г) | 0 | г) | 0 | г) | 0 | г) | 0 | г) | 0 | г) | 0 |

| Угроза со стороны заменителей | г) | 0 | г) | 0 | г) | 0 | г) | 0 | г) | 0 | г) | 0 | г) | 0 | г) | 0 | г) | 0 | г) | 0 |

| Сила поставщиков | г) | 10 | г) | 10 | г) | 10 | г) | 10 | г) | 10 | г) | 10 | г) | 10 | г) | 10 | г) | 10 | г) | 10 |

| Сила покупателей | г) | 20 | г) | 20 | а) | 0 | б) | 7 | а) | 0 | в) | 12 | в) | 12 | в) | 12 | а) | 0 | а) | 0 |

| Общее количество баллов | 86 | 80 | 62 | 55 | 16 | 48 | 54 | 72 | 60 | 64 | ||||||||||

По результатам проведения контрольного тест на привлекательность отрасли делаются следующие выводы: СЗХ «Среднеценовой, РФ» является непривлекательной, и, если бы компания «Балтика» не являлась лидером в этом сегменте рынка, то стоило бы от неё отказаться. СЗХ «Среднеценовой, СНГ» также не очень привлекательна, однако у лидеров рынка, коим является изучаемая компания, есть возможность заработать деньги. СЗХ «Премиальные, СНГ», «Дешёвый, РФ» и «Экономичный, РФ» не являются ни привлекательными, ни непривлекательными, тем не менее, эти зоны не стоит запускать. «Премиальные, РФ», «Экономичный, СНГ» и «Дешёвые, СНГ» – привлекательны для развития, необходимо лишь немного укрепить позиции, чтоб сравняться с наиболее привлекательными СЗХ, такими как «Лицензионные марки».

Основные деловые способности

Более десяти лет подряд пивоваренная компания «Балтика» является лидером рынка пива в России, но не останавливается на достигнутом. С каждым годом она стремится быть лучше, потому что хочет стать эталоном для пивоваренных компаний во всем мире, и 2007 год – еще один шаг в заданном направлении.

Компания достигла амбициозных целей, которые были поставлены перед ней на этот год, увеличив объемы продаж и долю рынка на фоне усилившейся конкуренции и сохранив рентабельность на высоком уровне, несмотря на беспрецедентный рост цен на сырье и доставку продукции. Высокие финансовые результаты позволили существенно увеличить размер выплат дивидендов по акциям.

В 2007 году российский рынок пива рос необычайно высокими темпами, при этом объемы продаж компании росли быстрее, увеличив долю рынка до 37,6%. Титульный бренд «Балтика» в 2007 году был признан самым ценным брендом в категории потребительских товаров в России, а также самым динамичным и перспективным среди крупнейших пивных брендов в мире. В самое ближайшее время бренд «Балтика» займет позицию №1 по объемам продаж в Европе, а в долгосрочной перспективе планируется вывести бренд «Балтика» на лидирующие позиции в мире. В 2007 году география экспортных продаж была расширена до 46 стран (с 33 в 2006 году), а в апреле началось лицензионное производство пива «Балтика №3 Классическое» в Великобритании.

Компания своевременно реагирует на изменяющуюся конъюнктуру рынка пива в России и инвестирует значительные средства в инновации, развитие и продвижение сильных брендов, а также в расширение производства в регионах потребления. В 2007 году успешно завершён проект утроения мощностей филиала «Балтика-Самара», началось удвоение мощностей в Воронеже и строительство нового, одиннадцатого, завода в Новосибирске.

Развивая бизнес, компания всегда помнит о качестве продукции и об экологии. На всех заводах ОАО «Балтика» используется самое современное оборудование и автоматизированные системы управления, обеспечивающие высокотехнологичное производство, экономичное потребление ресурсов, а также экологическую безопасность.

«Балтика» ответственно выполняет свои главные социальные функции – является крупнейшим налогоплательщиком в регионах, обеспечивает достойные условия труда сотрудникам, берет на себя дополнительные обязательства по решению социальных проблем общества.

В Компании разработан и введен в действие Кодекс корпоративной культуры – неотъемлемый инструмент формирования единой и сильной команды профессионалов, помогающий реализовать все преимущества от объединения четырех компаний, которое завершилось в 2006 году.

Совершенствуется система корпоративного управления путём применения лучшей международной практики для повышения эффективности бизнес-процессов, стоимости компании и доходности акций. «Балтика» сегодня крупнейшая по капитализации компания в секторе товаров народного потребления в России. За существенный вклад в развитие смежных отраслей экономики России (в том числе в рамках агропроекта) в декабре 2007 года «Балтика» получила национальную награду «Компания года».

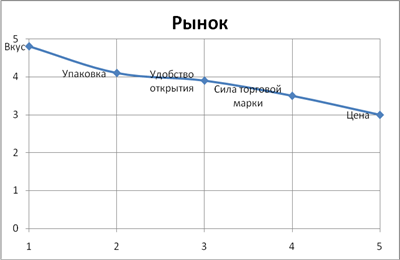

Анализ покупателей

Для анализа предпочтений покупателей строится таблица предпочтений, а затем на её основе – гребешковая диаграмма.

Таблица 16 – Таблица предпочтений покупателей

|

Критерий |

Важность |

| Вкус | 4,8 |

| Упаковка | 4,1 |

| Удобство открытия | 3,9 |

| Сила торговой марки | 3,5 |

| Цена | 3 |

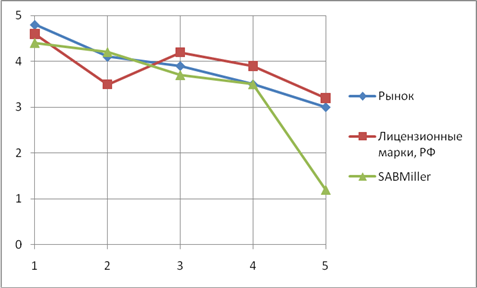

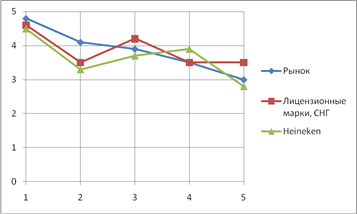

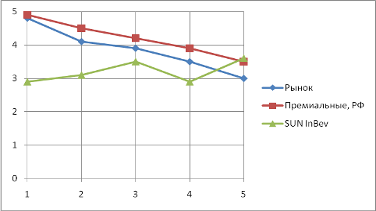

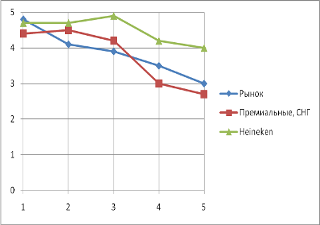

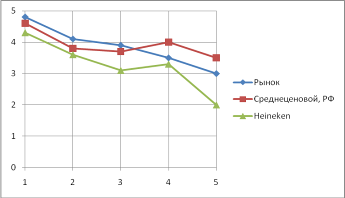

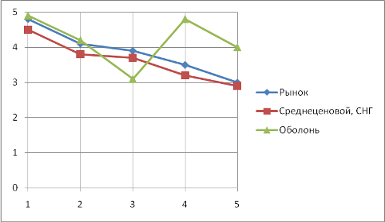

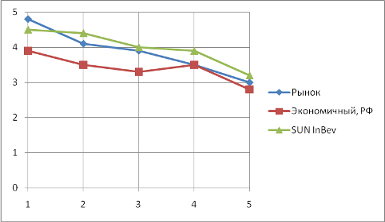

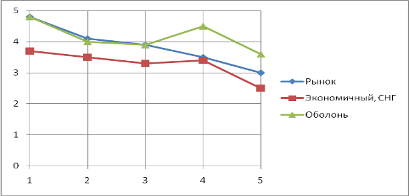

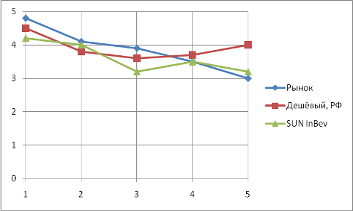

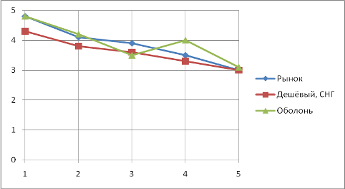

Теперь строим аналогичные диаграммы для каждой СЗХ компании, причём на диаграмме должны быть отмечены предпочтения покупателей, реальные значения компании и значения этих же показателей для фирмы-конкурента. Сразу же делаем выводы после каждой диаграммы.

Оба конкурента немного меньше требуемого значения по вкусу, у SABMiller лучше показатель по критерию «упаковка», однако по остальным, менее важным критериям он уступает как желаниям потребителей, так и компании «Балтика».

Наблюдаются незначительные различия в индивидуальных значениях потребительских критериев у обоих конкурентов. В целом, чистое лидерство компании «Балтика» по этой СЗХ оправданно.

Очевидно полное преимущество премиальных марок пива компании «Балтика» над аналогичной зоной хозяйствования у главного конкурента. По всем критериям значения СЗХ «Премиальные, РФ» выше не только, чем у SUN InBev, но и желаемых потребительских значений, что, безусловно, намного важнее.

Практически обратная ситуация сложилась у СЗХ-близнеца предыдущей, продающейся на рынках бывшего СССР: главный конкурент по всем параметрам «бьёт» компанию «Балтика», соответственно наблюдается закономерное отставание от Heineken.

И в среднеценовом секторе на рынке России основным конкурентом Балтики является Heineken. Но вот, что интересно: здесь ситуация кардинально меняется, и лидером рынка становится изучаемая компания, значения покупательских критериев которой практически полностью соответствуют желаемым. Отсюда и закономерное чистое лидерство по этой зоне хозяйствования.

Необычная ситуация наблюдается в аналогичном секторе в СНГ. Изучаемая компания разработала продукты практически идеально удовлетворяющие предпочтения потребителей, однако «абориген» местного рынка компания «Оболонь» за счёт силы своей торговой марки и ещё некоторых критериев имеет большую долю рынка в этой СЗХ.

В СЗХ «Экономичный, РФ» обе компании практически соответствуют вкусам покупателей, однако по всем характеристиками главный конкурент Sun InBev всё же немного лучше, поэтому и позиции этой фирмы крепче.

И вновь СНГ, и вновь «Оболонь» не оставляет шансов компании «Балтика». Мало того, что по всем критериям «Балтика» не дотягивает до желаний клиентов, так «Оболонь» ещё и значительно лучше удовлетворяет эти самые желания. Казалось бы, шансов у компании «Балтика» на хорошую деятельность в этой отрасли мало, однако рынок растёт бурными темпами, люди с каждым годом пьют всё больше и больше недорогого пива, поэтому всё будет хорошо.

Перейдём к рассмотрению последней ценовой категории – самого дешёвого пива, продающегося на территории России. И компания «Балтика», и её основной конкурент имеют практически одинаковые гребешковые диаграммы, хотя, например, в цене Sun InBev уступает изучаемой фирме, отсюда вытекает закономерное минимальное лидерство компании «Балтика».

Судя по всем гребешковым диаграммам, где есть «Оболонь», там у компании «Балтика» всё идёт хуже, чем обычно. Однако, это не повод для сильных огорчений, потому что у компании «Балтика» «хуже, чем обычно», означает «намного лучше, чем у других». «Балтика» не является лидером этой отрасли, однако позиция сильного последователя приносит ей прибыль в €37,3 млн.

Оценка конкурентов

Перейдём к оценке конкурентов: анализируется общая конкурентная ситуация на рынке (тип конкуренции), коэффициент интенсивности конкуренции и прибыльность каждой СЗХ. Затем находится интегральный показатель конкуренции, численно равный среднему геометрическому подсчитанных показателей. Чем ближе значение интегрированного показателя лежат к единице, тем более благоприятные условия для работы существуют в данной отрасли.

Таблица 17. Оценка конкуренции СЗХ «Лицензионные марки, РФ»

| Фирма | Доля | Доля в квадрате |

| Балтика | 0,261 | 0,068 |

| Sun InBev | 0,120 | 0,014 |

| Heineken | 0,101 | 0,010 |

| Efes | 0,111 | 0,012 |

| SABMiller | 0,144 | 0,021 |

| Прочие | 0,263 | 0,069 |

| Тип конкуренции Ih | 0,805 | |

| Коэффициент интенсивности Iv | 0,119 | |

| Средняя рентабельность Ir | 0,450 | |

| Интегрированный показатель C | 0,351 |

Таблица 18. Оценка конкуренции СЗХ «Лицензионные марки, СНГ»

| Фирма | Доля | Доля в квадрате |

| Балтика | 0,243 | 0,059 |

| Sun InBev | 0,120 | 0,014 |

| Heineken | 0,162 | 0,026 |

| Efes | 0,096 | 0,009 |

| SABMiller | 0,112 | 0,013 |

| Прочие | 0,267 | 0,071 |

| Тип конкуренции Ih | 0,807 | |

| Коэффициент интенсивности Iv | 0,117 | |

| Средняя рентабельность Ir | 0,370 | |

| Интегрированный показатель C | 0,327 |

Таблица 19. Оценка конкуренции СЗХ «Премиальные, РФ»

| Фирма | Доля | Доля в квадрате |

| Балтика | 0,592 | 0,350 |

| Sun InBev | 0,132 | 0,017 |

| Heineken | 0,115 | 0,013 |

| Efes | 0,056 | 0,003 |

| SABMiller | 0,014 | 0,000 |

| Прочие | 0,091 | 0,008 |

| Тип конкуренции Ih | 0,607 | |

| Коэффициент интенсивности Iv | 0,079 | |

| Средняя рентабельность Ir | 0,350 | |

| Интегрированный показатель C | 0,256 |

Таблица 20. Оценка конкуренции СЗХ «Премиальные, СНГ»

| Фирма | Доля | Доля в квадрате |

| Балтика | 0,213 | 0,045 |

| Sun InBev | 0,164 | 0,027 |

| Heineken | 0,306 | 0,094 |

| Efes | 0,064 | 0,004 |

| SABMiller | 0,099 | 0,010 |

| Оболонь | 0,154 | 0,024 |

| Тип конкуренции Ih | 0,796 | |

| Коэффициент интенсивности Iv | 0,164 | |

| Средняя рентабельность Ir | 0,250 | |

| Интегрированный показатель C | 0,320 |

Таблица 21. Оценка конкуренции СЗХ «Среднеценовой, РФ»

| Фирма | Доля | Доля в квадрате |

| Балтика | 0,467 | 0,218 |

| Sun InBev | 0,124 | 0,015 |

| Heineken | 0,248 | 0,062 |

| Efes | 0,069 | 0,005 |

| SABMiller | 0,084 | 0,007 |

| Прочие | 0,008 | 0,000 |

| Тип конкуренции Ih | 0,693 | |

| Коэффициент интенсивности Iv | 0,197 | |

| Средняя рентабельность Ir | 0,000 | |

| Интегрированный показатель C | 0,000 |

Таблица 22. Оценка конкуренции СЗХ «Среднеценовой, СНГ»

| Фирма | Доля | Доля в квадрате |

| Балтика | 0,271 | 0,073 |

| Sun InBev | 0,109 | 0,012 |

| Heineken | 0,104 | 0,011 |

| Efes | 0,039 | 0,002 |

| SABMiller | 0,103 | 0,011 |

| Оболонь | 0,374 | 0,140 |

| Тип конкуренции Ih | 0,752 | |

| Коэффициент интенсивности Iv | 0,099 | |

| Средняя рентабельность Ir | 0,170 | |

| Интегрированный показатель C | 0,233 |

Таблица 23. Оценка конкуренции СЗХ «Экономичный, РФ»

| Фирма | Доля | Доля в квадрате |

| Балтика | 0,129 | 0,017 |

| Sun InBev | 0,274 | 0,075 |

| Heineken | 0,134 | 0,018 |

| Efes | 0,124 | 0,015 |

| SABMiller | 0,199 | 0,040 |

| Прочие | 0,140 | 0,020 |

| Тип конкуренции Ih | 0,816 | |

| Коэффициент интенсивности Iv | 0,157 | |

| Средняя рентабельность Ir | 0,180 | |

| Интегрированный показатель C | 0,285 |

Таблица 24. Оценка конкуренции СЗХ «Экономичный, СНГ»

| Фирма | Доля | Доля в квадрате |

| Балтика | 0,104 | 0,011 |

| Sun InBev | 0,157 | 0,025 |

| Heineken | 0,110 | 0,012 |

| Efes | 0,099 | 0,010 |

| SABMiller | 0,137 | 0,019 |

| Оболонь | 0,393 | 0,154 |

| Тип конкуренции Ih | 0,769 | |

| Коэффициент интенсивности Iv | 0,076 | |

| Средняя рентабельность Ir | 0,360 | |

| Интегрированный показатель C | 0,276 |

Таблица 25. Оценка конкуренции СЗХ «Дешёвый, РФ»

| Фирма | Доля | Доля в квадрате |

| Балтика | 0,364 | 0,132 |

| Sun InBev | 0,352 | 0,124 |

| Heineken | 0,105 | 0,011 |

| Efes | 0,123 | 0,015 |

| SABMiller | 0,014 | 0,000 |

| Прочие | 0,042 | 0,002 |

| Тип конкуренции Ih | 0,715 | |

| Коэффициент интенсивности Iv | 0,225 | |

| Средняя рентабельность Ir | 0,400 | |

| Интегрированный показатель C | 0,401 |

Таблица 26. Оценка конкуренции СЗХ «Дешёвый, СНГ»

| Фирма | Доля | Доля в квадрате |

| Балтика | 0,196 | 0,038 |

| Sun InBev | 0,157 | 0,025 |

| Heineken | 0,198 | 0,039 |

| Efes | 0,123 | 0,015 |

| SABMiller | 0,072 | 0,005 |

| Оболонь | 0,254 | 0,065 |

| Сумма | 1 | 0,187 |

| Тип конкуренции Ih | 0,813 | |

| Коэффициент интенсивности Iv | 0,120 | |

| Средняя рентабельность Ir | 0,450 | |

| Интегрированный показатель C | 0,353 |

Как видно из таблиц наиболее привлекательной отраслью является СЗХ «Дешёвый, РФ» (C=0,401), а наименее привлекательной отраслью становится СЗХ «Среднеценовой, РФ» из-за убытков, которые фирма несёт, работая в этой зоне.

Теперь построим ценностные карты по каждой СЗХ.

Таблица 27. Исходные данные для построения ценностной карты по СЗХ «Лицензионные марки, РФ»

| Лицензионные марки, РФ | Sun InBev | Heineken | Efes | SABMiller | Прочие | |

| ОЦ | 5 | 4 | 5 | 3 | 8 | 5 |

| ОЦ* | 6 | 7 | 6 | 8 | 3 | 6 |

| ОК | 8 | 5 | 7 | 3 | 8 | 3 |

| П | 14 | 12 | 13 | 11 | 11 | 9 |

| ДРспр | 0,200 | 0,171 | 0,186 | 0,157 | 0,157 | 0,129 |

| ДРреал | 0,261 | 0,120 | 0,101 | 0,111 | 0,144 | 0,263 |

| Индекс изменения доли рынка | 0,766 | 1,429 | 1,839 | 1,416 | 1,091 | 0,489 |

Таблица 28. Исходные данные для построения ценностной карты по СЗХ «Лицензионные марки, СНГ»

| Лицензионные марки, СНГ | Sun InBev | Heineken | Efes | SABMiller | Прочие | |

| ОЦ | 4 | 6 | 5 | 3 | 4 | 6 |

| ОЦ* | 7 | 5 | 6 | 8 | 7 | 5 |

| ОК | 9 | 5 | 7 | 7 | 4 | 6 |

| П | 16 | 10 | 13 | 15 | 11 | 11 |

| ДРспр | 0,211 | 0,132 | 0,171 | 0,197 | 0,145 | 0,145 |

| ДРреал | 0,243 | 0,120 | 0,162 | 0,096 | 0,112 | 0,267 |

| Индекс изменения доли рынка | 0,866 | 1,096 | 1,056 | 2,056 | 1,292 | 0,542 |

Таблица 29. Исходные данные для построения ценностной карты по СЗХ «Премиальные, РФ»

| Премиальные, РФ | Sun InBev | Heineken | Efes | SABMiller | Прочие | |

| ОЦ | 4 | 4 | 6 | 6 | 6 | 8 |

| ОЦ* | 7 | 7 | 5 | 5 | 5 | 3 |

| ОК | 8 | 5 | 4 | 4 | 6 | 3 |

| П | 15 | 12 | 9 | 9 | 11 | 6 |

| ДРспр | 0,242 | 0,194 | 0,145 | 0,145 | 0,177 | 0,097 |

| ДРреал | 0,592 | 0,132 | 0,115 | 0,056 | 0,014 | 0,091 |

| Индекс изменения доли рынка | 0,409 | 1,466 | 1,262 | 2,592 | 12,673 | 1,063 |

Таблица 30. Исходные данные для построения ценностной карты по СЗХ «Премиальные, СНГ»

| Премиальные, СНГ | Sun InBev | Heineken | Efes | SABMiller | Прочие | |

| ОЦ | 6 | 8 | 3 | 9 | 8 | 10 |

| ОЦ* | 5 | 3 | 8 | 2 | 3 | 1 |

| ОК | 8 | 5 | 4 | 4 | 5 | 3 |

| П | 13 | 8 | 12 | 6 | 8 | 4 |

| ДРспр | 0,255 | 0,157 | 0,235 | 0,118 | 0,157 | 0,078 |

| ДРреал | 0,213 | 0,164 | 0,306 | 0,064 | 0,099 | 0,154 |

| Индекс изменения доли рынка | 1,197 | 0,956 | 0,769 | 1,838 | 1,584 | 0,509 |

Таблица 31. Исходные данные для построения ценностной карты по СЗХ «Среднеценовой, РФ»

| Среднеценовой, РФ | Sun InBev | Heineken | Efes | SABMiller | Прочие | |

| ОЦ | 4 | 6 | 7 | 5 | 8 | 7 |

| ОЦ* | 7 | 5 | 4 | 6 | 3 | 4 |

| ОК | 8 | 9 | 4 | 5 | 7 | 3 |

| П | 15 | 14 | 8 | 11 | 10 | 7 |

| ДРспр | 0,231 | 0,215 | 0,123 | 0,169 | 0,154 | 0,108 |

| ДРреал | 0,467 | 0,124 | 0,248 | 0,069 | 0,084 | 0,008 |

| Индекс изменения доли рынка | 0,494 | 1,737 | 0,496 | 2,453 | 1,832 | 13,462 |

Таблица 32. Исходные данные для построения ценностной карты по СЗХ «Среднеценовой, СНГ»

| Среднеценовой, СНГ | Sun InBev | Heineken | Efes | SABMiller | Оболонь | |

| ОЦ | 5 | 6 | 5 | 4 | 6 | 3 |

| ОЦ* | 6 | 5 | 6 | 7 | 5 | 8 |

| ОК | 8 | 7 | 7 | 4 | 5 | 9 |

| П | 14 | 12 | 13 | 11 | 10 | 17 |

| ДРспр | 0,182 | 0,156 | 0,169 | 0,143 | 0,130 | 0,221 |

| ДРреал | 0,271 | 0,109 | 0,104 | 0,039 | 0,103 | 0,374 |

| Индекс изменения доли рынка | 0,671 | 1,430 | 1,623 | 3,663 | 1,261 | 0,590 |

Таблица 33. Исходные данные для построения ценностной карты по СЗХ «Экономичный, РФ»

| Экономичный, РФ | Sun InBev | Heineken | Efes | SABMiller | Прочие | |

| ОЦ | 5 | 5 | 7 | 6 | 8 | 7 |

| ОЦ* | 6 | 6 | 4 | 5 | 3 | 4 |

| ОК | 7 | 8 | 6 | 4 | 8 | 4 |

| П | 13 | 14 | 10 | 9 | 11 | 8 |

| ДРспр | 0,200 | 0,215 | 0,154 | 0,138 | 0,169 | 0,123 |

| ДРреал | 0,129 | 0,274 | 0,134 | 0,124 | 0,199 | 0,140 |

| Индекс изменения доли рынка | 1,550 | 0,786 | 1,148 | 1,117 | 0,850 | 0,879 |

Таблица 34. Исходные данные для построения ценностной карты по СЗХ «Экономичный, СНГ»

| Экономичный, СНГ | Sun InBev | Heineken | Efes | SABMiller | Оболонь | |

| ОЦ | 6 | 5 | 6 | 3 | 6 | 4 |

| ОЦ* | 5 | 6 | 5 | 8 | 5 | 7 |

| ОК | 7 | 5 | 7 | 2 | 5 | 6 |

| П | 12 | 11 | 12 | 10 | 10 | 13 |

| ДРспр | 0,176 | 0,162 | 0,176 | 0,147 | 0,147 | 0,191 |

| ДРреал | 0,104 | 0,157 | 0,110 | 0,099 | 0,137 | 0,393 |

| Индекс изменения доли рынка | 1,697 | 1,030 | 1,604 | 1,485 | 1,073 | 0,486 |

Таблица 35. Исходные данные для построения ценностной карты по СЗХ «Дешёвый, РФ»

| Дешёвый, РФ | Sun InBev | Heineken | Efes | SABMiller | Прочие | |

| ОЦ | 3 | 5 | 8 | 9 | 10 | 7 |

| ОЦ* | 8 | 6 | 3 | 2 | 1 | 4 |

| ОК | 6 | 8 | 2 | 4 | 2 | 5 |

| П | 14 | 14 | 5 | 6 | 3 | 9 |

| ДРспр | 0,275 | 0,275 | 0,098 | 0,118 | 0,059 | 0,176 |

| ДРреал | 0,364 | 0,352 | 0,105 | 0,123 | 0,014 | 0,042 |

| Индекс изменения доли рынка | 0,754 | 0,780 | 0,934 | 0,956 | 4,202 | 4,202 |

Таблица 36. Исходные данные для построения ценностной карты по СЗХ «Дешёвый, СНГ»

| Дешёвый, СНГ | Sun InBev | Heineken | Efes | SABMiller | Оболонь | |

| ОЦ | 5 | 6 | 5 | 7 | 9 | 5 |

| ОЦ* | 6 | 5 | 6 | 4 | 2 | 6 |

| ОК | 6 | 4 | 3 | 4 | 7 | 10 |

| П | 12 | 9 | 9 | 8 | 9 | 16 |

| ДРспр | 0,190 | 0,143 | 0,143 | 0,127 | 0,143 | 0,254 |

| ДРреал | 0,196 | 0,157 | 0,198 | 0,123 | 0,072 | 0,254 |

| Индекс изменения доли рынка | 0,972 | 0,910 | 0,722 | 1,032 | 1,984 | 1,000 |

Заключение

В заключении необходимо сделать общие выводы по текущему состоянию предприятия и прогнозах на будущее. В целом, у компании «Балтика» всё хорошо и бизнес развивается благополучно, хорошими темпами в направлении светлого будущего. Однако, есть тревожные сигналы, которые дают о себе знать. Во-первых, половине СЗХ компании «Балтика» грозит уменьшение доли рынка в обозримом будущем при условии, что менеджеры не будут принимать адекватных действий. Во-вторых, большинство СЗХ подвержены риску потерять свой уровень рентабельности, т. к. он несоразмерно велик по сравнению с занимаемой долей рынка, также СЗХ «Среднеценовой, РФ» и «Премиальный, РФ» могут лишиться нынешней доли рынка. По результатам построения матриц GE, Shell и ADL выявлено, что основные СЗХ компании относятся к «среднему бизнесу», т.е. ведутся на рынке со средней привлекательностью и со средней конкурентоспособностью.

Теперь о стратегиях развития. Начнём с СЗХ «Лицензионные марки, РФ». Что тут можно сказать? Темп роста этой СЗХ в 3 раза выше темпа роста рынка, кроме того отмечается высокая рентабельность, от конкурентов отрыв значительный. Рекомендация – вложить деньги для упрочнения лидерских позиций, чтобы, когда рынок перейдёт в стадию замедленного роста, иметь сильную позицию.

Ситуация с СЗХ «Лицензионные марки, СНГ» в принципе схожа с рассмотренной выше, однако темпы роста здесь ниже. Тем не менее, рынки пива стран ближнего зарубежья являются развивающимися, поэтому также не стоит расслабляться – конкуренты уже «дышат в затылок». Необходимо укреплять свои позиции. Инвестиции в данном случае приветствуются.

С «Премиальными, РФ» всё просто: большая рентабельность, высокий темп роста отрасли, доминирование в своём сегменте положение прекрасное. Однако, ситуация может резко измениться, сейчас в мире финансовый кризис, люди станут пить меньше дорогого пива, поэтому будет благоразумно немного снизить цены, потеряв при этом незначительную часть прибыли, но сохранить долю рынка, что в данный момент является приоритетным.

А вот с «Премиальными, СНГ» картина не такая жизнеутверждающая, как с предыдущими тремя зонами хозяйствования. Исследуемая фирма является лишь последователем в этой отрасли, хотя и показывает отличную прибыль. Часть прибыли, полученной от деятельности фирмы в СЗХ «Лицензионные марки», необходимо направить на поддержание этой СЗХ.

Ситуация с СЗХ «Среднеценовой, РФ» очень неоднозначна. С одной стороны – это единственная СЗХ, которая является убыточной, с другой – эта СЗХ является важнейшей для фирмы в историческом плане и к тому же приносит наибольшую выручку, а, значит, берёт на себя львиную долю косвенных расходов. Отказываться от этой СЗХ категорически не рекомендуется. Что же делать? По нашему мнению, необходимо проанализировать процесс производства, максимально снизить издержки и выйти из зоны убытков.

Положение СЗХ «Среднеценовой, СНГ» аналогично «Среднеценовой, РФ», только первая приносит хоть какую-то прибыль. По оценкам покупателей пиво этого сегмента практически полностью удовлетворяет вкусам потребителей, однако главный конкурент – «Оболонь» продаётся лучше. Возможно, необходимо провести различные маркетинговые мероприятия (дегустации, конкурсы и т.д.), чтобы потенциальные потребители распробовали наконец-таки наше пиво и избавились от патриархальных стереотипов о лучшем качестве украинского пива.

В СЗХ «Экономичный, РФ» всё очень скучно. Хотя отрасль и развивается быстрыми темпами, но занять твёрдую позицию в ней не получается. Остаётся довольствоваться положением последователя и постепенно стараться улучшать его путём инвестиций и разнообразных маркетинговых симуляций.

Ещё хуже ситуация с СЗХ «Экономичный, СНГ»: здесь и рентабельность довольно высокая, но в абсолютном выражении прибыль мизерная. Кроме того, положение незначительного участника оставляет желать лучшего. Тем не менее, €15 млн. лишними не будут, эту СЗХ необходимо поддерживать на плаву.

СЗХ «Дешёвый, РФ» ориентирована на массового потребителя: качество пива среднее, цена – низкая, отсюда большая выручка и неплохая рентабельность, совмещённая с высоким темпом роста рынка. На рынке есть конкуренты, забывать о них не стоит. СЗХ требует внимательного отношения к себе, в дальнейшем понадобятся финансовые вливания.

И в завершении о СЗХ «Дешёвый, СНГ»: ситуация похожа на вышерассмотренную, единственное отличие – главный конкурент здесь сильнее исследуемой компании. Неплохим вариантом, по-нашему мнению, было бы попробовать купить главного конкурента – «Оболонь», т. к. эта фирма меньше нашей. Т.о. на рынках СНГ пиво компании «Балтика» станет абсолютным лидером, обладая несколькими брендами.