Научные и курсовые работы |

Главная

Исторические личности

Военная кафедра

Ботаника и сельское хозяйство

Бухгалтерский учет и аудит

Валютные отношения

Ветеринария

География

Геодезия

Геология

Геополитика

Государство и право

Гражданское право и процесс

Естествознанию

Журналистика

Зарубежная литература

Зоология

Инвестиции

Информатика

История техники

Кибернетика

Коммуникация и связь

Косметология

Кредитование

Криминалистика

Криминология

Кулинария

Культурология

Логика

Логистика

Маркетинг

Наука и техника Карта сайта

Реферат: Инвестиционный климат в России

Реферат: Инвестиционный климат в России

Содержание

Введение

Глава 1. Теоретические основы инвестиционного климата

1.1 Понятие инвестиционного климата и его составляющие

1.2 Оценка инвестиционного климата на основании различных методов

Глава 2. Анализ современного состояния инвестиционного климата в России

2.1 Влияние экономического кризиса на экономику России

2.2 Оценка инвестиционного климата в России

Глава 3. Перспективы развития инвестиционного климата в России

3.1 Концепция улучшения инвестиционного климата в России

3.2 Меры на ближайшую перспективу

Заключение

Список используемой литературы

Введение

Оценка инвестиционного климата - это общая атмосфера понимания экономической ситуации и потребности в привлечении дополнительных ресурсов, которая властвует в разных сферах социально-экономического развития государства, региона.

Сегодняшнее формирование благоприятного инвестиционного климата в государстве скажется на его будущем.

Логическим результатом действенности инвестиционного климата есть достижение определенных целей инвестирования. Вместе с тем активность разных территориальных институтов с целью формирования, по их мнению, более благоприятного инвестиционного климата не всегда адекватно сопровождается возрастанием инвестиционных потоков.

Результативность инвестиционного климата для конкретной территории проявляется в двух аспектах: экономическом и социальном. В экономическом - через возрастание макроэкономических показателей, прежде всего ВВП на душу населения и экспортных мощностей. Относительно социального: его проявлением есть снижение социальных рисков, возрастание заработной платы, а значит, и покупательной способности населения территории.

Привлечение инвестиций в российскую экономику является жизненно важным средством устранения "инвестиционного голода" в стране. Однако для того чтобы иностранные инвесторы пошли на такие вложения, необходимы очень серьезные изменения в инвестиционном климате.

Привлечение иностранных инвестиций важно для России не только с точки зрения возможности увеличить реальные активы. Может быть, для нашего времени еще большее значение имеет тот факт, что иностранные инвесторы привносят с собой новую, более высокую культуру бизнеса, новые технологии и современные методы управления, а также способствуют развитию отечественных инвестиций. Для российской экономики они являются как бы пришельцами из завтрашнего дня.

По отношению иностранных инвесторов к работе на российском рынке можно судить о состоянии инвестиционного климата в России. В отличие от отечественных инвесторов, ограниченных правилами валютного регулирования, иной предпринимательской культурой, языком и потому ориентированных на работу в России, иностранные инвесторы значительно свободнее в выборе мест приложения своим капиталам. По динамике иностранных инвестиций можно судить о том реальном прогрессе, который происходит (или не происходит) в стране в отношении инвестиций.

Целью данной курсовой работы является оценка изменений инвестиционного климата в России на протяжении последних лет, тенденция его развития и инвестиционной политики государства, выявление наиболее слабых сторон и указание необходимых мер для их устранения.

Задачами данной работы являются проведение исследования инвестиционного климата России, при последовательном рассмотрении всех факторов, влияющих на его изменение, способов и критериев оценки инвестиционного климата, и попытка дать оценку его текущего состояния.

Предметом моего исследования является оценка инвестиционного климата в России, как шага на пути серьезного улучшения инвестиционного климата в стране, роста производства и производительности.

Глава 1. Теоретические основы инвестиционного климата

1.1 Понятие инвестиционного климата и его составляющие

Понятие инвестиционного климата по-разному трактуется в научной и учебной литературе. Так, например, в учебнике "Международное движение капитала" инвестиционный климат рассматривается как "совокупность правовых, экономических, политических и социальных факторов, определяющих привлекательность государства для зарубежных инвестиций"[1]. При таком подходе понятие "инвестиционный климат" сводится к инвестиционной привлекательности, что вряд ли справедливо, так как в этом случае игнорируются инвестиционные риски, которые во многом и предопределяют инвестиционный климат.

На мой взгляд, более корректно понятие "инвестиционный климат" определяют авторы финансово-кредитного энциклопедического словаря. Они рассматривают инвестиционный климат как "совокупность сложившихся в какой-либо стране политических, социально-культурных, финансово-экономических и правовых условий, определяющих качество предпринимательской инфраструктуры, эффективность инвестирования и степень возможных рисков при вложении капитала"[2]. При таком подходе характеристика инвестиционного климата должна состоять их двух составляющих: оценки тех факторов, которые притягивают инвестиции в страну, и оценки рисков инвестирования.

Другими словами, баланс инвестиционной привлекательности и инвестиционного риска и определяют инвестиционный климат в той или иной стране, регионе, территории. Основой же инвестиционной привлекательности является эффективность вложений. Инвестиции направляются в первую очередь в те регионы, где они обеспечивают наибольшую отдачу для инвесторов. Поэтому оценку положительной составляющей инвестиционного климата целесообразно осуществлять на основе оценки потенциальной эффективности инвестиций. Оценку отрицательной составляющей инвестиционного климата следует проводить по оценке инвестиционных рисков.

К факторам, благоприятствующим притоку инвестиций в ту или иную страну, относят:

высокий потенциал внутреннего рынка;

высокую норму прибыли;

низкий уровень конкуренции;

стабильную налоговую систему;

низкую стоимость ресурсов (сырьевых, трудовых, финансовых);

эффективную поддержку государства.

К факторам, препятствующим развитию инвестиционных процессов и, тем самым, ухудшающим инвестиционный климат в стране относятся:

политическая нестабильность в стране;

социальная напряженность (забастовки, войны мафиозных структур, этнические и религиозные распри и т.д.);

высокий уровень инфляции;

высокие ставки рефинансирования;

высокий уровень внешнего и внутреннего долга;

дефицит бюджета;

пассивное сальдо платежного баланса;

неразвитость законодательства, в том числе неисполнение законов, регулирующих инвестиционную сферу;

высокие трансакционные издержки.

1.2 Оценка инвестиционного климата на основании различных методов

Анализ инвестиционного климата для реципиента инвестиций является важным элементом выработки государственной и региональной политики привлечения и использования капитала, поскольку, он, во-первых, дает системное представление о факторах, воздействующих на инвестора, во-вторых, предоставляет возможность глубже оценить ситуацию в стране или в отдельном регионе, в-третьих, позволяет осознать мотивацию поведения партнера.

В экономической литературе существуют различные подходы к оценке инвестиционного климата национальной экономики, различающиеся, в зависимости от целей исследования, по количеству анализируемых показателей и их качественным характеристикам, по выбору самих показателей[3].

1. Универсальная методика оценки инвестиционного климата, охватывающая максимальное количество экономических характеристик, показателей торговли, характеристик политического климата, законодательной среды для инвестиций позволяет глубоко и всесторонне оценить ситуацию в стране на настоящий момент и судить о возможностях ее развития.

2. Для сравнительного анализа инвестиционного климата в государствах с переходной экономикой используются специализированные методики, делающие акцент на темпах и перспективах реформ. Важность такой оценки определяется тем, что новые возможности для иностранных компаний в этих странах прямо зависят от того, насколько решительно реформы будут проводиться в жизнь.

Эти методики включают опрос экспертов, представляющих крупные банки развитых стран и учитывают статистическую информацию о состоянии того или иного фактора. Среди характеристик этих факторов: прогнозы макроэкономических показателей; риск неплатежей за товары; риск невозврата кредитов; риск по выплате дивидендов; риск национализации, конфискации и экспроприации имущества; показатели долгов; оценки кредитоспособности стран; политика в области банковских активов, международных облигаций; политика в отношении скидок и штрафов. Россия занимает в рейтингах, проведенных на основе этих методик, одно из последних мест и уступает по инвестиционной привлекательности Чехии, Китаю, Венгрии, Польше, Литве, Румынии, Эстонии, Латвии. Данный рейтинг в определенной мере соответствует объемам иностранных инвестиций, поступающих в Россию, по сравнению с другими странами. Вместе с тем эти методы не лишены недостатков. Во-первых, они не делают различий между прямыми и портфельными инвестициями. Во-вторых, вряд ли правомерно оценивать одной совокупностью показателей инвестиционный климат в России (учитывая разнообразие условий, складывающихся в субъектах Федерации), США, Китае, Германии, с одной стороны, и Люксембурге, Эстонии, Албании и других малых странах - с другой. В-третьих, в числе показателей отсутствует инновационная составляющая, играющая все большую роль в макроэкономической динамике многих стран.

Оценка состояния и перспектив развития инвестиционного климата в странах Восточной и Центральной Европы, а также СНГ, в том числе в России. Оценка проводилась по 10-балльной шкале (0 - худшая оценка, 10 - лучшая), по 10 наиболее важным экономическим и политическим показателям (экономический рост, стабильность цен, производительность труда, стабильность волюты, приватизация, инфраструктура, перспективы торговли, природные ресурсы, политическая стабильность, основы законодательства) показала, что Россия занимает высокое место по показателю природных ресурсов и перспектив торговли - 9,3 балла, в области инфраструктуры - 4,9, политической стабильности - 5, но отстает от большинства стран Восточной Европы и Балтии.

Достоинством такой рейтинговой методики является ее сравнительная дешевизна исследования и наглядность результатов. Такие рейтинговые исследования более приемлемы для политических процессов, нежели для конкретных экономических изысканий.

3. Методики балльной оценки позволяют количественно сопоставить основные характеристики инвестиционного климата стран и определить показатели, учитывающие величины всех составляющих и служащие критерием ранжирования стран по их инвестиционной привлекательности.

Эти методики универсальны и могут применяться для разных стран. Они эффективны при проведении исследований но макроэкономическом уровне, особенно при сопоставлении уровней экономического развития нескольких государств.

По этим методикам отбираются 15 критериев, имеющих определенный удельный вес. Экспертным путем эти критерии оцениваются по шкале от "О" до "4". Установочными критериями являются: политическая стабильность (удельный вес - 12), состояние экономического роста (10), конвертируемость валюты (10), уровень зарплаты и производительность труда (8), отношение к иностранным инвестициям (6), возможность национализации (6), влияние девальвации (6), состояние платежного баланса (6), уровень государственного регулирования инвестиций (4), состояние инфраструктуры (4), возможность кооперирования в сфере производства (4), получение консультационных услуг (2), реализация проекта (6).

Каждому из критериев дается оценочный индекс, присваиваемый группой экспертов; затем эти индексы суммируются с учетом удельного веса каждого. Достоинством таких методик является то, что она несложна в пользовании и универсальна, что позволяет применять ее для разных стран, а также достаточно наглядна и понятна - все это позволяет работать с ней специалистам из разных областей науки. Результатом исследований по таким методикам является числовой показатель. Данные методики удобны при проведении исследований на макроэкономическом уровне, особенно при сопоставлении развития тех или иных государств или содружеств государств в целом.

Однако при исследовании отраслей хозяйства или регионов страны данные методики приводят к погрешностям в оценке инвестиционного климата; их недостатком является субъективность подхода при расчете тех или иных показателей. Для экспертной оценки необходим большой массив информации.

Методика оценки предпринимательского риска в России разработана агентством ЮНИ-ВЕРС. Она позволяет оценивать инвестиционный климат на основе экспертной оценки уровня предпринимательского риска, составляющими которого являются следующие показатели: социально-политический, внутриэкономический и внешнеэкономический.

Ранжирование показателей проводится по десятичной шкале условий для инвестиций: от 1 ("лучшие") до 10 ("худшие"). Инвестиционный климат рассматривается на макро - и микроэкономическом уровне. На первом определяются показатели экономической, социальной и политической среды для инвестиций.

Для потенциальных инвесторов в России при анализе политической ситуации определяющим является политика государства в отношении иностранных инвестиций, вероятность национализации иностранного имущества, участие РФ в системах международных договоров, прочность государственных институтов, преемственность политической власти, степень государственного вмешательства в экономику и др.

На инвестиционный климат отрицательно влияют в основном прямые ограничения деятельности иностранных фирм, зафиксированные в законодательстве, и нечеткость или нестабильность законодательства принимающей страны.

Основное внимание при оценке инвестиционного климата на макроуровне уделяется состоянию экономики, положению в валютной и кредитной системах, таможенному режиму, стоимости рабочей силы и ее соотношению со средним уровнем квалификации работников, производительности труда и др. Большое значение при оценке социальной среды для инвестиций имеет отношение к иностранным инвестициям в обществе, степень его расслоения, уровень безработицы, забастовочная активность и др.

На микроуровне на инвестиционный климат влияют отношения фирм-инвесторов и конкретных государственных органов, поставщиков, покупателей, банков, профсоюзов и трудовых коллективов фирм принимающей страны. Макро - и микроэкономические уровни в этой методике анализируются кок целое, и результаты анализа используются для определения оценки инвестиционного риска.

Как видно из приведенного анализа, несмотря на большое количество методов оценки, такой методики оценки инвестиционного климата, которая бы позволяла объективно с помощью математических методов оценить общую инвестиционную ситуацию в регионе и отдельные влияющие на нее факторы, на настоящий момент не существует. Во многих из рассмотренных методов применяются экспертные оценки, либо для определения степени влияния того или иного фактора на инвестиционный климат (т.е. весов), либо для оценки состояния фактора на момент анализа, что существенно снижает объективность получаемого с их помощью результата.

Для оценки инвестиционной привлекательности страны с позиции зарубежных инвесторов широкое распространение получила концепция ОМЛ разработанная Дж. Даннингом и носящая название "эклектической парадигмы"[4].

Данная концепция включает анализ и оценку трех составляющих инвестиционной привлекательности:

сравнительных преимуществ компаний страны;

наличие преимуществ национальной экономики в целом (высокий потенциал внутреннего рынка, низкие издержки производства, высокий уровень квалификации персонала, высокая норма прибыли);

преимущества интернализации - наличие аффилированных структур, конкуренция между независимыми инвесторами и компаниями, принимающими инвестиции.

Первая и третья составляющие инвестиционной привлекательности характеризует особенности компаний, вторая - особенности страны в целом. Если страну, принимающую инвестиции, отличает от других стран преимущественно первая составляющая, то инвесторам рекомендуется избирать стратегию лицензирования и продажи патентов, чтобы попасть на ее внутренний рынок. Если же в результате анализа выявляется наличие преимуществ по первой и третьей составляющим инвестиционного климата, то зарубежным инвесторам рекомендуется осуществлять прямые инвестиции в экономику принимающей стороны.

Учитывая значительные как экономические, так и политически различия между отдельными странами, выявить явные преимущества по тем или иным аспектам функционирования национальных экономик зачастую сложно. Для стран с переходной экономикой, развивающихся стран часто используется метод "Бери-индекса" - синтетического показателя, представляющего собой сумму баллов экспертных оценок отдельных составляющих инвестиционной привлекательности либо инвестиционного климата. В дальнейшем осуществляется ранжирование стран в соответствии с набранными баллами. Безусловно, данный метод в значительной мере подвержен субъективным мнениям экспертов. В особенности это касается оценки всевозможных рисков, и, прежде всего политических рисков.

Следует указать на то, что оценкой политических рисков страны занимаются многие институты. Среди них следует выделить специализированную частную организацию под названием Political Risk Services Group, Inc., которая находится в Нью-Йорке и ежегодно публикует справочник "International Country Risk Guide". Исходя из оценки политической стабильности и демократического характера ее политической системы, ими определяется политический риск.

Оценку инвестиционного климата страны постоянно осуществляют многие известные консалтинговые компании. Среди них и компания "А.Т. Керни", которая ежегодно публикует индекс инвестиционного доверия (FBI Confidence Index). При определении этого показателя используется данные опроса 10 000 крупнейших транснациональных компаний мира, входящих в список "Global 10 000", размещенных в 41 стране мира, представляющих 24 отрасли мировой экономики, имеющих совокупный годовой доход более 18 трлн. долл.

Индекс рассчитывается как средневзвешенное значение четырех вариантов ответов на вопрос о стратегии вложения прямых зарубежных инвестиций (ПЗИ) в ближайшие один - три года.

Варианты ответа: высокий уровень интереса вложения ПЗИ в страну, низкий уровень интереса и отсутствие интереса к вложению ПЗИ в страну.

Кроме указанной информации учитываются аналитические исследования экспертов международных организаций. Прежде всего, речь идет об экспертах Международного валютного фонда (МВФ), Всемирного банка (ВБ), Европейского банка реконструкции и развития (ЕБР), Организации экономического сотрудничества и развития (ОЭСР), ЮНКТАД.

Для финансовых инвестиций при оценке инвестиционной привлекательности страны наиболее значимыми являются следующие факторы:

устойчивость валютного курса;

темпы роста экономики;

уровень валютных резервов;

состояние национальной банковской системы;

ликвидность рынка ценных бумаг;

уровень процентных ставок;

порядок перевода дивидендов и капиталов из страны;

уровень налогов на доходы от инвестиций;

защита прав инвесторов и т.п.

указанные выше факторы рассматриваются в совокупности.

Наибольшую известность в настоящее время получили комплексные рейтинги инвестиционной привлекательности стран мира периодически, публикуемые ведущими экономическими журналами мира: "Euromoney", "Fortune", "The Economist". Наиболее известной и часто цитируемой комплексной оценкой инвестиционной привлекательности стран мира является рейтинг журнала "Euromoney", на основе которой дважды в год (в марте и сентябре) производится оценка инвестиционного риска и надежности стран. Для оценки используется девять групп показателей:

• эффективность экономики;

• уровень политического риска;

• состояние задолженности;

• неспособность к обслуживанию долга;

• кредитоспособность;

• доступность банковского кредитования;

• доступность краткосрочного финансирования;

• доступность долгосрочного ссудного капитала;

• вероятность возникновения форс-мажорных обстоятельств.

Значения этих показателей определяются экспертно, либо расчетно-аналитическим путем. Они измеряются в 10-балльной шкале и затем взвешиваются в соответствии со значимостью того или иного показателя и его вкладом в итоговую оценку. Следует отметить, что методические подходы для составления данного рейтинга и состав показателей оценки постоянно пересматриваются в зависимости от изменения конъюнктуры мирового рынка. Важными ориентирами для иностранных инвесторов являются оценки экспертов Всемирного банка, специальные финансовые или кредитные рейтинги стран. На разработке таких рейтингов специализируются наиболее именитые экспертные агентства "большой шестерки": Moody's, Arthur Andersen, Standart & Poor' s, IBCA и др. Так, категории кредитных рейтингов агентства Standart & Poor's включают: инвестиционные рейтинги: ААА - возможности эмитента по выплате долга и процентов чрезвычайно велики; АА - возможности эмитента по выплате долга и процентов достаточно велики; А - возможности эмитента по выплате долга и процентов достаточно велики, но зависят от внутриэкономической ситуации; ВВВ - возможности эмитента по выплате долга и процентов зависят от внутриэкономической ситуации на момент погашения. Спекулятивные рейтинги: ВВ - нестабильность внутриэкономической ситуации может повлиять на платежеспособность эмитента; В - ограниченная платежеспособность эмитента, соответствующая, тем не менее, текущему объему выпущенных обязательств. Аутсайдерские рейтинги: ССС - некоторая защита интересов присутствует, однако риски и нестабильность высоки; СС - платежеспособность эмитента сильно зависит от внутриэкономической ситуации; С - платежеспособность эмитента полностью зависит от внутриэкономической ситуации; D - долги просрочены.

Наряду с оценкой инвестиционного климата той или иной страны не менее важное значение имеет и оценка инвестиционной привлекательности ее регионов. Для стран с федеративным устройством речь идет об инвестиционном климате отдельных субъектов Федерации.

В России наибольшую известность в оценке инвестиционного климата регионов получили рейтинги инвестиционного потенциала и инвестиционного риска, публикуемые журналом "Эксперт". По его методике инвестиционный потенциал региона складывается из восьми частных потенциалов:

ресурсно-сырьевого (средневзвешенная обеспеченность балансовыми запасами основных видов природных ресурсов);

трудового (трудовые ресурсы и их образовательный уровень);

производственного (совокупный результат хозяйственной деятельности в регионе);

инновационного (уровень развития науки и внедрения достижений научно-технического прогресса в регионе);

институционального (степень развития ведущих институтов рыночной экономики);

инфраструктурного (экономико-географическое положение региона и его инфраструктурная обеспеченность);

финансового (объем налоговой базы и прибыльность предприятий региона);

потребительского (совокупная покупательная способность населения региона).

При суммировании частных потенциалов "Экспертом" используются веса, отражающие, по мнению экспертов, степень важности каждого показателя в совокупном инвестиционном потенциале.

Рейтинговое агентство "Эксперт" формирует информативную картину в плоскости риск-потенциал регионов России. С одной стороны, она позволяет оценить масштабы бизнеса, к которым готов регион; с другой - насколько рискованно этот бизнес развивать.

Собственно рейтингом является распределение регионов по значениям совокупного потенциала и интегрального риска на 12 групп. По результатам исследования все регионы в этом году распределились между следующими группами:

максимальный потенциал - минимальный риск (1A);

высокий потенциал - умеренный риск (1B);

высокий потенциал - высокий риск (1C, в настоящем рейтинге в эту группу не вошел ни один регион);

средний потенциал - минимальный риск (2A, в этой группе на этот раз тоже нет ни одного региона);

средний потенциал - умеренный риск (2B);

средний потенциал - высокий риск (2C);

низкий потенциал - минимальный риск (3A);

пониженный потенциал - умеренный риск (3B1);

пониженный потенциал - высокий риск (3C1);

незначительный потенциал - умеренный риск (3B2);

незначительный потенциал - высокий риск (3C2);

низкий потенциал - экстремальный риск (3D).

Объем и темп роста инвестиций в основной капитал являются индикаторами инвестиционной привлекательности региона. Повышение инвестиционной привлекательности способствует дополнительному притоку капитала, экономическому подъему. Инвестор, выбирая регион для вложения своих средств, руководствуется определенными характеристиками: инвестиционным потенциалом и уровнем инвестиционного риска, взаимосвязь которых и определяет инвестиционную привлекательность региона.

Задачами оценки инвестиционной привлекательности региона является:

определение социально-экономического развития,

установление влияния инвестиционной привлекательности на приток инвестиций,

разработка мер, направленных на урегулирование инвестиционной привлекательности.

В Российской Федерации законодательством не определена конкретная методика оценки инвестиционной привлекательности регионов, поэтому в последнее время стали все чаще появляться различные методики расчета показателей инвестиционной привлекательности.

На оценке кредитных рейтингов российских регионов специализируются уже упомянутые известные международные консалтинговые агентства, а также российский Институт экономики города. Основными недостатками исследований инвестиционной привлекательности российских регионов, на мой взгляд, являются:

1. Разночтение в самом понятии "инвестиционного климата".

2. Ограниченность набора учитываемых показателей.

3. Отсутствие учета законодательных условий инвестирования, особенно регионального законодательства.

4. Недостаточная обоснованность принципов агрегирования десятков отобранных показателей оценки.

5. Эпизодичность проведения анализа: как правило, это разовые исследования различных коллективов, проводимые на различную дату.

6. Исследования проводятся не по полному кругу 89 конституционных субъектов федерации, имеющих собственную законодательную базу и отдельные бюджеты.

Глава 2. Анализ современного состояния инвестиционного климата в России

2.1 Влияние экономического кризиса на экономику России

До лета-осени 2008 г. почти всем казалось, что Россия находится в идеальной готовности к кризису. Среднегодовой рост ВВП в 2005 -2008 гг. почти достиг 8%. Из крупных развивающихся экономик быстрее в эти годы росли лишь Китай и Индия. В моде была теория decoupling - она утверждала, что рост развивающихся экономик наконец эмансипирован от США и может продолжиться независимо от американских проблем. Продвигали эту теорию преимущественно экономисты глобальных инвестбанков - Goldman Sachs, Merrill Lynch, Credit Suisse.

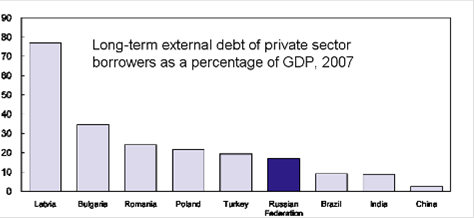

В предкризисном 2007 г. Россия могла похвастаться мощным бюджетным профицитом и положительным текущим сальдо (у большинства развитых стран кроме Китая и экспортеров сырья - дефициты, слайд 5). Не казалась Россия уязвимой перед лицом кризиса и с точки зрения величины внешнего долга (18% ВВП), особенно на фоне стран Восточной Европы (Болгария - 35% ВВП, Латвия - 77% ВВП).

Не слишком сильной была к началу кризиса и зависимость российских банков от внешнего финансирования. Из 18 стран, с которыми сравнили Россию, только у польских и турецких банков отношение иностранных пассивов к суммарным обязательствам была перед кризисом ниже, чем у российских, - относительно скромных в заимствовании ресурсов за рубежом. Еще одним аргументом в пользу того, что Россия устойчива против западного вируса, был относительно малый размер ее финансового сектора. Из 22 стран отношение банковских активов к ВВП было у России минимальным.

У России был устойчивый двойной профицит (бюджета и текущего счета операций), росли накопления - золотовалютные резервы составляли 37% ВВП, а средства нефтегазовых фондов - 11% ВВП. Это позволяло властям говорить о нашей стране как об "острове стабильности".

Мировой финансовый кризис не должен был сильно повлиять на российскую экономику. Но случилось не так. Ни огромные резервы, доходившие до $600 млрд, ни бюджетный профицит в 6-8% ВВП, не защитили страну, не стали гарантией стабильности, а лишь амортизировали шок.

Кризис сильно ударил по России. Оказалось, что ее рост "не "отвязан" от мирового, а наоборот, "привязан" к нему крепко-накрепко ("more super-coupling than decoupling"), пошутил Бернар. Россия за последние 12 месяцев пережила сильнейшее падение фондового рынка - почти на 70% в рублевом выражении. Спрэд в доходности российских и американских гособлигаций вырос примерно на 270 п. п. Отток частного капитала в IV квартале достиг фантастических $130,6 млрд.

Резко снизилось кредитование экономики: годовой индекс прироста банковских кредитов с начала 2009 г. вошел в отрицательную область, чего еще не случилось ни в охваченной кризисом Восточной Европе (Польша, Румыния, Венгрия, Эстония), ни в других крупных развивающихся странах. Примерно с 10% до 65% за считанные месяцы выросла доля предприятий, сетующих на низкую доступность кредитов. Замедление темпов роста ВВП уже в конце прошлого года было сопоставимо со скоростью спада в Германии и Японии, в I квартале спад усилился. Скорость перехода от роста к спаду ВВП оказалась втрое выше, чем в 1997-98 гг., когда резкому снижению предшествовала длительная стагнация.

Резкое падение России вызвано тем, что удар оказался двойным. Недоступность привычного иностранного финансирования еще можно было пережить, если бы одновременно не произошло резкого ухудшения условий торговли (динамика цен экспортируемых и импортируемых страной товаров). По расчетам ОЭСР, за III-IV кварталы условия торговли ухудшились примерно на 28%. Ни одна стороне ОЭСР не снижала прогноз роста в 2009 г. так сильно, как России - с +6% (декабрь 2007) до - 5,6% (март 2009).

Резкость падения подчеркнула структурную уязвимость российской экономики к доходам от экспорта и потокам капитала. Чиновники недооценивали силу зависимости экономики страны от цен на нефть и притока капитала, признал он. Кризис показал силу связи.

Исходя из доли экспорта в экономике или динамики физических объемов экспорта, такой реакции не должно было быть, говорит он. Тем не менее внутренние показатели (промышленность, доходы населения и т.д.) реагируют на внешние поступления с коэффициентом 0,3-0,4, разочарован он (то есть при снижении экспортных доходов на 10% эти показатели падают на 3-4%). Налицо низкий уровень устойчивости и доверия между компаниями, между банками и компаниями и т.д.

Усилили кризис и внутренние дисбалансы: долгие годы импорт рос быстрее экспорта ("мы проедали торговое сальдо"), и если бы не начавшийся в 2008 г. кризис, могли попасть в зависимость от внешнего финансирования.

Все эти факторы очень сильно повлияли на стабильный приток иностранных инвестиций в страну, и Россия стала далеко не самой привлекательной инвестиционной площадкой.

В настоящее же время инвестиционный климат крайне неблагоприятен: приток прямых иностранных инвестиций примерно в 5 раз меньше оттока капитала. Финансовый кризис еще больше усугубил ситуацию. Позиции России на международных рынках капитала в борьбе за инвестиции значительно уступают большинству стран Центральной и Восточной Европы, Юго-Восточной Азии.

Чистый отток иностранного капитала из России в 2008 году составил, по предварительным оценкам Центробанка РФ, $129,9 млрд - максимум за всю историю публикации статистики Банка России. Любопытно, что эта цифра превысила декабрьские прогнозы самого регулятора: тогда первый зампред ЦБ Алексей Улюкаев прогнозировал, что отток капитала не должен превысить $100 млрд. Чем же объясняется рекордный отток капитала частного сектора из России в минувшем году?

Основная часть оттока капитала в 2008 году пришлась на последний квартал - $130,5 млрд. "Похоже, что финансовые власти недооценили масштаб покупки валюты корпоративным сектором (активы нефинансового сектора в наличной валюте увеличились за IV квартал на $30 млрд), - анализирует ситуацию директор аналитического департамента Банка Москвы Кирилл Тремасов. - Очевидно, что субъекты экономики в конце года запасались валютой впрок - кто для погашения внешних долгов, кто в спекулятивных целях, кто просто размещал таким образом свободные средства".

Отток капитала в IV квартале прошлого года вызван преимущественно отсутствием доверия внутри страны, считают аналитики Альфа-Банка. "Главным фактором оттока был не банковский сектор: на него приходится $56 млрд, причем половина этой суммы представляет собой погашение задолженности перед иностранными кредиторами, - поясняют эксперты. - Остальная часть оттока связана с другими секторами".

"В совокупности частный сектор РФ за один только IV квартал приобрел иностранных активов столько, что теперь в состоянии перекрыть почти все свои обязательства в рамках платежей по внешнему долгу вплоть до конца 2009 года (около $120 млрд за текущий год)", - говорит главный экономист ИБ "Траст" Евгений Надоршин.

Экономист также отмечает, что темп роста прямых инвестиций в нефинансовый сектор РФ упал заметно ($6,5 млрд за квартал против аналогичных прошлогодних $15,2 млрд). "По портфельным инвестициям нерезидентов в РФ в IV квартале наблюдался отток - $7,5 млрд, по итогам года - минус $10,8 млрд, однако это бледная цифра на фоне деятельности резидентов по наращиванию иностранных активов", - полагает г-н Надоршин.

В свою очередь, аналитики ИК "Файненшл Бридж" напоминают, что масштабный отток капитала из РФ в 2008 году начался еще в первой половине августа на фоне вооруженного конфликта в Южной Осетии, а мировой финансовый кризис и ожидания девальвации рубля ускорили этот процесс осенью.

Сами условия для оттока капитала из РФ сложились еще раньше. "У России есть определенные экономические проблемы, обусловленные тем, что значительная часть доходов экономики была завязана на ценах на нефть и металлы, - говорит главный экономист УК "Русь-Капитал" Алексей Логвин. - Сейчас поток доходов в этих секторах существенно снизился, соответственно, возникает масса рисков для связанных с нефтянкой и металлургией отраслей (например, для машиностроения). А рост рисков - это, прежде всего, бегство капитала".

Политические риски также не утихают. На смену войны с Грузией пришел газовый конфликт с Украиной. "Новая война пока находится в холодной, то есть экономической, фазе, но ее негативные последствия уже сейчас ощущают большинство европейцев, - замечает г-н Логвин. - На инвестиционный климат России конфликт с Украиной будет влиять очень плохо и значительно дольше, чем летняя война с Саакашвили. Очень вероятно, что до полноценного разрешения ситуации Россия будет рассматриваться как очень рискованный регион, куда лучше деньги не вкладывать".

Если посмотреть на статистику притока/оттока капитала за последние 10 лет, можно сказать, что притока капитала в Россию фактически и не было. Приток наблюдался только в 2006 и 2007 годах ($41,8 млрд и $83,1 млрд соответственно), и носил он в значительной степени спекулятивный характер. "При низких процентных ставках в США, Европе и Японии и укрепляющемся рубле покупка любых российских облигаций была сверхприбыльным делом, - отмечает Алексей Логвин. - А сейчас, когда прошла волна дефолтов и рубль перестал укрепляться, явно появился повод по возможности погасить долговые бумаги, поменять все на доллары или евро и вернуть эти деньги туда, где они были первоначально". В реальном же секторе отдельные проекты не носили столь массового характера, как приток средств на финансовый рынок. При этом российские власти за счет предоставления кредитов отдельным предприятиям и более активного регулирования экономики инвестиционный климат в России только продолжают ухудшать, сетует экономист.

Что касается прогнозов, не все эксперты пессимистично смотрят на будущее. "Как только в России возобновится экономический рост (мы ждем первых признаков оттепели уже в феврале-марте) и увеличится спрос на инвестиции, капитал вновь начнет возвращаться в экономику, что может привести к развороту тенденций на внутреннем валютном рынке", - считает Кирилл Тремасов. "Если мировые рынки капитала откроются для российских заемщиков хотя бы в середине года, то чистый отток капитала по году может оказаться достаточно скромным - в пределах $20-40 млрд", - приводит свои оценки аналитик.

Велика вероятность того, что рекорд 2008 года по оттоку капитала по абсолютной величине продержится несколько лет, а рекорд четвертого квартала может держаться не одно десятилетие, считает Евгений Надоршин. "В 2009 году мы уже не ждем таких значительных изменений в капитальном счете - отток будет гораздо скромнее", - полагает экономист.

Другой точки зрения придерживается аналитик Банка Петрокоммерц Дмитрий Харлампиев. При прогнозировании ситуации на следующий год, по его мнению, целесообразно ориентироваться на погашение внешних заимствований в полном объеме при существенно более скромном, а вероятнее, нулевом объеме новых привлечений. Совокупный чистый отток капитала частного сектора в 2009 году эксперту видится на уровне порядка $100 млрд. Для сравнения, Минэкономразвития ожидает в нынешнем году чистого оттока капитала в размере $90 млрд.

Табл. 1. Рейтинг событий, влияющих на российский рынок[5]

| Событие | Рейтинг | Прогноз |

| МАКРОЭКОНОМИКА | ||

| Общая ситуация на мировых фондовых рынках | C |

|

| Макроэкономическая ситуация в CША | D |

|

| Макроэкономическая ситуация в России | B |

|

| ПОЛИТИКА | ||

| Украина не обеспечивает транзит российского газа в Европу | B |

|

| СЫРЬЕВЫЕ РЫНКИ | ||

| Уровень мировых цен на нефть | C |

|

| Уровень мировых цен на металлы | C |

|

| ОТРАСЛЕВЫЕ И КОРПОРАТИВНЫЕ НОВОСТИ | ||

| По итогам года чистая прибыль "Транснефти" может составить 70 млрд р. | В |

|

| "ЮТэйр" в 2008 г. увеличила количество перевезенных пассажиров на 10,3% | В |

|

| МРСК продал 100% акций "Авиаэнерго" за 106,2 млн рублей | C |

|

Инвестиционный фон - умеренно негативный[6].

Табл. 2. Как изменился инвестиционный климат в России за последние годы?

| Малому бизнесу стало хуже, а крупному - лучше | 50% (671) |

|

| Политика президента Путина улучшит климат раз и навсегда | 20% (267) |

|

| Стало только хуже | 12% (163) |

|

| Вкладывать деньги в Россию - это безумие | 11% (150) |

|

| Бизнес стало вести проще | 4% (65) |

|

*В опросе приняло участие: 1316 человек[7].

Однако отток портфельных инвестиций из России оказался ниже, чем из фондов развивающихся стран. По мнению инвесторов, в США ситуация начинает налаживаться, а центр мирового кризиса начал перемещаться в более слабые страны Азии и Латинской Америки. Именно этим объясняется приток капиталов в американские фонды акций компаний с большой капитализацией. Российские власти пока спокойно смотрят на действия спекулянтов.

Отток капиталов с развивающихся рынков объясняется не только резким снижением цен на сырье. Инвесторы посчитали, что глобальный кризис в ближайшее время начнет острее ощущаться именно в более слабых в финансовом плане странах Азии и Латинской Америки, в то время как в США проблемы пойдут на спад. Не случайно EPFR Global в указанный период зафиксировала приток капиталов в американские фонды акций компаний с большой капитализацией.

В целом аналитики EPFR Global признают, что на дальнейшее движение капиталов на фондовом рынке России будут влиять как экономические, так и политические факторы. По мнению Иэна Уилсона, отток капиталов может прекратиться, если остановится падение цен на нефть и конфликт между Россией и Грузией разрешится.

Аналитики полагают, что временное ухудшение инвестиционного климата в России связано с целым комплексом причин, где политические факторы являются всего лишь одной из составляющих. "На фоне других развивающихся рынков Россия долгое время являлась "тихой гаванью", достаточно привести в пример обвал ведущего китайского индекса более чем наполовину с начала года, - сказал РБК daily генеральный директор УК "ОФГ Инвест" (UFG Asset Management) Андрей Подойницын. - Но, несмотря на то, что профицит внешнеторгового баланса России обновляет максимумы, а рост ВВП остается на уровне 8%, зарубежные инвесторы сегодня снижают лимиты на Россию из-за увеличения политических рисков". Впрочем, изменение отрицательной динамики на положительную может произойти уже в 2009 году: "Российская экономика с фундаментальной точки зрения имеет значительный потенциал для роста, мы оптимистично оцениваем перспективы фондового рынка до конца года. Положительную динамику рынку могли бы задать конкретные шаги по снижению НДС, а также реализация мер по снижению налогообложения нефтяной отрасли".

Наконец, интерес к России со стороны иностранных инвесторов по-прежнему во многом будет определяться ситуацией на мировом рынке сырья. По мнению заместителя начальника аналитического департамента компании "Арбат Капитал" Алексея Павлова, в глазах зарубежных инвесторов фондовый рынок России стал менее привлекательным из-за существенного снижения стоимости нефти по сравнению с началом этого года. "Падение нефтяных фьючерсов будет способствовать дальнейшему оттоку средств с российского рынка, - считает Алексей Павлов. - По нашим оценкам, стоимость нефти начнет восстанавливаться не раньше начала 2009 года, поэтому именно тогда можно ждать начала возвращения капиталов". Один из иностранных экспертов фондового рынка, просивший не называть его имени, дал такой комментарий: "Чтобы "западники" вернулись, нужно всего лишь, чтобы Путин дал развернутое интервью какому-нибудь ресурсу, которому доверяют инвесторы. Например, CNBC"[8].

Впрочем российские власти пока спокойно смотрят на временный отток портфельных инвестиций. Объем же чистого притока капитала в 2008 году, по оценке министра финансов России Алексея Кудрина, был немалым и достиг отметки чуть ниже прогноза в 30-40 млрд долл., сделанного ЦБ.

2.2 Оценка инвестиционного климата в России

Инвестиционный климат представляет собой набор факторов, специфичных для данной страны и определяющих возможность фирм к расширению масштабов деятельности на основе осуществления продуктивных инвестиций, созданию рабочих мест, активному участию в глобальной конкуренции. Риск инвестиционных решений лежит на предпринимательском сообществе. Государство оказывает значительное воздействие на инвестиционный климат с точки зрения гарантирования прав собственности, правового регулирования и налога бизнеса, условий функционирования финансового рынка и рынка труда, создания рыночной инфраструктуры, а также решения таких проблем, как коррупция, преступность, политическая нестабильность.

Этап экономического роста в России в 2000 - 2005 гг. характеризовался быстрым наращиванием экспорта и капиталовложений, началом многих инвестиционных проектов, существенным повышением производительности труда в частном и государственном производительных секторах. Этому способствовали макроэкономическая стабильность, устойчивость государственной финансовой системы, заметное снижение инфляции и безработицы по сравнению с 1998 - 1999 гг.

Благодаря росту мировых сырьевых и энергетических цен для отечественной экономики сложились исключительно благоприятные условия. В 2007 г. реальный ВВП России вышел на уровень 1990 г. (90% в 2005 г), хотя его структура будет совершенно иной.

В послании Президента РФ Федеральному собранию от 5 ноября 2008 г. говорится о крайней заинтересованности России в масштабном притоке частных, в том числе иностранных инвестиций, что является стратегическим подходом в вопросе ускорения темпов роста национальной экономики.

В условиях постоянного развития научно-технических процессов и в целом глобализации мировой экономики эффективное управление народным хозяйством без инвестиционных вливаний становится практически возможным. Россия, находясь на стадии вступления в ВТО, ставит цель окончательно интегрироваться в международное экономическое сообщество, имея при этом довольно скудные собственные, производственно-технические и финансовые возможности. Как следствие этого, в настоящее время нашей стране необходима разработка "прозрачной" инвестиционной стратегии, позволяющей решить проблемы преодоления дезинтеграции экономики, чтобы предотвратить дальнейшее бегство капитала из производственной сферы, и в целом развития народного хозяйства.

В связи с тем, что в настоящее время инвестиционная активность, несмотря на некоторые положительные тенденции, является самым слабым местом в российской экономике, инвестиционная стратегия России должна вбирать в себя абсолютное большинство предложений и пожеланий потенциальных иностранных инвесторов, которые базируются на многолетней практике.

Использование иностранных инвестиций - это объективная необходимость, которая обусловлена участием нашей страны в мировой экономике и переливом капитала в отрасли, свободные для предпринимательства.

Необходимо отметить, что привлечение иностранных инвестиций будет способствовать ускорению экономического и технического прогресса, обновлению и модернизации основных производственных фондов, износ которых в некоторых отраслях, как отмечалось выше, достиг отметки 80%. Перелив капитала в нашу страну позволит решить вопросы обеспечения занятости, овладения передовыми методами организации производства, подготовки кадров, отвечающих требованиям новой экономики.

Оживление экономики, постепенный выход из кризиса, создание производства, способного предотвратить подобные явления, требуют осуществления комплекса мероприятий.

И все же реальный выход из сложившийся ситуации в стране, структурная перестройка, а затем и движение к более высоким рубежам, требуют реконструкции предприятий, их технического перевооружения, расширения их профиля (диверсификации), создания высокоэффективного производства, способного быстро осваивать новую продукцию. Все это означает необходимость инвестиций и инноваций, практически невозможных друг без друга. Это единственный процесс, цель которого - создать предприятия, занимающие твердую нишу на рынке, обеспечивающие (причем на длительный период) конкурентоспособность своего производства и продукции, ее более высокое качество, широкий и постоянно обновляющийся ассортимент и низкие издержки производства.

Между тем, Минэкономразвития прогнозировал общий рост инвестиций в 2006 - 2008 годах на уровне 10% в год. В 2006 г. рост инвестиций составил 11%, благодаря направлению на инвестиции части средств, оставляемых у предприятий в результате осуществления налоговых новаций с 2006 года. Об этом говорится в материалах Минэкономразвития, подготовленных к заседанию правительства.

Темпы роста инвестиций обосновываются исходя из спроса на инвестиции, а также прогноза источников финансирования инвестиций:

• доля прибыли, направляемая на инвестиции, по мере снижения налогов и улучшения инвестиционного климата, постепенно возрастает с 16,5% в 2004 г. до 17,5% в 2008 г.;

• доля амортизации, направляемой на инвестиции, сохраняет возрастающую тенденцию с 55,3% в 2004 г. до 63,5% в 2008 г.;

• сохраняется также повышающаяся тенденция доли привлекаемых кредитов банков в общем объеме инвестиций с 7,3% в 2004 г. до 10,2% в 2008 г.;

• продолжается рост доли заемных средств других организаций с 7% в 2004 г. до 8,1% в 2008 году.

Основной приток прямых инвестиций был в 2006 - 2007 годах, и уровень, относительно ВВП, повысился с 1,6% в 2004 году до 2,5% ВВП в 2008 году. Несмотря на увеличение прямых инвестиций в долларовом выражении за четыре года более чем вдвое, их относительный уровень по-прежнему значительно уступает параметрам стран Восточной Европы и Юго-Восточной Азии.

Важной особенностью российской экономики остается экспорт прямого (легального) капитала за рубеж и большой импорт портфельного капитала. Общий объем накопленных иностранных инвестиций в отечественную экономику к концу сентября 2008 г. составлял около 96,5 млрд. долл. Привлекательными для иностранных инвесторов являются отрасли, экспортный или внутренний спрос на продукцию, которых в последние годы был устойчиво высок: добыча полезных ископаемых; операции с недвижимостью; оптовая и розничная торговля; финансовая деятельность; пищевая промышленность и другие. Среди лидеров по инвестициям в российскую экономику традиционно фигурируют Кипр, Люксембург, Нидерланды, Великобритания и Германия, суммарная доля которых и по прямым иностранным инвестициям (ПИИ), и по общему объему накопленных инвестиций близка к 70%. Значительную долю в этой сумме, по-видимому, составляют ранее вывезенные российские капиталы.

Инвестиционные процессы в России находятся в глубоком кризисе, и без серьезной поддержки государства не обойтись. Для оживления инвестиционной активности необходимо осуществление ряда радикальных мер, таких как создание инвестиционного механизма формирования благоприятного климата для инвестиций, концентрация необходимых финансовых средств в банковской системе, с помощью которой можно было бы осуществлять перелив капитала с ориентацией на приоритетные, перспективные направления развития отраслей народного хозяйства.

Процесс инвестирования сегодня является малоэффективным и непривлекательным для потенциальных инвесторов. Это обусловлено и отсутствием четкой инвестиционной стратегией государства, которая должна быть направлена на подъем, инвестиционной активности, поддержку и оздоровление воспроизводственной структуры экономики.

Преодоление дезинтеграции экономики и предотвращение дальнейшего бегства капитала из производственной сферы требует активных и адекватных усилий государства. Нужны экономические и организационные инструменты, направляющие денежные потоки в подъем производственных инвестиций.

В целях улучшения инвестиционного климата Правительством Российской Федерации реализуются несколько направлений структурных реформ.

Особое внимание в настоящее время уделяется реформе системы государственного управления, направленной на сокращение избыточного вмешательства государства в экономику. Ощутимые результаты достигнуты в реализации административной реформы в части оптимизации структуры федеральных органов исполнительной власти и устранении дублирующих и избыточных функций.

Особого упоминания также заслуживает реформа технического регулирования, направленная на создание условий для успешного развития бизнеса, гармонизацию существующих внутри страны стандартов с международными. Базовый закон принят, сейчас готовятся соответствующие подзаконные акты.

В декабре 2004 г. Президентом Российской Федерации подписан Градостроительный кодекс Российской Федерации, который регулирует вопросы, связанные с отношениями по территориальному планированию, градостроительному зонированию, планировке территории, архитектурно-строительному проектированию, строительству объектов капитального строительства и их реконструкции.

В рамках реформы правоприменения продолжается разработка механизмов обеспечения защиты прав собственности, в том числе защиты прав инвесторов и акционеров, разрешения корпоративных конфликтов, арбитражного и третейского судопроизводства. Продолжается судебная реформа, направленная на повышение эффективности судебного разбирательства и обеспечения независимости судебных органов.

Одним из условий защиты прав субъекта экономической деятельности является эффективное антимонопольное законодательство, направленное на поддержание конкуренции.

В целях инвестиционного обеспечения экономики продолжается реформирование финансовой инфраструктуры и системы финансового посредничества.

После всего вышесказанного можно отметить некоторые благоприятные условия и тенденции:

Россия обладает одним из самых высокообразованных кадровых потенциалов в мире;

Формальный сектор НИОКР в России (1,17% ВВП) выигрывает в сравнении с некоторыми странами, например, с Бразилией (0,98%) и Индией (0,85%);

Российские компании высказывают меньше жалоб по сравнению с сопоставимыми компаниями в Индии и Китае по поводу: налоговых ставок, процедур лицензирования, выдачи разрешений и налоговых правил, инфраструктуры;

В результате осуществления реформ в 2001-2008 гг. упростились административные процедуры лицензирования, регистрации и налогообложения предприятий.

Глава 3. Перспективы развития инвестиционного климата в России

3.1 Концепция улучшения инвестиционного климата в России

После всего сказанного можно сделать несколько основных выводов относительно политики улучшения инвестиционного климата в России:

На нынешнем этапе благоприятный инвестиционный климат становится главной задачей, с помощью которого обеспечивается экономический рост и сохраняется научно-технический потенциал для поддержания статуса России как индустриально развитой страны.

Учитывая все благоприятные тенденции развития инвестиционного климата в стране с 1992 г., он остается весьма непривлекательным. Поэтому необходимо радикальное улучшение инвестиционного климата в течение короткого периода времени;

Но приведенный выше обзор показывает, что быстро и кардинально решить эту проблему практически невозможно. Так как многие процессы как, например, борьба с преступностью, обеспечение надежной работы судебной системы и другие меры стабилизации экономики требуют длительного времени.

Отсюда принципиальный вывод: разумная политика состоит в том, чтобы обеспечить если не быстрое, то постоянное и неуклонное улучшение ситуации. У инвесторов должна сложиться уверенность, что сегодня лучше, чем вчера, а завтра будет лучше, чем сегодня; что эта тенденция не зависит от политической конъюнктуры.

Таким образом, требуется долгосрочная стратегия стимулирования сбережений и привлечения инвестиций, в том числе иностранных, закрепленная в законодательной базе функционирования инвестиций. Учитывая неустойчивость российской политической ситуации, желательно ее подтверждение всеми основными общественно-политическими силами, которые могут претендовать на власть в стране.

Есть несколько фундаментальных вопросов, на которые надо ответить, прежде чем определять долгосрочную стратегию[9]:

Все же еще раз надо задаться вопросом, есть ли иной выход, кроме ставки на частные инвестиции?

Частные инвестиции отличаются значительно большей эффективностью, чем государственные. С частными инвестициями на предприятия приходят новые технологии, современные методы управления. В тоже время частные инвестиции чрезвычайно чувствительны к условиям инвестирования - стабильности и предсказуемости макроэкономической политики, уровню вмешательства государства в экономическую деятельность, простоте и понятности процедур согласования инвестиционных проектов, степени гармонизации национальных стандартов с международными, адекватности законодательства о защите инвестиций и т.д. Отсюда - безальтернативность самых серьезных усилий по улучшению инвестиционного климата.

Что мы больше предпочитаем - эффективность инвестиций или их объем?

При всех положительных качествах частных инвестиций они не в состоянии обеспечить всех потребностей экономики в инвестиционных ресурсах в силу недостаточности их объема. Поэтому государство должно отдать предпочтение эффективности. Не все инвестиции одинаково полезны. Значительная доля инвестиций предприятий, в том числе естественных монополий и региональных (местных) властей, даже при нынешних жалких объемах остаются “советскими" по показателям эффективности. Нередко это просто выброшенные деньги. Конечно, чем больше объем инвестиций, тем ниже показатели их эффективности даже при жестком отборе и качественном исполнении проектов: просто с увеличением объемов растет и число проектов, которые могут быть включены в список финансируемых. Но важно, чтобы в этом списке первые места занимали самые эффективные. Сейчас это не так.

Будем ли стимулировать потребительский спрос или сбережения?

Это также непраздный вопрос, ибо в последнее время получила хождение точка зрения, что сейчас стимулирование потребительского спроса и увеличение денежных доходов населения способствует экономическому росту. Есть даже предложения сразу удвоить зарплату. Но доходы населения могут реально расти только в меру роста производства и производительности труда. Иной способ один - печатать деньги и ожидать роста цен, съедающего номинальные денежные доходы. Или брать взаймы, что для нас уже недоступно.

Другой способ стимулирования спроса - поощрять его в ущерб сбережениям. Следует подчеркнуть, что российское общество не нуждается в поощрении потребления. Вопреки официальным данным, реальные национальные сбережения крайне низки, может быть за исключением только очень узкого слоя наиболее состоятельных граждан. Поэтому в поощрении нуждаются именно сбережения, именно вложения в инвестиции, для чего должны быть предложены достаточно доходные и надежные инструменты, чтобы они стали важным элементом улучшения инвестиционного климата.

Если мы говорим о поощрении или привлечении инвестиций, то как это предпочтительно делать: за счет предоставления каких-либо льгот и привилегий приоритетным проектам или инвесторам, или же за счет создания равных благоприятных условий для всех?

Вопрос более чем уместен, ибо, во-первых, конкретные льготы, особые условия предоставлять легче и эффект от них наблюдать можно быстрее. Для нас более характерна именно такая практика. Пример - Указ Президента об особых условиях для инвесторов в автомобильной промышленности. Другой пример - пониженная вдвое ставка налога на прибыль для расходов из прибыли на производственные инвестиции. Между тем, такой образ действий искажает нормальные мотивы сбережений и инвестиций. Государство, отдавая предпочтение одним, ущемляет интересы большинства других инвесторов. в российских условиях любая льгота порождает нездоровый интерес и желание воспользоваться ею, не предпринимая особых усилий в деятельности, для стимулирования которой данная льгота предназначалась.

В сложившейся обстановке, видимо, нельзя избежать применения некоторых льгот для инвесторов, таких, например, как инвестиционный налоговый кредит, предусмотренный Налоговым кодексом. Но, как правило, более эффективно общее улучшение условий для инвестиций: например, вместо льгот по налогам лучше общее снижение налогового бремени.

Последний вопрос - что делать для прекращения оттока капитала?

Инвестиции в тех объемах, которые необходимы для реструктуризации российской экономики, не удастся мобилизовать без этого.

Здесь также два принципиально разных ответа, которые, однако, в известной мере дополняют друг друга. Ответ первый - административные ограничения и усиление государственного контроля.

Более важен и перспективен второй путь - создание экономических и правовых условий для того, чтобы вывозить капитал было невыгодно. Надо, однако, учитывать структурные особенности оттока капитала, разные его составляющие. А они таковы:

отток легального или полулегального (т.е. готового стать легальным, платить налоги) капитала, который просто ищет более надежного и прибыльного помещения, стремится уйти от политической и социально-экономической нестабильности, от угрозы правам собственности и высоких трансакционных издержек;

утечка капитала криминального, заработанного незаконным путем с целью его отмывания. Именно против криминальных доходов и отмывания денег нужны административные и силовые меры.

Поворот же первого потока равносилен самой задаче создания благоприятного инвестиционного климата.

Необходимо также определить приоритеты в работе по улучшению инвестиционного климата. В среднесрочном плане это, по мнению экспертов:

радикализация борьбы с преступностью и коррупцией;

укрепление и обеспечение независимости судебной системы;

пересмотр налогового законодательства в сторону его упрощения и стимулирования производства;

защита прав собственности и улучшение корпоративного управления;

прозрачность российских предприятий для инвесторов и кредиторов.

3.2 Меры на ближайшую перспективу

Должны быть выделены и меры на ближайшую перспективу: что можно сделать в кратчайшие сроки, чтобы создать эффект постоянного движения вперед.

Следующие далее рекомендации не претендуют, разумеется, на полноту[10].

1. Совершенствование налоговой системы.

Налоговая система современной России является одной из самых молодых в мировой практике. При своем формировании (1990-1992 гг.) она опиралась на опыт многих стран (Германии, Канады, США, Швеции). Однако если по видам налогов она отвечает рыночному характеру экономики, то по своей структуре ей не соответствует.

Совершенствование налоговой системы предполагает ее последовательное преобразование, устранение множественности действующих налоговых режимов в стране в целях создания рациональной, несущей регулирующие, стимулирующие и фискальные функции системы и установление единого налогового правопорядка.

Для этого в первую очередь следует предусмотреть исчерпывающий перечень налогов и сборов, которые допустимо применять в РФ, с сокращением общего числа налогов и сборов (до 60 вместо более 200). Перечень региональных и местных налогов должен быть с четкой регламентацией распределения источников доходов между уровнями власти. Введение несовместимых налоговых схем в регионах сильно осложняет положение налогоплательщиков в связи с необходимостью уплаты налогов в бюджеты различных территорий.

Важное значение имеет включение в состав единой налоговой системы платежей, предусмотренных законами, не регулирующими в целом вопросы налогообложения: таможенные пошлины, плата за использование природных ресурсов, отчисления в социальные фонды и т.д.

До принятия Налогового кодекса целесообразно было бы Указом Президента РФ систематизировать и привести в соответствие с Гражданским кодексом ранее принятые нормативные акты, касающиеся налогообложения иностранных инвестиций.

В мировой практике в инвестиционном законодательстве принято устанавливать дифференцированный режим для инвесторов. В законодательстве России также следует предусмотреть несколько правовых режимов для иностранных инвесторов. Они должны применяться в зависимости от вкладываемого капитала и от того, в какие отрасли и регионы направляются средства.

2. Реализация инвестиционных проектов в регионах Российской Федерации.

Предпринимательский климат регионов России изучен недостаточно. По данным Российского союза промышленников и предпринимателей, который совместно с Московским национальным банком провел исследование факторов привлечения иностранных инвесторов в различные районы РФ, в стране нет непривлекательных регионов: даже в "убыточных" можно найти экономически выгодные объекты для инвестиций; следует, однако, всесторонне оценить совокупность факторов, которые определяют хозяйственную целесообразность как со стороны инвестора, так и принимающей стороны.

По данным центра содействия иностранным инвестициям при Минэкономики, трудности при реализации инвестиционных проектов возникают в таких, казалось бы, простых вопросах, как распределение получаемого дохода, степень участия каждой из сторон, формы финансирования. Как показывает в последнее время практика общения администраций регионов с зарубежными инвесторами, установить деловое сотрудничество удается в том случае, когда и инвестор, и администрация региона четко представляют и формулируют свои цели, учитывают свои и чужие интересы. Об этом говорит опыт Татарстана и Алтайского края, где переговоры о непосредственном вложении средств со стороны американских компаний начались лишь после того, как на предварительной стадии были решены все основные вопросы: от перечня отраслей и предприятий, нуждающихся в инвестициях, до технических параметров проектов.

Для привлечения иностранных инвесторов регионы используют законодательно предоставленную возможность самостоятельно определять количество и ставки налогов. Согласно докладу "Инвестиционный климат регионов России: опыт оценки и пути улучшения", подготовленному группой экономистов по заказу Торгово-промышленной палаты, в части регионов законы о налоговых льготах принимаются на один год. Это вынуждает иностранных инвесторов действовать очень осторожно, поскольку они опасаются, что в дальнейшем льготы могут быть отменены.

Один из методов предоставления инвесторам гарантий - долевое участие регионального бюджета в проектах. Другой подход - создание инвестиционных и залоговых фондов, которые объединяют финансовые средства государства и частных лиц. Все большую популярность приобретает такая форма привлечения инвесторов, как выпуск областных займов. Он широко используется в Нижегородской, Пермской и Ленинградской областях.

В связи с этим представляется целесообразным обмен опытом между регионами в целях создания информационной базы данных об использовании иностранных инвестиций в различных районах Российской Федерации.

3. Приведение системы бухгалтерского учета в России к международным стандартам.

Многие западные инвесторы и банкиры полагают, что бухгалтерский учет в России не отвечает международным нормам, отчетность российских организаций непонятна их западным партнерам, не отражает реального имущественного и финансового положения отчитывающихся организаций и вообще "непрозрачна и ненадежна".

Правительство РФ создало в 1997 г. межведомственную комиссию по реформированию бухгалтерского учета и финансовой отчетности. Она представила комплексную программу, одной из целей которой является переход России на международные стандарты бухгалтерского учета; реализация ее потребует массового переучивания бухгалтеров и аудиторов.

Постепенный переход на применение общепринятых международных форм бухгалтерского учета начался еще в 1992 г. С 1 января 1998 г. российские банки в соответствии с указанием ЦБ РФ от 18.6.97 г. перешли на новый план счетов бухгалтерского учета, который в определенной степени отвечает международным стандартам. Внутри самого Центрального банка был также утвержден новый план счетов бухгалтерского учета.

Следует указать, что опасения зарубежных специалистов по поводу "непрозрачности" наших отчетов имеют под собой определенные основания, но это скорее относится не к содержанию и форме отчетности, а к ее составлению и подтверждению. Закон "О бухгалтерском учете", вступивший в действие в ноябре 1996 г., предполагает, что в составе бухгалтерской отчетности ее пользователю (адресату) представляется аудиторское заключение, подтверждающее достоверность отчетности.

В условиях нестабильности и частичной криминализации экономических отношений эта мера вполне оправдана и направлена на защиту пользователя отчетной информации от ее преднамеренного искажения.

С 1993 г. отчетность, в частности баланс, составляется в нетто-показателях, как и принято международными нормами.

В 1994 г. с принятием Минфином РФ Положения об учетной политике существенно расширилось применение международных принципов в российском учете, в частности была констатирована необходимость последовательного применения учетной политики и полноты учета всех фактов в хозяйственной деятельности, особо подчеркнут принцип непротиворечивости учета и отчетности во всех их структурных составляющих, указано на необходимость соблюдения принципа рациональности и полноты бухгалтерского учета. Но главное заключалось в том, что были определены и стали применяться повсеместно такие основополагающие принципы международного учета, как осмотрительность, приоритет содержания над формой, временная определенность учитываемых фактов хозяйственной деятельности.

Что касается международных стандартов бухгалтерского учета, то представляет интерес работа, выполненная Финансовой академией при Правительстве РФ и одной из крупнейших транснациональных корпораций - германским концерном РВЕ АГ. Был проведен сравнительный анализ опыта бухгалтерского учета на основе международной, российской и германской практики. В марте 1997 г. на двух языках, русском и немецком, с предисловиями министров финансов России и Германии, а также руководителей исследования профессора А.Г. Грязновой (ректор Финансовой академии) и В. Циманна (член правления РВЕ АГ) был опубликован труд под названием "Стандарты отчетности в синоптическом представлении: ФРГ, РФ, МСО". Деловая пресса, в том числе экономические издания высоко оценили этот труд, подчеркнув его значимость для развития германо-российского экономического сотрудничества и перехода России на международные стандарты бухгалтерского учета.

Представляется важным при использовании международных норм бухгалтерского учета иметь в виду, что действующий в России план счетов перегружен и практически исчерпал себя. Он не отражает отложенные затраты, предстоящие процентные платежи, в нем запутана методика отражения арендных отношений, оценки имущества, и он во многом обслуживает фискальные интересы. Необходимо ускорить принятие закона "Об аудиторской деятельности в РФ".

4. Совершенствование работы зарубежных бюро Российского центра содействия иностранным инвестициям при Минэкономики России.

Здесь возможны следующие основные направления:

Активизация разъяснительной работы представителей зарубежных бюро среди предполагаемых инвесторов о необратимом характере экономических преобразований в РФ, улучшающемся инвестиционном климате в стране в связи с ожидаемым экономическим ростом, предстоящем вступлении России во Всемирную торговую организацию (ВТО), что должно способствовать уверенности в получении прибыли от реализации конкретного инвестиционного проекта.

Создание мощной информационной базы (банка данных) о возможных направлениях инвестирования (регион - отрасль - подотрасль - предприятие - проект). Подбор заинтересованных инвесторов, предоставление необходимой информации о них, обеспечение деловых контактов.

Усиление работы по поддержке и сопровождению уже заключенных договоров, контрактов, соглашений.

Привлечение иностранных инвестиций не только в крупномасштабные инвестиционные проекты, но также в сферу малого и среднего бизнеса, где возможности российской стороны практически не ограничены.

Организация и проведение регулярных встреч заинтересованных инвесторов и реципиентов в целях укрепления взаимного доверия и деловых контактов.

Проведение маркетинга различных сегментов международного рынка капиталов.

Привлечение к экспертным оценкам предполагаемых инвестиционных проектов ведущих консультационных компаний и фирм, известных ученых и практиков.

Расширение издательско-рекламной деятельности по информированию потенциальных инвесторов о возможностях и путях прибыльного вложения капиталов в российскую экономику.

5. Развитие финансового рынка и рынка ценных бумаг.

В России до последнего времени основной упор в привлечении инвестиций делался на создание совместных предприятий. В условиях приватизации большого количества предприятий важной формой привлечения инвестиций становится продажа иностранным компаниям акций и других ценных бумаг. В связи с этим особое значение приобретает развитие фондового рынка на федеральном и региональном уровне.

1996-1997 гг. ознаменовались заметной активизацией роли России на международном рынке капиталов. Речь идет о двух успешно размещенных государственных еврооблигационных займах, о выходе ряда регионов и предприятий на мировые фондовые рынки.

Одновременно все более либерализуется российский рынок внутренних государственных заимствований. Нерезиденты получают все большие возможности действовать на российском рынке ценных бумаг в связи с тем, что Центральный банк снял ряд ограничений на их деятельность (например, за один 1996 г. инвестиции нерезидентов составили около 5 млрд дол).

Стоимость российских ценных бумаг на мировых фондовых рынках за тот же период выросла на 155% и в последующем продолжала расти. Россия превратилась в один из быстро прогрессирующих нарождающихся рынков. Международная финансовая корпорация и американская корпорация "Морган Стэнли" включили Россию в мировой финансовый рейтинг.

Все это, несомненно, создает необходимые предпосылки для интеграции РФ в мировую экономику. Вместе с тем степень включения ее в международный рынок капиталов и масштабы привлечения внешних инвестиций не позволяют пока говорить о том, что в этих вопросах наступили решающие перемены к лучшему.

Развитию финансового рынка и рынка ценных бумаг могло бы способствовать следующее:

акцент на долгосрочное развитие рынка ценных бумаг и финансовых институтов при сокращении доли кредитного рынка (более 90% которого составляют краткосрочные ссуды), становление масштабного и ликвидного рынка корпоративных ценных бумаг;

сокращение рынка государственных ценных бумаг, прекращение выкачивания правительством денежных ресурсов в ущерб инвестициям;

пересмотр практики приватизации, прекращение продажи за бесценок российских предприятий (как условие прихода в Россию неспекулятивных иностранных инвестиций);

запуск крупных инвестиционных программ (экспортное производство, дороги, жилищное строительство, автомобилестроение и т.д.), связанных с улучшением качества жизни населения (для выполнения этих программ наравне с государственными средствами могут использоваться частные);

ограничение на достигнутом уровне военных расходов при развитии экспортных военных производств;

стимулирование и расширение экспорта, прежде всего его несырьевой составляющей;

поощрение неспекулятивных иностранных инвестиций, связанных с долгосрочным переносом в Россию капитала и современных технологий.

6. Устранение внутренних и внешних барьеров к экспорту российских товаров.

Зарубежные эксперты отмечают, что политика российского правительства до сих пор остается непоследовательной, а многие факторы, препятствующие приходу капитала, нельзя исправить за короткий срок. По их мнению, еще не менее двух лет инвестиционный климат в России будет отставать от уровня развитых стран. Согласно рейтингу стран в мировой экономике, определенному Мировым экономическим форумом (Женева, 1996 г), из числа 48 стран мира Россия заняла последнее место. При этом конкурентоспособность стран рассчитывалась на основе многофакторных векторных моделей, включавших 381 показатель.

Затраты в России на выпуск сопоставимой единицы продукции превышают аналогичный показатель, например, в США в 2,7 раза.

По нашему мнению, в целях более энергичного стимулирования эффективности и конкурентоспособности экономики России за счет активизации внешнеэкономического фактора представляется целесообразным:

перекрыть экономические каналы утечки национального дохода за пределы страны, ликвидировать "прозрачность" границ, особенно со странами СНГ. По официальным данным Госкомстата РФ, товарные поставки из России в страны СНГ осуществляются в среднем по ценам, достигающим лишь 30-40% мирового уровня; импортируются же товары в Россию из этой группы стран хотя также по более низким ценам, но уже в диапазоне 70-80% мирового уровня. Иначе говоря, "ножницы цен" раздвинуты далеко не в пользу России. Если же приплюсовать сюда фактор неплатежей, то становится еще более очевидной неэквивалентность торговли России в этом географическом секторе мирового рынка. Необходимо обеспечить эквивалентный обмен со всеми странами, исходя из цен мировых рынков;

усилить государственный контроль вплоть до установления монополии внешней торговли и других форм внешнеэкономических связей за экспортно-импортными операциями всех монополий страны, включая естественные;

расширять и углублять либерализацию экспортно-импортных операций для тех субъектов внешнеэкономической деятельности России, для которых внутри страны имеется достаточно развитая конкурентная среда.

Регулирование внешней торговли должно быть подчинено дальнейшей интеграции России в мировую экономику и вступлению в ВТО.

7. Банки и финансовая система.

В кратчайшие сроки реализовать программу реструктуризации банковской системы, считая это одной из самых актуальных задач.

банкротство несостоятельных коммерческих банков, недопущение их деятельности после отзыва лицензии;

активизация деятельности АРКО;

создание благоприятных условий для увеличения присутствия в России иностранных банков;

повышение прозрачности банковской системы, совершенствование системы банковского надзора, предупреждения банкротств банков, стимулирование повышения квалификации банковских менеджеров, завершение введения новой системы бухучета, базирующейся на международных принципах;

мобилизация свободных средств предприятий и населения на инвестиционные нужды путем повышения процентных ставок по депозитам и вкладам;

предоставление налоговых льгот банкам, отечественным и иностранным инвесторам, идущим на долгосрочные инвестиции, с тем чтобы полностью компенсировать им убытки от замедленного оборота капитала по сравнению с другими направлениями деятельности.

Необходимо также воздержание Центрального банка от выдачи лицензии банкам, возглавляемым бывшими управляющими неплатежеспособных банков (а также банкам, в которых крупный пакет принадлежит владельцам неплатежеспособных банков) до тех пор, пока эти банки не осуществят выплаты по долгам.

Порядок определения валютного курса при удовлетворении претензий кредиторов по обязательствам в иностранной валюте должен быть четко регламентирован.

Ускорить принятие закона о гарантиях вкладов граждан.

Поэтому государственная инвестиционная политика должна основываться на следующих основных принципах[11]:

оптимизация государственных обязательств: отказ от финансирования инвестиционных проектов, не соответствующих приоритетам государственного инвестирования;

обеспечение баланса инвестиционных обязательств государства с его инвестиционно-финансовыми возможностями;

планирование инвестиционных обязательств федерального бюджета в соответствии с разграничением полномочий между уровнями власти в Российской Федерации, включение в федеральные целевые программы объектов, строительство и модернизация которых имеет федеральное значение и входит в функции федерального правительства;

обеспечение максимальной социально-экономической эффективности инвестиционных расходов федерального бюджета, реализация в первую очередь инвестиционных проектов федеральных целевых программ;

открытость, прозрачность и адресность принимаемых решений о реализации инвестиционных проектов;