Научные и курсовые работы |

Главная

Исторические личности

Военная кафедра

Ботаника и сельское хозяйство

Бухгалтерский учет и аудит

Валютные отношения

Ветеринария

География

Геодезия

Геология

Геополитика

Государство и право

Гражданское право и процесс

Естествознанию

Журналистика

Зарубежная литература

Зоология

Инвестиции

Информатика

История техники

Кибернетика

Коммуникация и связь

Косметология

Кредитование

Криминалистика

Криминология

Кулинария

Культурология

Логика

Логистика

Маркетинг

Наука и техника Карта сайта

Отчет по практике: Фінанси і фінансова діяльність

Отчет по практике: Фінанси і фінансова діяльність

МІНІСТЕРСТВО ФІНАНСІВ УКРАЇНИ

ДНІПРОПЕТРОВСЬКА ДЕРЖАВНА ФІНАНСОВА АКАДЕМІЯ

Захищений з оцінкою

відомість № від “_” 200 р.

ЗВІТ

про виробничу практику із спеціальності 6.050100 – “ФІНАНСИ”

спеціалізації 0501 «Економіка і підприємництво»

студента курсу _ групи

база практики – ТОВ „СНІГОВИК-ПЛЮС” (ЕДРПОУ 32175990,

М.ДНІПРОПЕТРОВСЬК)

керівник практики від ПІДПРИЄМСТВА

керівник практики від ДДФА

Дніпропетровськ

2010

Календарний графік проходження практики

| № за/п | Назви робіт |

Термін виконання |

Примітка |

| 1 | Вирішення питань організації практики на підприємстві ТОВ “Сніговик-Плюс” | 09.11.2009 – 13.11.2009 | |

| 2 | Вивчення сфери бізнесу ТОВ „Сніговик-Плюс”, статутних документів, структури підприємства, продукції та послуг підприємства, місця підприємства на ринку | 16.11.2009 – 04.12.2009 | |

| 3 | Вивчення теоретичної сутності фінансів та фінансової діяльності підприємства | 07.12.2009 – 18.12.2009 | |

| 4 | Аналіз системи грошових розрахунків на підприємстві ТОВ “Сніговик-Плюс” | 21.12.2009 – 30.12.2009 | |

| 5 | Аналіз системи прогнозування, планування фінансових результатів на підприємстві ТОВ “Сніговик-Плюс” | 11.01.2010 – 22.01.2010 | |

| 6 | Аналіз відносин підприємства ТОВ “Сніговик-Плюс” з бюджетною системою країни | 25.01.2010 – 29.01.2010 | |

| 7 | Аналіз відносин підприємства ТОВ “Сніговик-Плюс” з податковою системою країни | 01.02.2010 – 05.02.2010 | |

| 8 | Аналіз відносин підприємства ТОВ “Сніговик-Плюс” з банківською системою країни | 8.02.2010 – 12.02.2010 | |

| 9 | Аналіз системи управління основним капіталом на підприємстві ТОВ “Сніговик-Плюс” | 15.02.2010 – 19.02.2010 | |

| 10 | Аналіз системи управління оборотним капіталом на підприємстві ТОВ “Сніговик-Плюс” | 22.02.2010 – 26.02.2010 | |

| 11 | Аналіз діяльності підприємства ТОВ “Сніговик-Плюс” на фінансовому ринку | 1.03.2010 – 10.03.2010 | |

| 12 | Аналіз діяльності підприємства ТОВ “Сніговик-Плюс” в сферах страхових послуг | 11.03.2010 – 12.03.2010 | |

| 13 | Проведення оцінки фінансового стану підприємства ТОВ „Сніговик-Плюс” та перспективи його зміцнення | 15.03.2010 – 19.03.2010 | |

| 14 | Підготовка матеріалів та проведення розрахунків по індивідуальному завданню на виконання наукової роботи за темою “Оцінка заходів фінансової санації фінансової стійкості ТОВ “Сніговик-Плюс”, м.Дніпропетровськ” | 22.03.2010 – 09.04.2010 | |

| 14 | Підготовка та оформлення матеріалів звіту | 12.04 – 16.04.2010 |

МІНІСТЕРСТВО ФІНАНСІВ УКРАЇНИ

ДНІПРОПЕТРОВСЬКА ДЕРЖАВНА ФІНАНСОВА АКАДЕМІЯ

ЩОДЕННИК СТУДЕНТА

З ПРОХОДЖЕННЯ ПРАКТИКИ

ПРІЗВИЩЕ

ІМ’Я_

ПО БАТЬКОВІ

КУРС

ГРУПА

СПЕЦІАЛЬНІСТЬ ФІНАНСИ

Робочі записи під час проходження практики

| Дата | Яка робота була проведена | Підпис керівника | При-мітки |

| 09.11.2009 – 13.11.2009 | Затвердила календарний графік проходження практики. Пройшла інструктаж з охорони праці та техніки безпеки | ||

| 16.11.2009 – 04.12.2009 | Ознайомилась із історією утворення та функціонування підприємства; законодавчою базою створення підприємства; зі статусом та статутом підприємства; з основними зовнішніми силами, що впливають на діяльність підприємства; з процесом розробки загальних стратегій виробництва; з методами аналізу стратегій, що застосовуються на підприємстві. | ||

| 07.12.2009 – 18.12.2009 | Ознайомилась: з класифікацією виробничих процесів, з видами виробничих процесів та технологічними операціями; з основними елементами виробничого процесу; з рівнем організації виробництва; з виробничим циклом виготовлення виробів; з основними ознаками непотокового виробництва; з характеристиками серійного, масового виробництва; з основними параметрами виробничої лінії; з ознаками, за якими розрізняють структуру виробничого процесу. | ||

| 11.01.2010 – 15.01.2010 | Опрацьовано: особливості планування технологічного й організаційного розвитку виробництва; стан заходів з підвищення технічного та організаційного рівня виробництва на підприємстві; методику розрахунку виробничої потужності. | ||

| 21.12.2009 – 30.12.2009 | Ознайомилась: з системою грошових розрахунків на підприємстві; з системою комерційних розрахунків через розрахункові рахунки в банках, з віддаленим управлінням розрахунками за системою „Клієнт-банк”, з організаціїю видачі заробітної плати та коштів на відрядження за допомогою пластикових банківських карток. | ||

| 18.01.2010 – 22.01.2010 | Ознайомилась: з планом собівартості продукції, з методикою розрахунку собівартості продукції, з законодавчою базою щодо ціноутворення на підприємстві, із методами та порядком обрання стратегії ціноутворення; з основними чинниками ефективності цінової політики; з чинними на підприємстві механізмом формування внутрішніх цін на продукцію; з основним елементами у складанні ціни та методами їх визначення; з порядком формування внутрішніх цін за виробничими підрозділами; з роллю витрат у формуванні ціни; з методами визначення прибутку в ціні; з механізмом визначення в ціні посередницько-збутової націнки та торгівельної надбавки. | ||

| 25.01.2010 – 29.01.2010 | Ознайомитись: з бухгалтерською звітністю підприємства «Балансом» ті «Звітом про фінансові результати»; з бізнес-планом підприємства; з техніко-економічним аналізом підприємства; з особливостями визначення різних видів точки беззбитковості; з впливом амортизації на величину грошового потоку; з основним причинами зміни вартості грошей у часі; з методичними принципами розрахунку проектного грошового потоку; з особливостями визначення проектного грошового потоку; з методикою розрахунку основних фінансових критеріїв; з розрахунком чистої теперішньої вартості; з порівнянням проектів за допомогою різних критерієві правилами їх використання; з методами оцінки ефективності проектів; з використанням операційного лівериджу для прийняття проектних рішень. | ||

| 25.01.2010 – 12.02.2010 | Ознайомилась: зі структурою відділу фінансового та податкового планування на підприємстві; положенням про планово-економічний відділ; посадові інструкції; з системою стратегічного планування на підприємстві; з функціонуванням системи планування на підприємстві; з нормами і нормативами, що їх використовує підприємство при складанні планів господарської діяльності; з методами внутрішнього планування на підприємстві та інструментами планових розрахунків; з альтернативними планами випуску продукції; з чинною на підприємстві виробничою програмою по виготовленню товарів; з планом ресурсного забезпечення діяльності підприємства; з різновидами планів та їх комплексами; з оперативно-календарними планами; із складовими частинами бізнес-плану і технологією його розробки; зі змістом фінансового плану підприємства; з особливостями планування потреби у фінансових ресурсах. | ||

| 15.02.2010 – 19.02.2010 | Ознайомилась: з системою управління основним капіталом на підприємстві ТОВ “Сніговик-Плюс”, з особливостями обґрунтування бізнес-плану інноваційного проекту; з формами фінансування інноваційних процесів; з методами зниження комерційного ризику інвестицій і інноваційній діяльності. | ||

| 22.02.2010 – 26.02.2010 | Ознайомилась: з системою управління оборотним капіталом на підприємстві ТОВ “Сніговик-Плюс”, з основними показниками виробничої діяльності підприємства; з інформаційною базою для аналізу виробничої програми підприємства; з методикою аналізу виконання виробничої програми на підприємстві. | ||

| 11.03.2010 – 12.03.2010 | Ознайомилась: з інформаційною базою щодо аналізу виробничих ресурсів підприємства; з методикою оцінки на підприємстві рівня забезпечення та ефективності використання виробничих ресурсів, з діяльністю підприємства ТОВ “Сніговик-Плюс” на фінансовому ринку та ринку страхових послуг. | ||

| 15.03.2010 – 19.03.2010 | Попрацювала: з інформаційною базою щодо аналізу фінансового стану на підприємстві. | ||

| 22.03.2010 – 09.04.2010 |

Попрацювала: з основними методологічними підходами проведення фінансового аналізу; з метою та сутністю проектування бухгалтерського балансу; з критеріями раціоналізації фінансових ресурсів проекту; з оцінкою фінансового стану і фінансових результатів у діяльності фірми; з фінансовою звітністю підприємства; з методикою аналізу фінансових результатів на підприємстві; з напрямками та тенденціями розподілу прибутку. Підготувала: матеріали для проведення розрахунків по індивідуальному завданню на виконання наукової роботи за темою “Оцінка заходів фінансової санації фінансової стійкості ТОВ “Сніговик-Плюс”, м.Дніпропетровськ” |

||

| 12.04 – 16.04.2010 | Оформлення та затвердження звіту практики. |

Зміст

Вступ

Основи організації практики на підприємстві ТОВ “Сніговик-Плюс”

Теоретична сутність фінансів та фінансової діяльності підприємства

Грошові розрахунки на підприємстві ТОВ “Сніговик-Плюс”

Прогнозування, планування фінансових результатів на підприємстві ТОВ “Сніговик-Плюс”

Відносини підприємства ТОВ “Сніговик-Плюс” з бюджетною системою країни

Відносини підприємства ТОВ “Сніговик-Плюс” з податковою системою країни

Відносини підприємства ТОВ “Сніговик-Плюс” з банківською системою країни

Система управління основним капіталом на підприємстві ТОВ “Сніговик-Плюс”

Система управління оборотним капіталом на підприємстві ТОВ “Сніговик-Плюс”

Діяльність підприємства ТОВ “Сніговик-Плюс” на фінансовому ринку

Діяльність підприємства ТОВ “Сніговик-Плюс” в сферах страхових послуг

Оцінка фінансового стану підприємства ТОВ „Сніговик-Плюс” та перспективи його зміцнення

Індивідуальне завдання на виконання наукової роботи

за темою “Оцінка заходів фінансової санації фінансової стійкості ТОВ “Сніговик-Плюс”, м.Дніпропетровськ”

Теоретично-правові основи діагностики фінансового стану підприємства

Зовнішні та внутрішні умови створення підприємства та характеристика його фінансово-господарської діяльності

Статистичні, загальноекономічні специфічні методи і прийоми дослідження системи показників фінансового стану підприємства

Механізм фінансової санації підприємства

Причини кризи, її види та фази розвитку

Діагностика фінансового стану підприємства

Санаційна концепція та каталог заходів з фінансової санації

Ефективність санаційних заходів, що впливають на поліпшення конкурентоспроможності та ліквідності підприємства

Основи організації практики на підприємстві ТОВ “Сніговик-Плюс”

Теоретична сутність фінансів та фінансової діяльності підприємства

Грошові розрахунки на підприємстві ТОВ “Сніговик-Плюс”

Прогнозування, планування фінансових результатів на підприємстві ТОВ “Сніговик-Плюс”

Прогноз посилення фінансової стійкості підприємства

Висновки

Список використаної літератури

Вступ

Дійсний звіт складений за результатами виробничої практики в фінансовій службі ТОВ «Сніговик-Плюс»(м.Дніпропетровськ), пройденої з 09.11.2009 по 16.04.2010, згідно наданим для аналізу організаційним, бухгал-терським, фінансовим та податковим документам підприємства за 2007 - 2009 роки.

1 Основи організації практики на підприємстві ТОВ “Сніговик-Плюс”

а) Вимоги до виробничої практики, програма і завдання практиканта

За час проходження виробничої практики в ТОВ «Сніговик-Плюс» згідно з «Робочою програмою проходження переддипломної практики для студентів, які навчаються з напряму 0501 «Економіка і підприємництво» за спеціальністю 6.050100 «Фінанси» (затвердженою кафедрою фінансів фінансового факультету ДДФА, протокол № 1 від 28.08.2009) потрібно було ознайомитися з:

- теоретичною сутністю фінансів та фінансовою діяльностю підприємства;

- системою грошових розрахунків на підприємстві;

- системою прогнозування, планування фінансових результатів на підприємстві;

- відносинами підприємства з бюджетною системою країни;

- відносинами підприємства з податковою системою країни;

- відносинами підприємства з банківською системою країни;

- системою управління основним капіталом на підприємстві;

- системою управління оборотним капіталом на підприємстві;

- діяльностю підприємства на фінансовому ринку;

- діяльностю підприємства в сферах страхових послуг;

- провести оцінку фінансового стану підприємства та перспектив його зміцнення;

- підготовати матеріали та провести розрахунків по індивідуальному завданню на виконання наукової роботи за темою “Оцінка заходів фінансової санації фінансової стійкості ТОВ “Сніговик-Плюс”, м.Дніпропетровськ”.

б) Загальні правила техніки безпеки

Охорона праці - це система правових, соціально-економічних, організаційно-технічних, санітарно-гігієнічних і лікувально-профілактичних заходів та засобів, спрямованих на збереження здоров'я і працездатності людини в процесі праці.

При укладенні трудового договору громадянин має бути проінформований власником під розписку про умови праці на підприємстві, наявність на робочому місці, де він буде працювати, небезпечних і шкідливих виробничих факторів, які ще не усунуто, можливі наслідки їх впливу на здоров'я та про його права на пільги і компенсації за роботу в таких умовах відповідно до законодавства і колективного договору.

Умови праці на робочому місці, безпека технологічних процесів, машин, механізмів, устаткування та інших засобів виробництва, стан засобів колективного та індивідуального захисту, що використовується працівником, а також санітарно-побутові умови повинні відповідати вимогам нормативних актів про охорону праці.

На адміністрацію підприємства покладається проведення інструктажу працюючих:

· Вступний інструктаж проводить інженер по охороні праці із усіма поступаючи ми на роботу, незалежно від їхньої освіти і стажу роботи, а також з учнями і студентами, що прибули на виробниче навчання і практику.

· Первинний інструктаж на робочому місці проводить індивідуально безпосередній керівник робіт із усіма робітниками, відрядженими, учнями і студентами, що вперше приступають до даного виду роботи. До ряду професій пред'являються підвищені вимоги з погляду забезпечення безпеки праці. Робітники таких професій перед первинним інструктажем повинні проходити навчання по спеціальних програмах.

· Повторний інструктаж проводять із усіма працівниками, що проходять первинний інструктаж, з метою перевірки і підвищення рівня їхніх знань по охороні праці. Його необхідно проводити систематично через визначений проміжок часу.

· Позаплановий інструктаж необхідно проводити при змінах різного роду в об'єктах, що обслуговуються, при порушенні працівниками інструкцій з охорони праці і при зміні правил по охороні праці.

Працівник має право відмовитися від дорученої роботи, якщо створилася виробнича ситуація, небезпечна для його життя чи здоров'я або для людей, які його оточують, і навколишнього середовища.

Власник зобов'язаний відшкодувати працівникові шкоду, заподіяну йому каліцтвом або іншим ушкодженням здоров'я, пов'язаним з виконанням трудових обов'язків, у повному розмірі втраченого заробітку відповідно до законодавства, а також сплатити потерпілому (членам сім'ї та утриманцям померлого) одноразову допомогу.

Працівники, зайняті на роботах з важкими та шкідливими умовами праці, безплатно забезпечуються лікувально-профілактичним харчуванням, молоком або рівноцінними харчовими продуктами, газованою солоною водою, мають право на оплачувані перерви санітарно-оздоровчого призначення, скорочення тривалості робочого часу, додаткову оплачувану відпустку, пільгову пенсію, оплату праці у підвищеному розмірі та інші пільги і компенсації, що надаються в передбаченому законодавством порядку.

Правила трудового розпорядку підприємства

Об’єктом для проходження виробничої практики є ТОВ „Сніговик-Плюс” - торгівельно-дистрибуційна компанія по оптовому продажу продукції, яку виготовляють та поставляють на оптовий склад 2 основних виробника - виробниче об’єднання “Дніпропетровський холодокомбінат ” та ТОВ «Трейд».

Фактичний вид діяльності ТОВ „Сніговик - Плюс”– це оптова торгівля продуктами харчування - морозиво, пельмені, вареники, які переміщуються по Україні власним спеціальним холодильним автотранспортом підприємства, або спецтранспортом замовника з оптового складу(морозильнику) - магазину ТОВ „Сніговик-Плюс” .

Засновники підприємства - Компанія «Аргона Трейд Л.Л.К.», США (97,91%) та фізична особа Филипова Ельвіра Олександрівна (2,09%).

Підприємство має зареєстровані види діяльності та відповідні ліцензії і патенти:

- Посередництво в торгівлі продуктами харчування, напоями та тютюновими виробами;

- Роздібна торгівля в неспеціалізованих магазигах з перевагою продовольчого асортименту;

- Неспеціалізована оптова торгівля продуктами харчування, напоями та тютюновими виробами;

- Діяльність автомобільного вантажного танспорту (ліцензія Державний департамент автомобільного транспорту „Укравтотранс”, 26.05.2004р. № 832799).

Місцезнаходження підприємства відповідно установчих документів - м. Дніпропетровськ, вул.Журналистів,13. Фактичне місцезнаходження – м. Дніпропетровськ, вул.Журналистів, 13 згідно договору оренди нежитлового приміщення №01/01/06 від 01.01.2006р., №3/01/07 від 01.01.07, №16 від 01.07.07., укладених з ВАТ „Дніпропетровський холодокомбінат”, відповідно яких Орендар приймає у тимчасове платне користування нежитлове приміщення за адресою вул.Журналистів, 13 , загальною площею 201,6 кв.м.

Товарний асортимент дистриб’юції ТОВ «Сніговик-Плюс» наведений в табл.1.1:

Таблиця 1.1

| Найменування товару |

| Морозиво вершкове (ваф.ст.) |

| Морозиво молочне (ваф.ст. б/н) |

| Морозиво пломбир (ваф.ст.) |

| Морозиво вершкове (ескімо шоколадне) |

| Морозиво пломбір (ескімо сніжна королева) |

| Морозиво плодово-ягідне (ескімо, глазурь) |

| Торт-морозиво (пломбір вишневий джем) |

| Пельмені „Сибірські” 1 кг |

| Пельмені „Єкатеринославські” |

| Пельмені „Любительські” |

| Вареники „Класичні” |

| Вареники „Селянські” |

Склад основних засобів збереження продукції та її транспортировки в ТОВ «Сніговик-Плюс» придбаний у 2006 році та становить:

- Автомобіль груз. ІВЕКО - 1 шт. * 57 774,94 грн.;

- Автомобіль груз. Мерседес410 - 1 шт.* 58 677,72 грн. ;

- Автомобіль груз. Мерседес811 – 1 шт. * 73 829,28 грн.;

- Автомобіль груз. Мерседес814 – 4 шт. * 119 084,32 грн.;

- Автомобіль груз. Богдан DF -25 - 15 шт. * 95 321,26 грн.;

- Автомобіль груз. Мерседес 612 - 1 шт. * 33 520,77 грн.;

- Автомобіль груз. Мерседес Спрінтер – 1 шт. * 24895,78 грн.;

- Автомобіль груз. РЕНО – 2 шт. * 64 744,33 грн.;

- Автомобіль „Таврія” ЗАЗ груз. – 1 шт. * 9 325,16 грн.;

- Морозильна вітрина Ssetta 7R Lx - 13 шт. * 7 574,96 грн.;

- Морозильна вітрина Samoa 6 - 3 шт. * 10 287,13 грн.;

- Морозильна вітрина Samoa 7 - 25 шт. * 10 824,63 грн.;

- Палатка - 25 шт. * 1 462,5 грн.;

- Локальна мережа з 18 ПЕОМ * 1061,0 грн.

- Касовий апарат „Dateks MP-50” – 1 шт. * 559,55 грн.

Для формування автопарку спеціалізованих автомобілів – холодильників ТОВ „Сніговик-Плюс” відповідно договору купівлі – продажу автомобілів з розстрочкою платежу від 25.09.2006р. №25/09 укладеного з ТОВ „Слім” (код 32690295) придбано автомобілі Богдан DF25 у кількості 15 шт. 2005року випуску, об’єм двигуна 3707-дизпаливо на загальну суму 1692683,0грн.( акт прийому – передачі №1 від 02.10.06). Спеціалізовані автомобілі - холодильники Мерседес отриманеі як внесок іноземного партнера в статутний фонд підприємства.

Придбані авто застраховані по договору №530503913 від 16.10.06 з страхування засобів наземного транспорту укладеного зі страховиком ЗАТ „АСК „Інго Україна” (м. Київ , вул. Воровського, 33) в особі директора Філії ЗАТ „АСК „Інго Україна” м. Дніпропетровська. Страхова премія 2877,56 грн. за 1 авто, всього 43163,4 грн./ рік.

Для здійснення своєї фінансово-господарської діяльності ТОВ “Сніговик-Плюс” були складені наступні угоди:

- з ВАТ “Дніпропетровський холодокомбінат” (м.Дніпропетровськ, код 01558135)- договор зберігання №Х8 від 01.01.06р., №Х1/1 від 01.01.07 – про надання послуг зберігання товарів у складському приміщенні, розташованому за адресою: м.Дніпропетровськ, вул.Журналистів,13;

Відповідно договору зберігання 1 тони продукції по ціні 12 грн. з ПДВ за добу. Розвантаження та завантаження 1 тони продукуції робітниками Виконавця по ціні 12 грн. з ПДВ. Розвантаження та завантаження 1 тони продукуції погрузчиком Виконавця по ціні 12 грн. з ПДВ.

- з ВАТ „Дніпропетровський холодокомбінат” - договір оренди морозильних вітрин №01 від 01.03.2007р., №04 від 01.09.2007р.

- з ВАТ “Дніпропетровський холодокомбінат” (м.Дніпропетровськ, код 01558135)- договор перевезення №1 ПС від 01.01.05р. – про надання послуг перевезення товарів.

Перевезення продукції здійснюється за рахунок залучення сторонніх суб”єктів господарювання на підставі договорів - замовлень про надання траснспортних послуг на кожну окрему поставку: ТОВ „Пегас Транс” (код ЄДРПОУ 33906833, м.Дніпропетровськ ), ПП „Ушаков А.А. (і.п.н. 2366610796, м.Дніпропетровськ), Шевченко В.Н. (і.п.н. 2617100137, м. Дніпропетровськ)

Виробничі відділи підприємства на працюють в 1-3 зміни (для транспортних перевезень в інші області України) по 8 -12 годин (незалежно від тривалості світового дня), керівництво, служби постачання та фінансова служба підприємства працює з 9-00 до 18-00 в 1 зміну.

Проходження інструктажу з охорони праці та техніки безпеки

У відділі персоналу відповідальним по техніці безпеки ТОВ «Сніговик-Плюс» був проведений інструктаж з техніці безпеки і протипожежній безпеці.

До заходів щодо техніки безпеки і пожежної безпеки на підприємстві відносяться :

- заходи щодо попередження технологічної пожежовибухонебезпечності виробничих процесів;

- заходи щодо попередження виробничого травматизму;

- заходи щодо запобігання электротравматизма;

- заходи щодо підвищення безпеки при експлуатації систем під тиском;

- заходи щодо запобігання затоплень;

- заходи щодо пожежної безпеки;

- заходи щодо підготовки до ліквідації виробничих аварій;

Основними причинами пожеж на підприємстві можуть бути:

- несправність електроустановок та електрообладнання, відсутність калібровочних плавких запобіжників, вихід з строю вузлів автоматичного захисту від коротких замикань електроустановок, не виконання вимог електробезпеки при проектувані електроустановок;

- несправність технологічного обладнання, пов’язана з відсутністю нормальних промащень механізмів де є тертя, порушення термоізоляції;

- відсутність засобів пожежної безпеки при використані ГСР;

- порушення правил зберігання пожежонебезпечних ГСР;

- неправильне рішення систем витяжної вентиляції з утворенням в воздухопроводах пожежо- та вибухонебезпечних сумішей;

- відсутність молнієзахистника, із-за чього від первинного впливу молнії може виникнути пожежа;

- порушення трудової дисципліни та правил пожежної безпеки робітниками в виробничому приміщенні;

- паління у недозволеному місці.

В офісі адміністративної служби ТОВ „Сніговик-Плюс” передбачені такі первині засоби пожежогасіння:

- вогнегасник вуглекислотний ВУ-5 – 3 шт;

- вогнегасник вуглекислотний-бромметиловий ВВБ – 2 шт;

- щит з протипожежним інвентарем;

Підготовка наказу про проходження практики на підприємстві та закріплення керівника практики від підприємства.

Прибувши на базу практики, студенткою було подано усі необхідні документи до відділу кадрів підприємства, оформлено наказ директора підприємства про зарахування студентки для проходження практики та владнано усі організаційні питання.

Затвердження календарного графіка проходження практики

Згідно наказу був призначений керівник від базового підприємства, якому була представлена програма проходження виробничої практики, вимоги інституту щодо проходження практики студентами, було скореговано та затверджено календарний графік проходження практики. Відразу після прибуття студента на підприємство керівник практики від базового підприємства ознайомила студентку з денним внутрішнім розпорядком, основними відділами і дільницями, напрямками діяльності, потужностями, продукцією, історією створення підприємства.

2 Теоретична сутність фінансів та фінансової діяльності підприємства

Фінанси підприємства – це сукупність економічних, грошових відносин, що виникають у процесі виробництва, розподілу і використання сукупного суспільного продукту, національного багатства, і зв'язані з утворенням, розподілом і використанням валового доходу, грошових нагромаджень і фінансових ресурсів підприємств [35].

Роль фінансів підприємства полягає в наступному [35]:

1. Розподіляючи і перерозподіляючи національний доход і національне багатство на загальнодержавному рівні, фінанси підприємств забезпечують формування фінансових ресурсів країни, використовуваних для утворення бюджету і позабюджетних суспільних фондів.

2. У ході розподілу і перерозподілу національного доходу і національного багатства на рівні підприємств вони забезпечують сферу матеріального виробництва необхідними фінансовими ресурсами і коштами для безупинного процесу розширеного відтворення.

3. На рівні виробничих колективів за допомогою фінансів формуються такі грошові фонди, як фонди оплати праці і матеріального стимулювання, здійснюються програми соціального розвитку колективів підприємств.

4. Важливої є роль фінансів підприємств у збалансованості в народному господарстві між матеріальними і грошовими фондами, призначеними для цілей споживання і нагромадження. Від ступеня забезпечення такої збалансованості багато в чому залежать стабільність національної грошової одиниці, грошовий обіг, стан платіжно-розрахункової дисципліни в народному господарстві.

5. Безпосередній зв'язок фінансів підприємств і фінансів галузей народного господарства з усіма фазами відтворювального процесу обумовлює їх високу потенційну активність і велику можливість впливу на всі сторони господарювання.

6. Фінанси підприємств можуть служити важливим інструментом державного регулювання економіки. З їхньою допомогою здійснюється регулювання відтворення виробленого продукту, забезпечується фінансування розширеного відтворення на основі оптимального співвідношення між засобами, спрямованими на споживання і нагромадження.

Фінанси підприємств виконують три основні функції [37]:

- розподільну;

- контрольну;

- формування грошових доходів;

Під розподільною функцією фінансів підприємства варто розуміти здійснення ними своєї діяльності в процесі розподілу валового внутрішнього продукту підприємства.

Під контрольною функцією фінансів підприємства варто розуміти внутрішньо властиву їм здатність об'єктивно відбивати і тим самим контролювати стан економіки підприємства.

Фінансові відносини підприємства виникають тоді, коли на грошовій основі відбувається формування власних засобів підприємства, його доходів, залучення позикових джерел фінансування господарської діяльності, розподіл доходів, що утворяться в результаті цієї діяльності, їхнє використання на цілі розвитку підприємства.

Організація господарської діяльності вимагає відповідного фінансового забезпечення, тобто первісного капіталу, що утворюється з внесків засновників підприємства і приймає форму статутного капіталу. Це найважливіше джерело формування майна будь-якого підприємства.

При створенні підприємства статутний капітал направляється на придбання основних фондів і формування оборотних коштів у розмірах, необхідних для ведення нормальної виробничо - господарської діяльності, вкладається в придбання ліцензій, патентів, ноу-хау, використання яких є важливим доходним фактором. Таким чином, первісний капітал інвестується у виробництво, у процесі якого створюється вартість, що виражається ціною реалізованої продукції. Після реалізації продукції вона приймає грошову форму - форму виторгу від реалізації вироблених товарів, що надходить на розрахунковий рахунок підприємства.

Виторг - це ще не доход, але джерело відшкодування витрачених на виробництво продукції коштів і формування грошових фондів і фінансових резервів підприємства. У результаті використання виторгу з нього виділяються якісно різні складові частини створеної вартості.

Насамперед це зв'язано з формуванням амортизаційного фонду, що утворюється у виді амортизаційних відрахувань після того, як знос основних виробничих фондів і нематеріальних активів прийме грошову форму. Обов'язковою умовою утворення амортизаційного фонду є продаж зроблених товарів споживачу і надходження виторгу.

Оскільки матеріальну основу створюваного товару складають сировина, матеріали, покупні комплектуючі вироби і напівфабрикати, їхня вартість поряд з іншими матеріальними витратами, зносом основних виробничих фондів, заробітною платою працівників складають витрати підприємства з виробництва продукції, що приймають форму собівартості. До надходження виторгу ці витрати фінансуються за рахунок оборотних коштів підприємства, що не витрачаються, а авансуються у виробництво. Після надходження виторгу від реалізації товарів оборотні кошти відновлюються, а понесені підприємством витрати по виробництву продукції відшкодовуються.

Відокремлення витрат у виді собівартості дає можливість зіставити отриманий від реалізації продукції виторг і зроблені витрати. Зміст інвестування засобів у виробництво продукції складається в одержанні чистого доходу , і якщо виторг перевищує собівартість, то підприємство одержує його у виді прибутку.

Прибуток і амортизаційні відрахування є результатом кругообігу засобів, вкладених у виробництво, і відносяться до власних фінансових ресурсів підприємства, якими воно розпоряджається самостійно. Оптимальне використання амортизаційних відрахувань і прибутку по цільовому призначенню дозволяє відновити виробництво продукції на розширеній основі.

Призначення амортизаційних відрахувань - забезпечувати відтворення основних виробничих фондів і нематеріальних активів. На відміну від амортизаційних відрахувань прибуток не залишається цілком у розпорядженні підприємства, його значна частина у виді податків надходить у бюджет, що визначає ще одну сферу фінансових відносин, що виникають між підприємством і державою з приводу розподілу створеного чистого доходу [43].

Прибуток, що залишається в розпорядженні підприємства - це багатоцільове джерело фінансування його потреб, але основні напрямки його використання можна визначити як нагромадження і споживання. Пропорції розподілу прибутку на нагромадження і споживання визначають перспективи розвитку підприємства.

Амортизаційні відрахування і частина прибутку, що направляється на нагромадження, складають грошові ресурси підприємства, використовувані на його виробничий і науково - технічний розвиток, формування фінансових активів - придбання цінних паперів, внески в статутний капітал інших підприємств і т.п. Інша частина прибутку, використовується на нагромадження, направляється на соціальний розвиток підприємства. Частина прибутку використовується на споживання, у результаті чого виникають фінансові відносини між підприємством і особами - акціонерами, як зайнятими, так і не зайнятими на підприємстві.

Прибуток є однією з основних категорій товарного виробництва. Це передусім виробнича категорія, що характеризує відносини, які складаються в процесі суспільного виробництва [43].

Поява прибутку безпосередньо пов’язана з появою категорії “Витрати виробництва ”. Прибуток – це та частина додаткової вартості продукту, що реалізується підприємством, яка залишається після покриття витрат виробництва.

Відособлення частини вартості продукції у вигляді витрат виступає в грошовому виразі як собівартість продукції.

Додатковий продукт – це вартість, створювана виробниками понад вартість необхідного продукту. додатковий продукт властивий усім суспільно-економічним формаціям і є однією з важливих умов їхнього успішного розвитку.

Прибуток – це частина додаткової вартості, виробленої і реалізованої, готової до розподілу. Підприємство одержує прибуток після того, як втілена у створеному продукті вартість буде реалізована і набере грошової форми. Об’єктивна основа існування прибутку пов’язана з необхідністю первинного розподілу додаткового продукту. Прибуток – це форма прояву вартості додаткового продукту. Прибуток є об’єктивною економічною категорією [44]. Тому на його формування впливають об’єктивні процеси, що відбуваються в суспільстві, у сфері виробництва й розподілу валового внутрішнього продукту.

Водночас прибуток – це підсумковий показник, результат фінаново-господарської діяльності підприємств як суб’єктів господарювання. Тому прибуток відбиває її результати і зазнає впливу багатьох чинників.

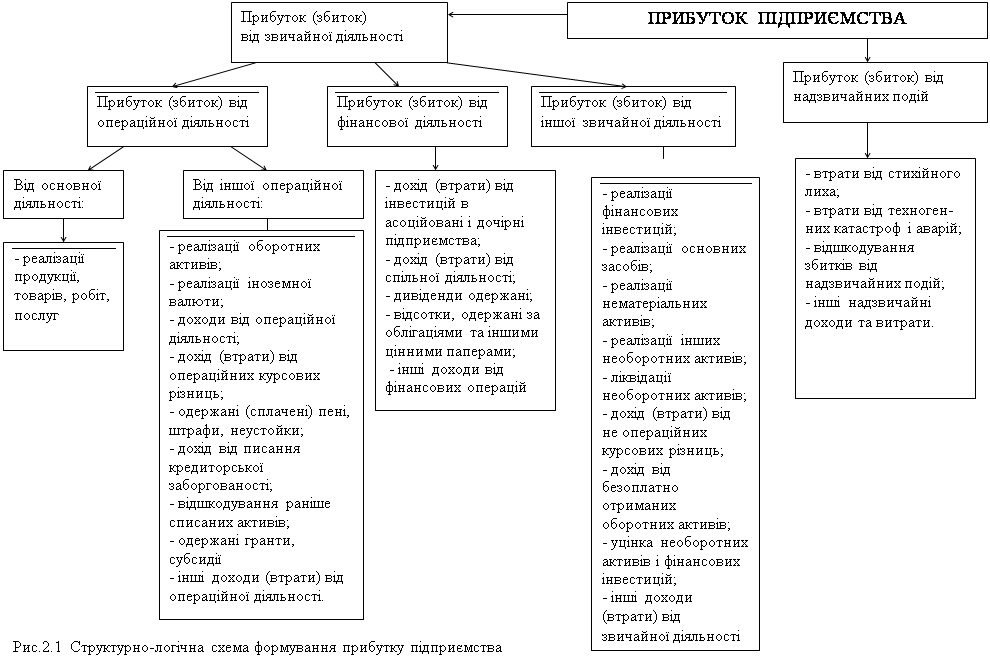

На формування абсолютної суми прибутку підприємства впливають: результати, тобто ефективність його фінансово-господарської діяльності; сфера діяльності; галузь господарства; установлені законодавством умови обліку фінансових результатів (Рис.2.1).

Отримання прибутку від реалізації продукції (товарі, робіт, послуг) залежить від здійснення основної діяльності суб’єктів господарювання. Прибуток є складовою частиною виручки від реалізації. Однак на відміну від виручки, надходження якої на поточний рахунок підприємства фіксується регулярно, обсяг отриманого прибутку визначається тільки за певний період (квартал, рік) на підставі даних бухгалтерського обліку [44].

Реально формування прибутку на підприємстві відбувається в міру реалізації продукції. Згідно із законодавчими актами України момент реалізації визначається за датою від вантаження продукції (товарів), а для робіт(послуг) – за датою фактичного виконання (надання) таких, або за датою зарахування коштів покупця на банківський рахунок постачальника.

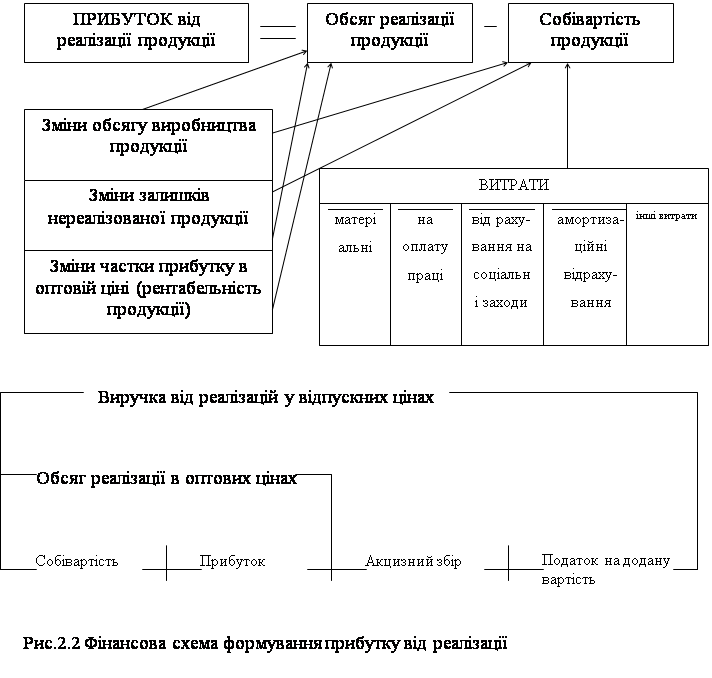

На рис. 2.2 наведено структурно-логічну схему формування прибутку від реалізації продукції, а також названо основні показники, що впливають на прибуток від реалізації [44].

Прибуток від реалізації продукції безпосередньо залежить від двох основних показників: обсягу реалізації продукції та її собівартості. На зміну обсягу реалізації продукції впливає зміна обсягу виробництва, залишків нереалізованої продукції, частки прибутку в ціні продукції (рентабельність продукції).

Зміна обсягу виробництва, залишків нереалізованої продукції справляють вплив не тільки на обсяг реалізації продукції, а й на її собівартість, оскільки змінюються умовно-постійні витрати (за зміни обсягу виробництва продукції); витрати на зберігання продукції, інші витрати (за зміни залишків нереалізованої продукції).

Будь-яке підприємство намагається не тільки продати свій товар по вигідній високій ціні, але і скоротити свої витрати на виробництво і реалізацію продукції. Якщо перше джерело збільшення доходів підприємства багато в чому залежить від зовнішніх умов діяльності підприємства, то друге - практично винятково від самого підприємства, точніше, від ступеня ефективності організації процесу виробництва і наступної реалізації зроблених товарів [44].

Багато економістів внесли істотний вклад у вивчення витрат. Наприклад, теорія витрат К.Маркса ґрунтується на двох принципових категоріях - витрати виробництва і витрати обертання. Під витратами виробництва розуміються витрати на зарплату, сировину і матеріали, сюди ж входять амортизація засобів праці і т.д. Витрати виробництва повинні нести організатори підприємства з метою створення товарів і наступного одержання прибутку. У вартості одиниці товару, витрати виробництва складають одну з двох її частин. Витрати виробництва менше вартості товару на величину прибутку.

Категорія витрати обертання зв'язана з процесом реалізації товарів. Додатковими витратами обертання є витрати на упакування, сортування, транспортування і збереження товарів. Цей вид витрат обертання близький до витрат виробництва і, входячи у вартість товару, збільшує останню. Додаткові витрати відшкодовуються після продажу товарів з отриманої суми виторгу. Чисті витрати обертання - витрати на торгівлю (зарплата продавців і т.д.), маркетинг (вивчення споживчого попиту), рекламу, витрати на оплату персоналу штаб-квартири і т.д. Чисті витрати не збільшують вартості товарів, а відшкодовуються після продажу з прибутку, створеного в процесі виробництва товарів.

Сучасні концепції витрат у центрі класифікації містять - взаємозв'язок між обсягом виробництва , витратами і ціною на даний вид товарів. Витрати поділяються на не залежні і залежні від обсягу виробленої продукції.

Постійні витрати не залежать від величини виробництва, існують і при нульовому обсязі виробництва. Це попередні зобов'язання підприємства (відсотки по позиках і ін.), податки, амортизаційні відрахування, оплата охорони, орендна плата, витрати на обслуговування устаткування при нульовому обсязі виробництва, зарплата управлінського персоналу і т.д. Перемінні витрати залежать від кількості виробленої продукції, складаються з витрат на сировину, матеріали, зарплату робітникам і т.д. Сума постійних і перемінних витрат утворить валові витрати - суму грошових витрат на виробництво визначеного виду продукції. Для виміру витрат на виробництво одиниці продукції використовуються категорії середніх, середніх постійних і середніх перемінних витрат. Середні витрати дорівнюють частці від розподілу валових витрат на кількість зробленої продукції. Середні постійні витрати визначаються розподілом постійних витрат на кількість зробленої продукції. Середні перемінні витрати утворяться розподілом перемінних витрат на кількість зробленої продукції.

Для досягнення максимального прибутку потрібно визначити необхідний розмір випуску продукції. Інструментом економічного аналізу служить категорія граничних витрат. Граничні витрати являють собою додаткові витрати на виробництво кожної додаткової одиниці продукції в порівнянні з даним обсягом випуску. Вони розраховуються вирахуванням сусідніх значень валових витрат.

У конкретній практиці застосування розрахунку витрат для аналізу діяльності підприємств в Україні й у західних країнах маються як подібності, так і розходження. В Україні широко використовується категорія собівартість, що представляє собою сумарні витрати на виробництво і реалізацію продукції. Теоретично в собівартість повинні входити нормативні виробничі витрати, але на практиці до неї відносять наднормативна витрата сировини, матеріалів і т.д. Собівартість визначають на основі додавання економічних елементів (однорідних по економічному призначенню витрат) чи шляхом підсумовування статей калькуляції, що характеризують безпосередні напрямки тих чи інших витрат для калькулювання собівартості, застосовується класифікація прямих і непрямих витрат (витрат). Прямі витрати - це витрати, безпосередньо зв'язані зі створенням одиниці товару. Непрямі витрати необхідні для загального здійснення виробничого процесу даного виду продукції на підприємстві. Загальний підхід не виключає розходжень по конкретній класифікації деяких статей.

У сучасному економічному аналізі використовується вищеописаний розподіл витрат (витрат) на постійні і перемінні, причому прямі і частина непрямих витрат відносяться до перемінних, а частина непрямих витрат, що залишилася, (не залежних від обсягу виробництва) - до постійних. Нерідко перша з вищевказаних частин непрямих витрат виділяється в окрему групу - частково перемінні витрати, оскільки ці витрати змінюються по своїй величині не в прямо пропорційній залежності від зміни обсягу виробленої продукції. Розподіл витрат на прямі і перемінні дозволяє одержати показник - додану вартість, обумовлену вирахуванням із загального доходу (виторгу) підприємства перемінних витрат. Додана вартість складається, таким чином, з постійних витрат і чистого прибутку. Цей показник дозволяє оцінити загальну ефективність производста і реалізації поза залежністю від прямо залежних від величини обсягу виробництва перемінних витрат [45].

Керування витратами на підприємстві передбачає їхню диференціацію по місцях і центрам відповідальності. Місце витрат – це місце їхнього формування (робоче місце, ділянка,цех). Під центром відповідальності – розуміють організаційна єдність місць витрат з центром відповідальності за їхній рівень [41].

По центрах відповідальності складаються кошториси (планові витрати), обчислюються фактичні витрати, а для виробничих підрозділів визначається собівартість одиниці продукції(послуг). При цьому важливе значення має розподіл витрат щодо кожного центра відповідальності на прямі і непрямі , перемінні і постійні. Перший розподіл має важливе значення для визначення собівартості окремих виробів(калькулювання). Прямі витрати безпосередньо відносяться на продукцію центрів відповідальності(місць витрат), а непрямі – формуються в цих центрах , а потім розподіляються між окремими видами продукції. Поділ витрат на перемінні і постійні щодо центрів відповідальності( місць витрат) важливий для розрахунку так званих гнучких кошторисів і оцінки діяльності.

Собівартість продукції - один з найважливіших економічних показників діяльності промислових підприємств і об'єднань, що виражає в грошовій формі усі витрати підприємства, зв'язані з виробництвом і реалізацією продукції. Собівартість показує, у що обходиться підприємству продукція, що випускається їм. У собівартість включаються перенесені на продукцію витрати минулої праці (амортизація основних фондів, вартість сировини, матеріалів, палива й інших матеріальних ресурсів) і витрати на оплату праці працівників підприємства (заробітна плата).

Розрізняють три види собівартості продукції. Цехова собівартість включає витрати даного цеху на виробництво продукції. Загальнозаводська (загальфабрична) собівартість показує усі витрати підприємства на виробництво продукції. Повна собівартість характеризує витрати підприємства не тільки на виробництво, але і на реалізацію продукції. Витрати на виробництво промислової продукції плануються і враховуються по первинних економічних елементах і статтям витрат.

Угруповання по первинних економічних елементах дозволяє розробити кошторис витрат на виробництво, у якому визначаються загальна потреба підприємства в матеріальних ресурсах, сума амортизації основних фондів, витрати на оплату праці та інші грошові витрати підприємства. Це угруповання використовується також для узгодження плану по собівартості з іншими розділами техпромфінплану, для планування оборотних коштів і контролю за їхнім використанням. У промисловості прийняте наступне угруповання витрат по їхніх економічних елементах:

- сировина й основні матеріали,

- допоміжні матеріали,

- паливо (з боку),

- енергія (з боку),

- амортизація основних фондів,

- заробітна плата,

- відрахування на соціальне страхування,

- інші витрати, не розподілені по елементах.

Співвідношення окремих економічних елементів у загальних витратах визначає структуру витрат на виробництво. У різних галузях промисловості структура витрат на виробництво неоднакова; вона залежить від специфічних умов кожної галузі.

Угруповання витрат по економічних елементах показує матеріальні і грошові витрати підприємства без розподілу їх на окремі види продукції й інші господарські нестатки. По економічних елементах не можна,як правило, визначити собівартість одиниці продукції. Тому поряд з угрупованням витрат по економічних елементах витрати на виробництво плануються і враховуються по статтях витрат (статтям калькуляції).

Угруповання витрат по статтях витрат дає можливість бачити витрати по їх місцеві і призначенню, знати, у що обходиться підприємству виробництво і реалізація окремих видів продукції. Планування й облік собівартості по статтях витрат необхідні для того, щоб визначити, під впливом яких факторів сформувався даний рівень собівартості, у яких напрямках потрібно вести боротьбу за її зниження.

У промисловості застосовується наступна номенклатура основних калькуляційних статей [45]:

1) сировина і матеріали

2) паливо й енергія на технологічні нестатки

3) основна заробітна плата виробничих робітників

4) витрати на утримання і експлуатацію устаткування

5) цехові витрати

6) загальнозаводські (загальнофабричні) витрати

7) втрати від браку

8) невиробничі витрати.

Перші сім статей витрат створюють фабрично-заводську собівартість. Повна собівартість складається з фабрично-заводської собівартості і позавиробничих витрат.

3 Грошові розрахунки на підприємстві ТОВ “Сніговик-Плюс”

Згідно „Положенню про ведення касових операцій у національній валюті в Україні” [16] визначається наступний порядок ведення касових операцій у національній валюті України підприємствами (підприємцями), а також окремі питання організації банками роботи з готівкою:

- готівкові розрахунки - платежі готівкою підприємств (підприємців) та фізичних осіб за реалізовану продукцію (товари, виконані роботи, надані послуги), а також за операціями, які безпосередньо не пов'язані з реалізацією продукції (товарів, робіт, послуг) та іншого майна;

- касові документи - документи (касові ордери та платіжні чи розрахунково-платіжні відомості, розрахункові документи, відомості закупівлі сільськогосподарської продукції, інші прибуткові та видаткові касові документи), за допомогою яких відповідно до законодавства України оформляються касові операції, звіти про використання коштів, а також відповідні журнали встановленої форми для реєстрації цих документів та книги обліку;

- касові операції - операції підприємств (підприємців) між собою та з фізичними особами, що пов'язані з прийманням і видачею готівки під час проведення розрахунків через касу з відображенням цих операцій у відповідних книгах обліку;

- ліміт залишку готівки в касі (далі - ліміт каси) - граничний розмір суми готівки, що може залишатися в касі в позаробочий час;

- небанківська фінансова установа - юридична особа, яка відповідно до Закону України "Про фінансові послуги та державне регулювання ринків фінансових послуг" надає одну чи кілька фінансових послуг та яка внесена до Державного реєстру фінансових установ в установленому законодавством України порядку. До небанківських фінансових установ належать кредитні спілки, ломбарди, лізингові компанії, довірчі товариства, страхові компанії, установи накопичувального пенсійного забезпечення, інвестиційні фонди і компанії та інші юридичні особи, виключним видом діяльності яких є надання фінансових послуг;

- оприбуткування готівки - проведення підприємствами і підприємцями обліку готівки в касі на повну суму її фактичних надходжень у касовій книзі, книзі обліку доходів і витрат, книзі обліку розрахункових операцій;

- переказ готівки - унесення певної суми готівки підприємством (підприємцем) або фізичною особою з метою її зарахування на рахунки відповідного підприємства (підприємця) чи фізичної особи або видачі одержувачу в готівковій формі;

Вимоги до організації готівкових розрахунків:

1. Підприємства (підприємці), які відкрили поточні рахунки в банках і зберігають на цих рахунках свої кошти, здійснюють розрахунки за своїми грошовими зобов'язаннями, що виникають у господарських відносинах, пріоритетно в безготівковій формі, а також у готівковій формі (з дотриманням чинних обмежень) у порядку, установленому законодавством України.

2. Підприємства (підприємці) здійснюють розрахунки готівкою між собою і з фізичними особами (громадянами України, іноземцями, особами без громадянства, які не здійснюють підприємницької діяльності) через касу як за рахунок готівкової виручки, так і за рахунок коштів, одержаних із банків. Зазначені розрахунки проводяться також шляхом переказу готівки для сплати відповідних платежів.

Підприємства (підприємці) здійснюють облік операцій з готівкою у відповідних книгах обліку.

3. Гранична сума готівкового розрахунку одного підприємства (підприємця) з іншим підприємством (підприємцем) протягом одного дня за одним або кількома платіжними документами встановлюється відповідною постановою Правління Національного банку України. Платежі понад зазначену граничну суму проводяться виключно в безготівковій формі. Кількість підприємств (підприємців), з якими здійснюються розрахунки, протягом дня не обмежується.

Зазначені обмеження стосуються також розрахунків готівкою між підприємствами в оплату за товари, що придбані на виробничі (господарські) потреби за рахунок коштів, одержаних за корпоративними картками.

Зазначені обмеження не поширюються на:

а) розрахунки підприємств (підприємців) з фізичними особами, бюджетами та державними цільовими фондами;

б) добровільні пожертвування та благодійну допомогу;

в) розрахунки підприємств (підприємців) за спожиту ними електроенергію;

г) використання коштів, виданих на відрядження;

ґ) розрахунки підприємств (підприємців) між собою під час закупівлі сільськогосподарської продукції. Перелік товарів, що належать до цієї продукції (далі - сільськогосподарська продукція), визначений Законом України "Про державну підтримку сільського господарства України".

У разі здійснення підприємствами готівкових розрахунків з іншими підприємствами (підприємцями) понад установлену граничну суму кошти в розмірі перевищення встановленої суми розрахунково додаються до фактичних залишків готівки в касі на кінець дня платника готівки одноразово в день здійснення цієї операції, з подальшим порівнянням одержаної розрахункової суми із затвердженим лімітом каси.

4. Якщо підприємство (підприємець) відповідно до законодавства України приймає до обслуговування платіжні картки з метою проведення оплати вартості товарів чи послуг і оснащене платіжним терміналом (у тому числі з'єднаним чи поєднаним з РРО), то таке підприємство (підприємець) може за рахунок готівкової виручки або коштів, отриманих із банку, надавати держателю платіжної картки Національної системи масових електронних платежів та інших платіжних систем (якщо така послуга передбачена їх правилами) послуги з видачі готівки з друкуванням квитанції платіжного термінала (або розрахункового документа) та відображенням таких операцій у відповідній книзі обліку.

Національний банк України має право встановлювати обмеження з видачі готівки за платіжними картками.

Обмеження з видачі готівки за платіжними картками можуть встановлюватися платіжною організацією відповідної платіжної системи та банками - членами цієї системи.

5. Якщо підприємства (підприємці) та фізичні особи здійснюють готівкові розрахунки без відкриття поточного рахунку шляхом унесення до банків готівки для подальшого її перерахування на рахунки інших підприємств (підприємців) або фізичних осіб, то такі розрахунки для платників коштів є готівковими, а для отримувачів коштів безготівковими.

6. Уся готівка, що надходить до кас, має своєчасно (у день одержання готівкових коштів) та в повній сумі оприбутковуватися.

Оприбуткуванням готівки в касах підприємств, які проводять готівкові розрахунки з оформленням їх касовими ордерами і веденням касової книги відповідно до вимог глави 4 цього Положення, є здійснення обліку готівки в повній сумі її фактичних надходжень у касовій книзі на підставі прибуткових касових ордерів.

У разі проведення готівкових розрахунків із застосуванням РРО або використанням РК оприбуткуванням готівки є здійснення обліку зазначених готівкових коштів у повній сумі їх фактичних надходжень у книзі обліку розрахункових операцій на підставі фіскальних звітних чеків РРО (даних РК).

Підприємствам, яким Законом України "Про застосування реєстраторів розрахункових операцій у сфері торгівлі, громадського харчування та послуг" надано право проводити розрахунки готівкою із споживачами без використання РРО та РК і специфіка функціонування яких унеможливлює оформлення ними кожної операції касовим ордером (продаж проїзних і перевізних документів; білетів державних лотерей; квитків на відвідування культурно-спортивних і видовищних закладів тощо), дозволяється оприбутковувати готівку наприкінці робочого дня за сукупністю операцій у цілому за робочий день з оформленням касовими документами і відображенням у відповідній книзі обліку.

Суми готівки, що оприбутковуються, мають відповідати сумам, визначеним у відповідних касових (розрахункових) документах.

7. Виходячи з потреби прискорення обігу готівкових коштів і своєчасного їх надходження до кас банків для підприємств, що здійснюють операції з готівкою в національній валюті, установлюються ліміт каси та строки здавання готівкової виручки (готівки) відповідно до вимог глави 5 цього Положення.

Банкам і підприємцям ліміт каси та строки здавання готівкової виручки (готівки) не встановлюються.

8. Підприємства можуть тримати в позаробочий час у своїх касах готівкову виручку (готівку) в межах, що не перевищують установлений ліміт каси. Готівкова виручка (готівка), що перевищує встановлений ліміт каси, обов'язково здається до банків для її зарахування на банківські рахунки. Відокремлені підрозділи підприємств - юридичних осіб можуть здавати готівкову виручку (готівку) безпосередньо до кас таких юридичних осіб або до будь-якого банку для її переказу і зарахування на банківські рахунки зазначених юридичних осіб. За відсутності банків готівкова виручка (готівка) може здаватися до операторів поштового зв'язку для її переказу на банківські рахунки підприємства.

Здавання готівкової виручки (готівки) здійснюється самостійно або через відповідні служби, яким згідно із законодавством України надано право на перевезення валютних цінностей та інкасацію коштів.

Здавання готівкової виручки (готівки) може здійснюватися для зарахування на будь-який банківський рахунок підприємства (підприємця) на його вибір.

9. Готівкова виручка (готівка) підприємств (підприємців), у тому числі готівка, одержана з банку, використовуються ними для забезпечення потреб, що виникають у процесі їх функціонування, а також для проведення розрахунків з бюджетами та державними цільовими фондами за податками і зборами (обов'язковими платежами).

Підприємства не повинні накопичувати готівкову виручку (готівку) у своїх касах понад установлений ліміт каси для здійснення потрібних витрат до настання строків цих виплат.

10. Підприємства мають право зберігати у своїй касі готівку, одержану в банку для виплат, що належать до фонду оплати праці, а також пенсій, стипендій, дивідендів (доходу), понад установлений ліміт каси протягом трьох робочих днів, уключаючи день одержання готівки в банку. Для проведення цих виплат працівникам віддалених відокремлених підрозділів підприємств залізничного транспорту та морських портів готівка може зберігатися в їх касах понад установлений ліміт каси протягом п'яти робочих днів, уключаючи день одержання готівки в банку. Готівка, що одержана в банку на інші виплати, має видаватися підприємством своїм працівникам у той самий день. Суми готівки, що одержані в банку і не використані за призначенням протягом установлених вище строків, повертаються підприємством до банку не пізніше наступного робочого дня банку або можуть залишатися в його касі (у межах установленого ліміту).

Підприємство має право зберігати в касі готівку для виплат, які належать до фонду оплати праці та здійснюються за рахунок виручки, понад установлений йому ліміт каси протягом трьох робочих днів з дня настання строків цих виплат у сумі, що зазначена в переданих до каси платіжних (розрахунково-платіжних) відомостях (далі - видаткові відомості).

11. Видача готівкових коштів під звіт або на відрядження (далі - під звіт) здійснюється відповідно до законодавства України.

Видача готівкових коштів під звіт на закупівлю сільськогосподарської продукції та заготівлю вторинної сировини, крім металобрухту, дозволяється на строк не більше 10 робочих днів від дня видачі готівкових коштів під звіт, а на всі інші виробничі (господарські) потреби на строк не більше двох робочих днів, уключаючи день отримання готівкових коштів під звіт.

Якщо підзвітній особі одночасно видана готівка як на відрядження, так і для вирішення в цьому відрядженні виробничих (господарських) питань (у тому числі для закупівлі сільськогосподарської продукції у населення та заготівлі вторинної сировини), то строк, на який видана готівка під звіт на ці завдання, може бути продовжено до завершення терміну відрядження.

Видача відповідній особі готівкових коштів під звіт проводиться за умови звітування нею у встановленому порядку за раніше отримані під звіт суми.

Звітування за одержані під звіт готівкові кошти здійснюється відповідно до законодавства України.

12. Фізичні особи - довірені особи підприємств (юридичних осіб), які відповідно до законодавства України одержали готівку з карткового рахунку із застосуванням корпоративної платіжної картки або особистої платіжної картки, використовують її за призначенням без оприбуткування в касі. Зазначені довірені особи подають до бухгалтерії підприємства звіт про використання коштів разом із підтвердними документами в установлені строки і порядку, що визначені для підзвітних осіб законодавством України, а також документи про одержання готівки з карткового рахунку (чек банкомата, копія видаткового ордера, довідки за встановленими формами, сліп, квитанція торговельного термінала тощо) разом з невитраченим залишком готівки.

13. Підприємства (підприємці) під час здійснення розрахунків із споживачами за готівку зобов'язані приймати у сплату за продукцію (товари, роботи, послуги) без обмежень банкноти і монети (у тому числі обігові, пам'ятні, ювілейні монети, зношені банкноти та монети) усіх номіналів, які випускає Національний банк України в обіг, що є дійсним платіжним засобом і не викликають сумніву в їх справжності та платіжності. Крім того, підприємства та підприємці мають забезпечувати наявність у касі банкнот і монет для видачі здачі.

Згідно „Інструкція про безготівкові розрахунки в Україні в національній валюті” [17] безготівкові розрахунки – це перерахування певної суми коштів з рахунків платників на рахунки отримувачів коштів, а також перерахування банками за дорученням підприємств і фізичних осіб коштів, унесених ними готівкою в касу банку, на рахунки отримувачів коштів. Ці розрахунки проводяться банком на підставі розрахункових документів на паперових носіях чи в електронному вигляді;

Під час здійснення безготівкових розрахункових операцій використовуються такі види платіжних інструментів:

-меморіальний ордер;

- платіжне доручення ;

- платіжна вимога-доручення;

- платіжна вимога;

- розрахунковий чек;

- акредитив.

Використання векселів та спеціальних платіжних засобів, зокрема платіжних карток (у тому числі корпоративних платіжних карток), регулюється законодавством України, у тому числі нормативно-правовими актами Національного банку.

Згідно з „Інструкції про порядок відкриття, використання і закриття рахунків у національній та іноземних валютах” [18] суб'єкти господарювання, нерезиденти-інвестори, іноземні представництва і фізичні особи мають право відкривати рахунки для забезпечення своєї господарської діяльності і власних потреб у будь-яких банках України відповідно до власного вибору, крім випадків, коли банк не має можливості прийняти на банківське обслуговування або якщо така відмова допускається законом або банківськими правилами.

Юридичні особи - резиденти можуть відкривати поточні та/або вкладні (депозитні) рахунки в банках через свої відокремлені підрозділи (далі - поточний рахунок відокремленого підрозділу, вкладний (депозитний) рахунок відокремленого підрозділу).

Порядок відкриття поточних рахунків у національній та іноземних валютах суб'єктам господарювання наступний :

1. Якщо суб'єкт господарювання не має в цьому банку рахунків, то відкриття йому поточного рахунку здійснюється в такому порядку.

Особи (особа), які (яка) від імені суб'єкта господарювання відкривають поточний рахунок, мають:

- пред'явити паспорт або документ, що його замінює. Представники юридичних осіб мають також пред'явити документи, що підтверджують їх повноваження. Фізичні особи - резиденти додатково пред'являють документ, виданий відповідним органом державної податкової служби, що засвідчує присвоєння їм ідентифікаційного номера платника податків;

- подати документи (копії документів, засвідчені в установленому порядку), визначені цією главою Інструкції.

На підставі зазначених вище документів уповноважений працівник банку здійснює ідентифікацію клієнта та осіб, уповноважених розпоряджатися поточним рахунком.

Між банком і клієнтом укладається в письмовій формі договір банківського рахунку.

2. Якщо юридична особа не має рахунку в цьому банку, то для відкриття їй поточного рахунку потрібно подати такі документи:

- заяву про відкриття поточного рахунку (додаток 1). Заяву підписує керівник юридичної особи або інша уповноважена на це особа;

- копію свідоцтва про державну реєстрацію юридичної особи в органі виконавчої влади, іншому органі, уповноваженому здійснювати державну реєстрацію, засвідчену нотаріально або органом, який видав свідоцтво про державну реєстрацію. У разі відкриття поточних рахунків юридичним особам, які утримуються за рахунок бюджетів, цей документ не вимагається;

- копію належним чином зареєстрованого установчого документа (статуту / засновницького договору / установчого акта / положення), засвідчену органом, який здійснив реєстрацію, або нотаріально. Положення юридичних осіб публічного права, які затверджуються розпорядчими актами Президента України, органу державної влади, органу влади Автономної Республіки Крим або органу місцевого самоврядування, засвідчення не потребують. Юридичні особи публічного права, які діють на підставі законів, установчий документ не подають;

- копію довідки про внесення юридичної особи до Єдиного державного реєстру підприємств та організацій України, засвідчену органом, що видав довідку, або нотаріально чи підписом уповноваженого працівника банку;

- копію документа, що підтверджує взяття юридичної особи на облік в органі державної податкової служби, засвідчену органом, що видав документ, або нотаріально чи підписом уповноваженого працівника банку;

- картку із зразками підписів і відбитка печатки (додаток 2), засвідчену нотаріально або організацією, якій клієнт адміністративно підпорядкований, в установленому порядку. До картки включаються зразки підписів осіб, яким відповідно до законодавства України або установчих документів юридичної особи надано право розпорядження рахунком та підписання розрахункових документів.

Юридичні особи, які використовують найману працю і відповідно до законодавства України є платниками страхових внесків, додатково до вищезазначеного переліку документів мають подати такі документи:

- копію документа, що підтверджує реєстрацію юридичної особи у відповідному органі Пенсійного фонду України, засвідчену органом, що його видав, або нотаріально чи підписом уповноваженого працівника банку;

- копію страхового свідоцтва, що підтверджує реєстрацію юридичної особи у Фонді соціального страхування від нещасних випадків на виробництві та професійних захворювань України як платника страхових внесків, засвідчену органом, що його видав, або нотаріально чи підписом уповноваженого працівника банку.

Інформацію про те, що юридична особа не використовує найману працю і не є платником страхових внесків, клієнт обов'язково зазначає в заяві про відкриття поточного рахунку в рядку "Додаткова інформація".

3. Для відкриття поточного рахунку відокремленого підрозділу, який не має рахунків у цьому банку, потрібно подати такі документи:

- заяву про відкриття поточного рахунку (додаток 1). Заяву підписує керівник відокремленого підрозділу або інша уповноважена на це особа;

- клопотання юридичної особи або відповідного органу приватизації (щодо структурних підрозділів, які відокремлюються в процесі приватизації) до банку, у якому відкривається поточний рахунок відокремленого підрозділу, про відкриття рахунку із зазначенням номера поточного рахунку юридичної особи та назви банку, у якому він відкритий, а також інформації про те, чи є відокремлений підрозділ платником страхових внесків. У разі одночасного відкриття в банку поточних рахунків через кілька відокремлених підрозділів однієї юридичної особи подаються одне клопотання юридичної особи з вищезазначеною інформацією і переліком відокремлених підрозділів, через які відкриваються рахунки, та копії цього клопотання в кількості, потрібній для формування справ з юридичного оформлення рахунків за кожним відокремленим підрозділом;

- копію свідоцтва про державну реєстрацію юридичної особи в органі виконавчої влади, іншому органі, уповноваженому здійснювати державну реєстрацію, засвідчену нотаріально або органом, який видав свідоцтво про державну реєстрацію. У разі відкриття поточних рахунків відокремленим підрозділам юридичних осіб, які утримуються за рахунок бюджетів, цей документ не вимагається;

- копію належним чином оформленого положення про відокремлений підрозділ, засвідчену нотаріально або юридичною особою, що створила відокремлений підрозділ;

- копію довідки про внесення відокремленого підрозділу до Єдиного державного реєстру підприємств та організацій України, засвідчену органом, що видав відповідну довідку, або нотаріально чи підписом уповноваженого працівника банку;

- копію документа, що підтверджує взяття юридичної особи, яка створила відокремлений підрозділ, на облік в органі державної податкової служби, засвідчену органом, що видав документ, або нотаріально чи підписом уповноваженого працівника банку;

- копію документа, що підтверджує взяття відокремленого підрозділу на облік в органі державної податкової служби за місцезнаходженням цього підрозділу, засвідчену органом, що видав документ, або нотаріально чи підписом уповноваженого працівника банку;

- картку із зразками підписів і відбитка печатки (додаток 2), засвідчену нотаріально або підписом керівника юридичної особи, до складу якої входить відокремлений підрозділ. До картки включаються зразки підписів уповноважених осіб підрозділу, яким відповідно до законодавства України і відповідними документами юридичної особи надано право розпорядження рахунком та підписування розрахункових документів.

Якщо відокремлений підрозділ розташований на території іншої територіальної громади ніж юридична особа, що його створила, має окремий баланс, здійснює розрахунки з оплати праці самостійно і є платником страхових внесків, то цей підрозділ додатково до вищезазначеного переліку документів має подати копії відповідних документів, що підтверджують реєстрацію відокремленого підрозділу у відповідному органі Пенсійного фонду України та Фонду соціального страхування від нещасних випадків на виробництві та професійних захворювань України. Ці копії мають бути засвідчені органами, що їх видали, або нотаріально чи підписом уповноваженого працівника банку

4 Прогнозування, планування фінансових результатів на підприємстві ТОВ “Сніговик-Плюс”

Фінансове планування [28] – це процес розробки системи заходів по забезпеченню розвитку підприємства необхідними фінансовими ресурсами і підвищенню ефективності фінансової діяльності в майбутньому періоді.

Фінансове планування на підприємстві охоплює три основних його види:

1) оперативне планування фінансової діяльності;

2) поточне планування фінансової діяльності;

3) прогнозування фінансової діяльності.

Кожному з цих видів фінансового планування відповідають визначені форми представлення його результатів.

Усі три види фінансового планування знаходяться у взаємозв'язку і здійснюються у визначеній послідовності. Первісним етапом фінансового планування є прогнозування фінансової діяльності, що визначає задачі поточного її планування. У свою чергу, поточне планування фінансової діяльності створює основу для більш заглибленого оперативного її планування.

Прогнозування фінансової діяльності підприємства являє собою найбільш складний етап планування, що вимагає високої кваліфікації виконавців.

Фінансова політика – це форма реалізації стратегії фінансового розвитку підприємства в розрізі окремих аспектів фінансової діяльності.

Поточне планування фінансової діяльності – це розробка системи фінансових планів по окремих аспектах фінансової діяльності підприємства. Поточне планування дозволяє визначити на майбутній період усі джерела фінансування діяльності підприємства, сформувати систему його доходів і витрат, забезпечити постійну платоспроможність підприємства, визначити структуру його активів і пасивів на кінець планованого періоду.

Окремі види поточних фінансових планів підприємства складають звичайно на майбутній рік з розбивкою по кварталах. У процесі поточного фінансового планування на підприємствах розробляються звичайно наступні види фінансових планів:

1) план доходів і витрат по основній господарській діяльності;

2) план надходження і витрати коштів;

3) балансовий план;

4) план формування і використання фінансових ресурсів.

Ступінь деталізації показників кожного з видів фінансового плану визначається підприємством самостійно з урахуванням специфіки його діяльності, а також діючої практики організації фінансового й управлінського обліку.

Розробка плану доходів і витрат по основній господарській діяльності є первісним етапом поточного планування фінансової діяльності підприємства. Метою розробки цього плану є визначення суми чистого прибутку, що залишається в розпорядженні підприємства в планованому періоді.

Основними показниками цього плану є: обсяг виробництва продукції (товарів, послуг); сума і рівень доходів від продажу продукції; сума і рівень валових витрат виробництва і обертання; ставки і сума основних податкових платежів; сума оподатковуваного і чистого прибутку підприємства.

Розробка плану надходження і витрати коштів також є важливим моментом поточного планування фінансової діяльності підприємства. Метою розробки цього плану є забезпечення постійної платоспроможності підприємства на всіх етапах планованого періоду. Тому показники цього плану часто розраховуються не тільки поквартально, але й у помісячній розбивці.

Розроблений план надходження і витрати коштів складається з двох розділів, що повинні бути збалансовані між собою в розрізі кожного кварталу (Місяця). У розділі «Надходження коштів» планується залучення грошових активів від продажу продукції (товарів, робіт, послуг), продажу іншого майна, стягнення простроченої дебіторської заборгованості і з інших джерел. У розділі «Витрата коштів» передбачається використання коштів на покупку сировини, матеріалів і товарів; малоцінних і швидкозношувальних предметів; оренду і зміст основних фондів і на інші мети. З огляду на високу фінансову відповідальність за прострочення платежів, при плануванні необхідно передбачати не тільки відповідність надходження і витрати коштів, але і наявність визначених резервів у формі залишку вільних коштів на розрахунковому рахунку, інших рахунках і в касі підприємства.

Балансовий план підприємства відбиває прогноз складу його активів і пасивів і являє собою частину поточного фінансового планування на підприємстві. Метою розробки балансового плану є визначення можливості приросту окремих активів і формування оптимальної фінансової структури капіталу підприємства, що забезпечує фінансову стійкість його розвитку.

У процесі розробки балансового плану використовується укрупнена схема статей балансу підприємства, що відбиває вимоги бухгалтерського обліку стосовно до специфіки підприємства даної організаційно-правової форми (акціонерного товариства, товариства з обмеженою відповідальністю і т.п.). При плануванні активів оптимізується співвідношення оборотних і поза оборотних їхніх видів, а в складі оборотних – окремих їхніх груп по ризику ліквідності. При плануванні пасивів оптимізується співвідношення власних і позикових засобів, а в складі позикових – короткострокових і довгострокових зобов'язань.

План формування і використання фінансових ресурсів являє собою частину поточного фінансового планування підприємства, метою розробки якого є акумуляція і цілеспрямована витрата фінансових ресурсів, що забезпечують стратегічний розвиток підприємства в планованому періоді.

Розроблений план складається з двох розділів, збалансованих між собою. У розділі «Джерела формування фінансових ресурсів» виділяються наступні показники: сума чистого прибутку, що направляється на виробничий розвиток; сума амортизаційних відрахувань; інші джерела формування власних фінансових ресурсів; сума притягнутих довгострокових кредитів і позик і інші. У розділі «Напрямку використання фінансових ресурсів» виділяються наступні показники: капітальні вкладення у поза оборотні активи; фінансування приросту оборотних активів; вкладення в нематеріальні активи; приріст довгострокових фінансових вкладень і інші.

Оперативне планування фінансової діяльності полягає в розробці системи бюджетів. Бюджет являє собою оперативний фінансовий план короткострокового періоду (до 1 року), що відбиває витрати і надходження засобів по окремих аспектах фінансової діяльності, окремим господарським операціям чи інвестиційним проектам.

Розробка бюджету спрямована на рішення двох основних задач:

1) визначення обсягу і структури витрат;

2) забезпечення покриття цих витрат фінансовими ресурсами з різних джерел.

У практиці оперативного фінансового планування використовуються два види бюджетів: бюджет капітальних витрат і надходження засобів та бюджет поточних грошових витрат і доходів.

Бюджет капітальних витрат і надходження засобів (капітальний бюджет) - це бюджет, розроблювальний на етапі здійснення реального інвестування, зв’язаного з новим будівництвом, реконструкцією і модернізацією об'єкта.

Бюджет поточних грошових витрат і доходів (поточний бюджет) – це бюджет, розроблений по окремих господарських операціях чи по господарській діяльності підприємства в цілому в розрізі окремих короткотермінових періодів

(у порядку конкретизації плану доходів і витрат по основній господарській діяльності).

Капітальний бюджет складається з двох розділів: капітальні витрати і надходження засобів. Капітальні витрати являють собою витрати на придбання довгострокових необоротних активів. До них звичайно відносять первісну вартість будинків, що вводяться в лад, і споруджень (чи поетапні витрати по їхньому спорудженню); вартість нових видів машин і устаткування; вартість нематеріальних активів, що здобуваються, (патентів, «ноу-хау» і інших) і т.п. Надходження засобів при розробці капітального бюджету включає планований потік фінансових засобів (інвестиційних ресурсів) у розрізі окремих джерел.

Поточний бюджет також складається з двох розділів: поточні витрати і доходи від поточної господарської діяльності. Поточні витрати являють собою витрати виробництва чи обертання. Доходи від поточної господарської діяльності формуються в основному за рахунок продажу продукції (товарів, робіт, послуг).

З метою збільшення обсягу прибутку, рентабельності своєї роботи підприємство повинне постійно розробляти бізнеси-проекти, що передбачають вкладення фінансових ресурсів у створення нових технологій, організацію нових виробництв, реконструкцію виробничих площ і устаткування для випуску конкурентно-здатних товарів на внутрішньому і зовнішньому ринках, будівництво філій і цехів, наближених до джерел сировини і ринкам збуту і т.д. Кожний з цих проектів повинний бути обґрунтований у бізнес-плані від ідеї до розрахунку конкретної суми прибутку, що буде отримана від його реалізації.

Фінансовий план складається з трьох частин:

1) план доходів і витрат (план прибутку і збитків);

2) план грошових надходжень і виплат (плановий касовий бюджет чи план руху готівки);

3) плановий баланс.

Особливість фінансового плану в порівнянні з іншими розділами бізнес-плану полягає в тому, що перераховані фінансові документи мають стандартну форму, що не допускає відхилень.

Планування фінансів підприємства – важлива частина роботи з забезпечення стійкого фінансового положення підприємства, що дозволяє прийняти до здійснення заходи щодо ліквідації «вузьких місць», вибрати найбільш вигідні джерела фінансування і зони вкладення фінансових ресурсів.

Фінансове планування є і відправною крапкою, і кінцевим пунктом усієї системи планування, включаючи в себе виробничо-господарську і фінансову діяльність підприємства.

5 Відносини підприємства ТОВ “Сніговик-Плюс” з бюджетною системою країни

ТОВ „Сніговик-Плюс” є комерційним підприємством та не користується джерелами бюджетного фінансування та фінансовими преференціями у своїй діяльності. ТОВ „Сніговик-Плюс” не виконує роботи для замовників бюджетної сфери фінансування, тому не приймає участі у тендерах на поставку матеріалів та послуг в бюджетні заклади та підприємства України.

6 Відносини підприємства ТОВ “Сніговик-Плюс” з податковою системою країни

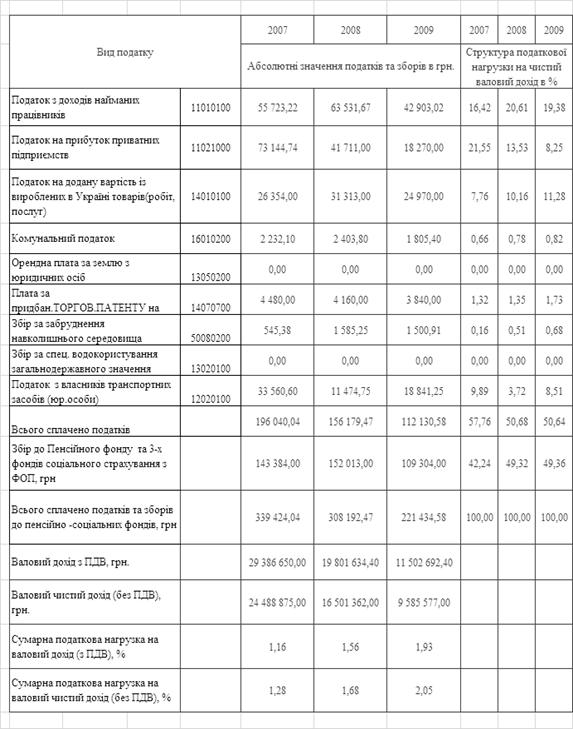

Податкове навантаження ТОВ „Сніговик-Плюс” наведене в табл. 6.1.

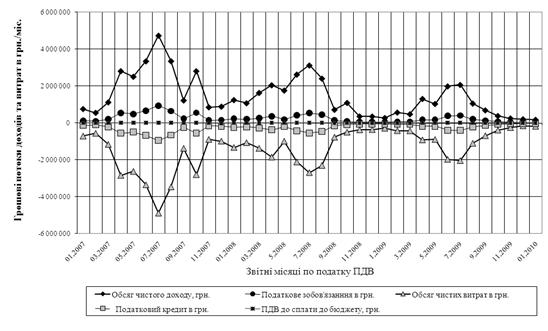

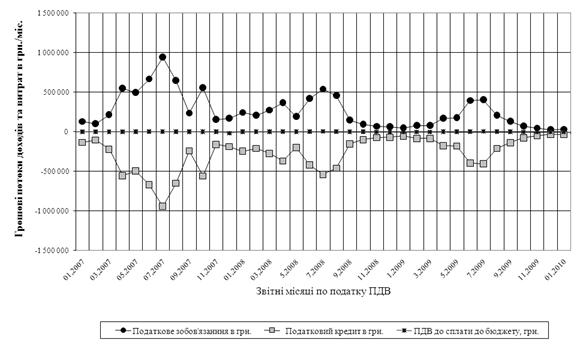

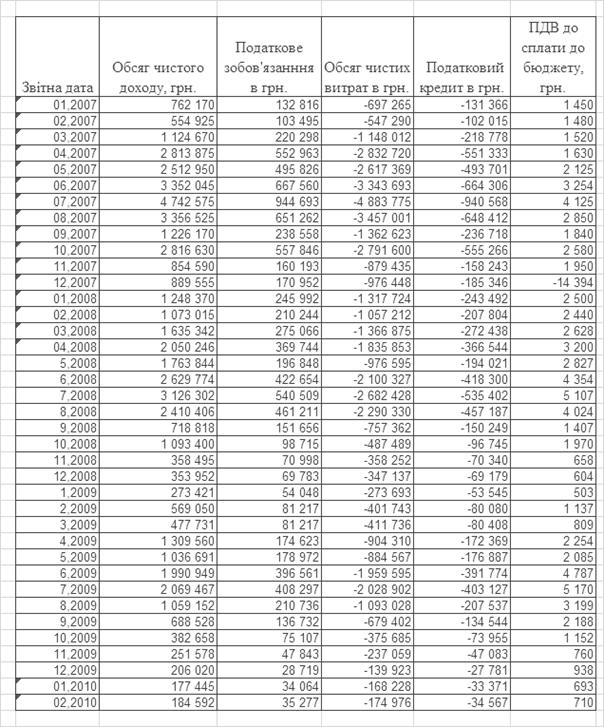

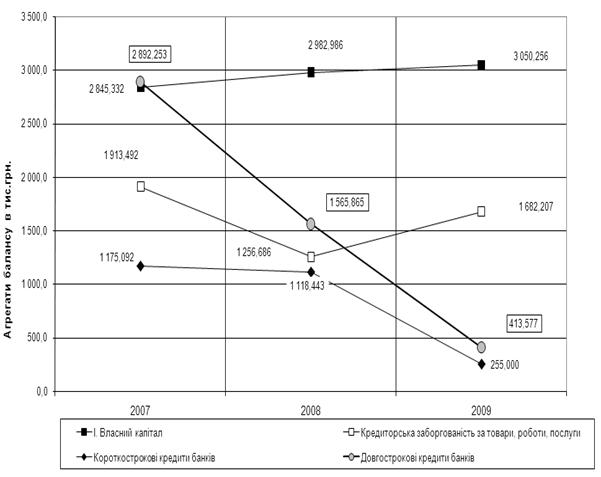

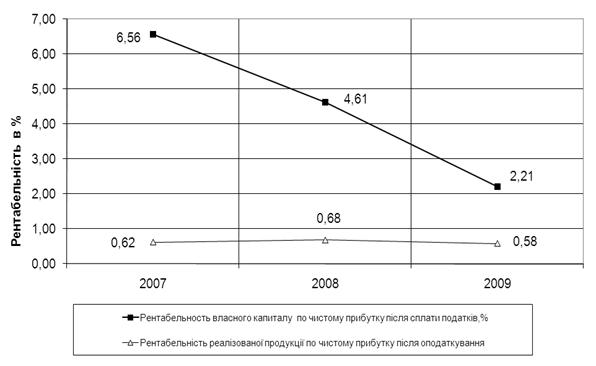

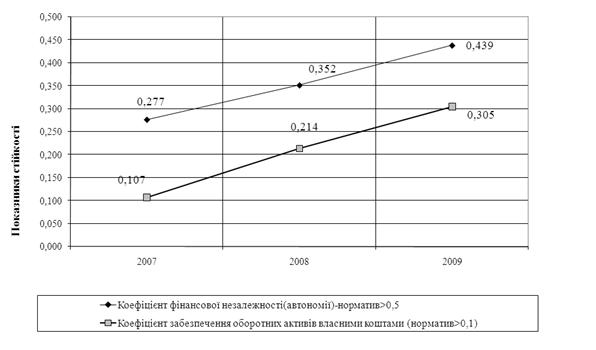

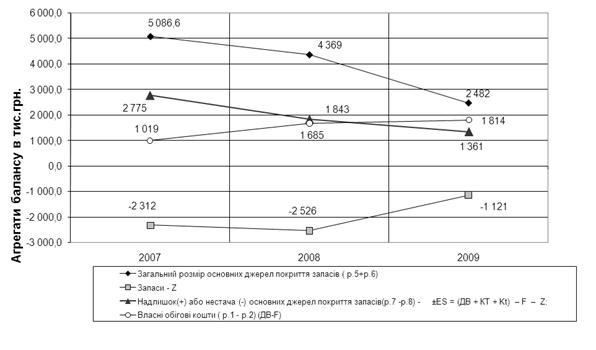

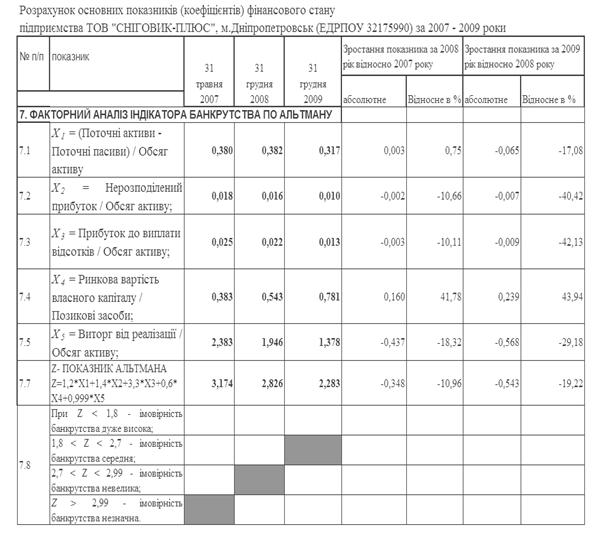

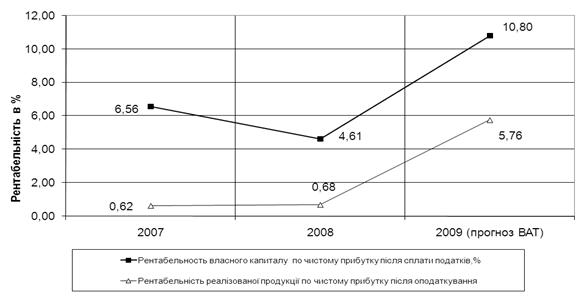

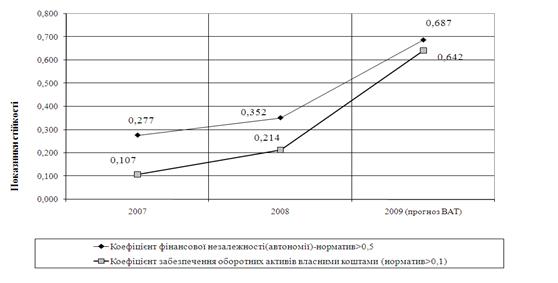

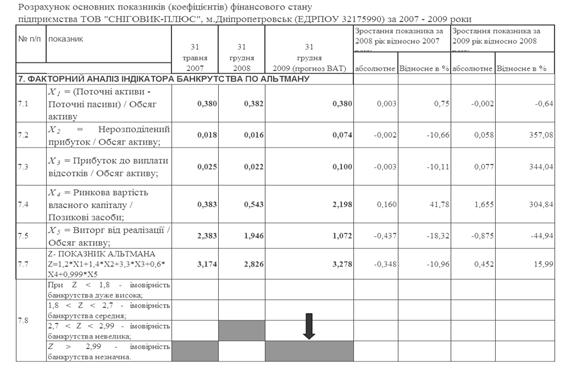

Рис. 6.1. Динаміка обсягів доходів, витрат і нарахування податкових зобов'язань, податкового кредиту та податку ПДВ до сплати в бюджет у ТОВ «Сніговик-Плюс» у 2007 - 2009 роках

Таблиця 6.1

Податкове навантаження на ТОВ «Сніговик-Плюс» у 2007 - 2009 роках

Рис. 6.2. Динаміка нарахування податкових зобов'язань, податкового кредиту та податку ПДВ до сплати в бюджет у ТОВ «Сніговик-Плюс» у 2008 - 2009 роках

Як показує аналіз даних, наведених в табл. 6.1, ТОВ «Сніговик-Плюс» є платником основних 5-ти видів податків:

- податку на додану вартість;

- податку на прибуток підприємства;

- податку з доходів найманих працівників, який воно стягує з заробітної плати як податковий агент в момент виплати;

- зборів до Пенсійного Фонду України та 3-х держаних фондів соціального страхування з нарахованого фонду заробітної плати найманих працівників;

- податок з власників автомобільних засобів (юридичні особи).

Сумарне податкове навантаження на валовий дохід (з ПДВ) складає 1,16 – 1,93%, що значно менше єдиного податку 10% (з платників єдиного податку – платників ПДВ) від валового доходу при спрощеній формі оподаткування.

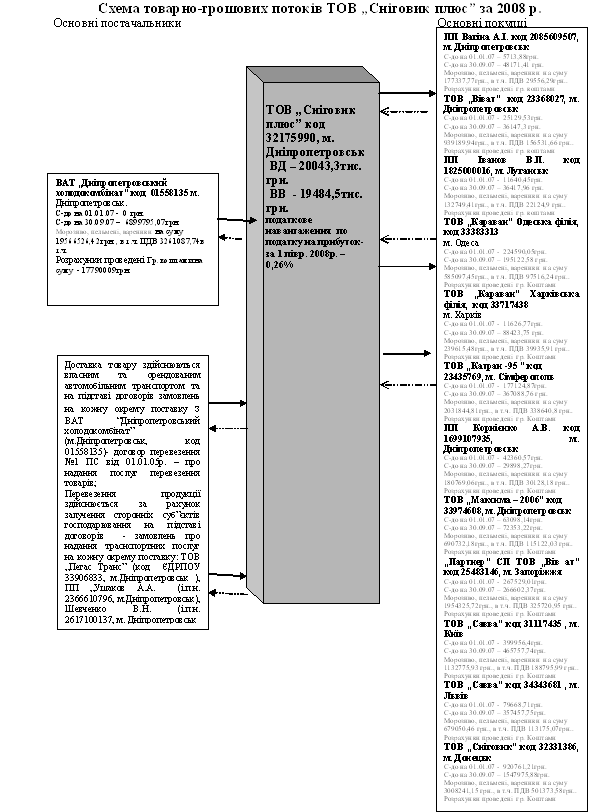

Рис.

6.3. Схема товарної грошових потоків в ТОВ «Сніговик-Плюс»

Таблиця 6.2

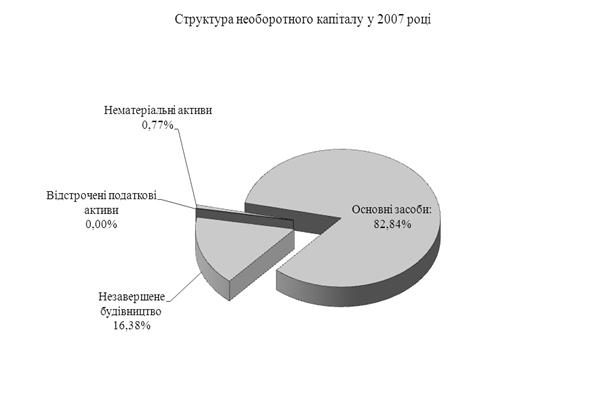

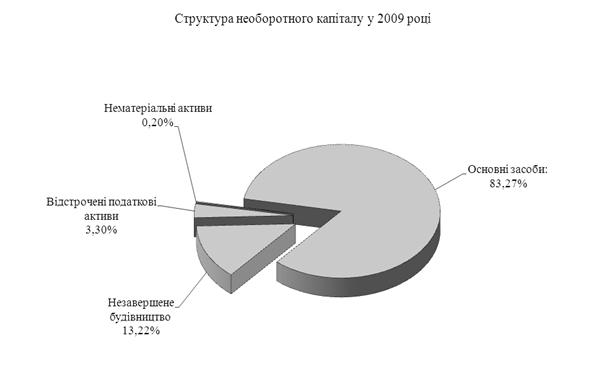

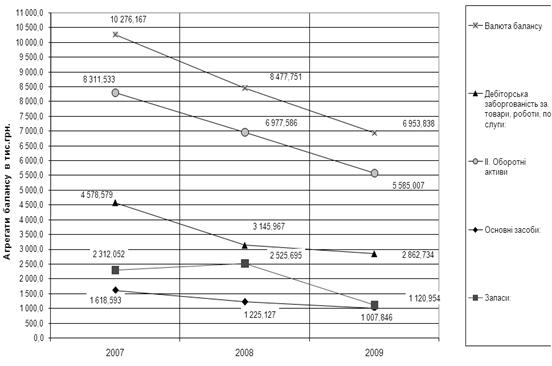

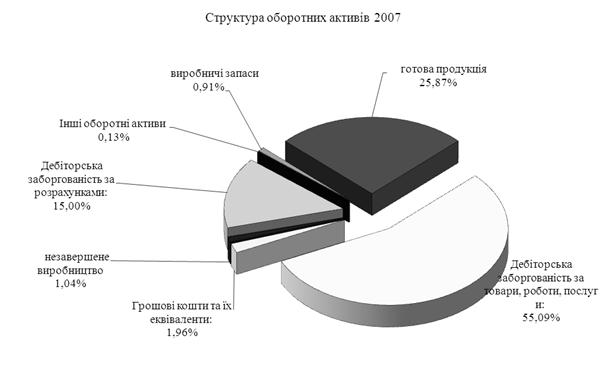

Динаміка щомісячних доходів, витрат та нарахування ПДВ до сплати в бюджет в ТОВ «Сніговик-Плюс» у 2007 - 2009 роках