Научные и курсовые работы |

Главная

Исторические личности

Военная кафедра

Ботаника и сельское хозяйство

Бухгалтерский учет и аудит

Валютные отношения

Ветеринария

География

Геодезия

Геология

Геополитика

Государство и право

Гражданское право и процесс

Естествознанию

Журналистика

Зарубежная литература

Зоология

Инвестиции

Информатика

История техники

Кибернетика

Коммуникация и связь

Косметология

Кредитование

Криминалистика

Криминология

Кулинария

Культурология

Логика

Логистика

Маркетинг

Наука и техника Карта сайта

Курсовая работа: Банковская система России и ее эволюция

Курсовая работа: Банковская система России и ее эволюция

ВВЕДЕНИЕ

Современная банковская система – это сфера многообразных услуг своим клиентам – от традиционных депозитно-ссудных и расчетно-кассовых операций, определяющих основу банковского дела, до новейших форм денежно-кредитных и финансовых инструментов, используемых банковскими структурами (лизинг, факторинг, траст и т.д.)

Банковские кредиты в 20025-2003 году в России продолжали расти, хотя с меньшими темпами (хотя их доля в ВВП по – прежнему в десятки раз меньше, чем в развитых странах), и некоторые признаки говорят об улучшении их качества. Так, в их общем объеме росла доля "длинных" кредитов, и депозитов. При этом в 2002 г. Сокращался ввоз наличной иностранной валюты. Рост (после нескольких лет падения) доли кредитов в иностранной валюте означает постепенное восстановление доверия к отечественной валюте.

Доля кредитов, предоставленных частному сектору экономики, выросла с 35% в январе 1999 г. До 71 % в октябре 2002 г.

Таким образом, роль банков с точки зрения инвестиционного процесса заключается не столько в том, какую величину своих активов они готовы реструктурировать в долгосрочные инвестиции, а насколько безопасным окажется аккумуляция средств их клиентов – участников инвестиционного процесса и насколько эффективным будет механизм последующего размещения этих средств. В этой связи важно рассмотреть и проанализировать необходимые условия для осуществления эффективного полномасштабного финансирования инвестиционных проектов.

Основные проблемы при организации российскими банками денежных потоков в инвестиционную сферу следующие:

ü Срок кредитования,

ü Гарантии сохранности средств, вложенных в банки,

ü Процентная политика,

ü Целевое использование проектов в полном объеме,

ü Источники возврата инвестированных средств.

Срок, на который банк может предоставить кредит, определяется наличием средств, размещенных на равный или более длительный срок клиентами банка, и собственных средств. Реальная доля неликвидных активов в балансах банков составляет 40-60 % их валюты баланса. Как следствие, многие банки уже сейчас не имеют адекватного покрытия этих активов долгосрочными или бессрочными ресурсами. Средний же срок привлечения – размещения основной доли пассивов и активов в большинстве банков составляет 3-6 месяцев.

Если в рамках реализации инвестиционной деятельности в банки будут поступать денежные потоки из источников инвестирования, то возможности банков по организации исходящих денежных потоков будут определяться характеристиками прибывающих средств. Возможности же банков по трансформации краткосрочных вложений в долгосрочные активы незначительны, а чрезмерное увлечение этим занятием не раз приводило к потере ликвидности.

Цель моей курсовой работы: рассмотрение становления банковской системы России, ее развитие, реформирование и перспективы дальнейшего преобразования.

Задачами курсовой работы является изучение проблем становления банковской системы, рассмотреть и предложить дальнейшее реформирование банковской системы России.

Глава 1. Эволюция банковской системы России

1.1.Становление банковской системы России (до 1987)

Эволюция развития банковской системы России происходила на протяжении длительного периода времени и переживала определенные изменения, пока не сформировалась ее нынешняя структура. Проследим основные этапы этого эволюционного развития.

Зарождение российских банков уходит в эпоху Великого Новгорода (XI -XV вв.). Уже в то время осуществлялись банковские операции, принимались денежные вклады, выдавались кредиты под залог и т.д.

До 1861 г. банковская система России была представлена, в основном, дворянскими банками и банкирскими фирмами. Первые кредитовали помещиков под залог их имений, вторые — промышленность и торговлю. Процветало ростовщичество, функционировали фондовые биржи.

После отмены крепостного права банковская система России получила бурное развитие: был создан государственный банк, возникли общества взаимного кредита.

До начала первой мировой войны и октябрьской революции Россия имела развитую кредитную систему, которая включала: Государственный банк, коммерческие банки, общества взаимного кредита, городские общественные банки, учреждения ипотечного кредита, кредитную кооперацию, сберегательные кассы, ломбарды.

Ведущая роль принадлежала Государственному банку и акционерным банкам. Общества взаимного кредита и городские общественные банки осуществляли кредитование средней и мелкой торгово-промышленной буржуазии. В состав учреждений ипотечного кредита входили два государственных земельных банка, 36 губернских и городских кредитных обществ. Земельные банки предоставляли преимущественно долгосрочные кредиты помещикам и зажиточным крестьянам. Губернские и городские кредитные общества выдавали ссуды под залог земли и городской недвижимости.

В 1917г., в результате национализации, были конфискованы акционерные капиталы частных банков, которые перешли в государственную собственность, что в свою очередь привело к образованию государственной монополии на банковское дело. Впоследствии произошло слияние бывших частных банков и Госбанка России в единый Государственный банк РСФСР, ликвидированы ипотечные банки и кредитные учреждения, обслуживающие среднюю и мелкую городскую буржуазию, и, в конце концов, были запрещены операции с ценными бумагами.

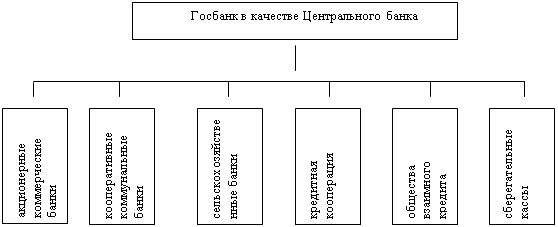

В период нэпа вместе с развитием товарных отношений и рынка произошло частичное возрождение разрушенной в годы революции и гражданской войны кредитной системы. Однако процесс возрождения воспроизвел только два уровня, которые представлены на рис. 1.

Из рис. 1. видно, что в период нэпа монопольное положение занимал Госбанк. Вместе с тем существовала разветвленная сеть коммерческих банков и кредитных учреждений, находящихся в частной и коллективной собственности.

Однако в 1930-е гг. произошла очередная реорганизация кредитной системы, следствием которой стало ее чрезмерное укрупнение и централизация.

Вместо разветвленной кредитной системы остался лишь один уровень, который был представлен Госбанком, Строительным банком. Банком для внешней торговли и системой сберкасс. За рамки кредитной системы была вынесена система страхования. Банковская система была органически встроена в командно-административную модель управления и находилась в административном подчинении у правительства и, прежде всего, у министерства финансов. Таким образом, в СССР сложилась банковская система, основанная на следующих принципах: государственная монополия на банковское дело; слияние всех кредитных организаций в единый общегосударственный банк, сосредоточение в нем всего денежного оборота страны.

Перечисляя негативные стороны данной кредитной системы, просуществовавшей до реформы 1987 г., можно отметить следующие: отсутствие вексельного обращения; регулярное списание долгов предприятий, особенно в сельском хозяйстве; потеря банковской специализации; монополизм, обусловленный отсутствием у предприятий альтернативных источников кредита; низкий уровень процентных ставок; слабый контроль банков (на базе кредита) за деятельностью различных сфер экономики; неконтролируемая эмиссия кредитных и банковских денег.

Реорганизация банковской системы 1987 г. носила прежний административный характер. Банки продолжали базироваться на прежней единой форме собственности государства.

Реорганизация 1987 г. не приблизила структуру кредитной системы к потребностям нарождающихся рыночных отношений, сохранив при этом одноуровневую неэффективную систему. В этих условиях возникает необходимость дальнейшей реформы кредитной системы1.

2.2.Особенности развития банковской системы России (до 1998 г.)

Мнения многих теоретиков и практиков совпадают в том, что одной из причин банковского кризиса августа 1998 г. стала несбалансированность развития двух секторов экономики России: финансового и производственного. Высокие темпы развития банковского сектора сопровождались глубоким затяжным производственным спадом.

Из таблицы видно, что 1992-1995 гг. характеризуются экстенсивным развитием банковской системы. Начавшийся с середины 1992 г. процесс массовой приватизации, галопирующая инфляция, активизация частного сектора в торговле служили стимулами и источниками высокой банковской прибыли. Так, в целом по России количество действующих банков в те годы увеличилось более чем в 2 раза.

Таблица 1

Динамика действующих кредитных организаций

(без филиалов) в 1992-2000 гг. 1

| Годы | По России в целом |

| 1992 | 1215 |

| 1995 | 2517 |

| 1996 | 2605 |

| 1997 | 2029 |

| 1996 | 1697 |

| 1998 | 1573 |

| 1999 | 1401 |

| 2000 | 1349 |

На ряду с ростом числа самостоятельных банков в этот период активно расширялась филиальная сеть местных банков и банков других регионов. При этом во многих регионах количество филиалов иногородних банков значительно опережало сеть местных банков. Ведущие финансово-промышленные группы России, представленные ОНЭКСИМ - банком, Инкомбанком, СБС - Агро и др. активно проникали на региональные рынки. Предлагая свои услуги по демпинговым ценам, они расширяли клиентскую базу как приобретая крупные пакеты акций, так и используя агрессивный маркетинг. Особый интерес банков наблюдался, прежде всего, к предприятиям тяжелого машиностроения, металлургии, пищевой отрасли, а частных региональных вкладчиков филиалы столичных банков привлекали завышенными процентными ставками по вкладам.

По мере развития банковской системы менялась структура формирования уставного капитала коммерческих банков. Если при их организации уставной капитал исчислялся в основном в рублях, то с развитием банковской системы, расширением спектра услуг началось формирование валютной составляющей уставного капитала.

Наряду с этим наблюдались и структурные изменения, в частности, в составе учредители коммерческих банков: если первоначально уставной капитал формировался за счет средств юридических лиц, то в процессе акционирования и развития банки стали активно привлекать средства населения. В отдельных банках эти вложения достигали 30% объема уставного мпитала1. Более разнообразным становится банковское обслуживание. Наряду с кредитованием развились операции с иностранной валютой, ценными бумагами, акциями, векселями. Положительный аспект развития региональных банковских взаимоотношений в этот период (включался в том, что за сравнительно короткий срок в регионах появилась довольно обширная сеть коммерческих банков, что было важно для формирования рыночных отношений. Негативным аспектом стала качественная сторона банковской системы. Быстрое расширение породило проблему распыленности банковского капитала, а наличие большого количества мелких и средних банков создало трудности в управлении, обеспечении устойчивости российской банковской системы и контроле, т.е. повышении качества банковских услуг.

Анализ негативных факторов

Изменение макро- и микроэкономических условий в России придало развитию банковской системы новые качественные характеристики. В этот период инфляция сократилась и банки перестали получать сверхприбыль, используя инфляцию. Спад обусловил разорение множества предприятий и организаций, служивших основным источником ресурсов по созданию новых банковских структур. Возможности предприятий к началу 1995 г. были исчерпаны, и с середины 1995 г. число действующих кредитных организаций в регионах начало сокращаться.

Увеличилась концентрация рисков и в деятельности кредитных организаций. Уменьшение инфляции, продолжающиеся негативные тенденции макроэкономического характера, снижение рыночных процентных ставок значительно сократили доходность финансовых инструментов, используемых банками. Весьма чувствительное сужение банковской маржи после 1995 г., не действенность механизмов инфляционного перераспределения средств, обострение конкуренции на финансовых рынках потребовали от кредитных учреждений пересмотра принципов деятельности, максимизации использования доступных источников сохранения и прироста капитала. Для получения прибыли стала необходимой мобилизация всех имеющихся возможностей в части расширения спектра используемых инструментов и предоставляемых услуг.

Таким образом, начавшийся в середине 90-х г. переход от экстенсивного развития банковской системы к интенсивному обусловил не количественный рост числа коммерческих банков, а увеличение их капиталов. Это привело к более эффективному участию банков в развитии реального сектора, решению неотложных социальных задач. В свою очередь этот процесс потребовал более эффективной правовой обеспеченности банковской деятельности.

В первую очередь для эффективного и надежного финансирования макроэкономической политики, развития социально-экономической структуры и обеспечения эффективной рыночной дисциплины необходима оптимизация механизмов обеспечения защиты банковской системы или общественности от рисков (в том числе депозитное страхование). Это основные предпосылки функционирования и развития стабильной банковской системы.

Кризис августа 1998 г. показал, что многие из этих предпосылок в России либо отсутствуют, либо недостаточно развиты. Сложившаяся ситуация предоставила шанс российским предприятиям занять освободившиеся от импорта рыночные ниши, увеличить объем производств, расширить предложение своей продукции на экспорт, в одночасье ставший достаточно прибыльным. Укрепление такого положения требует определенных мероприятий. Это модернизация производства, освоение новых технологий, привлечение нужных специалистов, восстановление производственных связей, т.е. для подготовки к работе в условиях усиливающейся конкуренции, прежде всего с иностранными производителями, времени не оказалось.

Кризис 1998 г. существенно повлиял на банковскую систему. В наиболее тяжелом положении оказались кредитные организации, проводившие высокорискованную кредитную политику и не сумевшие в период нехватки денежных средств востребовать активы для выполнения собственных обязательств. Наибольшие проблемы с ликвидностью возникли у банков со значительной долей вкладов населения в ресурсной базе, а также у тех, которые имели значительные обороты по разветвленной сети корреспондентских счетов, открытых в московских системообразующих банках.

Финансовый кризис в полной мере сказался на деятельности региональных банковских систем, что выразилось в крупномасштабных потерях, невысоких темпах восстановления банковской деятельности.

Банковский кризис 1998 г. сильнее всего отразился на наиболее крупных финансовых учреждениях, имевших репутацию надежных, устойчивых и потому привлекавших наибольшее число вкладчиков. Банки со значительной долей участия московского капитала были также в большей степени зависимы от политических и экономических факторов. На небольшие банки, занимающие достаточно узкую нишу на рынке банковских услуг и гораздо менее связанные с финансовыми рынками, чем крупные, кризис оказал несколько меньшее воздействие. Однако на них сказались действия Центробанка по консолидации банковской системы путем ужесточения требований к капиталу и уставному фонду коммерческих банков, но объективная необходимость концентрации капитала, а также минимализация уровня условно-постоянных издержек в кредитных организациях.

Произошли существенные изменения в структуре привлечения банками ресурсов, связанные с конъюнктурными переливами средств, переоценкой надежности их размещения. Если в первой половине 1998 г., характеризующейся относительной стабильностью валюты, динамично рос объем вкладов населения, привлеченных банками, и сокращались остатки средств на счетах предприятий и организаций, то во второй, "кризисной", половине 1998 г. были отмечены прямо противоположные тенденции1.

Глава 2. Проблемы и тенденции развития банковского сектора современной России

2.1. Проблемы и состояние банковской системы России на современном этапе

Год 1998-й стал переломным в постсоветской истории российской экономики, в том числе ее банковской системы. Кризис 1998 г. выявил бесперспективность прежнего курса государства в отношении банковского сектора (получившего сокрушительный удар) и поставил в повестку дня проблему его модернизации, трансформации в прочную финансовую платформу реформирования экономики.

Чтобы оценить нынешнее фактическое состояние банковской системы, важно проанализировать динамику ее основных показателей, приняв за точку отсчета их преддефолтные значения (см. табл. 2).

Рублевые кредиты реальному сектору экономики увеличились за анализируемый период более чем в 6,6 раза, а долларовые — сократились более чем на четверть. Суммарные кредиты реальному сектору экономики в долларовом измерении превысили предкризисный уровень на 5,1% в начале 2001 г. и на 10% — через 11 месяцев. В структуре совокупных кредитов реальному сектору экономики выросла доля рублевых: если в предкризисной точке она составляла 53,3%, а в начале 2001 г. — 51, то в конце периода — 66,5%.

Рублевые депозиты физических лиц увеличились почти в 2,7 раза, однако в долларовом эквиваленте в конце периода равнялись всего 55% предкризисного уровня. Напротив, долларовые депозиты физических лиц увеличились в 1,2 раза. Суммарные же сбережения населения в банковской системе в долларовом эквиваленте сократились и в конце периода не достигали даже 70% предкризисного уровня. Очевидно, в выборе финансовых инструментов сбережения своих средств население переориентировалось и вовсе не в пользу национальной валюты.

Лишь по двум параметрам банковская система России перешагнула предкризисный уровень: по привлеченным средствам предприятий и организаций и по кредитам реальному сектору экономики. Динамика обоих показателей отражает постдевальвационный эффект экономического оживления, однако анализ этой динамики дает мало поводов для оптимизма. Так, изменение значений второго из названных показателей связано с развитием импортозамещения (обусловливающим более быстрый рост спроса на рублевые кредиты), однако сам прирост кредитов отражает лишь текущие потребности производства, расширяющегося на основе лучшего использования действующих мощностей, а не их модернизации.

Из приведенных в таблицы 3 данных ясно, что доля банковских средств в инвестиционных кредитах мала. Чтобы оживить процесс инвестирования, необходимы, с одной стороны, новые подходы и, с другой, — иное институциональное обеспечение. Главное препятствие на этом пути — пока еще ничтожные финансовые возможности самого банковского сектора, хотя в рассматриваемый период он развивался быстрее большинства других секторов экономики. В настоящее время отечественная банковская сфера по таким параметрам, как собственный капитал или располагаемые активы, несопоставима ни с одной из транснациональных банковских систем. К сожалению, проблему мощного "впрыска" капитала в банковский сектор невозможно решить быстро и его собственными силами. Реальные деньги сегодня есть лишь у крупных отечественных экспортеров, а им: 1) не предлагаются соответствующие финансовые инструменты; 2) не обеспечиваются должные законодательные и правоприменительные гарантии.

Не решает проблему и усиление концентрации банковского капитала как таковой, способное в условиях общего острого дефицита финансовых ресурсов лишь уменьшить число субъектов банковской сферы и несколько ускорить перераспределение денежных средств. Да и сама концентрация банковского капитала в стране и так уже весьма высока. Как следует из таблицы 4, в рассматриваемый период 20 крупнейших банков России контролировали 62—64% совокупных банковских активов. Доли первых пяти и следующих за ними 15 крупнейших банков колебались в это время незначительно. Резко — более чем вдвое — сократилась доля банков, по величине контролируемых активов входящих во вторую тысячу (скорее всего по причине фактического прекращения деятельности многих из них). Нетрудно прогнозировать: крупнейшие банки, распоряжаясь большей долей финансовых ресурсов страны, постепенно будут все больше отождествлять себя с ее банковской системой, тем более, что развитие экономики, как отмечалось, происходит при весьма слабом использовании кредитных средств. При сужающемся спросе на деньги со стороны развивающихся предприятий расширяются возможности перераспределения ресурсов через механизмы межбанковского кредитования, где крупные банки, естественно, чувствуют себя свободнее, нежели небольшие.

Кроме того, следует иметь в виду особое положение среди первой двадцатки крупнейших банков Сбербанка России и Внешторгбанка, которые даже формально трудно назвать коммерческими. Согласно данным таблица 5, их доля в суммарном собственном капитале "двадцатки" составляет 43,6%, а в ее суммарных активах — 53,7%. Понятно, что, являясь фактическим собственником двух столь мощных финансовых центров, государство имеет исключительный потенциал воздействия на процессы движения финансовых ресурсов в стране; оно создало для своих банков возможности, совершенно недоступные всем прочим банковским структурам. Так, Сбербанку гарантирован постоянный приток текущих финансовых средств, за счет которых он в состоянии финансировать малоприбыльные и длительные или высокорисковые проекты, удовлетворяясь при этом весьма низкой (1,6%) рентабельностью активов; множество кредитуемых проектов гарантирует ему относительно высокую (19,6%) прибыль на капитал. Внешторгбанк же специализируется на финансировании высокоприбыльных (в основном внешнеторговых) проектов и имеет рентабельность активов на уровне 19%, а собственного капитала — 6,1%. Параметры остальных банков, входящих в "двадцатку", отличаются от первых двух не на проценты, а в разы, и чтобы изменить такую ситуацию, собственных усилий банковской системы, стоит повторить, недостаточно.

Существенную эволюцию в постдефолтный период претерпела также структура активов и пассивов банковского сектора, что отражено в таблицах 6 и 7. Эти таблицы заслуживают специального анализа. Здесь же можно повторить, в частности, то, что при всех изменениях в структуре суммарных активов их величина (в сопоставимом, долларовом, выражении) так и не достигла постдефолтного уровня. Применительно же к структуре пассивов обращает на себя внимание, в частности, тенденция устойчивого снижения доли средств в межбанковских кредитах, депозитах и иных привлечениях, что логично интерпретировать как выражение сжатия в экономике спроса на денежные средства или системного недоверия к условиям вовлечения в оборот временно свободных финансовых средств.

Основополагающим изменением в российском банковском секторе за последнее десятилетие был переход от устоев плановой экономики к рыночным принципам. Этот многогранный процесс включал в себя как институциональные изменения – прежде всего формирование двухуровневой банковской системы с кардинально изменившейся целью Центрального банка, так и установление принципиально иных по сравнению с плановым хозяйством взаимоотношений банков с экономикой в целом. Крайне негативное воздействие на российскую экономику оказало падение мировых цен на сырьевые товары, которое привело к сокращению статей экспортных поступлений в структуре платежного баланса. Преодоление последствий этого кризиса потребовало значительных усилий со стороны Банка России. Анализ складывающихся тенденций развития банковского сектора показывает, что меры первого этапа реструктуризации, принятые в 1999 г. исполнительной и законодательной властью и Банком России, дали положительные результат. Достигнутый прогресс по ряду ключевых показателей не означает полного преодоления последствий финансового кризиса1.

Три комплексных недостатка банковской системы

Конец XX — начало XXI в. является достаточно сложным периодом для всех секторов экономики России, в том числе и для банковского. На состоянии банков, их ресурсной базе, направлении средств и, в конечном счете, но устойчивости всей банковской системы сказывались длительные спад и стагнация в экономике, а также мировой финансовый кризис.

Банковская система России постоянно находилась в полустихийном процессе реструктуризации, что проявлялось в целом ряде взаимосвязанных направлений: сокращении числа вновь возникающих банков, их специализации и реорганизации, консолидации банковского капитала, ликвидации неконкурентоспособных банков и появлении транснациональных банковских и финансово-промышленных образований. Так, на 1 апреля 2000 г. в стране действовало 1338 кредитных организаций, имеющих право на осуществление банковских операций.

Примечательно, что банковская система России в основном представлена мелкими и средними банками с уставным фондом до 5 млн. евро (85%). Процесс глобализации проявляется в продолжающейся концентрации банковских ресурсов — доля 10 крупнейших банков в совокупном капитале банковской системы России составляет около 40% (аналогичный показатель для Польши равен почти 50%, Венгрии — 52%). Вместе с тем мощь российских банков неадекватна мощи ведущих промышленных гигантов вроде РАО "Газпром". Из-за этого банки пока не в состоянии стать движущей силой экономических преобразований в России.

Сам стартовый капитал отечественных банков (из-за недостаточной требовательности Банка России) сформирован из низколиквидных активов недвижимости, реальная рыночная стоимость которой не соответствует заявленной, сомнительных активов и т.п. Несмотря на то, что промышленное производство сосредоточено в регионах, совокупные активы местных банков составляют всего лишь 17% совокупных активов 200 крупнейших банков страны (без Сбербанка). Общий объем кредитов реальному сектору составляет 9— 10% ВВП, в то время как в ряде восточноевропейских стран он достигает 90%, а в индустриально развитых странах доходит до 115%. Если до августовского кризиса 1998 г. российские банки вкладывали большую часть средств в ГКО, то в настоящее время они их размещают на счетах Банка России.

Российские банки (исключая Сбербанк) не в состоянии привлечь средства населения. Значительная часть сбережений хранится в наличной форме, преимущественно в долларах США. Другим слабым звеном банковской системы России стала большая доля внешних заимствований в общем объеме привлеченных средств. До 1999 г. этот показатель доходил до 200%, в то время как в восточноевропейских и латиноамериканских странах он в среднем не превышал 50%. Как следствие, в консолидированном балансе банков России пассивы в иностранной валюте значительно превышали активы: отрицательное сальдо достигало почти 5 млрд. долл. США.

И, наконец, если в развитых странах коммерческие банки являются одной из наиболее прибыльных отраслей и основным "поставщиком" налогов, то в России банки завершили 1999 г. с минимальной прибылью. Лишь некоторые из них осуществили значительные налоговые платежи.

Таким образом, к основным комплексным недостаткам банковской системы России можно отнести следующие:

крайне незначительный размер и плохое качество собственного капитала в большинстве российских банков;

высокая централизация банковского капитала при недостаточной его (в среднем) концентрации и неразвитость региональной банковской системы,

несбалансированная структура активов и низкая эффективность управления ими, а также низкое качество пассивов.

Три причины неэффективности банковской системы

Главные причины системного банковского кризиса в России лежат внутри самой банковской системы. Макроэкономические факторы сыграли роль детонатора и ускорили внешнее проявление внутренних проблем.

Первая. До 1995 г. в России фактически отсутствовал принятый в развитых странах банковский надзор. Формирование банковской системы по существу проходило стихийно. К началу 1996 г. в стране насчитывалось 2600 зарегистрированных кредитных организаций, что явно не соответствовало ни экономическому потенциалу страны, ни уровню профессиональной подготовки новоиспеченных банкиров.

В течение длительного времени не пресекались схемы взаимного участия банков и их акционеров в уставных капиталах друг друга, не ставились преграды на пути кредитования банками акционеров по низким ставкам в ущерб интересам вкладчиков и клиентов. Практически повсеместно наблюдается нездоровое переплетение интересов собственников и менеджеров банков. До сих пор сохраняются как легитимные схемы вывода активов через дочерние компании и бридж банки, что делает процедуру применения умышленного банкротство практически безнаказанной.

Вторая. Форсированные темпы приватизации привели к вытеснению государства из процесса формирования банковской системы (в настоящее время его доля в банковской системе составляет немногим больше 30%). Причем некоторое увеличение доли государства в после кризисный период произошло только за счет разовых инъекций Банка России в некоторые банки.

Третья. Отсутствие платежеспособного спроса на кредитные ресурсы. Займы предприятиям реального сектора по-прежнему относятся к крайне рискованным вложениям. Объем "проблемных" кредитов остается недопустимо большим. В стране отсутствуют четкие процедуры возврата средств заемщиками во исполнение заключенных кредитных договоров, что приводит к концентрации банковских операций внутри самого банковского сектора. Россия наряду с Таиландом, Индонезией, Китаем и Чешской Республикой относится к группе стран с наиболее высоким уровнем невозвратных кредитов — более 1/4 всех выданных кредитов. В Скандинавских странах и большинстве восточноевропейских стран этот показатель не превышает 10%.

Итак, три комплексных причины неэффективности российской банковской системы таковы:

- неоправданно либеральная (в отношении регистрации коммерческих банков) и в ряде случаев ошибочная (в области их развития) политика Банка России;

- форсированные темпы приватизации банковского сектора;

- отсутствие платежеспособного спроса на кредитные ресурсы.

Без кардинальных изменений банковская система России может стать фактором, препятствующим реализации экономической программы нового правительства. Банки, понесшие огромные (2—3% ВВП) потери в результате кризиса 1998 г., по-прежнему не способны стать надежной опорой в возрождении российской экономики и государственности. В то же время без их активной роли достижение названных целей крайне затруднительно.

В настоящее время наиболее острые и очевидные проявления кризиса преодолены, банковская система находится в состоянии поиска путей выживания и адаптации к новым условиям. На первый план выдвигаются проблемы ее реструктуризации и рекапитализации.

Однако без помощи государства самостоятельное приспосабливание банков к сложившимся макроэкономическим условиям при недостаточных внутренних ресурсах затянется на долгие годы. По оптимистическим прогнозам при перераспределении в пользу банков 0,25-0,5% ВВП в год и при снижении ими вложений в иммобилизованные активы и затрат на текущее потребление, для восстановления капитала российской банковской системы из заработанной прибыли понадобилось бы не менее 5 лет. В соответствии с мировой практикой для поддержания работоспособной банковской системы необходим капитал в 5—6% ВВП (или свыше 50% денежной базы), что соответствует величине капитала российских банков в докризисный период. Принимая потери банковской системы равными 2,5% ВВП, для восстановления капитала российской банковской системы собственными усилиями (из заработанной прибыли) может понадобиться 5-8 лет.

Под реструктуризацией банковской системы следует понимать формирование ее новой конфигурации путем использования средств поддержки и санирования, банкротств, слияний и поглощений. При этом основной вектор реструктуризации — это повышение концентрации банковского капитала. Интересам России отвечает стратегия, ориентированная на создание крупных многофилиальных банков. По объему активов и капитала такие банки должны входить в число крупнейших банков Европы (минимальный размер капитала — 200—250 млн. долл., активы — 1000—1200 млн. долл.). Их общее число должно сократиться до 700—800 крупных банков, работающих во всех регионах, и до 40—50 очень крупных многопрофильных банков федерального значения.

Появление банковских институтов такого масштаба существенно изменит ситуацию во взаимоотношениях банковского и реального секторов экономики России, ее банковской системы и мировых финансовых рынков. Только крупные банки в состоянии предоставлять значительному числу клиентов весь комплекс современных банковских услуг, аккумулировать достаточные финансовые ресурсы и перераспределять их между секторами экономики, удовлетворять спрос крупных предприятий на кредитные ресурсы, обеспечивать переток денежных средств между регионами, привлекать иностранный инвестиционный капитал.

Повышение роли государственных банков. Как представляется, решение этой задачи едва ли возможно без опоры на крупные банки с государственным участием — Сбербанк, Внешторгбанк, Внешэкономбанк. Для фактического узаконивания их статуса и облегчения работы целесообразно либо внести соответствующие поправки в действующее законодательство, либо принять федеральный закон "О специализированных государственных банках Российской Федерации".

Целям дальнейшего повышения концентрации банковского капитала призвано служить инициирование слияний и объединений банковских учреждений, включая принятие мер принуждения. Целесообразно перейти от преобладающей сейчас финансовой поддержки (со стороны Минфина России, АРКО или Банка России) и их передаче в управление существующим устойчивым банком.

Оптимизация географии банковской системы. При формировании новой структуры банковской системы следует обратить особое внимание но недопустимость географической концентрации банков в Москве, на целесообразность укрепления региональной сети кредитных организаций. Восстановление банковского сектора невозможно без создания достаточно крупных межрегиональных банков, способных преодолевать территориальную обособленность, связывать между собой регионы в относительно самостоятельные экономические общности, обеспечивать мобильность капитала по всей России.

Другое важное направление политики Правительства РФ — рекапитализация (наращивание капитала и повышение его качества) банковской системы, потерявшей в ходе кризиса 60% своего капитала. Нынешний уровень совокупного капитала российских банков (около 111 млрд. руб.) не отвечает требованиям экономического роста и не позволяет банковской системе развернуть масштабные операции по кредитованию реального сектора. Более того, недостаточная капитализация банковской системы чревата новым, еще более тяжелым, чем нынешний, кризисом.

Источники финансирования. В этих условиях важнейшая задача состоит в поиске источников финансирования программ реструктуризации и рекапитализации российской банковской системы. В аналогичных ситуациях большинство стран шло по пути использования средств национальных бюджетов.

Возможности России существенно ограничены, именно поэтому использование государственных средств должно сопровождаться жесткими требованиями к банкам, получающим помощь. Это необходимо, чтобы исключить проведение ими рискованных операций, неоправданное удовлетворение интересов акционеров и менеджеров.

В целях привлечения средств собственников банков в рекапитализацию банковской системы Банк России мог бы — в рамках представленных ему инструментов принуждения — потребовать от акционеров согласия на списание убытков, исполнения уставного капитала банков, введения ограничений на выплату дивидендов в банках и т.п.

Поскольку государственные ресурсы, направляемые на цели рекапитализации банковской системы России ограничены, следует применять их эффективно. В этих условиях приоритеты должны быть отданы поддержке уже существующих банков, и прежде всего, как уже говорилось, банков с участием государства. Кроме этого, необходимо развивать специализированные инвестиционные банки, банки поддержки национального экспорта и ипотечные финансовые институты.

Среди других мер по рекапитализации банковской системы Российской Федерации приоритетное значение, как представляется, имеют следующие действия:

прямое участие государства в капиталах крупных (системообразующих) коммерческих банков. В последующем, продажа доли государства станет одним из источников пополнения федерального бюджета;

обусловленная финансовая поддержка:

предоставление банкам кредитов под залог контрольных пакетов акций или приобретение таких пакетов;

предоставление кредитов под залог прав требования по кредитным договорам коммерческих банков с предприятиями или под залог самих предприятий;

финансирование государственных программ развития только через банки, находящиеся под контролем государства;

субсидирование размера процентных ставок при кредитовании банками предприятий реального сектора (в первую очередь предприятий, ориентированных на производство экспортной продукции) и/или предоставление государственных гарантий по таким ссудам.

Среди косвенных внебюджетных источников восстановления жизнеспособности российских банков важное место принадлежит использованию сбережений населения. Необходимо восстановить доверие частных и корпоративных вкладчиков к банковской системе. Структурный шаг в этом направлении — учреждение Федеральной корпорации по страхованию депозитов.

Россия пока не исчерпала возможности безопасного использования ресурсов иностранного банковского капитала. Так, на 1 марта 2000 г. доля иностранного капитала в российской банковской системе составила всего 14%. Увеличение этой доли до 20-25% могло бы также способствовать решению проблемы финансирования программы реструктуризации и рекапитализации банковской системы России.

И в заключение вернемся к вопросу независимости Банка России. В мировой практике среди множества объективных факторов оценки независимости центральных банков принято выделять следующие: 1) доля собственности государства в капитале Центральною банка; 2) процедура назначения или выбора руководства банка; 3) степень отражения в законодательстве целей и задач Центрального) банка; 4) право государства на вмешательство в денежно-кредитную политику; 5) наличие законодательного ограничения кредитования правительства

Рассмотрим первый фактор. По существующему законодательств, уставный капитал Банка России является федеральной собственностью. Главное — функции и задачи Центрального банка должны быть четко определены законодательно. Тогда собрание собственников сможет решать лишь ограниченный круг вопросов, и сохранятся прямые и косвенные методы государственною контроля за деятельностью Центробанка.

Обратимся ко второму фактору. В России руководство банка выбирается или назначается из предложенных правительством кандидатур. В Италии и Нидерландах выборы осуществляются из кандидатур, предложенных Центральным банком (с обязательным утверждением со стороны государственных структур).

Третьим фактором, предоставляющим политическую независимость центральным банкам, является отражение в законодательстве целей и задач его деятельности: в Конституции закреплены основополагающие идеи организации и деятельности Центробанка, а в Федеральном законе — его задачи и функции.

Одним из важнейших факторов независимости Центрального банка является четвертый — законодательно установленное право государственных органов на вмешательство в денежно-кредитную политику. Здесь независимость Банка России неоправданно высока. По существующему Федеральному закону "О Центральном банке" (ст. 44) Банк России всего лишь представляет в Государственную Думу проект "Основных направлений", предварительно представив его Президенту и Правительству РФ, но Госдума ограничивается рассмотрением этого важнейшего для экономики страны документа.

И, наконец, последний, пятый фактор — наличие законодательного ограничения кредитования правительства.

В конечном счете, не так важно, какой статус закреплен за Центральным банком. Куда более важно, как законодательно очерчена сфера его полномочий и прописан механизм контроля за его деятельностью. Независимость центральных банков не самоцель, а средство для выполнения их миссии и решения задач, предписанных им законами. Наделение ЦБ ответственностью за достижение "намеченных целей предполагает обязательную и строгую подотчетность банка.

Сейчас никто не ставит под сомнение необходимость независимости Банка России. Данная независимость — одно из институциональных достижений последних лет. Но одновременно надо понимать, что принцип независимости и принцип вседозволенности — это не одно и то же1.

2.2. Принципы и перспективы дальнейшего преобразования банковской системы России

Принципы, в соответствии с которыми государство может развивать банковскую отрасль на основе законов и правительственных решении: многоукладность, равноправная конкуренция, рыночная дисциплина, развитие финансово-экономического федерализма, соответствие крсдитно-фннансового сектора реальному и другие.

Многоукладность, многообразие форм собственности и сфер деятельности — это признание наличия различных групп банков и их специализации, развитие многих форм и видов финансовых услуг, том числе небанками.

Многоукладность, принятая как политика, может во многом создать предпосылки для формирования здоровой конкуренции как внутри данных групп, так и между ними.

Надо признать тот факт, что сейчас нет равноправной конкуренции, в каждой из групп она имеет свои особенности, а между группами принимает совершенно нерегулируемые формы. Закон, который должен был бы регулировать конкуренцию в банковской сфере, - "О защите конкуренции на финансовых рынках", совершенно непригоден для этого. В нем идет речь о рынке услуг и ни слова о главной для банков области конкурентной борьбы - рынке ресурсов. У кого более дешевые и более длинные ресурсы, тот и побеждает на рынке услуг.

Известно, что главным держателем ресурсов является государство. Поэтому государственные ресурсы должны предоставляться коммерческим банкам в обмен на долгосрочные обязательства но поддержанию и развитию конкретных федеральных программ в рамках инвестиционной, структурной, социальной политики государства и др. Возможен также вариант создания системы специализированных государственных банков, задачей которых будет финансирование конкретных государственных проектов — федеральные инвестиционные и социальные программы, обслуживание госдолга, структурная и инвестиционная политика государства в АПК, индустриальной и строительной сферах. Но здесь есть одна опасность - государственные структуры, не озабоченные проблемой выживания, порой трансформируются в механизмы, обслуживающие самих себя и перемалывающие государственные ресурсы.

Равноправная конкуренция и рыночная дисциплина предполагают наличие четких общих "правил игры", эффективную систему реагирования на их нарушение, исключение двойных стандартов, законодательное ограничение неформальных связей менеджмента банков и государственных чиновников. Есть и более тонкие вопросы, требующие регулирования. Если, например, министр-руководитель отрасли "накачивает" свой негосударственный банк деньгами за счет подведомственных ему государственных предприятий, то является ли это равноправной конкуренцией? Па наш взгляд, нет, но пока нет закона, никто не может этому препятствовать.

Следующий принцип - соответствие финансового потенциала уровню развития экономики региона. Необходимо признать, что сложившаяся структура финансовых потоков и банковской системы не соответствует декларируемой системе федеративных отношений.

Экономический потенциал многих регионов значительно больше объема финансового капитала, циркулирующего в регионе. По различным оценкам, банки регионов с развитым промышленным потенциалом (Тюменская, Самарская, Свердловская, Челябинская области, Красноярский край и др.) обслуживают не более 30 - 40% финансовых потоков предприятий региона. Это обусловлено особенностями приватизации предприятий, в результате которой реальными владельцами большинства крупных и благополучных промышленных компаний стали те или иные группы с головным офисом в Москве. Действующая до сих пор система ставит практически любой крупный бизнес в серьезную зависимость от формальных и неформальных отношении с федеральной властью , как следствие, стимулирует перенос в столицу головной конторы и основных финансовых операции.

Из принципа финансово-экономического федерализма, понимаемого как обеспечение адекватного экономике региона финансового потенциала, снижения системных рисков к банковской отрасли за счет территориального их размещения, укрепление экономической основы федеративных отношений вытекает концепция новой роли региональных банкой в экономике - регион не может обладать серьезным финансовым потенциалом, выполнять свои обязательства перед центром, перед населением региона, не обладая при этом сильной банковской системой. В крупных областях это хорошо понимают и ведут целенаправленную работу по укреплению банков региона. Так, недавно Экономический совет при губернаторе Свердловской области рассмотрел и одобрил Концепцию развития банковской системы в области; в настоящее время на ее основе разрабатываются специальные программы, в которых участвуют исполнительные органы власти.

И, наконец, принцип соблюдения национального приоритета в банковской системе. Национальные интересы страны требуют формирования самостоятельной, устойчивой банковской системы. Именно с национальными приоритетами должна быть связана политика и отношении банков с участием иностранного капитала. Тезис о том, что широкий допуск данных кредитных учреждений на российский рынок банковских услуг усилит конкуренцию и, соответственно, ускорит эффективное развитие отрасли, не совсем корректен. Вряд ли можно к данном случае говорить о равноправной конкуренции, так как конкурировать будут не конкретные банки, а стабильность и устойчивость той или иной западной страны с нестабильностью и изменениями I? России. В связи с этим необходимо взвешенно подходить к деятельности иностранных кредитных учреждений.

Таким образом, пять названных принципов образуют стратегическую основу развития банковской отрасли.

Задача, имеющая исключительное значение для успешного развития российской экономики, — это взаимодействие банков с реальным сектором.

Коммерческие банки заинтересованы в кредитовании реального сектора. Это классическая банковская операция с хорошо изученными рисками. Но здесь есть две существенные проблемы, связанные с недостаточной защищенностью банков в отношениях кредитор — заемщик и краткосрочностью пассивов. Банки не могут расширять кредитование, потому что государство не обеспечивает защиту их интересов в случае возникновения проблем с возвращением ссуд.

В документе в очередной раз предлагается отменить действующую очередность погашения ссуд банков при недостаточности средств на расчетных счетах предприятий. Сейчас банки в этой очереди последние. А ведь речь идет о возврате аккумулированных банками "чужих" средств.

Надо упростить процедуру регистрации залога и его изъятия у недобросовестных заемщиков. Сейчас оформление прав собственности на имущество из залога может при активном противодействии этому заемщиком растянуться на годы. Нуждается в улучшении процедура рассмотрения требовании банков в арбитражных судах, в исполнительном производстве. Здесь также следует учитывать главную особенность: всякое затягивание сроков означает не просто замораживание средств, а прямой убыток для банков, так как по своим обязательствам им все равно приходится платить. Думается, пока государство не предоставит банкам эффективных институтов защиты прав кредитора, никакие специальные мероприятия по стимулированию кредитования реального сектора не дадут должного эффекта.

Что касается проблемы удлинения сроков пассивов, то она кардинально может быть решена только при оздоровлении и росте экономики; но значительный резерв заключен в повышении доверия к отечественным банкам. На это, в частности, направлена система гарантирования вкладов. В нашем представлении, в законе следовало бы предусмотреть гарантии только на средне- и долгосрочные вклады. Одновременно следовало бы исключить из Гражданского кодекса Российской Федерации ст. 837, обязывающую банки выдавать сумму вклада по первому требованию вкладчика. И здесь нет ущемления интересов вкладчиков, а условие обоюдного доверия сторон. Если вкладчик не доверяет деньги банку на срок, скажем, больший, чем три месяца, то и банк не должен брать на себя обязанности по гарантированию вклада. Что касается досрочного изъятия вклада, то 15 договоре между банком и клиентом должны оговариваться особые случаи, но безусловного изъятия вклада не должно быть. Такая практика существует во многих странах и защищает экономику от панических изъятий средств.

Еще более сложной проблемой является активизация инвестиционной деятельности банков. В этой связи хотелось бы отметить, что пока в экономике сохраняются денежные суррогаты, бартер, неплатежи, банковская система не может активно содействовать решению многих социально-экономических задач. По-прежнему будет тормозиться развитие инвестиционного процесса, не повысится собираемость налогов. В стране еще не созрели условия для долгосрочных накоплений, и ни один коммерческий банк не пойдет на риски длительных инвестиций без государственных гарантий. Российский банк развития также потребует государственной поддержки. Интересным является предложение о синдицировании кредитных ресурсов и соответствующем распределении рисков, но для этого необходима хорошо прописанная законодательная и нормативная база. В разделе внешнеэкономической деятельности банков наиболее крупным и перспективным является предложение о создании на базе ММВБ Международного финансового центра, который мог бы стать связующим звеном в международной сети финансовых рынков. Это позволит многим российским банкам, в том числе и из глубинки, расширить возможность привлечения и размещения ресурсов, активизирует работу по ускорению восстановления основных сегментов финансового рынка, включая рынки гособязательств, корпоративных ценных бумаг.

В разделе, посвященном платежной системе, важным и принципиальным является предложение о создании Федерального расчетного центра на базе расчетной сети Банка России. В то же время справедливо отмечается, что каждый банк должен иметь возможность выбора форм расчетов, так как только наличие конкурентных начал в системе расчетов может поддерживать качество обслуживания клиентов.

В связи с развитием Интернет-экономики важным является внедрение развития расчетов с использованием пластиковых карточек, электронных денег, осуществление расчетов через Интернет. В связи с этим необходимо отметить два важных момента; необходимость отмены резервирования по средствам, находящимся на счетах для расчетов с использованием пластиковых карт, и принятие закона, легализующего для третьих лиц электронный документооборот в банковском секторе.

Темпы развития банковского права существенно отстают от потребностей развития банковской индустрии. Огромные масштабы приобрело ведомственное нормотворчество, ряд ключевых вопросов до сих пор не определен законодательно, а делегирован различным министерствам и ведомствам. Отсутствие адекватной правовой базы является одним из основных препятствий развития многих сегментов кредитно-финансового сектора.

Необходимо установить приоритет законов над подзаконными актами, сократить количество отсылочных норм в действующих правовых актах. Назрела необходимость разработки и принятия ряда новых основополагающих законов. Важным этапом должна стать разработка единого документа основ банковского законодательства, которые в конечном счете органически войдут в Банковский кодекс.

Необходимо предусмотреть повышение роли Национального банковского совета, расширение его состава, пересмотреть полномочия этого органа, установить обязательность направления ему на заключение проектов наиболее важных документов. В то же время для усиления взаимодействия с исполнительной властью (прежде всего по вопросам, связанных с деятельностью МНС, ГТК и др.) целесообразно создать при Правительстве на общественных началах специальный орган, в рамках которого банки могли бы совместно с органами власти рассматривать возникающие проблемы.

С учетом опыта работы такого органа Правительству было бы легче решать обсуждаемые сейчас вопросы о сроках и объеме полномочий, подлежащих, возможно, в будущем передаче от Банка России к исполнительной власти. В настоящее время, пока в стране сохраняется неустойчивая ситуация, не стабилизировалась экономика, представляется нецелесообразным поспешное выделение надзорных функций из Банка России1.

Да, действительно, российская конъюнктура вроде бы не дает опасений для пессимизма. Валютные резервы растут, курс национальной валюты стабилен и даже изрядно укрепился, нефтяные цены рекордные, платежный баланс устойчивый, бюджет профицитный. И опасность только в том, что сырьевая составляющая продолжает доминировать в экономической политике. Но если в первые годы после кризиса это был безальтернативный выбор, то сегодня, в условиях совершенно другого финансового положения страны, необходимо задуматься и пора принимать прагматичные решения.

Конечно, по этому пути можно следовать и дальше: все прогнозы говорят о том, что Россия пока в числе выигрывающих от высоких нефтяных цен. Но этот путь в значительной степени снижает возможности для внутренних источников роста, консолидирует чрезвычайную зависимость от внешних факторов. И, как следствие, - высокую уязвимость российской экономики, российской банковской системы перед лицом мировых или локальных, региональных кризисов.

Если экономическая политика сохранит эту сырьевую доминанту, сырьевую зависимость, сырьевую ориентированность, то от банковской системы России, особенно с учетом вступления в силу закона о валютном регулировании, потребуется в недалеком будущем лишь осуществление бесперебойного расчетного обслуживания внешнеторгового оборота и эпизодическое предоставление займов государству в период спада внешнеэкономической конъюнктуры. И участие в кредитовании населения, развитии ипотеки - это другая важная составляющая. Это те функции, которыми будет ограничена потребность в банковских услугах,

Однако сегодня (учитывая финансовое положение страны) есть возможность и другого выбора, который не следует трактовать как отказ или сокращение сырьевого экспорта. Речь идет об активной трансформации накоплений в инвестиции для повышения конкурентоспособности российской экономики. Необходимо сделать акцент на создании внутреннего спроса, как инвестиционного, так и потребительского. Для этого банковская система должна как можно быстрее расти сама, как можно быстрее трансформировать сбережения в инвестиции.

Тезис о том, что наша банковская система этого не делает, давно уже не соответствует действительности. Если говорить о Сбербанке, то он перешагнул триллионную планку в этом году по объему привлечения средств населения, объем кредитного портфеля также достиг 1 трлн. руб., каждый девятый рубль из десяти вновь привлеченных направляется на кредитование. При этом самыми быстрыми темпами растут ссуды населению, в 2003 г. они выросли в 2,3 раза, остаток ссудной задолженности по кредитам населению на 1 апреля 2004 г. превысил 140 млрд. рублей.

Спрос на розничные кредитные продукты огромен. Он подталкивает спрос и на внутреннем потребительском рынке, на рынке жилья. Соответственно, растут вложения в промышленность строительных материалов, соответствующую загрузку получают металлообработка, машиностроение и так далее. Если взять отраслевой срез кредитного портфеля банка, то топливно-энергетический комплекс сегодня занимает в нем меньше 11%. Зато возросли вложения в автомобильную промышленность, пищевую, цветную металлургию, химическую промышленность, лесной комплекс и сельское хозяйство. Предприятия этих отраслей показывают весьма рентабельную работу и являются эффективными и надежными заемщиками.

Естественно, в своей работе мы делаем акцент не только на краткосрочном кредитовании, но и на финансировании проектов, направленных на модернизацию и новые производства, способные выпускать конкурентоспособную продукцию. Именно таким путем представляется возможным добиться задачи удвоения внутреннего валового продукта к 2010 г. и, при том условии, что банковская система будет не менее активно трансформировать сбережения в инвестиции и расти еще более высокими темпами. Па самом деле перед банковской системой страны стоит задача утроить свои объемы к 2008 -2010 гг. Если сделать довольно простую математическую модель и оценить конкурентоспособность российской банковской системы к 2008 г., сроку окончания действия правительственной стратегии, то активы российской банковской системы должны будут составлять порядка 25 трлн. руб. вместо шести на начало 2004 г., т. е. рост должен быть в 4 раза. А совокупный капитал банковской системы должен составить 2,7 трлн. руб., что означает рост более чем в 3 раза. Стратегия, к сожалению, не дает ответа на вопрос: за счет каких источников будет происходить рост банковской системы и, главное, что нужно сделать для того, чтобы добиться таких результатов.

Рассмотрение Стратегии развития банковского сектора весьма активно и весьма эффективно идет в законодательных органах, различных комитетах, в Правительстве, Центральном банке и банковских ассоциациях, об этом говорилось и на съезде АРБ. На конгрессе мы выслушали два доклада от наших уважаемых зарубежных гостей, как развивались и какие системы страхования существуют. После 10-летнего марафона Федеральный закон "О страховании вкладов физических лиц в банках Российской Федерации" вступил в силу. Могу проинформировать участников Конгресса, что 27 мая с. г. Правление Сбербанка России приняло решение о вступлении в систему страхования. Но следует понимать, что речь идет не только о повышении надежности и устойчивости, есть дополнительные риски, которые в этом случае возникают, - риск роста издержек равен 0,6% привлеченных вкладов. Это минимальная стоимость роста затрат банков - участников этой системы. Одновременно с этим банкам, работающим со вкладами населения, предлагается применять в целом обоснованно более жесткие правила проверки соблюдения нормативных требований, изменить сами нормативы в сторону ужесточения, т. е. при страховании вкладов реализуется принцип многократной защиты.

Подход правильный и понятный. Но при этом все затраты для реализации таких требований осуществляются за счет банков, т. е. вопрос стоимости остается за кадром (это только один из примеров того, что каждый сидит в своем "окопе"). Мне кажется, что если интересы бюджета, интересы регулирующих органов и интересы банковского сообщества не будут синхронизированы, мы действительно останемся "каждый в своем окопе", и каждый будет печься только о своих узких задачах. Результаты этого предсказать несложно: увеличение издержек будет переложено на плечи вкладчиков1.

Важным направлением развития банковской системы является совершенствование обслуживания частных лиц. Повышению интереса к хранению сбережений в банках способствует оказание вкладчика" дополнительных услуг.

Все большее количество банков расширяют сферу деятельности по обслуживанию населения, выдают ипотечные, потребительские кредиты, кредиты на покупку автомобилей, по договоренности со своими клиентами-работодателями выплачивают заработную плату их сотрудниками помощью пластиковых карт. Использование новых технологий позволяет корпоративным и там банков отказываться от необходимости содержать кассиров, хранить, пересчитывать, выдавать наличные деньги, а их сотрудниками использовать счета для расчетов с помощью пластиковых карт в качестве накопительных.

Некоторые банки предоставляют частным лицам брокерские услуги. Так, в ИмпэксбанК занимающемся брокерским обслуживанием частных лиц, создается универсальный Интернет-банк, услугами которого физические лица могут воспользоваться для проведения операций на ценных бумаг через Интернет. Этот банк оказывает услуги телефонного дилинга для клиентов, заинтересованных в получении постоянных консультаций у профессиональных трейдеров1.

Развитие российского банковского сектора отражает в целом международные тенденции развития банковского дела. Система управления кредитных организаций, используемые банковские технологии, правовые условия деятельности кредитных организаций, банковское регулирование и банковский надзор постепенно приближаются к международной признанной практике.

Участники Конгресса в целом поддерживают положения новой редакции Стратегии развития банковского сектора Российской Федерации, в качестве основных целей которой намечены повышение общеэкономической эффективности осуществляемых банковским сектором функций, конкурентоспособности и надежности российских кредитных организаций, предотвращение использования кредитных организаций в недобросовестной коммерческой деятельности и противоправных целях2.

ЗАКЛЮЧЕНИЕ

Сейчас, когда в основном решены острые проблемы банковского сектора, порожденные финансовым кризисом, и завершен первый, наиболее трудный этап реструктуризации кредитных организаций, остро стоит вопрос определения стратегии дальнейшего развития банковской системы, ее места в экономике страны. Сегодня необходимо решить проблему повышения финансовой устойчивости банковского сектора, определить принципы его регулирования, необходимые изменения в структуре банковской системы, роль государства, частного сектора, иностранных инвесторов в развитии банковской деятельности, создать стимулы для переориентации взаимодействия банков с экономикой.

Крайне негативное воздействие на российскую экономику оказало падение мировых цен на сырьевые товары, которое привело к сокращению статей экспортных поступлений в структуре платежного баланса, убыткам отечественных сырьевых компаний, снижению их кредитоспособности.

Но не только внешние по отношению к банковскому сектору факторы повлияли на состояние банковской системы. В результате кризиса 1998 г. банки понесли значительные убытки. Увеличилось количество финансово-неустойчивых кредитных организаций, в число которых попали банки, до тех пор входившие в группу крупнейших и не внушавшие особых опасений. Из-за кризиса банковская система перестала выполнять одну из основных своих функций – проведение зачетов в экономике. Нельзя не отменить и кризис доверия – как банков друг к другу, так и клиентов банкам, что вызвало отток средств с банковских счетов. Одним словом, кризис банковского сектора, был кризисом системы.

Преодоление последствий этого кризиса потребовало значительных усилий со стороны Банка России. Было создано Агентство по реструктуризации кредитных организаций, деятельность которого на стабилизацию положения в банковской сфере.

Центральным в полемике и модернизации банковской системы сегодня стал вопрос о повышении уровня капитализации. И это понятно, ибо, согласно авторитетными экспертными оценками, капитал трех крупнейших банков мира в 12 раз превышает совокупный капитал российских банков. Это делает банковский сектор России зависимым от краткосрочных колебаний макроэкономических условий, причем переход 2004г. на международные стандарты финансовой отчетности привели к переоценке активов коммерческих банков, для многих из них чреватой существенным уменьшением капитальной базы.

В настоящее время сформировались два основных подхода к проблеме. Первый, отстаиваемый Российским союзом промышленников и предпринимателей, предлагает резкую концентрацию банковских капиталов и утверждение двухуровневой структуры, состоящей из "капитализированных" банков с наличием генеральной лицензии и банков региональных. Согласно второму подходу, заложенному в правительственно-центробанковской "Стратегии развития банковского сектора Российской федерации", необходимо последовательное увеличение норматива "достаточности уставного капитала" для вновь создаваемых банков, постепенно распространяемое и на банки действующее. С 2007 г. все они должны располагать собственным капиталом не ниже 5 мил.

Из всех данных представленных в данной курсовой работе можно сказать, что банковский сектор по большинству экономических параметров еще не достиг предкризисного уровня и далеко не полностью вернул себе доверие населения и предпринимателей. В этой связи, как представляется, следовало бы более внятно определить цели, главные приоритеты и возможные сценарии намечаемых преобразований.

Вопрос о перспективах развития банковской системы России относится к фундаментальным вопросам теории и практики экономического развития страны. Обсуждению этих важных проблем была посвящена научная конференция на тему "Перспективы банковской системы России".

Экономические ориентиры, определяющие направления развития банковской системы России, Лаврушин И.О. видит основанными на более тесном взаимодействии денежной и промышленной политики, денежных и материальных потоков, на сопряженном решении бюджетных проблем, вопросов налоговой политики и сбережений.

Реформирование банковской системы следует, на его взгляд, осуществлять не столько в институциональном, сколько в сущностном плане оздоровления денежных и кредитных отношений.

Важные соображения об изменении ориентации развития банковского дела высказывались в докладе проф. Л.Н. Красавиной, которая не без оснований полагает, что работа банковской системы должна:

с учетом мирового опыта опирается на концепцию рыночного и государственного регулирования экономическими методами без прямого администрирования,

базироваться на концепции конструктивной роли банковской системы в развитии национального производства,

исходит из необходимости формирования нового типа банка, более устойчивого к кризисным потрясениям, создания банковских холдингов,

осуществляться в условиях реальной гарантии банковских вкладов,

основываться на модели страховых рисков, связанных с кредитованием российских предприятий, путем использования опыта проектного финансирования и др.

Канд. экон. наук Л.И. Барон рассмотрел вопрос об усилении взаимосвязи банковского и небанковского секторов экономики.

Список используемой литературы

1. Банки и банковские операции: Учебник/ Под ред. проы. Е.Ф. Жукова. – М.: Изд-во Саминтек, 1994-1995. – Т. 1-2,3.

2. Банковское дело/ Под ред. О.М. Лаврушина. – М.: Финансы и статистика, 1998.

3. Банковское дело: Учебник / Под ред. Г.Н. Бе6логлазовой, Л.П. Кров6елицкой. – 5-е изд., перераб. и доп. – М.: Финансы и статистика, 2005. – 592 с.

4. Деньги. Кредит. Банки: Учебник для вузов/ Е.Ф. Жуков, Л.М. Максимов, А.В. Печников и др.; Под ред. проф. Е.Ф. Жукова. - М.: ЮНИТИ, 2001. – 622 с.

5. Деньги. Кредит. Банки: Учебник для вузов/ Под ред. проф. О.М. Лаврушина. - М.: ЮНИТИ, 2001. – 622 с.

6. Е. Бернштам. Банковская система России: постдефолтная эволюция и вопросы модернизации // Российский экономический журнал. – 2002. - №9. – С. 73-81.

7. А.И. Казьмин. Развитие российской банковской системы: время прагматических решений // Деньги и кредит. – 2004. - №6. – С. 11-13.

8. Н.П. Пепелова. Банковская система России: проблемы становления и развития // Банковские услуги. – 2003. - № 6-7. – С. 10-15.

9. О состоянии банковской системы и возможных направлениях ее реформирования / А.Г. Саркисянц // Банковское дело. – 2000. - №9. – С. 2-8.

10. В.В. Геращенко. О состоянии и перспективах развития банковской системы России // Деньги и кредит. – 2000. - №7. – С. 8-12.

11. В.В. Попков. О концептуальных основах развития банковской системы России // Деньги и кредит. – 2000. - №5. – С. 3-7.

12. В.С. Захаров. О путях развития банковской системы России // Деньги и кредит. – 2000. - №9. – С. 2-8.

13. Перспективы развития банковской системы России // Деньги и кредит. – 2000. - №1. – С. 67-72.

14. Состояние и перспективы банковской системы России // БИКИ. – 2003. - № 113. – С. 2-3.

15. М.В. Ключников. Четыре этапа развития банковской системы РФ // Финансы и кредит. – 2004 . - №7. – С. 35-39.

16. МБК – 2004. Банковская система России в зеркале международных тенденций и стандартов. – 2004. - №7. – С. 14-18.

Приложение

Таблица 2.1.

Динамика основных показателей развития банковского сектора России в 1998—2001 гг.

| Показатели | Единицы измерения | 01.07.1998 | 01.01.2000 | 01.01.2001 | 01.10.2001 | 01.12.2001 | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | |

| Активы | |||||||

| рублевые | млрд. руб. | 558,2 | 810,9 | 1373,3 | 1810,8 | 1903,6 | |

| долларовые | млрд. руб. | 207,9 | 775,5 | 989,2 | 1176,3 | 1186,7 | |

| суммарные в рублях | млрд.руб. | 766,1 | 1586,4 | 2362,5 | 2987,1 | 3090,3 | |

| % | 100 | 207,1 | 308,4 | 389,9 | 403,4 | ||

| суммарные в долларах | млрд. долл. | 123,6 | 58,8 | 83,8 | 101,6 | 103,4 | |

| % | 100 | 47,6 | 67,8 | 82,2 | 83,6 | ||

| Капитал | |||||||

| в рублях | млрд. руб. | 116,3 | 168,2 | 286,4 | 370,5 | 401,3 | |

| % | 100 | 69,1 | 246,3 | 318,6 | 345,1 | ||

| в долларах | млрд. долл. | 18,8 | 6,2 | 10,2 | 12,6 | 13,4 | |

| % | 100 | 33.2 | 54,1 | 67,2 | 71,6 | ||

| Кредиты реальному | |||||||

| сектору экономики | |||||||

| рублевые | млрд.руб. | 115,2 | 239,6 | 499,6 | 719,7 | 765,0 | |

| долларовые | млрд. руб. | 100,4 | 229,8 | 296,2 | 354,9 | 385,4 | |

| суммарные в рублях | млрд. руб. | 215,6 | 469,4 | 795,8 | 1074,6 | 1150,4 | |

| % | 100 | 217,7 | 369,1 | 498,4 | 533,6 | ||

| суммарные в долларах | млрд. долл. | 34,8 | 17,4 | 28,2 | 36,6 | 38,5 | |

| % | 100 | 50,0 | 81,2 | 105,1 | 110,6 | ||

| Депозиты физических лиц | |||||||

| рублевые | млрд. руб. | 155,8 | 199,8 | 297,7 | 393,1 | 417,6 | |

| валютные | млрд.руб. | 37,7 | 97,3 | 148,0 | 206,3 | 223,5 | |

| суммарные в рублях | млрд.руб. | 193,4 | 297,1 | 445,7 | 599,4 | 641,1 | |

| % | 100 | 153,6 | 230,5 | 309,9 | 331,5 | ||

| суммарные в долларах | млрд. долл. | 31,2 | 11,0 | 15,8 | 20,4 | 21,4 | |

| % | 100 | 35,3 | 50,7 | 65,4 | 68,7 | ||

| Привлеченные средства | |||||||

| предприятии и организаций | |||||||

| рублевые | млрд. руб. | 91,4 | 241,6 | 423,6 | 510.3 | 512,6 | |

| долларовые | млрд. руб. | 55,6 | 227,2 | 298,8 | 352,2 | 368,8 | |

| суммарные в рублях | млрд. руб. | 147,0 | 468,8 | 722,3 | 862,5 | 881,4 | |

| % | 100 | 318,9 | 491,4 | 586,7 | 599,6 | ||

| суммарные в долларах | млрд. долл. | 23,7 | 17,4 | 25,6 | 29,3 | 29,5 | |

| % | 100 | 73,2 | 108,0 | 123,7 | 124,3 | ||

| Справочно: | |||||||

| Курс доллара | руб. | 6,2 | 27 | 28,2 | 29,4 | 29,9 | |

| Индекс потребительских | раз | 1,0 | 2,4 | 2,9 | 3,3 | 3,4 | |

| цен | |||||||

Таблица 2.2.

Банковские кредиты реальному сектору экономики России в 1998—2001 гг.

| Абсолютные и долевые | 01.07. 1998 | 01.01. 1999 | 01.01. 2000 | 01.01. 2001 | 01.07. 2001 | 01.12. 2001 |

| показатели | ||||||

| Кредиты, всего | ||||||

| млрд. руб. | 215,6 | 337,3 | 469,4 | 572,1 | 795,8 | 933,1 |

| доля в ВВП, % | 8,5 | 12,3 | 9,9 | 9,7 | 11,3 | 11,7 |

| доля в активах, % | 28,1 | 32,2 | 29,6 | 29,7 | 33,7 | 33,9 |

| Кредиты инвестиционные | ||||||

| млрд. руб. | 15,2 | 24,2 | 28,9 | 29,5 | 33,2 | |

| доля в ВВП, % | 0,5 | 0,5 | 0,5 | 0,4 | 0,4 | |

| доля в активах, % | 1,45 | 0,9 | 1,5 | 1,2 | 1,2 |

Таблица 2.3.

Концентрация активов в российских банках в 1998—2001 гг., %

| Группы банков, располагаемых в порядке убывания активов | 01.07. 1998 | 01.01. 2000 | 01.01. 2001 | 01.07. 2001 | 01.12. 2001 |

| 1—5 | 41,0 | 42,2 | 41,2 | 41,2 | 41,4 |

| 6—20 | 21,6 | 21,7 | 22,7 | 22,1 | 21,6 |

| 21—50 | 13,6 | 12,9 | 11,8 | 12,3 | 12,0 |

| 51—200 | 13,5 | 13,6 | 13,7 | 13,8 | 14,3 |

| 201—1000 | 9,6 | 9,5 | 10,3 | 10,3 | 10,3 |

| с 1001-го | 0,7 | 0,3 | 0,3 | 0,3 | 0,3 |

| Итого | 100,0 | 100,0 | 100,0 | 100,0 | 100,0 |

Таблица 2.4.

Капитал и активы 20 крупнейших банков России на 1 июля 2001 г.

| Банки | Капитал | Активы | ||

| млн. руб | место | млн. руб. | место | |

| Сбербанк России | 55100 | 1 | 674300 | 1 |

| Внешторгбанк | 45535 | 2 | 143265 | 2 |

| МПБ | 27179 | 3 | 92563 | 4 |

| "Альфа- Банк" | 22691 | 4 | 70395 | 6 |

| Газпромбанк | 16592 | 5 | 98140 | 3 |

| Глобэксбанк | 10081 | 6 | 22333 | 13 |

| Росбанк | 7339 | 7 | 50143 | 9 |

| НРБ | 4555 | 8 | 18936 | 14 |

| МДМ-банк | 4374 | 9 | 32225 | 11 |

| Башкредитбанк | 3934 | 10 | 23862 | 12 |

| "Ситибанк" | 3853 | 11 | 34210 | 10 |

| Российский банк развития | 3763 | 12 | 4060 | 20 |

| Собинбанк | 3725 | 13 | 16089 | 15 |

| ДИБ | 3697 | 14 | 62032 | 7 |

| Банк Москвы | 3678 | 15 | 51302 | 8 |

| "Номос-банк" | 3441 | 16 | 15034 | 16 |

| ММБ | 2985 | 17 | 74834 | 5 |

| "Еврофинанс" | 2932 | 18 | 14891 | 17 |

| "Ак Барс" | 2769 | 19 | 9141 | 19 |

| "Гута-банк" | 2734 | 20 | 13810 | 18 |

Таблица 2.5.

Структура активов банковского сектора в России (по направлениям вложений) в 1998—2001 гг., млрд. руб.

| Активы | 01.07.1999 | 01.01. 2000 | 01.01. 2001 | 01.12. 2001 |

| Денежные средства, драгоценные металлы и | 12,6 | 45,0 | 47,1 | 56,9 |

| камни, всего | ||||

| в том числе денежные средства | 12,4 | 42,9 | 45,1 | 53.9 |

| Счета в Банке России, всего | 50,8 | 137,0 | 273,6 | 257,9 |

| в том числе: | ||||

| корреспондентские счета | 13,0 | 65,4 | 123,9 | 79,7 |

| обязательные резервы перечисленные | 37,5 | 63,6 | 124,0 | 154,7 |

| депозиты | 0,1 | 3,7 | 20,7 | 18,2 |

| Корреспондентские счета в банках, всего | 24,1 | 158,3 | 263,3 | 276,3 |

| в том числе: | ||||

| в кредитных организациях-корреспондентах | 11,5 | 28,8 | 47,4 | 66,0 |

| в банках-нерезидентах (в СКВ) | 11,9 | 124,3 | 185,8 | 206,2 |

| Ценные бумаги, приобретенные банками, | 243,2 | 318,9 | 465,8 | 568,4 |

| всего | ||||

| в том числе: | ||||

| долговые обязательства | 184,4 | 227,7 | 329,8 | 384,5 |

| из них государственные | 170,1 | 213,7 | 310,6 | 356,1 |

| акции | 7,1 | 25,3 | 26,8 | 32,9 |

| учтенные векселя | 51,7 | 65,8 | 109,3 | 151,1 |

| Участие в уставных капиталах | 5,5 | 9,2 | 10,7 | 11,9 |

| Ссудная задолженность, всего | 319,1 | 726,7 | 1082,7 | 1561,4 |

| в том числе кредиты | 293,1 | 627,2 | 971,5 | 1433,3 |

| из них просроченная задолженность | 16,8 | 38,8 | 29.4 | 43,0 |

| Основные средства, хозяйственные затраты и | 51,0 | 59,7 | 73,2 | 123,2 |

| нематериальные активы | ||||

| Использование прибыли | 5,4 | 26,1 | 33,9 | 34,9 |

| Прочие активы, всего | 54,3 | 105,5 | 139,1 | 199,3 |

| в том числе: | ||||

| средства в расчетах | 20,7 | 48,9 | 66,5 | 100.5 |

| дебиторы | 10,8 | 13,3 | 18,2 | 19,8 |

| просроченные проценты по ссудам | 11,9 | 11,6 | 11,7 | 9,1 |

| расходы будущих периодов | 10,9 | 18,1 | 28,1 | 55,6 |

| Всего активов | 766,1 | 1586,4 | 2362,5 | 3090,3 |

Таблица 2.6.

Структура пассивов банковского сектора в России (по источникам), млрд. руб1.

| Пассивы | 01.07. 1998 | 01.01. 2000 | 01.01. 2001 | 01.12. 2001 | |

| 1 | 2 | 3 | 4 | 5 | |

| Фонды и прибыли банков, всего | 139,2 | 226,8 | 336,1 | 482,6 | |

| в том числе: | |||||

| фонды банков | 137,9 | 261,4 | 368,3 | 499,8 | |

| прибыль (с учетом результатов деятельности за предшествующее время) | 1,3 | -34.5 | -32,1 | -17,2 | |

| Кредиты, депозиты и иные привлеченные средства, полученные от Банка России | 8,3 | 14,0 | 11,1 | 23,7 | |

| Счета банков, всего | 18,3 | 62,4 | 119,3 | 144,0 | |

| в том числе: | |||||

| корреспондентские счета кредитных организаций-корреспондентов | 11,1 | 27,3 | 53,6 | 66,9 | |

| корреспондентские счета банков-нерезидентов | 7,1 | 33,2 | 64,9 | 76,2 | |

| Межбанковские кредиты, депозиты и иные | 105,0 | 172,7 | 178,7 | 217,2 | |

| привлеченные средства, всего | |||||

| в том числе: | |||||

| кредиты, депозиты и иные привлеченные средства кредитных организаций | 27,8 | 45,8 | 65,0 | 90,3 | |

| кредиты, депозиты и иные привлеченные средства банков-нерезидентов | 77,3 | 126,9 | 113,7 | 127,0 | |

| Средства клиентов, всего | 366,5 | 796,6 | 1223,9 | 1617,5 | |

| в том числе: | |||||

| средства бюджетов | 18,6 | 20,4 | 41,2 | 75,7 | |

| средства государственных внебюджетных фондов | 3,8 | 8,0 | 14.1 | 11,6 | |

| средства на расчетных, текущих и прочих счетах | 101,5 | 297,3 | 458,5 | 512,3 | |

| средства клиентов в расчетах | 10,6 | 19,1 | 14,1 | 36,1 | |

| депозиты юридических лиц | 27,9 | 118,4 | 212,0 | 289,5 | |

| средства на счетах физических лиц | 194,6 | 300,4 | 453,2 | 650,1 | |

| прочие привлеченные средства | 2,0 | 12,8 | 17,7 | 30,7 | |

| средства клиентов по факторинговым, форфейтин | 0.0 | 0,0 | 0,2 | 0,0 | |

| говым операциям | |||||

| начисленные проценты по вкладам | 6,0 | 7,0 | 7,2 | 10,2 | |

| средства, списанные со счетов клиентов, но не проведенные по корреспондентскому счету кредитной организации | 1,5 | 13,2 | 5.7 | 1.1 | |

| Выпущенные долговые обязательства, всего | 41,8 | 116,5 | 200,8 | 260,9 | |

| в том числе: | |||||

| облигации | 0,2 | 0,6 | 4,7 | 4,1 | |

| депозитные сертификаты | 4,5 | 7,1 | 21,6 | 22.6 | |

| сберегательные сертификаты | 1,2 | 0,1 | 0,2 | 0,6 | |

| векселя и банковские акцепты | 36,0 | 108,7 | 173,3 | 231,3 | |

| Прочие пассивы, всего | 86,3 | 197,1 | 292,6 | 344,4 | |

| в том числе: | |||||

| резервы | 20,5 | 88,9 | 129,8 | 144,1 | |

| средства в расчетах | 35,3 | 53,5 | 90,1 | 107,0 | |

| кредиторы | 7,6 | 8,9 | 14,6 | 8,8 | |

| износ (амортизация) | 73 | 9,9 | 13,4 | 20,0 | |

| доходы будущих периодов | 15,5 | 30,4 | 37,6 | 52,6 | |

| Всего пассивов | 766,1 | 1586,4 | 2362,5 | 3090,3 | |

1 См.: М.В. Ключников. Четыре этапа развития банковской системы Российской Федерации // Финансы и кредит. 2004. № 7. С.32-33.

1 См.: Варламова С.Н. Развитие региональных банковских систем в России // Социология власти. 2001. № 3. С. 37.

1 См.: Банк. 1997. №10. С. 3.

1 См.: Н.П. Пепелова. Банковская система России: проблемы становления и развития // Банковские услуги. 2003. № 6-7. С. 10-15.

1 См.: В.В. Геращенко. О состоянии и перспективах развития банковской системы России // Деньги и кредит. 2000. № 7. С. 8-12.

1 См.: А.Г. Саркисянц. О состоянии банковской системы и возможных направлениях ее реформирования. Банковское дело. 2000. №9. С.2-8.

1 См.: В.В. Попков. О концептуальных основах развития банковской системы России. 2000. №5. С. 3-7.

1 См.: А.И. Казьмин. Развитие российской банковской системы: время прагматических решений. 2004. №6. С. 11-13

2 См.: О путях развития банковской системы России. 2000. №10. С. 3-7.