Научные и курсовые работы |

Главная

Исторические личности

Военная кафедра

Ботаника и сельское хозяйство

Бухгалтерский учет и аудит

Валютные отношения

Ветеринария

География

Геодезия

Геология

Геополитика

Государство и право

Гражданское право и процесс

Естествознанию

Журналистика

Зарубежная литература

Зоология

Инвестиции

Информатика

История техники

Кибернетика

Коммуникация и связь

Косметология

Кредитование

Криминалистика

Криминология

Кулинария

Культурология

Логика

Логистика

Маркетинг

Наука и техника Карта сайта

Дипломная работа: Перспективы и дальнейшее развитие налога на имущество

Дипломная работа: Перспективы и дальнейшее развитие налога на имущество

ДИПЛОМНАЯ РАБОТА

Тема: Перспективы и дальнейшее развитие налога на имущество

Содержание

Введение

1. Общая характеристика налога на имущество

1.1 Понятие налогов на имущество

1.2 Объекты налогообложения и налоговая база

1.3 Налогоплательщики - физические и юридические лица. Льготы по налогу

1.4 Роль имущественных налогов в налогообложении

2. Проблемы практического применения налога на имущество

2.1 Особенности исчисления и уплаты налога на имущество

2.1.1 Проблемы практического применения налога на имущество организаций

2.1.2 Особенности применения налога на имущество физических лиц

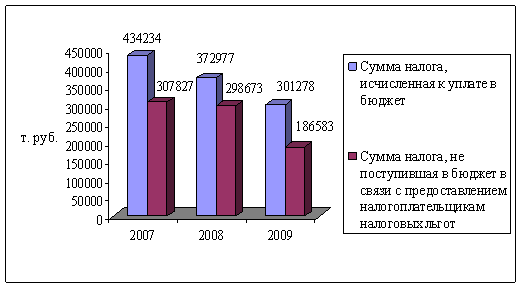

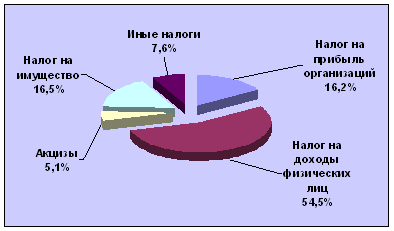

2.2 Анализ поступления налогов на имущество

3. Оценка перспектив и дальнейшего развития налога на имущество

Заключение

Список использованной литературы

Приложения

Введение

Налог на имущество организаций и физических лиц - это один из налогов налоговой системы Российской Федерации, который установлен федеральным законодательством. Этим налогом облагаются основные средства, нематериальные активы, запасы и затраты, находящиеся на балансе предприятия, а также движимое и недвижимое имущество граждан.

Поимущественные налоги действовали в царской России (например, квартирный налог, налог с наследства). В настоящее время они взимаются в зарубежных странах со стоимости движимого и недвижимого имущества, обычно по невысоким ставкам, в системе местного налогообложения.

Налог на имущество является основным налогом субъектов Российской Федерации, поэтому он, наряду с налогом на прибыль, налогом на добавленную стоимость, другими видами налогов, обеспечивающими основные поступления в бюджеты различных уровней, требует особого подхода при его рассмотрении.

Устанавливая налог на имущество, законодательные (представительные) органы субъектов РФ вправе определять налоговую ставку в пределах, установленных главой 30 НК РФ; порядок и сроки уплаты налога; форму отчетности по налогу.

Кроме того, при установлении налога законами субъектов РФ могут также предусматриваться региональные налоговые льготы и основания для их использования налогоплательщиками.

Налог на имущество предприятий занимает центральное место в системе имущественного налогообложения России и вызывает определенный интерес в свете возможных изменений в порядке расчета и уплаты данного налога на основе зарубежного опыта, а также изменений, ожидаемых в области замены налога на имущество юридических и физических лиц, а также земельного налога, на налог на недвижимость.

Особенность имущественных налогов состоит в том, что их объектом является имущество само по себе, а не как источник дохода.

Несомненно, что определенную сложность вызывает практическое применение порядка и правил налогообложения налогоплательщиками, осуществляющими деятельность на территориях различных субъектов Российской Федерации, поскольку им необходимо учитывать соответствующие региональные особенности налогообложения. При этом, произвольная, часто расширительная трактовка терминологии закона приводит налогоплательщиков к грубым ошибкам и налоговым правонарушениям.

Вышеизложенное обусловливает актуальность темы данной работы, посвященной вопросам имущественного налогообложения организаций в соответствии с нормами действующего налогового законодательства.

Объектом исследования является комплекс теоретических и практических проблем, связанных с раскрытием природы налога на имущество и порядка имущественного налогообложения организаций в свете действующего налогового законодательства.

Предмет исследования - нормы Налогового кодекса Российской Федерации о налоге на имущество предприятий.

Цели исследования - теоретическое и практическое рассмотрение имущественного налогообложения, выявление перспектив и путей дальнейшего развития такого налогообложения.

Для достижения целей ставились следующие задачи:

определить сущность и дать характеристику имущественного налогообложения;

установить субъектный и объектный состав процесса расчета и уплаты налога на имущество, базу налогообложения;

проанализировать особенности порядка имущественного налогообложения и предоставляемые льготы;

изучить роль имущественных налогов в общей системе налогообложения;

исследовать поступление имущественных налогов и сборов;

рассмотреть вопросы оптимизации налога на имущество, перспективы и пути его дальнейшего развития.

Структура и объем работы обусловлены логикой и результатами исследования. Работа состоит из введения, трех глав, заключения, списка использованных источников и приложения.

В первой главе выявлены сущность и значение налога на имущество.

Вторая глава посвящена особенностям порядка расчета и уплаты налога в бюджет и анализу поступлений имущественных налогов и сборов.

В третьей главе исследованы перспективы и дальнейшее развитие налога на имущество.

Список использованных источников включает 45 наименований.

1. Общая характеристика налога на имущество

1.1 Понятие налогов на имущество

В России институт имущественного налогообложения получил свое основное развитие в середине XIX века. Потребности капиталистического развития требовали реформировать и упорядочить все сферы жизни феодальной России, в том числе и финансовую.

В 1860 году Александр II велел отменить с 1 января 1863 года откупную систему, при которой отдавался на откуп частным лицам сбор косвенных налогов с населения за соль, табак, вино и т.п. Вместо откупов была введена более цивилизованная акцизная система.

Начиная с 1863 года с мещан, вместо подушной подати, стал взиматься налог с городских строений. С 1867 года к подушной подати присоединены два других сбора, которые взимались по подушной системе: государственные земские и общественные сборы [34, с.156].

Земские (местные) сборы были установлены как государственные, так и общие губернские и частные. Они функционировали наравне с государственными прямыми налогами.

Земским учреждениям предоставлялось право определять сборы с земли, фабрик, заводов, торговых заведений. Был установлен налог на доходы с ценных бумаг, квартирный налог, сбор с проезда по шоссе.

В 1898 году Николай II утвердил Положение о Государственном промысловом налоге. Промысловые свидетельства, согласно этому Положению, должны были выбираться на каждое промышленное предприятие, торговое заведение, пароход. Свидетельство могло получить как физическое, так и юридическое лицо. Так обеспечивался единый подход ко всем юридическим лицам.

Основной промысловый налог состоял из налога с торговых заведений и складских помещений, налога с промышленных предприятий и налога со свидетельств на ярмарочную торговлю. Дополнительный промысловый налог по размеру превосходил основной и зависел от размера основного капитала, прибыли предприятия и от характера предприятия - являлось ли оно гильдейским или акционерным обществом.

Также действовали в царской России и поимущественные налоги с граждан (например, квартирный налог, налог с наследства).

В результате революций 1917 года произошло изменение политической и государственной власти в России. С приходом к управлению страной партии большевиков начинается время военного коммунизма, которое характеризуется, в частности, отсутствием четкой налоговой системы.

Основным доходом молодого советского государства выступили эмиссия денег, контрибуции и продразверстка, поэтому первые советские налоги не имели большого фискального значения, а носили ярко выраженный характер классовой борьбы.

В то же время отменялись налоги, которые противоречили вновь изданным декретам или не устраивали власть по политическим или экономическим причинам. В связи с национализацией земель был отменен поземельный налог, а также земские и мирские сборы [47, с.31].

Дальнейшие преобразования в налоговой системе произошли к концу 1922 года, когда ее построение принципиально было закончено.

В 1930-1932 гг. в СССР была проведена кардинальная налоговая реформа (постановление ЦИК и СНК СССР от 2 сентября 1930 года), в результате которой была полностью упразднена система акцизов, а все налоговые платежи предприятий (около 60) были унифицированы в двух основных платежах - налоге с оборота и отчислениях с прибыли.

В сущности, говорить о налогообложении, и конкретно имущественном налогообложении, в данный исторический период было бы не совсем справедливым, так как вся прибыль промышленных и торговых предприятий, за исключением нормативных отчислений на формирование фондов, изымалась в доход государства. Таким образом, доход государства формировался не за счет налогов, а за счет прямых изъятий валового национального продукта, производимых на основе государственной монополии.

К началу реформ середины 1980-х гг. более чем 90% государственного бюджета Советского Союза, как и его отдельных республик, формировалось за счет поступлений от народного хозяйства. Налоги с населения (прямые) занимали незначительный удельный вес, примерно 7-8% всех поступлений в бюджет.

С принятием Закона СССР "О государственном предприятии" начинается реформа системы обязательных платежей государственных предприятий в бюджет.

А 14 июня 1990 года введен Закон СССР № 1560-I "О налогах с предприятий, объединений и организаций", который установил обязанность предприятий, объединений и организаций уплачивать общесоюзные налоги: налог на прибыль, налог с оборота, налог на экспорт и импорт [61, с.176].

Налог на имущество юридических лиц был введен в действие с 1 января 1992 года на основании Закона "О налоге на имущество предприятий" в качестве регионального налога.

В соответствии с данным законом, порядок и сроки уплаты, а также конкретную ставку налога устанавливал законодательный орган власти субъекта Российской Федерации. Согласно данного Закона действовала Инструкция Госналогслужбы России "О порядке исчисления и уплаты в бюджет налога на имущество предприятий", разъясняющая порядок расчета и оплаты имущественного налога.

Уже в конце ХХ века в Российской Федерации стали происходить кардинальные изменения в системе налогообложения предприятий. В 1998 году была принята первая часть Налогового кодекса Российской Федерации, а в 2000 году - вторая.

Глава 30 Налогового Кодекса РФ [2], непосредственно регулирующая вопросы имущественного налогообложения организаций, вступила в действие с 1 января 2004 года. В соответствии со статьёй 15 НК РФ, налог на имущество является местным налогом, и такие существенные элементы налогообложения, как налоговые ставки, порядок и сроки уплаты налога, устанавливаются представительными органами соответствующих муниципальных образований, но в пределах, предусмотренных НК РФ и Законом РФ 22.12.1992 г. №4178-1 "О налогах на имущество физических лиц" [7].

Налог на имущество является прямым. Он вносится в бюджет в обязательном и первоочередном порядке и, в случае организаций, относится на финансовые результаты деятельности организации. То есть, как верно отмечает Н.В. Миляков, данный налог, несмотря на то, что он принадлежит к категории прямых и потому зависит от результатов хозяйственной деятельности плательщика, уплачивается даже в том случае, когда финансовый результат деятельности за отчетный период принимает форму убытка [38, с.56].

Очевидно, что в системе имущественного налогообложения налог на имущество организаций занимает центральное место. Его доля в общей сумме поступлений от имущественных налогов составляет более 95%, хотя удельный вес в доходах консолидированного бюджета Российской Федерации невысок - около 5% и не имеет существенного значения, в отличие, например, от налога на имущество корпораций за рубежом [38, с.62].

В рамках бюджетных правоотношений налог на имущество организаций относится к собственному доходу регионов, которым в силу ст.47 Бюджетного кодекса РФ, называется доход, зачисляемый в бюджеты в соответствии с бюджетным законодательством РФ и законодательством о налогах и сборах.

Субъектом, уполномоченным установить и ввести региональный налог, может быть только законодательный (представительный) орган государственной власти региона, образованный в соответствии с Конституцией РФ и Федеральным законом от 6 октября 1999 года № 184-ФЗ "Об общих принципах организации законодательных (представительных) и исполнительных органов государственной власти субъектов Российской Федерации" [6].

Полномочия законодательного (представительного) органа государственной власти субъекта РФ по определению элементов обложения региональным налогом всегда ограничены соответствующим федеральным законом об этом же налоге.

В соответствии с нормами налогового законодательства, законодательный (представительный) орган государственной власти субъекта РФ при установлении регионального налога вправе определить:

налоговую ставку в пределах, закрепленных НК РФ;

порядок и сроки уплаты налога;

налоговые льготы и основания для их использования налогоплательщиками.

Юридическая форма установления регионального налога, согласно п.4 ст.1, абз.1 п.3 ст.12 НК РФ и п. п. "д" п.2 ст.5 Федерального закона "Об общих принципах организации законодательных (представительных) и исполнительных органов государственной власти субъектов Российской Федерации", региональный налог имеет только одну форму юридического установления - форму закона субъекта РФ об этом налоге.

За период 2004-2006 год в главу 30 НК РФ существенных изменений в элементы налогообложения не вносилось. В 2007 году в главу 30 внесены изменения Федеральным законом №216-ФЗ [4], которые введены с 1 января 2008 года, за исключение новой статьи 386,1, которая введена с 1 января 2007 года (ст.4 Федерального закона №216-ФЗ). Анализ этих изменений и дополнений показывает, что они уточняют отдельные установленные нормы налогообложения по налогу с учетом правоприменительной практики [32, с.25].

Отметим отдельные аспекты регулирования уплаты налога на имущество организаций:

1) ст.372 НК РФ и другими нормами НК РФ определена сфера участия субъектов РФ в установлении и введении в действие налога на имущество организаций. Законодательные (представительные) органы государственной власти регионов вправе определять налоговую ставку в пределах, закрепленных главой 30 НК РФ, порядок и сроки уплаты, а также форму отчетности по упомянутому налогу;

2) ст.373 НК РФ уточнены категории плательщиков налога на имущество;

3) ст.374 НК РФ изменен объект налогообложения - с 1 января 2004 года им признаются не основные средства, нематериальные активы, запасы и затраты, находящиеся на балансе плательщика, а только движимое и недвижимое имущество, относящееся к объектам основных средств в соответствии с законодательством РФ о бухгалтерском учете, или только недвижимое имущество, находящееся на территории России, безотносительно к его бухгалтерскому учету;

4) ст. ст.377 и 378 НК РФ закреплены специальные правила формирования налоговой базы по налогу на имущество организаций в рамках договора простого товарищества (договора о совместной деятельности) и в отношении имущества, переданного в доверительное управление;

5) п.1 ст.380 НК РФ установлена предельная ставка налога на имущество организаций в 2,2%, что на 0,2% превышает предельную ставку, закрепленную до 1 января 2004 года;

6) ст.381 НК РФ сокращен перечень общих льгот по сравнению с налоговыми льготами, действовавшими до 1 января 2004 года;

7) ст. ст.382-385 НК РФ уточнены порядок исчисления суммы налога на имущество организаций и сумм авансовых платежей по нему, а также особенности исчисления и уплаты упомянутого налога по месту нахождения обособленных подразделений организаций и в отношении объектов недвижимости, расположенных вне места нахождения организации или ее обособленного подразделения.

Закрепление Конституцией Российской Федерации [1] права частной собственности как одного из гарантированных государством прав гражданина неизбежно привлекло внимание налогового права к отношениям владения имуществом гражданами. И ныне все физические лица должны уплачивать установленный законом налог на имущество.

Налог на имущество физических лиц на территории Российской Федерации введен Законом Российской Федерации от 19.12.1991 № 2003-1 "О налогах на имущество физических лиц" (далее - Закон) [7]. До него в советский период действовало налогообложение принадлежащего гражданам имущества лишь по отдельным его видам, в сущности единичным: это налоги с владельцев строений и налог с владельцев транспортных средств. До 50-60-х гг. существовали и налоги с владельцев скота, налогообложение земли. Поскольку перечень объектов налогообложения был ограниченным, обобщающее их наименование и единый нормативный акт отсутствовали; регулирование производилось отдельными нормативными актами по конкретным видам имущества.

Рассматриваемый Закон как единый акт устанавливает налогообложение имущества граждан, охватывающее разнообразные его виды.

Вначале в порядке исключения были выделены автомобили, мотоциклы и другие самоходные машины и механизмы на пневмоходу, налогообложение которых регулируется особым нормативным актом. Затем круг объектов налога на имущество по действующему законодательству был существенно заужен. Объектами налогообложения выступало только недвижимое имущество: жилые дома, квартиры, дачи, гаражи и иные строения, помещения и сооружения. Это изменение остается в силе и по сей день.

Налог на имущество физических лиц является местным налогом, то есть данный вид налога устанавливается Налоговым кодексом РФ и нормативными правовыми актами представительных органов муниципальных образований о налогах, и обязателен для физических лиц к уплате на территории соответствующего муниципального образования. Иначе говоря, для того чтобы налог действовал, он должен быть узаконен на местном уровне. Для этого местный представительный орган (например, муниципальное собрание депутатов) принимает соответствующее решение о взимании налога на имущество с физических лиц.

По общему правилу, основные элементы налогообложения (налогоплательщики, объект налогообложения, налоговая база) устанавливаются на федеральном уровне - в НК РФ или ином федеральном законе.

А на местах определяются налоговые ставки, порядок и сроки уплаты налога. Также могут быть установлены налоговые льготы в дополнение к уже установленным НК РФ, основания и порядок их применения.

Таким образом, законодатель РФ не только установил единообразный подход к вопросам расчета и уплаты налога на имущество, но и существенно изменил собственно процесс такого вида налогообложения.

Дальнейшая концепция имущественных налогов предусматривает постепенный переход к налогообложению недвижимости, то есть земли и имущественных объектов, прочно связанных с землей и относящихся к недвижимому имуществу в соответствии с Гражданским кодексом РФ [3].

1.2 Объекты налогообложения и налоговая база

Понятие налогооблагаемого имущества содержится в ст.374 НК РФ - "Объект налогообложения".

Так, объектом налога на имущество для российских организаций признается движимое и недвижимое имущество (включая имущество, переданное во временное владение, пользование, распоряжение или доверительное управление, внесенное в совместную деятельность), учитываемое на балансе в качестве объектов основных средств в соответствии с установленным порядком ведения бухгалтерского учета.

Для иностранных же организаций налогооблагаемым имуществом является движимое и недвижимое имущество, относящееся к объектам основных средств.

Объектом налогообложения для иностранных организаций, не осуществляющих деятельности в Российской Федерации через постоянные представительства, признается находящееся на территории Российской Федерации недвижимое имущество, принадлежащее этим организациям на праве собственности [25, с.22].

Под имуществом в НК РФ понимаются виды объектов гражданских прав (за исключением имущественных прав), относящихся к имуществу в соответствии с ГК РФ. Для целей гражданского законодательства "имущество" - объект гражданских прав.

В соответствии со ст.128 ГК РФ к объектам гражданских прав относятся вещи, включая деньги и ценные бумаги, иное имущество, в том числе имущественные права; работы и услуги; информация; результаты интеллектуальной деятельности, в том числе исключительные права на них (интеллектуальная собственность); нематериальные блага.

Таким образом, для целей налогообложения к имуществу относятся любые вещи, в том числе деньги (валюта РФ и иностранная валюта) и ценные бумаги, но не имущественные права.

В качестве объекта налогообложения для российской организации законодатель определил только имущество, учитываемое на балансе в качестве объектов основных средств в соответствии с установленным порядком ведения бухгалтерского учета. Следовательно, никакое иное имущество не может рассматриваться в качестве объекта налогообложения. Если конкретное имущество не относится к объектам основных средств по правилам бухгалтерского учета, оно не может быть признанным объектом налогообложения.

Исходя из изложенного, для российских организаций объектом налогообложения признается движимое и недвижимое имущество (включая имущество, переданное во временное владение, пользование, распоряжение или доверительное управление, внесенное в совместную деятельность).

Это имущество должно учитываться на балансе в качестве объектов основных средств по правилам бухгалтерского учета. Говоря иначе, налогом должно облагаться имущество, учитываемое на счете 01 "Основные средства", а также материальные ценности, предоставляемые организацией за плату во временное пользование (временное владение) с целью получения дохода. Такое имущество учитывается на счете 03 "Доходные вложения в материальные ценности" [37, с.56].

То есть, из числа объектов налогообложения, по сравнению с ранее установленными правилами, исключены, в частности, следующие виды имущества:

нематериальные активы (счет 04);

запасы и затраты (счета 10 "Материалы", 41 "Товары", 43 "Готовая продукция", счет 45 "Товары отгруженные");

затраты на приобретение основных средств и строительно-монтажные работы (счет 08 "Вложения во внеоборотные активы");

расходы будущих периодов (счет 97).

Объектом налогообложения для иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства, является движимое и недвижимое имущество, относящееся к объектам основных средств, которое учитывается по правилам российского бухучета.

Для иностранных компаний, не осуществляющих деятельности в России через постоянные представительства, объектом налогообложения признается находящееся на территории РФ недвижимое имущество, принадлежащее этим фирмам на праве собственности (п.3 ст.374 НК РФ).

Не признаются объектами налогообложения:

земельные участки и иные объекты природопользования (водные объекты и другие природные ресурсы);

имущество, принадлежащее на праве хозяйственного ведения или оперативного управления федеральным органам исполнительной власти, в которых законодательно предусмотрена военная и (или) приравненная к ней служба, используемое этими органами для нужд обороны, гражданской обороны, обеспечения безопасности и охраны правопорядка в Российской Федерации.

Значение понятия "земельный участок" установлено в Земельном кодексе РФ и Федеральном законе РФ "О государственном земельном кадастре".

Не признается объектами налогообложения по налогу на имущество организаций имущество, принадлежащее на праве хозяйственного ведения или оперативного управления федеральным органам исполнительной власти, в которых законодательно предусмотрена военная служба и (или) приравненная к ней служба, используемое этими органами для нужд обороны, гражданской обороны, обеспечения безопасности и охраны правопорядка в Российской Федерации [65, с. 19].

Налог на имущество физических лиц исчисляется исходя из налоговой базы и соответствующей ставки налога.

Закон от 1991 г. как единый акт установил налогообложение имущества граждан, охватывающее разнообразные его виды. Выделены были в порядке исключения автомобили, мотоциклы и другие самоходные машины и механизмы на пневмоходу, налогообложение которых регулируется особым нормативным актом. Затем круг объектов налога на имущество по действующему законодательству был существенно заужен. Объектами налогообложения выступало только недвижимое имущество: жилые дома, квартиры, дачи, гаражи и иные строения, помещения и сооружения. Это изменение остается в силе и по сей день. Для расчета налоговой базы, используется инвентаризационная стоимость указанных объектов.

Под инвентаризационной стоимостью понимается восстановительная стоимость объекта (т.е. всего дома, всей квартиры или всех объектов недвижимости, находящихся в собственности физического лица) с учетом износа и динамики роста цен на строительную продукцию, работы и услуги. Информацию об инвентаризационной стоимости имущества, признаваемого объектом налогообложения, по состоянию на 1 января каждого года в налоговые органы представляют органы технической инвентаризации (ОТИ / БТИ).

Законом установлены предельные ставки налога в следующих размерах в зависимости от стоимости имущества:

до 300 тыс. рублей - не выше 0,1%;

от 300 тыс. рублей до 500 тыс. рублей - от 0,1% до 0,3%;

свыше 500 тыс. рублей - от 0,3% до 2,0%.

При этом представительным органам местного самоуправления дано право изменять ставки в установленных Законом пределах в зависимости от суммарной инвентаризационной стоимости всего объекта (жилого дома, квартиры, дачи, гаража и т.д.), типа использования (жилое это помещение или нежилое, используется для хозяйственных или коммерческих нужд и т.д.) и по иным критериям.

Зачастую в нормативных правовых актах представительных органов местного самоуправления дифференциация ставок налога на имущество физических лиц в зависимости от типа использования недвижимости и/или по иным критериям не предусмотрена. Вместе с тем представительные органы повсеместно ввели ставку налога, дифференцированную в зависимости от суммарной инвентаризационной стоимости имущества.

Под суммарной инвентаризационной стоимостью понимается сумма всех инвентаризационных стоимостей строений, помещений и сооружений, признаваемых объектами налогообложения и расположенных на территории представительного органа местного самоуправления, устанавливающего ставки по данному налогу [62, с.85].

Особенность исчисления налога на имущество физических лиц состоит в том, что определение ставки налога зависит от количества имущества, расположенного на территории одного муниципального образования и его инвентаризационной стоимости.

В случае если имущество, признаваемое объектом налогообложения, находится в общей долевой собственности нескольких физических лиц, налогоплательщиком в отношении этого имущества признается каждое из этих лиц соразмерно его доле в этом имуществе.

Если же имущество находится в общей совместной собственности нескольких физических лиц, они несут равную ответственность по исполнению налогового обязательства. Обязанность по уплате налога возникает у каждого собственника имущества. При этом, сумма налога на имущество физических лиц, подлежащая уплате налогоплательщиком и исчисленная налоговым органом в отношении имущества, находящегося в общей совместной собственности, определяется исходя из установленного главой 16 Гражданского кодекса Российской Федерации [3] равенства долей каждого из собственников в праве собственности.

Учитывая изложенное, сумма налога на имущество физических лиц в отношении имущества, находящегося в общей долевой собственности или общей совместной собственности нескольких физических лиц, исчисляется налоговыми органами, исходя из инвентаризационной стоимости всего объекта налогообложения (всего жилого дома, всей квартиры и т.д.) и налоговой ставки, соответствующей инвентаризационной стоимости всего объекта.

Налоговая база - это стоимостная, физическая или иная характеристика объекта налогообложения. Данное понятие является одним из основных элементов налогообложения, которые должны быть определены в акте законодательства о налогах и сборах для того, чтобы налог считался установленным. Налоговая база и порядок ее определения по федеральным налогам, региональным налогам и местным налогам устанавливаются НК РФ - ст. ст.53 и 54.

Конкретно нормами главы 30 НК РФ установлены правила определения налоговой базы по налогу на имущество организаций.

В соответствии со ст.375 НК РФ, налоговая база определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения. При этом имущество учитывается по его остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным в учетной политике организации.

Если же для отдельных объектов основных средств начисление амортизации не предусмотрено, стоимость указанных объектов определяется как разница между их первоначальной стоимостью и величиной износа, исчисляемой по установленным нормам амортизационных отчислений в конце каждого налогового (отчетного) периода [50, с.15].

Налоговой базой считается среднегодовая стоимость имущества, определяемая налогоплательщиком самостоятельно в отношении каждого объекта за налоговый период как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества на 1-е число каждого месяца налогового (отчетного) периода и 1-е число следующего за налоговым (отчетным) периодом месяца, на количество месяцев в налоговом (отчетном) периоде, увеличенное на единицу.

Налоговая база определяется отдельно в отношении:

облагаемого имущества по местонахождению организации (месту постановки на учет в налоговых органах постоянного представительства иностранной организации);

имущества каждого обособленного подразделения организации, имеющего отдельный баланс;

каждого объекта недвижимого имущества, находящегося вне местонахождения организации, обособленного подразделения организации, имеющего отдельный баланс, или постоянного представительства иностранной организации;

имущества, облагаемого по разным налоговым ставкам.

Обложению данным налогом подлежит фактически все имущество, учитываемое в активе баланса на соответствующих счетах бухгалтерского учета, за исключением денежных средств, ценных бумаг и дебиторской задолженности. Поэтому для средств исчисления и уплаты налога на имущество организаций учитывается именно балансовая стоимость имущества, в том числе остаточная стоимость основных средств, нематериальных активов (с учетом результатов переоценки основных фондов) [42, с.312].

Налоговой базой в отношении объектов недвижимого имущества иностранных организаций, не осуществляющих деятельности в Российской Федерации через постоянные представительства, а также в отношении объектов недвижимого имущества иностранных организаций, не относящихся к деятельности данных организаций в Российской Федерации через постоянные представительства, признается инвентаризационная стоимость указанных объектов по данным органов технической инвентаризации по состоянию на 1 января года, являющегося налоговым периодом.

Уполномоченные органы и специализированные организации, осуществляющие учет и техническую инвентаризацию объектов недвижимого имущества, обязаны сообщать в налоговый орган по местонахождению указанных объектов сведения об инвентаризационной стоимости каждого такого объекта, находящегося на территории соответствующего субъекта Российской Федерации, в течение 10 дней со дня оценки (переоценки) указанных объектов.

Как следует из ст.376 НК РФ, налоговая база определяется отдельно в отношении имущества, подлежащего налогообложению по местонахождению организации (месту постановки на учет в налоговых органах постоянного представительства иностранной организации), в отношении имущества каждого обособленного подразделения организации, имеющего отдельный баланс, в отношении каждого объекта недвижимого имущества, находящегося вне местонахождения организации, обособленного подразделения организации, имеющего отдельный баланс, или постоянного представительства иностранной организации, а также в отношении имущества, облагаемого по разным налоговым ставкам [39, с.145].

Если объект недвижимого имущества, подлежащий налогообложению, имеет фактическое местонахождение на территориях разных субъектов Российской Федерации либо на территории субъекта Российской Федерации и в территориальном море Российской Федерации (на континентальном шельфе Российской Федерации или в исключительной экономической зоне Российской Федерации), в отношении указанного объекта недвижимого имущества налоговая база определяется отдельно и принимается при исчислении налога в соответствующем субъекте Российской Федерации в части, пропорциональной доле балансовой стоимости объекта недвижимого имущества на территории соответствующего субъекта Российской Федерации.

К таким объектам относятся линии электропередачи, автомобильные и железные дороги, трубопроводы (газопроводы, нефтепроводы), мосты, кабельные линии и т.д.

В отношении такого объекта недвижимого имущества налоговая база определяется отдельно и принимается при исчислении налога в соответствующем субъекте РФ:

в части, пропорциональной доле балансовой стоимости объекта недвижимого имущества на территории соответствующего субъекта РФ (для объекта российской организации, а также для объекта недвижимого имущества, относящегося к деятельности иностранной организации на территории РФ через постоянное представительство);

в части, пропорциональной доле инвентаризационной стоимости объекта недвижимого имущества на территории соответствующего субъекта РФ (для объекта, принадлежащего на праве собственности иностранной организации, не осуществляющей деятельности на территории РФ через постоянное представительство, а также объекта, принадлежащего на праве собственности иностранной организации, осуществляющей деятельность на территории РФ через постоянные представительства, но не относящихся к такой деятельности) [39, с.147].

Налоговая ставка - величина налоговых начислений на единицу измерения налоговой базы. Данное понятие - один из основных элементов налогообложения, которые должны быть определены в акте законодательства о налогах и сборах для того, чтобы налог считался установленным.

Налоговые ставки устанавливаются законами субъектов Российской Федерации и не могут превышать 2,2%. Ставки могут дифференцироваться в зависимости от категорий налогоплательщиков и (или) облагаемого имущества.

Налоговым периодом по налогу на имущество организаций признается календарный год.

Отчетными периодами признаются первый квартал, полугодие и девять месяцев календарного года.

Законодательный (представительный) орган субъекта РФ при установлении налога вправе не устанавливать отчетные периоды. Но устанавливать иные отчетные периоды (по отношению к предусмотренным в п.2 ст.379 НК РФ) законодательные (представительные) органы субъектов РФ не вправе.

1.3 Налогоплательщики - физические и юридические лица. Льготы по налогу

Как уже отмечалось, налогообложение имущества физических лиц регулируется Законом Российской Федерации "О налогах на имущество физических лиц" [7].

В соответствии со статьей 1 Закона налогоплательщиками налога признаются физические лица - собственники имущества, признаваемого объектом налогообложения в соответствии со статьей 2 Закона, т.е. собственники жилых домов, квартир, дач, гаражей и иных строений, помещений и сооружений (объектов налогообложения).

Согласно статьи 5 Закона исчисление налога на имущество физических лиц производится налоговыми органами. Платежные извещения об уплате налога вручаются плательщикам налоговыми органами ежегодно не позднее 1 августа.

Статьей 5 Закона установлено, что уплата налога владельцами производится равными долями в два срока - не позднее 15 сентября и 15 ноября.

При переходе права собственности на строение, помещение, сооружение от одного собственника к другому в течение календарного года налог уплачивается первоначальным собственником с 1 января этого года до начала того месяца, в котором он утратил право собственности на указанное имущество, а новым собственником - начиная с месяца, в котором у последнего возникло право собственности.

Согласно пункту 3 статьи 78 Налогового кодекса Российской Федерации налоговый орган обязан сообщить налогоплательщику о каждом ставшем известным налоговому органу факте излишней уплаты налога и сумме излишне уплаченного налога в течение 10 дней со дня обнаружения такого факта.

Сумма излишне уплаченного налога подлежит зачету в счет предстоящих платежей налогоплательщика по этому или иным налогам, погашения недоимки по иным налогам, задолженности по пеням и штрафам за налоговые правонарушения либо возврату налогоплательщику в порядке, предусмотренном статьей 78 Кодекса.

Согласно ст.373 НК РФ налогоплательщиками налога - юридическими лицами - признаются:

российские организации;

иностранные организации, осуществляющие деятельность в Российской Федерации через постоянные представительства и (или) имеющие в собственности недвижимое имущество на территории Российской Федерации, на континентальном шельфе Российской Федерации и в исключительной экономической зоне Российской Федерации.

Организация, в состав которой входят обособленные подразделения, расположенные на территории Российской Федерации, обязана встать на учет в качестве налогоплательщика в налоговом органе как по своему месту нахождения, так и по месту нахождения каждого своего обособленного подразделения.

В силу абз.2 п.2 ст.11 НК РФ, российскими организациями признаются юридические лица, созданные по законодательству России. Для целей обложения налогом на имущество не имеет значения деление юридических лиц по признаку основной цели деятельности на коммерческие или некоммерческие организации, осуществляемое в соответствии с гражданским законодательством РФ [26, с.14].

Правоспособность российской организации возникает в момент ее создания (п.3 ст.49, п.2 ст.51 ГК РФ), который определяется днем внесения соответствующей записи в Единый государственный реестр юридических лиц согласно Федеральному закону от 8 августа 2001 года № 129-ФЗ "О государственной регистрации юридических лиц и индивидуальных предпринимателей".

Согласно абз.2 п.2 ст.11 НК РФ, иностранными организациями для целей налогообложения признаются иностранные юридические лица, компании и другие корпоративные образования, созданные в соответствии с законодательством иностранных государств, международные организации, их филиалы и представительства.

Как следует из письма МНС РФ от 11 мая 2001 года № 04-4-05/113-М905 "О налоге на имущество предприятий", налог на имущество предприятий зачисляется в бюджет только по месту нахождения организации (месту государственной регистрации) и месту нахождения обособленных подразделений организации, а не по месту нахождения имущества организации.

Форма собственности при исчислении и уплате налога на имущество значения не имеет. Так, согласно письму Минфина РФ от 6 ноября 2001 г. №04-05-06/85, в случае постановки на баланс организации государственного или муниципального имущества, осуществляемой согласно ГК РФ путем передачи его в хозяйственное ведение или оперативное управление государственным или муниципальным унитарным предприятиям, указанное имущество подлежит налогообложению налогом на имущество предприятий в общеустановленном порядке.

Таким образом, как и прежде, платить налог на имущество должны все российские организации. По-прежнему должны платить налог на имущество иностранные фирмы в том случае, если они осуществляют деятельность на российской территории через постоянные представительства и имеют в собственности недвижимость на территории России [28, с.25].

Под постоянным представительством в целях налогообложения имущества, так же как и в целях налогообложения прибыли, понимается филиал, представительство, отделение, бюро, контора, агентство, любое другое обособленное подразделение, через которое организация регулярно осуществляет предпринимательскую деятельность на территории РФ, связанную:

с пользованием недрами и (или) использованием других природных ресурсов;

с проведением предусмотренных контрактами работ по строительству, установке, монтажу, сборке, наладке, обслуживанию и эксплуатации оборудования, в том числе игровых автоматов;

продажей товаров с расположенных на территории Российской Федерации и принадлежащих этой организации или арендуемых ею складов;

с осуществлением иных работ, оказанием услуг, ведением иной деятельности.

Иностранные фирмы, не образующие в России постоянных представительств, также должны платить налог на имущество. Обязанность уплаты налога у таких фирм возникает лишь в отношении объектов недвижимого имущества, находящегося на территории России.

Налоговые льготы - это полное или частичное освобождение от налогообложения отдельных категорий налогоплательщиков (юридических лиц или физических лиц), предоставляемое нормами действующего законодательства о налогах и сборах; элемент налогообложения.

В соответствии с положениями Налогового кодекса РФ устанавливается два вида налоговых льгот по налогу на имущество организаций:

налоговые льготы, предоставляемые на федеральном уровне в виде полного освобождения от уплаты налога;

налоговые льготы, устанавливаемые субъектами РФ, которые в основном предусматриваются в законодательных актах о введении налога в действие на территории соответствующего субъекта РФ. Действие указанных льгот будет ограничиваться пределами территории соответствующего субъекта РФ. Федеральным законодательством введены ограничения по сроку действия некоторых льгот. Между тем региональные власти могут на подведомственных территориях устанавливать действие тех же льгот без подобного ограничения.

Налоговые льготы могут предоставляться по одному или нескольким налогам и сборам.

В Российской Федерации с принятием НК РФ используется термин "льготы по налогам и сборам" [49, с. 201].

Льготы по налогам и сборам - предоставляемые отдельным категориям налогоплательщиков и плательщиков сборов предусмотренные законодательством о налогах и сборах преимущества по сравнению с другими налогоплательщиками или плательщиками сборов, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере.

В соответствии со ст.56 НК РФ нормы законодательства о налогах и сборах, определяющие основания, порядок и условия применения льгот по налогам и сборам, не могут носить индивидуального характера.

Налогоплательщик вправе отказаться от использования льготы либо приостановить ее использование на один или несколько налоговых периодов, если иное не предусмотрено НК РФ.

Ст.381 НК РФ установлены налоговые льготы по уплате налога на имущество организаций.

Так, освобождаются от налогообложения:

организации и учреждения уголовно-исполнительной системы - в отношении имущества, используемого для осуществления возложенных на них функций;

религиозные организации - в отношении имущества, используемого ими для осуществления религиозной деятельности;

общероссийские общественные организации инвалидов (в том числе созданные как союзы общественных организаций инвалидов), среди членов которых инвалиды и их законные представители составляют не менее 80 процентов, - в отношении имущества, используемого ими для осуществления их уставной деятельности;

организации, уставный капитал которых полностью состоит из вкладов указанных общероссийских общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50 процентов, а их доля в фонде оплаты труда - не менее 25 процентов, - в отношении имущества, используемого ими для производства и (или) реализации товаров (за исключением подакцизных товаров, минерального сырья и иных полезных ископаемых, а также иных товаров по перечню, утверждаемому Правительством Российской Федерации по согласованию с общероссийскими общественными организациями инвалидов), работ и услуг (за исключением брокерских и иных посреднических услуг);

учреждения, единственными собственниками имущества которых являются указанные общероссийские общественные организации инвалидов, - в отношении имущества, используемого ими для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных целей социальной защиты и реабилитации инвалидов, а также для оказания правовой и иной помощи инвалидам, детям-инвалидам и их родителям;

организации, основным видом деятельности которых является производство фармацевтической продукции, - в отношении имущества, используемого ими для производства ветеринарных иммунобиологических препаратов, предназначенных для борьбы с эпидемиями и эпизоотиями;

организации - в отношении объектов, признаваемых памятниками истории и культуры федерального значения в установленном законодательством Российской Федерации порядке;

организации - в отношении ядерных установок, используемых для научных целей, пунктов хранения ядерных материалов и радиоактивных веществ, а также хранилищ радиоактивных отходов;

организации - в отношении ледоколов, судов с ядерными энергетическими установками и судов атомно-технологического обслуживания;

организации - в отношении железнодорожных путей общего пользования, федеральных автомобильных дорог общего пользования, магистральных трубопроводов, линий энергопередачи, а также сооружений, являющихся неотъемлемой технологической частью указанных объектов. Перечень имущества, относящегося к указанным объектам, утверждается Правительством Российской Федерации;

организации - в отношении космических объектов;

имущество специализированных протезно-ортопедических предприятий;

имущество коллегий адвокатов, адвокатских бюро и юридических консультаций;

имущество государственных научных центров;

организации в отношении имущества, учитываемого на балансе организации-резидента особой экономической зоны, в течение 5 лет с момента постановки имущества на учет;

организации - в отношении судов, зарегистрированных в Российском международном реестре судов.

Таким образом, по сравнению с ранее действовавшими нормами, отменены следующие льготы:

бюджетных организаций (за исключением тех, которые имеют имущество, используемое для нужд культуры и искусства, образования, физической культуры и спорта, здравоохранения и социального обеспечения);

предприятий по производству, переработке и хранению сельскохозяйственной продукции, выращиванию, лову и переработке рыбы и морепродуктов при условии, что выручка от указанных видов деятельности составляет не менее 70% от общей суммы выручки от реализации продукции (работ, услуг);

предприятий народных художественных промыслов;

жилищно-строительных, дачно-строительных и гаражных кооперативов, садоводческих товариществ;

национально-культурных обществ и др.

Устанавливая налог на имущество организаций, законодательные (представительные) органы субъектов РФ определяют налоговую ставку в пределах, установленных гл.30 НК РФ, порядок и сроки уплаты налога, форму отчетности по налогу, а также могут устанавливать налоговые льготы и основания для их использования налогоплательщиками.

От уплаты налога на имущество физических лиц освобождаются следующие категории граждан:

Герои Советского Союза и Герои Российской Федерации, а также лица, награжденные орденом Славы трех степеней;

инвалиды I и II групп, инвалиды с детства;

участники гражданской и Великой Отечественной войн, других боевых операций по защите СССР из числа военнослужащих, проходивших службу в воинских частях, штабах и учреждениях, входивших в состав действующей армии, и бывших партизан;

лица вольнонаемного состава Советской Армии, Военно-Морского Флота, органов внутренних дел и государственной безопасности, занимавшие штатные должности в воинских частях, штабах и учреждениях, входивших в состав действующей армии в период Великой Отечественной войны, либо лица, находившиеся в этот период в городах, участие в обороне которых засчитывается этим лицам в выслугу лет для назначения пенсии на льготных условиях, установленных для военнослужащих частей действующей армии;

лица, имеющие право на получение социальной поддержки в соответствии с Законом Российской Федерации от 15 мая 1991 года №1244-1 "О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС", в соответствии с Федеральным законом от 26 ноября 1998 года №175-ФЗ "О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении "Маяк" и сбросов радиоактивных отходов в реку Теча";

военнослужащие, а также граждане, уволенные с военной службы по достижении предельного возраста пребывания на военной службе, состоянию здоровья или в связи с организационно-штатными мероприятиями, имеющие общую продолжительность военной службы 20 лет и более;

лица, принимавшие непосредственное участие в составе подразделений особого риска в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

члены семей военнослужащих, потерявших кормильца. Льгота членам семей военнослужащих, потерявших кормильца, предоставляется на основании пенсионного удостоверения, в котором проставлен штамп "вдова (вдовец, мать, отец) погибшего воина" или имеется соответствующая запись, заверенная подписью руководителя учреждения, выдавшего пенсионное удостоверение, и печатью этого учреждения. В случае, если указанные члены семей не являются пенсионерами, льгота предоставляется им на основании справки о гибели военнослужащего.

Налог на строения, помещения и сооружения не уплачивается:

пенсионерами, получающими пенсии, назначаемые в порядке, установленном пенсионным законодательством Российской Федерации;

гражданами, уволенными с военной службы или призывавшимися на военные сборы, выполнявшими интернациональный долг в Афганистане и других странах, в которых велись боевые действия. Льгота предоставляется на основании свидетельства о праве на льготы и справки, выданной районным военным комиссариатом, воинской частью, военным учебным заведением, предприятием, учреждением или организацией Министерства внутренних дел СССР или соответствующими органами Российской Федерации;

родителями и супругами военнослужащих и государственных служащих, погибших при исполнении служебных обязанностей. Льгота предоставляется им на основании справки о гибели военнослужащего либо государственного служащего, выданной соответствующими государственными органами. Супругам государственных служащих, погибших при исполнении служебных обязанностей, льгота предоставляется только в том случае, если они не вступили в повторный брак;

со специально оборудованных сооружений, строений, помещений (включая жилье), принадлежащих деятелям культуры, искусства и народным мастерам на праве собственности и используемых исключительно в качестве творческих мастерских, ателье, студий, а также с жилой площади, используемой для организации открытых для посещения негосударственных музеев, галерей, библиотек и других организаций культуры, - на период такого их использования;

с расположенных на участках в садоводческих и дачных некоммерческих объединениях граждан жилого строения жилой площадью до 50 квадратных метров и хозяйственных строений и сооружений общей площадью до 50 квадратных метров.

Органы местного самоуправления имеют право устанавливать налоговые льготы и основания для их использования налогоплательщиками.

Несомненно, что при освобождении от налогообложения региональные власти (как законодательные, так и исполнительные органы субъектов РФ) лишаются возможности на основе данных налоговой статистики оценить размеры тех доходов, которые могли быть ими получены, если бы не вводилось соответствующее освобождение (так называемые налоговые расходы бюджетов).

В подавляющем большинстве субъектов РФ, однако, законодательные (представительные) органы предпочли устанавливать налоговые льготы в виде освобождения от налогообложения отдельных категорий налогоплательщиков и отдельных видов доходов.

1.4 Роль имущественных налогов в налогообложении

Налог на имущество организаций является основным налогом субъектов Российской Федерации, поэтому его, наряду с налогом на прибыль, налогом на добавленную стоимость, другими видами налогов, обеспечивающими основные поступления в бюджеты различных уровней, необходимо рассматривать отдельно.

К тому же налог на имущество организаций занимает центральное место в системе имущественного налогообложения России и вызывает определенный интерес в свете возможных изменений в порядке расчета и уплаты данного налога на основе зарубежного опыта и опыта проведения эксперимента в Новгородской и Тверской областях, а также изменений, предусмотренных проектом Налогового кодекса Российской Федерации.

Налог на имущество физических лиц также играет весьма важную роль в налоговой системе РФ, так как охватывает более 20 млн. физических лиц, являющихся собственниками различного вида имущества.

Налог на имущество выполняет не только фискальную роль, пополняя доходную базу бюджетов органов местного самоуправления, но и воздействует на формирование структуры личной собственности граждан. Повышение или снижение ставок налога на имущество, предоставление различного рода льгот позволяет уменьшить имущественную дифференциацию населения. Соотношение фискального и регулирующего назначения изменяется в зависимости от задач, которые стоят перед обществом на определенных этапах социально-экономического развития. Налог на имущество в определенной степени является дополнением к налогу на доходы физических лиц, что вполне оправданно, так как граждане, направляя свои доходы на приобретение имущества, в ряде случаев "уходят" от подоходного налогообложения, но в то же время у них возникает обязанность уплачивать налог на приобретенное имущество.

Преимущество имущественных налогов заключается в высокой степени стабильности налогооблагаемой базы: такие налоги менее всего подвержены колебаниям в течение налогооблагаемого периода и не зависят от результатов финансово-хозяйственной деятельности предприятий, что позволяет рассматривать их в качестве стабильных доходных источников бюджетов соответствующих уровней [52, с.112].

Во многих странах действует развитая система имущественного обложения на местном уровне, охватывающая как собственно имущество, так и его движения в форме продажи, наследования и дарения. О роли имущественных налогов говорит тот факт, что в отдельных странах их доля в общих налоговых поступлениях достигает 13% (Великобритания, Япония, США), а на местном уровне - до 100% (Великобритания).

Однако в РФ налогу на имущество организаций зачастую уделяется меньше внимания, чем, например, налогу на прибыль организаций или налогу на добавленную стоимость. Однако в условиях проводимых налоговой и бюджетной реформ, для бюджета субъекта Российской Федерации, должна возрастать роль налогов, признанных Налоговым кодексом Российской Федерации - региональными, к коим относится и налог на имущество организаций [47, с.63].

Концепция имущественного налогообложения предусматривает постепенный переход к налогообложению недвижимости, то есть земли и имущественных объектов, прочно связанных с землей. Поэтому в ближайшие годы предстоит решить задачу взаимодействия и четкой координации деятельности многочисленных государственных органов и организаций по ведению кадастров, реестров и иных информационных ресурсов в сфере недвижимости, оценке, а также по обмену информацией об объектах недвижимости и их правообладателях в целях ведения фискального реестра и налогообложения недвижимости.

В целях реализации вышеназванных задач создано Федеральное агентство кадастра объектов недвижимости, основной задачей которого является совместно с Минюстом России и другими ведомствами и организациями, имеющими сведения о земельных участках, зданиях, сооружениях и других объектах недвижимости, их оценке и правообладателях недвижимости, формирование единой системы кадастровой регистрации объектов недвижимости и зарегистрированных прав на объекты недвижимости, установление электронного доступа к этим сведениям для государственных нужд, налогообложения недвижимости др.

Результатом такой реформы станет эффективное управление недвижимостью, создание системы оценки недвижимости, в том числе для целей налогообложения, реализация простой и недорогой процедуры для сделок с землей и недвижимостью с использованием подхода "одного окна" (особенно актуально для граждан, банков, организаций), что создаст необходимые условия перехода к налогу на недвижимость.

В России налог на имущество организаций уплачивают свыше 1,0 млн. налогоплательщиков. Налог на имущество организаций отнесен Кодексом к региональным налогам. Платежи от этого налога в размере 100% полностью зачисляется в бюджеты субъектов Российской Федерации и, поэтому занимают значительный удельный вес в их бюджетах (в среднем по стране - 65%) и, следовательно, данный налог имеет значительную роль в формировании доходов бюджетов субъектов Российской Федерации.

Налог на имущество организаций налог региональный и он очень важен своей фискальной функцией именно для региональных бюджетов. Данный налог в доходах бюджетов субъектов Российской Федерации отличается своей стабильностью, поскольку у организаций для ведения экономической деятельности имеется значительный производственный и непроизводственный имущественный фонд, к которому в целях налогообложения относится движимое или недвижимое имущество.

Особенностью всех региональных налогов и налога на имущество в частности, является то, что общие принципы его исчисления и порядка перечисления по принадлежности устанавливаются на федеральном уровне, а конкретные ставки налога и состав предоставляемых по налогу льгот, определяются законодательством региона.

При взимании налога на имущество реализуются также стимулирующая и контрольная функции через заинтересованность организаций в уплате меньших сумм налога путем освобождения от лишнего, неиспользуемого, не приносящего дохода имущества, и обновлении основных фондов [65, с. 20].

Попытка ввести такие платежи предпринималась и ранее в нашей стране, так, например, в конце 1970-х гг. была введена плата за основные производственные фонды и нормируемые оборотные средства. Но она в корне отличалась от налога на имущество объектом налогообложения и размером ставки, и, что самое главное, источником платежа. Поэтому налог на имущество следует считать новым явлением во взаимоотношениях предприятий с государством.

Новизна этого платежа в бюджет заключается не только в том, что он носит налоговый характер. При исчислении данного налога в состав налогооблагаемой стоимости имущества попадают принципиально новые стоимостные элементы, присущие рыночным условиям хозяйствования. К таким элементам относится рыночная стоимость основных фондов, нематериальных активов; применение механизма ускоренной амортизации и использование индексации в переоценке основных средств с учетом инфляционных процессов; залог имущества и другие формы его движения, обусловленные конъюнктурными колебаниями и поиском путем стабилизации финансового состояния.

В целом, налог на имущество имеет ряд особенностей:

объектом налогообложения являются основные средства;

налоговая база формируется как остаточная (балансовая) стоимость имущества, то есть по данным бухгалтерского учета;

предусмотрен порядок исчисления налоговой базы и зачисления налога в бюджет по месту фактического нахождения недвижимого имущества и по месту учета на балансе движимого имущества;

установлен порядок исчисления налоговой базы по единому объекту, находящемуся в разных субъектах Российской Федерации;

установлено минимальное количество льгот;

установлены особенности налогообложения имущества иностранных организаций, находящегося на территории Российской Федерации;

установлен порядок налогообложения имущества российской организации, находящегося за пределами Российской Федерации.

Надо отметить, что большое количество документов, связанных с налогообложением и, в частности, имущественными налогами, принимается на уровне субъектов Федерации.

Так, в Республике Марий Эл было принято большое количество законодательных актов по вопросам налогообложения. В регионе действует Закон Республики Марий Эл от 3 0июля 2007 года№42-З "О бюджетных правоотношениях в Республике Марий Эл", принятый (в ред. Законов Республики Марий Эл от 26.12.2007 №74-З, от 06.03.2008 № 2-З, от 21.10 2008 №55-З, от 16.03.2009 №2-З, от 14.07.2009 №33-З) [9]. В нем регулируются налоговые доходы от всех видов налогов на имущество в бюджеты разных уровней и нормы их отчислений в соответствующий бюджет.

Например, ст.8. "Налоговые доходы республиканского бюджета Республики Марий Эл" Закона устанавливает, что в республиканский бюджет Республики Марий Эл подлежат зачислению налоговые доходы от налога на имущество организаций по нормативу 100%.

Ст.11 "Доходы бюджетов муниципальных районов" Закона устанавливает, что в бюджеты муниципальных районов подлежат зачислению налоговые доходы от налога на имущество физических лиц, взимаемого на межселенных территориях, по нормативу 100%.

А ст.12. "Доходы бюджетов городских округов" Закона устанавливает, что в бюджеты городских округов зачисляются налоговые доходы от налога на имущество физических лиц - также по нормативу 100%.

В Республике Марий Эл также приняты нормативные акты, касающиеся непосредственно налога на имущество организаций. Так, принят Закон РМЭ от 28.11.2003 г. № 38-З "О налоге на имущество организаций на территории РМЭ" [10] и Закон РМЭ от 14.07.2009 г. № 37-З "О внесении изменений в статью 5 Закона Республики Марий Эл "О налоге на имущество организаций на территории Республики Марий Эл" [11].

Основными задачами и целями бюджетной политики Республики Марий Эл в области доходного потенциала от налогов, сборов и платежей являются:

формирование устойчивой, сбалансированной и самодостаточной бюджетной системы Республики Марий Эл в условиях дальнейшего снижения налоговой нагрузки на экономику;

повышение качества администрирования доходов бюджетной системы за счет внедрения современных подходов к администрированию;

повышение эффективности основных бюджетообразующих налогов, сборов и иных обязательных платежей путем унификации ставок, пересмотра льгот и преференций;

создание условий для расширения базы налогообложения, развития предпринимательской активности и расширения платежеспособного спроса населения;

обеспечение максимально эффективного управления государственными активами, имуществом, находящимся в государственной и муниципальной собственности.

Таким образом, налоги являются основным источником формирования доходной части бюджета РФ. И не последнюю роль в этом играют налоги на имущество.

Налог на имущество физических лиц за свою историю претерпел множество изменений, связанных с определением налоговой базы, предоставлением льгот и множеством иных тонкостей и особенностей уплаты этого налога. Конечно, наше налоговое законодательство пока не лишено многих недостатков, но, тем не менее, его необходимо досконально знать, особенно в части налогообложения физических лиц, т.к это касается каждого гражданина.

Налог на имущество представляет собой прямой налог на недвижимость и на личную имущественную собственность. Объектом налогообложения является стоимость движимого и недвижимого имущества, принадлежащего физическим лицам. Налог на имущество может использоваться государством для перераспределения имущества в рамках политики распределения доходов.

Налог на имущество физических лиц является региональным прямым прогрессивным налогом. Экономическим обоснованием данного налога служит необходимость компенсации затрат государства по ведению реестра собственников, защиты их законных прав.

Что касается налога на имущество организаций, то при его введении на территории Российской Федерации преследовались цели: создать у предприятий заинтересованность в реализации излишнего, неиспользуемого имущества; стимулировать эффективное использование имущества, находящегося на балансе предприятия. То есть для финансов этот налог выполняет стимулирующую и контрольную функцию, а при пополнении бюджетов федерации и местных бюджетов - фискальную функцию.

К сожалению, налог на имущество предприятий, являясь важнейшим налогом в системе имущественного налогообложения в Российской Федерации, в настоящее время не играет сколько-нибудь заметной роли в формировании доходной базы соответствующих бюджетов. Доля данного налога в системе бюджетных доходов относительно мала.

Однако в перспективе налогам на имущество уготована более активная роль в налоговой и в бюджетной системах.

2. Проблемы практического применения налога на имущество

2.1 Особенности исчисления и уплаты налога на имущество

Рассмотрим основные проблемы, связанные с практическим применением налога на имущество организаций и физических лиц.

2.1.1 Проблемы практического применения налога на имущество организаций

Порядок исчисления налога - это порядок определения сумм налоговых платежей по конкретному виду налогообложения; один из основных элементов налогообложения, которые должны быть определены в акте законодательства РФ о налогах и сборах для того, чтобы налог считался установленным.

Налогоплательщик самостоятельно исчисляет сумму налога, подлежащую уплате за налоговый период, исходя из налоговой базы, налоговой ставки и налоговых льгот (ст.52 НК РФ).

С введением в действие главы 30 НК РФ существенно изменился порядок исчисления налога на имущество организаций.

В ст.382 НК РФ устанавливается:

общий порядок исчисления налога на имущество организаций (пункты 1-3);

порядок исчисления сумм авансовых платежей по налогу (пункты 4-6).

Сумма налога на имущество организаций исчисляется по итогам налогового периода как произведение соответствующей налоговой ставки и налоговой базы, определенной за налоговый период.

В соответствии с п.1 ст.379 НК РФ, налоговым периодом по налогу на имущество организаций признается календарный год. В силу п.1 ст.55 НК РФ по окончании налогового периода определяется налоговая база и сумма налога, подлежащая уплате.

Положения п.1 ст.382 НК РФ корреспондируют раскрытым правилам общей части налогового права и предписывают исчислять сумму налога на имущество организаций по итогам налогового периода путем умножения налоговой ставки, действующей на территории соответствующего субъекта РФ, на величину налоговой базы.

Если законом субъекта РФ о введении налога на имущество организаций были установлены отчетные периоды по налогу и предусмотрены авансовые платежи, то согласно п.2 ст.382 НК РФ, сумма налога, подлежащая уплате, определяется как разность между суммой налога, исчисленной по итогам налогового периода, и суммой уплаченных в течение этого периода авансовых платежей.

В случае, если региональные власти на местах не установили дополнительные отчетные периоды, организации не будут уплачивать авансовые платежи по налогу в течение года, а будут уплачивать налог один раз по окончании налогового периода.

Несомненно, что налог на имущество может значительно увеличить налоговую нагрузку предприятия, особенно если существенную часть его имущества составляют дорогостоящие основные средства или нематериальные активы.

На практике особую сложность представляют особенности определения налоговой базы при деятельности предприятий, имеющих в своем составе обособленные подразделения. Поэтому налоговые службы разъясняют, что налог необходимо рассчитывать и уплачивать как по местонахождению организации, так и по местонахождению тех ее обособленных подразделений, которые имеют отдельный баланс и расчетный счет.

Сумма налога, подлежащая уплате в бюджет российской организацией, исчисляется отдельно в отношении:

имущества, подлежащего налогообложению по местонахождению организации;

имущества каждого обособленного подразделения организации, имеющего отдельный баланс;

каждого объекта недвижимого имущества, находящегося вне местонахождения организации, или обособленного подразделения организации, имеющего отдельный баланс;

имущества, облагаемого по разным налоговым ставкам.

Ст.377 НК РФ предусмотрены особенности определения налоговой базы в рамках договора простого товарищества (договора о совместной деятельности). Налоговая база определяется в этом случае определяется, исходя из остаточной стоимости признаваемого объектом налогообложения имущества, внесенного налогоплательщиком по договору простого товарищества (договору о совместной деятельности), а также исходя из остаточной стоимости иного признаваемого объектом налогообложения имущества, приобретенного и (или) созданного в процессе совместной деятельности, составляющего общее имущество товарищей, учитываемого на отдельном балансе простого товарищества участником договора простого товарищества, ведущим общие дела.

Каждый участник договора простого товарищества производит исчисление и уплату налога в отношении признаваемого объектом налогообложения имущества, переданного им в совместную деятельность.

В отношении имущества, приобретенного и (или) созданного в процессе совместной деятельности, исчисление и уплата налога производятся участниками договора простого товарищества пропорционально стоимости их вклада в общее дело.

Согласно ст.378 НК РФ, имущество, переданное в доверительное управление, а также имущество, приобретенное в рамках договора доверительного управления, также подлежит налогообложению у учредителя доверительного управления.

По договору доверительного управления имуществом одна сторона (учредитель управления) передает другой стороне (доверительному управляющему) на определенный срок имущество в доверительное управление, а другая сторона обязуется осуществлять управление этим имуществом в интересах учредителя управления или указанного им лица (выгодоприобретателя). Передача имущества в доверительное управление не влечет перехода права собственности на него к доверительному управляющему.

Подлежит налогообложению у учредителя доверительного управления как имущество, переданное в доверительное управление, так и имущество, приобретенное доверительным управляющим в рамках договора доверительного управления.

Много проблем возникает и при установлении налоговых льгот. Так, согласно НК РФ, устанавливая налог на имущество организаций, законодательные (представительные) органы субъектов РФ могут устанавливать налоговые льготы и основания для их использования налогоплательщиками.

В то же время, как верно определяет А.В. Толкушкин [56], предусматривая налоговые льготы, законодательные (представительные) органы субъектов РФ не вправе определять налогоплательщиков по налогу на имущество организаций, устанавливать или изменять объект налогообложения, вводить свои (региональные) правила определения налоговой базы по налогу, так как эти элементы налогообложения установлены нормами гл.30 НК. Если в региональном акте законодательства по налогу на имущество организаций предусмотрено освобождение от налогообложения каких-либо категорий лиц, то, соответствующая норма может рассматриваться как противоречащая ст.374 НК. Освобождение от налогообложения отдельных видов имущества по региональному законодательному акту вступает в противоречие со ст.373 НК [56, с.435].

Корректно освободить от обязанности по уплате налога отдельные категории налогоплательщиков в отношении отдельных видов имущества законодательные (представительные) органы субъектов РФ могут лишь путем введения налогообложения по налоговой ставке 0%.

При этом освобождение от налогообложения для налогоплательщика существенно отличается от налогообложения по налоговой ставке 0%, так как при освобождении от налогообложения какого-либо лица это лицо не только освобождается от обязанности платить налог, но может и не выполнять никаких иных обязанностей, связанных с конкретным налогом (например, не вести учет объектов налогообложения, не представлять налоговые декларации и налоговые расчеты), а при налогообложении по налоговой ставке 0% он эти последние обязанности должен выполнять.

Когда же от налогообложения освобождается отдельный вид имущества, то налогоплательщик не может быть привлечен к ответственности за ошибки при учете такого имущества или за представление искаженных данных о таком имуществе, если такие ошибки и искажения не привели к занижению сумм налога, подлежащих уплате в бюджет [56, с.437].

Также минусом такой системы является то, что при освобождении от налогообложения региональные власти (как законодательные, так и исполнительные органы субъектов РФ) лишаются возможности на основе данных налоговой статистики оценить размеры тех доходов, которые могли быть ими получены, если бы не вводилось соответствующее освобождение (так называемые налоговые расходы бюджетов).

Однако в подавляющем большинстве субъектов РФ (в том числе и в Республике Марий Эл) законодательные (представительные) органы предпочли устанавливать налоговые льготы в виде освобождения от налогообложения отдельных категорий налогоплательщиков и отдельных видов доходов. При этом большинством льгот по налогу на имущество, установленных законодательством, могут воспользоваться лишь фирмы, которые занимаются специфическими видами деятельности.

Налог на имущество является одним из самых проблемных для налогоплательщика обременений, и сложность его оптимизации заключается в том, что он является "прямым" налогом, то есть обложение им не предусматривает возможности уменьшения его на суммы каких-либо вычетов.

В сущности, очевидно, что данный налог является достаточно высоким. Так, организация, обладающая основными средствами на сумму 100 млн. рублей обязана (если не брать в расчет амортизацию) уплачивать по большинству субъектов РФ 2,2 млн. рублей в год с данного имущества.

При этом отягощает данный налог и тот факт, что он взыскивается и с транспортных средств, что не вполне справедливо по отношению к налогоплательщику, уплачивающему с них еще и транспортный налог. По сути, это двойное налогообложение одних и тех же объектов налогового учета.

В связи с изложенным, оптимизация данного налога является на сегодняшний день единственным эффективным способом его снижения.

В связи с этим, особую актуальность приобретает процесс оптимизации налогообложения, который основывается на налоговом планировании в целом и подразумевает разработку ситуационных схем оптимизации налоговых платежей и организацию системы налогообложения для своевременного анализа налоговых последствий различных управленческих решений [22, с.23].

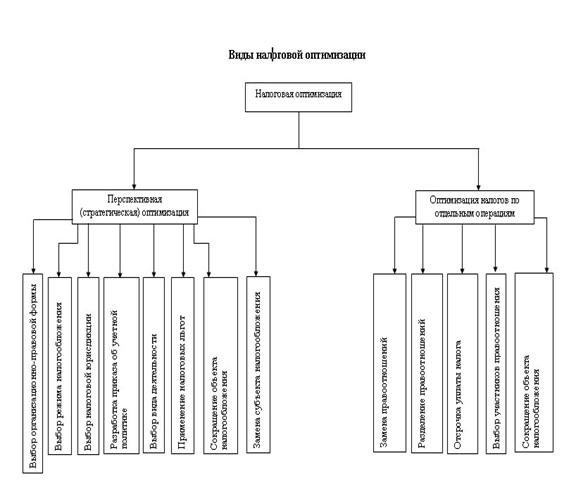

При этом, налоговая оптимизация может быть как перспективной (стратегической), так и по отдельным операциям (Приложение 1).

Налоговую оптимизацию не следует путать с уклонением от уплаты налогов. Уклонение от уплаты налогов - это нелегальный путь уменьшения налоговых обязательств, основанный на уголовно наказуемом сознательном использовании методов сокрытия учета доходов и имущества от налоговых органов, а также искажения бухгалтерской и налоговой отчетности [37, c.56].

Налоговое же планирование заключается в разработке и внедрении различных законных схем снижения налоговых отчислений, за счет применения методов стратегического планирования финансово-хозяйственной деятельности предприятия. В условиях жестокой фискальной политики российского государства на фоне продолжающего экономического кризиса и сокращения материального производства налоговое планирование позволяет предприятию выжить.

Под налоговым планированием понимаются способы выбора "оптимального" сочетания построения правовых форм отношений и возможных вариантов их интерпретации в рамках действующего налогового законодательства.

Не может быть оспорено и право каждого субъекта предпринимательской деятельности выбирать любые предусмотренные законом правовые формы хозяйственной деятельности таким образом, чтобы обеспечить наиболее приемлемый для данного предприятия режим налогообложения и оптимальный уровень налоговых платежей. Планирование налоговых платежей в рамках налогового планирования позволит предприятиям более эффективно управлять имеющимися ресурсами.

2.1.2 Особенности применения налога на имущество физических лиц

Как уже говорилось, имуществом, признаваемым объектом налогообложения по налогу на имущество физических лиц, являются: жилые дома, квартиры, дачи, гаражи и иные строения, помещения и сооружения, находящиеся в собственности граждан РФ или иностранных граждан, и расположенные соответственно на территории РФ.

Однако на практике возникают проблемы с определением объектов налогообложения в связи с различными вариантами собственности.

Например, несколько иная ситуация складывается с жилищными кооперативами. В соответствии с п.4 ст.218 ГК РФ член жилищного, жилищно-строительного, дачного, гаражного и иного потребительского кооператива, другие лица, имеющие право на паенакопления, полностью внесшие свой паевой взнос за квартиру, дачу, гараж, иное помещение, предоставленное кооперативом приобретают право собственности на указанное имущество. И в данном случае не имеет значения, было ли зарегистрировано право собственности на это имущество.

Как разъясняют налоговые органы, момент возникновения права собственности посредством государственной регистрации, предусмотренной п.1 ст.131 ГК РФ, в данном случае для целей налогообложения не имеет принципиального значения, так как происходит государственная регистрация уже приобретенного права собственности. Следовательно, физическое лицо является плательщиком налога на строения, помещения и сооружения с месяца, в котором был полностью внесен паевый взнос.

Право собственности на имущество может принадлежать как одному лицу, так и одновременно двум и более лицам - право общей собственности. Имущество может находиться в общей собственности с определением доли каждого из собственников в праве собственности (долевая собственность) или без определения таких долей (совместная собственность).