Научные и курсовые работы |

Главная

Исторические личности

Военная кафедра

Ботаника и сельское хозяйство

Бухгалтерский учет и аудит

Валютные отношения

Ветеринария

География

Геодезия

Геология

Геополитика

Государство и право

Гражданское право и процесс

Естествознанию

Журналистика

Зарубежная литература

Зоология

Инвестиции

Информатика

История техники

Кибернетика

Коммуникация и связь

Косметология

Кредитование

Криминалистика

Криминология

Кулинария

Культурология

Логика

Логистика

Маркетинг

Наука и техника Карта сайта

Курсовая работа: Учёт расчетов с персоналом по оплате труда

Курсовая работа: Учёт расчетов с персоналом по оплате труда

Федеральное государственное образовательное учреждение среднего профессионального образования

Михайловский экономический колледж-интернат

Отделение 080110 “Экономика и бухгалтерский учёт”

Курсовая работа

По дисциплине: «Бухгалтерский учет»

по теме: «Учёт расчетов с персоналом по оплате труда»

Выполнила:

студентка III-го курса

группы 34 Б.

Барсукова А.А.

Проверил преподаватель:

Говорова В.В.

Михайлов, 2010 г.

Содержание

ВВЕДЕНИЕ

ГЛАВА I. ЭКОНОМИЧЕСКОЕ СОДЕРЖАНИЕ УЧЁТА РАСЧЁТОВ ПО ОПЛАТЕ ТРУДА В УСЛОВИЯХ РЫНОЧНОЙ ЭКОНОМИКИ

1.1 Экономическое содержание учета расчетов по оплате труда в современных условиях

1.2 Краткая экономическая характеристика

ГЛАВА II. СОСТОЯНИЕ И ПУТИ СОВЕРШЕНСТВОВАНИЯ УЧЕТА РАСЧЕТОВ С ПЕРСОНАЛОМ ПО ОПЛАТЕ ТРУДА

2.1 Первичный учёт расчётов с персоналом по оплате труда

2.2. Аналитический и синтетический учёт расчётов с персоналом по оплате труда

2.3 Совершенствование учета расчетов с персоналом по оплате труда

ВЫВОДЫ И ПРЕДЛОЖЕНИЯ

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ

ВВЕДЕНИЕ

Одним из важнейших направлений деятельности бухгалтерии любого предприятия, как в России, так и за рубежом, является учет заработной платы работников предприятия. Учет труда и заработной платы является одним из наиболее трудоемких и ответственных участков работы бухгалтера. Он по праву занимает одно из центральных мест во всей системе учета на предприятии.

Рабочая сила, как трактуется в курсе экономики, - это совокупность физических и умственных способностей человека, его способность к труду. В условиях рыночных отношений «способность к труду» делает рабочую силу товаром. Но это не обычный товар. Его отличие от других товаров состоит в том, что он, во-первых, создает стоимость больше чем стоит сам, во-вторых, без его привлечения невозможно осуществить любое производство, в-третьих, от него во многом зависит степень (эффективность) использования основных и оборотных производственных фондов.

На первом месте по важности среди факторов, влияющих на эффективность использования рабочей силы, стоит система оплаты труда. Именно заработная плата, а зачастую только она, является той причиной, которая приводит рабочего на его рабочее место. Поэтому значение данной проблемы трудно переоценить.

Актуальность темы: “Учет расчетов с персоналом по оплате труда” не вызывает сомнения, так как является очень важной составной частью всего бухгалтерского учета, работы с сотрудниками и налоговых начислений. Еще больший интерес представляется в этой работе в том, что она как бы является “первопроходцем” по новым документам, нормативным актам и законам различных уровней, касающихся учета, начисления, оплаты труда.

В условиях перехода России к системе рыночного хозяйствования в соответствии с изменениями в экономическом и социальном развитии страны существенно меняется и политика в области оплаты труда, социальной поддержки и защиты работников. Эти изменения требуют серьезного изучения и использования множества фундаментальных положений, принятых в странах с развитой экономикой.

В переходный период происходит отмирание стимулирующей функции оплаты труда. Если в плановой социалистической экономике заработная плата носила уравнительный характер и не выполняла своей стимулирующей функции, то в настоящее время оказалось, что связи между уровнем финансового положения предприятия и заработной платы этих предприятий не существует.

Стимулирующая роль заработной плиты выше, когда тарифная часть играет главенствующую роль в оплате труда. В настоящее время роль тарифа снижается, все больше наблюдается использование повременной оплаты труда.

Задачами исследования являются:

1. Рассмотреть экономическую сущность учета расчетов с персоналом по оплате труда в современных условиях.

2. Представить краткую экономическую характеристику.

3. Раскрыть современное состояние бухгалтерского учета расчетов с персоналом по оплате труда, разработать мероприятия по его совершенствованию применительно к условиям расчетов в «Будёновском МДРСУ»

Целью данной курсовой работы является провести исследования учета расчетов по оплате труда на конкретном объекте, проанализировать действующие системы и формы оплаты труда, выяснить их недостатки, внести предложения по совершенствованию систем оплаты труда.

Для осуществления этой цели необходимо выполнить следующие задачи. Во-первых, определить сущность категории заработной платы. Во-вторых, рассмотреть существующие формы и системы оплаты труда, порядок начисления некоторых видов заработной платы и то, как эти формы и системы применяются на предприятии, рассмотреть действующую систему премирования. Необходимо провести анализ затрат, определить фонды, которые существуют на предприятиях и из которых выплачиваются вознаграждения за труд работников. В-третьих, следует рассмотреть учет удержаний и вычетов из заработной платы работников, а также их отражения на счетах бухгалтерского учета.

Под оплатой труда согласно ст. 129 ТК РФ понимается система отношений, связанных с обеспечением установления и осуществления работодателем выплат работникам за их труд в соответствии с законами, иными нормативными правовыми актами, коллективными договорами, соглашениями, локальными нормативными актами и трудовыми договорами.

В свою очередь “заработная плата” – это вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а так же выплаты компенсационного и стимулирующего характера.

Предметом данной курсовой работы является обобщение полученных в ходе обучения теоретических знаний и применение их на практике для анализа состояния бухгалтерского учета расчетов с рабочими и служащими по оплате труда в организации «Будёновское МДРСУ». Расчет заработной платы является одним из основных в работе бухгалтера, поэтому, на мой взгляд, выбранная тема имеет большое практическое значение и актуальность.

ГЛАВА I. ЭКОНОМИЧЕСКОЕ СОДЕРЖАНИЕ УЧЁТА РАСЧЁТОВ ПО ОПЛАТЕ ТРУДА В УСЛОВИЯХ РЫНОЧНОЙ ЭКОНОМИКИ

1.1 Экономическое содержание учета расчетов по оплате труда в современных условиях

Право граждан на труд закреплено ст. 37 Конституции РФ, согласно которой каждый гражданин имеет право свободно распоряжаться своими способностями к труду, выбирать род деятельности или профессию.

Основным сборником законодательных установлений по вопросам организации и оплаты труда является Трудовой кодекс РФ от 30.12.01 г. № 197-ФЗ (ТК РФ). Трудовой кодекс РФ регулирует трудовые отношения всех работников, содействуя росту производительности труда, улучшения качества работы, повышению эффективности общественного производства и подъёму на этой основе материального и культурного уровня жизни трудящихся, укреплению трудовой дисциплины и постепенному превращению труда на благо общества в первую жизненную потребность каждого трудоспособного человека.

В соответствии со статьёй 129 ТК РФ оплата труда – это система отношений, связанных с обеспечением установления и осуществления работодателем выплат работникам за их труд в соответствии с законами, иными нормативными правовыми актами, коллективными договорами, соглашениями, локальными нормативными актами и трудовыми договорами.

Так, согласно статье 135 ТК РФ системы заработной платы, размеры тарифных ставок, окладов, различного вида выплат устанавливаются:

· работникам организаций, финансируемых из бюджетов, соответствующими законами и иными нормативными правовыми актами;

· работникам организаций со смешанным финансированием (бюджетное финансирование и доходы от предпринимательской деятельности) – законами, иными нормативными правовыми актами; коллективными договорами, соглашениями, локальными нормативными актами организаций;

· работникам других организаций – коллективными договорами, соглашениями, локальными нормативными актами организаций; трудовыми договорами.

Регулирование оплаты труда и социально-трудовых взаимоотношений между работодателем и работниками на уровне отдельно взятой организации осуществляется в соответствии с принятыми в ней внутренними нормативными документами – договорами о труде, которые разрабатываются администрацией организации с участием представителей трудового коллектива. Договоры о труде могут заключаться:

· между работодателем и трудовым коллективом в лице уполномоченных ими лиц – коллективный договор;

· между работодателем и отдельными работниками – трудовой договор (контракт), договор о полной материальной ответственности и др.

Организация бухгалтерского учёта расчётов с персоналом организации по оплате труда должна базироваться на полном объёме информации обо всех льготах и соответствующих особенностях труда: вредность, изменение существенных условий труда, перевод на другую работу, простой не по вине работника.

Учёт труда работников основывается на учёте личного состава работников в разрезе их категорий (рабочие, служащие, производственный персонал, персонал, занятый в обслуживающих и вспомогательных производствах, и тому подобное) и использования рабочего времени. Учёт личного состава и использования рабочего времени в организации ведётся первичных учётных документах, к которым, в частности, относятся приказы (распоряжения) о приёме, увольнении и переводе работников на другую работу, о предоставлении отпусков, а также табели и личные карточки. Порядок учёта работников и рабочего времени, отработанного физическими лицами, выполняющими для организации работу по договорам гражданско-правового характера (договор подряда, поручения и другие), определяется особенностями соответствующего договора.

Унифицированные формы первичной учётной документации по учёту труда и его оплаты, а также Указания по их заполнению утверждены постановлением Госкомстата России от 05.01.04 г. № 1.

В целях контроля состояния трудовой дисциплины и начисления заработной платы, учёта отработанного времени в организациях ведут табельный учёт рабочего времени. Он обеспечивает контроль за фактически отработанным каждым работником временем и его недоиспользованием.

В настоящее время основными задачами учёта расчётов с персоналом по оплате труда являются:

· своевременное начисление зарплаты и прочих выплат работнику;

· соблюдение законности включения в себестоимость продукции (работ, услуг) сумм начисленной заработной платы и отчислений с неё;

· группировка показателей по труду и заработной плате для целей оперативного руководства.

Учёт труда и заработной платы должен обеспечить оперативный контроль количества и качества труда, использование средств, включаемых в фонд оплаты труда и выплаты социального характера.

В соответствии с законодательством организация самостоятельно разрабатывает и утверждает формы и системы оплаты труда работников, как числящихся в штате, так и привлекаемых со стороны для выполнения работ по договорам гражданско-правового характера.

Под системой оплаты труда понимают способ начисления размеров вознаграждения, подлежавшее выплате работникам организации в соответствии с произведёнными ими затратами труда или по результатам труда.

Различают несколько форм оплаты труда, имеющие свои специфические особенности: тарифная, бестарифная, оплата труда по комиссионной основе, плавающие оклады.

При разработке системы оплаты труда закладываются три базовых элемента, определяющие в своём сочетании все виды оплаты труда:

· тарифные ставки;

· нормирование труда;

· формы оплаты руда.

Трудовой Кодекс РФ (ст. 129) определяет тарифную систему как совокупность нормативов, с помощью которых осуществляется дифференциация заработной платы работников различных категорий.

Тарифная система содержит информацию о размере оплаты труда работников в зависимости от вида и качества работ. Подобные характеристики работ, а также требования, предъявляемые к квалификации исполнителя, содержат тарифно-квалификационные справочники.

В настоящее время основой построения системы тарифных ставок и окладов для дифференциации оплаты труда по основным тарифно-образующим факторам является минимальная заработная плата.

Минимальный размер оплаты труда (МРОТ) устанавливается одновременно на всей территории Российской Федерации федеральным законом и не может быть ниже размера прожиточного минимума трудоспособного человека (ст.133 ТК РФ).

Исходя из минимальной заработной платы и средней продолжительности рабочего времени, устанавливаемых в законодательном порядке, определяют минимальные размеры часовых тарифных ставок первого разряда.

Тарифная ставка – это фиксированный размер оплаты труда работника за выполнение норм труда (трудовых обязанностей) определённой сложности (квалификации) за единицу времени.

Величина, отражающая сложность труда и квалификацию работника, называется тарифным разрядом.

Совокупность тарифных разрядов работ (профессий, должностей), определённых в зависимости от сложности работ и квалификационных характеристик работников с помощью тарифных коэффициентов, образует тарифную сетку.

Вторым элементом, определяющим систему оплаты труда, является норма труда. Норма труда представляет собой комплекс норм выработки, времени, объёма обслуживания, численности, которые устанавливает администрация предприятия для своих работников в соответствии с определённым уровнем технологии, технического оснащения.

Третий элемент, определяющий систему оплаты труда, - формы оплаты труда. В зависимости от количества труда и времени формы оплаты труда делятся на две основные группы – повременную и сдельную. Каждую из них подразделяют на различные виды. Сдельная форма имеет следующие виды: прямая, сдельно-премиальная, сдельно-прогрессивная, косвенная и аккордная. Повременная форма оплаты труда бывает простая и повременно-премиальная.

1. Сдельная – заработная плата начисляется за количество выработанной продукции по установленным сдельным расценкам. Она подразделяется:

-прямую сдельную (премируется перевыполнение норм выработки, достижение определенных качественных показателей);

-сдельно – прогрессивную – предусматривается оплата выработанной продукции в пределах установленных норм по прямым расценкам, а изделия сверх норм оплачиваются по повышенным расценкам, согласно установленной шкале;

-косвенно – сдельную – размер заработка на прямую зависит от результатов деятельности обслуживающих основных рабочих сдельщиков. Косвенно – сдельная расценка рассчитывается с учетом норм выработки обслуживаемых рабочих и их количества;

-аккордная – предусматривает оплату всего объема работ. Стоимость всей работы определяется исходя из действующих норм и расценок на отдельные элементы работы путем их суммирования.

2. Повременная – расчет заработка производится за фактически отработанное время по тарифной ставке присвоенного разряда. Она подразделяется:

-простую повременную – заработок рабочего времени рассчитывается, как произведение часовой тарифной ставки рабочего отдельного разряда на количество отработанного времени в часах;

-повременно – премиальную – устанавливается размер премии в процентах к тарифной ставке за перевыполнение установленных показателей и условий премирования. В качестве условий премирования может быть эффективное изготовление продукции, экономия материалов и т.д.

-окладная – система, в основном, используется для руководителей, специалистов и служащих. Должностной оклад представляет собой абсолютный размер заработной платы и устанавливается в соответствии с занимаемой должностью.

При использовании бестарифной системы оплаты труда заработок работника зависит от конечных результатов работы структурного подразделения организации, как он работает, и от размера средств, направляемых работодателем на оплату труда. Эта система сходна с аккордной оплатой труда, но различается тем, что при аккордной форме употребляются такие элементы тарифной системы, как ставки и цены.

При бестарифной системе оплаты труда присвоение работнику определенного квалификационного уровня не предполагает установления ему соответственной тарифной ставки либо оклада. Конкретный уровень оплаты труда заблаговременно неизвестен. Он может только предполагать, каким этот уровень будет исходя из собственного предшествующего опыта.

Бестарифная система оплаты труда традиционно находит свое применение на маленьких предприятиях и компаниях, потому что на огромных затруднительно учесть результаты труда по отдельным структурным подразделениям и работникам. В основном бестарифная оплата труда употребляется при оплате труда работников отделов снабжения, а так же лиц, занятых реализацией продукции, заключением договоров и т.п.

При использовании системы плавающих окладов в зависимости от результатов труда работников (роста либо понижения производительности труда) делается периодическая корректировка должностного оклада (тарифной ставки) при условии выполнения задания по выпуску продукции. Внедрение системы позволяет регулировать оплату труда в согласовании с конкретными плодами работы физического лица без обязательного его письменного предупреждения об изменении существенных критерий труда за два месяца, как это предписано статьёй 73 ТК РФ. Внедрение системы плавающих окладов должно быть закреплено в принимаемом в организации коллективном договоре, положении об оплате труда либо же конкретно трудовых договорах, заключаемых с работниками. При всем этом обязательным условием является выплата заработной платы в размере более малой оплаты труда за вполне отработанный месяц либо выполненные остальные нормы оплаты труда.

При использовании комиссионной системы оплаты труда размер денежного вознаграждения конкретного работника определяется в виде фиксированного размера (процента) от дохода, получаемого организацией от реализации продукции (работ, услуг), в какой воспринимал роль работник. Традиционно таковая система оплаты труда устанавливается по договоренности меж работодателем и работником при заключении трудового контракта. При согласовании критерий использования комиссионной системы оплаты труда рекомендуется определять: ставки вознаграждения, границы доходов, от которых подлежит исчислению вознаграждение; обязанность работодателя по учету доходов, приобретенных от реализации продукции (работ, услуг), выполненных работником; порядок ознакомления работника с учетными данными, подтверждающими размер реализованной продукции; вопросы предоставления гарантий и компенсаций.

В заработной плате определённые суммы составляют различные доплаты: за работу в ночное время и сверхурочное время, выходные и праздничные дни, временное заместительство отсутствующего работника, классность и тому подобное.

Согласно трудовому законодательству в определённых случаях рабочим и служащим оплачивается неотработанное время (отпускные и больничные). В основе расчёта сумм таких выплат лежит средний заработок, правила исчисления, и применения которого устанавливаются нормативными документами.

Порядок исчисления среднего заработка определён Положением «Об особенностях порядка исчисления средней заработной платы», утверждённый постановлением Правительства РФ от 11.04.03 г. № 213.

Из начисленной работникам организации оплаты труда, в том числе по договорам подряда и по совместительству, производят различные удержания, которые можно разделить на две группы: обязательные удержания и удержания по инициативе организации.

Обязательными удержаниями является налог на доходы физических лиц, по исполнительным листам и надписям нотариальных контор в пользу юридических и физических лиц.

По инициативе организации через бухгалтерию из заработной платы работников могут быть произведены следующие удержания: долг за работником; ранее выданные плановый аванс и выплаты, сделанные в межрасчётный период; в погашение задолженности по подотчетным суммам; за ущерб, нанесённый производству; за порчу, недостачу или утерю материальный ценностей; за брак; за товары, купленные в кредит, и другие.

Доплаты и надбавки компенсационного и стимулирующего характера связаны, как правило, с особым характером выполняемой работы (сезонностью, отдаленностью, неопределенностью объема и многосменностыо работы и т. п.) или с условиями труда, отклоняющимися от нормальных (работа в ночное и сверхурочное время, в праздничные дни, работа с тяжелыми условиями труда и др.). Их выплата предусмотрена Трудовым кодексом РФ.

Общий порядок регулирования доплат и надбавок установлен постановлением Правительства РСФСР «О порядке введения минимального размера оплаты труда в РСФСР», в котором предусматривается, что размер компенсационных доплат (за условия труда, отклоняющиеся от нормальных, за работу в вечернее и ночное время и т. д.) определяется организацией самостоятельно, но должен быть не ниже размеров, установленных соответствующими решениями Правительства Российской Федерации или других органов по его поручению.

Стимулирующие выплаты (доплаты и надбавки за высокую квалификацию, профессиональное мастерство, работу с меньшей численностью, премии, вознаграждения и т.д.) определяются организациями самостоятельно и производятся в пределах имеющихся средств. Размеры и условия выплат определяются в коллективных договорах.

Нормальными условиями работы считаются те, при которых рабочие места согласно заданиям-нарядам, маршрутным листам и прочим документам полностью обеспечены сырьем, материалами, полуфабрикатами, действующим оборудованием, специальным инструментом и приспособлениями. Если эти условия не выполнены и рабочему приходится затрачивать на работу дополнительное время, то необходимо произвести расчет этого времени и его оплату. С этой целью выписываются:

наряд на сдельную работу - в случае выявления дополнительных технологических операций, не предусмотренных ранее в документах;

листок на доплату - в случае несоответствия фактических условий работы запланированным.

В эту группу доплат следует отнести доплаты работникам, занятым на тяжелых работах, работах с вредными, опасными условиями труда, за работу в местностях с особыми климатическими условиями (ст. 146-149 ТК РФ).

Следует иметь в виду, что перечень тяжелых работ, работ с вредными и (или) опасными и иными особыми условиями труда определяется Правительством Российской Федерации с учетом мнения Российской трехсторонней комиссии по регулированию социально-трудовых отношений. Повышение заработной платы по указанным основаниям осуществляется по результатам аттестации рабочих мест.

Конкретные размеры повышенной заработной платы устанавливаются работодателем с учетом мнения представительного органа работников либо коллективным договором, трудовым договором.

Время вынужденных перерывов в работе по причинам экономического, технологического, технического или организационного характера, в течение которого рабочие находятся в организации, но не могут быть использованы, называется простоем.

Простои, рассчитанные в денежном выражении, увеличивают себестоимость продукции, уменьшают прибыль, наносят ущерб организации, если возникли по ее вине.

Виновниками простоя могут быть как рабочие, так и администрация предприятия, подразделения, поставщики материалов, энергии и т. д. Простои по вине рабочего не оплачиваются.

Время простоя (ст. 157 Трудового кодекса РФ) по вине работодателя, если работник в письменной форме предупредил работодателя о начале простоя, оплачивается в размере не менее двух третей средней заработной платы работника.

Время простоя по причинам, не зависящим от работодателя и работника, если работник в письменной форме предупредил работодателя о начале простоя, оплачивается в размере не менее двух третей тарифной ставки (оклада).

Оплата труда при изготовлении продукции, оказавшейся браком (ст. 156 ТК РФ).

Браком в производстве считаются изделия, детали, узлы, не отвечающие требованиям установленных стандартов или техническим условиям, которые не могут быть использованы по прямому назначению. Поэтому различают брак частичный (исправимый) и полный (неисправимый).

Полный брак не по вине работника оплачивается в размере 2/3 тарифной ставки повременщика соответствующего разряда за время, которое может быть затрачено на эту работу по норме. Частичный по вине работника оплачивается в пониженном размере в зависимости от процента годности продукции. Процент годности и точный размер оплаты устанавливаются администрацией.

Частичный брак не по вине работника оплачивается в зависимости от процента годности продукции, устанавливаемого администрацией, но не менее 2/3 тарифной ставки повременщика соответствующего разряда за время, требуемое на изготовление данной продукции по норме.

Брак продукции, вызванный дефектами в обрабатываемом материале (трещина, раковина в материале), обнаруженный после того, как на обработку детали затрачено не менее рабочего дня, оплачивается по установленным сдельным расценкам. Брак, допущенный рабочим в период освоения нового производства, оплачивается наравне с годными изделиями. На обнаруженный брак продукции составляется акт, в котором отражаются затраты на брак и сумма потерь; можно использовать и первичные документы по учёту выработки с предусмотренными для этого определёнными показателями.

Доплата за работу в сверхурочное время. Сверхурочной считается работа по окончании смены. В связи с тем, что производительность труда работника после отработки рабочей смены снижается, ему доплачивается за первые два часа работы в сверхурочное время в размере не менее 50% часовой тарифной ставки повременщика соответствующего разряда, а за каждый последующий час сверхурочной работы - в размере не менее 100% часовой тарифной ставки повременщика (ст. 152 ТК РФ).

Конкретные размеры оплаты за сверхурочную работу могут определяться коллективным или трудовым договором. По желанию работника сверхурочная работа вместо повышенной оплаты может компенсироваться предоставлением дополнительного времени отдыха, но не менее времени, отработанного сверхурочно.

Работа за пределами нормальной продолжительности рабочего времени, производимая по совместительству, оплачивается в зависимости от проработанного времени или выработки.

Время и продолжительность сверхурочной работы каждого работающего фиксируются в табеле учета использования рабочего времени.

Доплата за работу в ночное время. В соответствии с ст. 96 Трудового кодекса РФ ночным считается время с 10 часов вечера до 6 часов утра. При работе в это время продолжительность работы (смены) сокращается на один час. Данное положение не распространяется на работников, для которых уже предусмотрено сокращение рабочего времени.

Каждый час работы в ночной период должен оплачиваться в повышенном размере и устанавливается предприятием самостоятельно. Однако эти доплаты не могут быть ниже предусмотренных законодательством. Доплаты за каждый час работы в ночное время для предприятий с многосменным режимом, определена в размере 40% от ставки или оклада работника. При этом трудовым договором может быть предусмотрена более высокая надбавка за работу в ночное время, чем установлено законодательством. Однако сумма превышения включается в себестоимость продукции (работ, услуг), а относится за счет собственных средств предприятия.

Оплата отпуска - это так называемая дополнительная заработная плата работника, на которую он имеет право по истечении 6 месяцев работы, за исключением приёма по переводу молодого специалиста.

Право на отпуск оформляется приказом руководителя организации с указанием срока его начала и продолжительности. Нормативное количество дней отпуска в году не может быть менее 28 календарных дней, а для сотрудника в возрасте до 18 лет его продолжительность составляет 31 календарный день. Следует различать основной отпуск и дополнительный. Оплата основного отпуска включается в себестоимость продукции, работ, услуг, а оплата дополнительного производится за счёт других источников финансирования.

Расчёт отпускных сумм производится в размере среднего заработка за 12 календарных месяца работы, предшествующих событию.

Праздничные нерабочие дни, приходящиеся на период отпуска, в расчёт не включаются и не оплачиваются.

При начислении среднего заработка учитываются премии, начисленные в расчётном периоде:

· ежемесячные – не более одной за каждый месяц расчётного периода за одни и те же показатели;

· за периоды работы, превышающие один месяц, - не более одной в размере месячной части за каждый месяц расчетного периода за одни и те же показатели.

Оплата работы в праздничные дни (ст. 153 ТК РФ). Работа в праздничные дни разрешается в организациях, приостановка которых невозможна по производственно-техническим условиям (непрерывно действующие предприятия или работа которых вызвана необходимостью обслуживания населения). Оплата за работу в праздничные дни осуществляется следующим образом.

Работа в выходной и нерабочий праздничный день оплачивается не менее чем в двойном размере:

сдельщикам - не менее чем по двойным сдельным расценкам;

работникам, труд которых оплачивается по дневным и часовым ставкам, - в размере не менее двойной дневной или часовой ставки;

работникам, получающим месячный оклад, - в размере не менее одинарной дневной или часовой ставки сверх оклада, если работа в выходной и нерабочий праздничный день производилась в пределах месячной нормы рабочего времени, и в размере не менее двойной часовой или дневной ставки сверх оклада, если работа производилась сверх месячной нормы.

По желанию работника, работавшего в выходной или нерабочий праздничный день, ему может быть предоставлен другой день отдыха. В этом случае работа в нерабочий праздничный день оплачивается в одинарном размере, а день отдыха оплате не подлежит.

Оплата труда в выходные и нерабочие праздничные дни творческих работников организаций кинематографии, театров, театральных и концертных организаций, цирков и иных лиц, участвующих в создании и (или) исполнении произведений, профессиональных спортсменов в соответствии с перечнями профессий, установленными Правительством РФ с учетом мнения Российской трехсторонней комиссии по регулированию социально-трудовых отношений, может определяться на основе трудового или коллективного договора, локального нормативного акта организации.

Оплата работы при совмещении профессий и исполнении обязанностей временно отсутствующего работника (ст. 151 ТК РФ). В целях сокращения затрат, включаемых в себестоимость работ, услуг и продукции, в организациях разрешается внутреннее совместительство. В приказе руководителя указываются его срок, полный оклад по совмещаемой должности и процент оплаты.

Работнику, выполняющему у одного и того же работодателя наряду со своей основной работой, обусловленной трудовым договором, дополнительную работу по другой профессии (должности) или исполняющему обязанности временно отсутствующего работника без освобождения от своей основной работы, осуществляется доплата за совмещение профессий (должностей) или исполнение обязанностей временно отсутствующего работника.

Размеры доплат за совмещение профессий (должностей) или исполнение обязанностей временно отсутствующего работника устанавливаются по соглашению сторон трудового договора.

Многосменный режим работы. Этот режим характерен для организаций, на которых в течение суток работа организована в две и более смены, включая непрерывные производства. Объем льгот за работу в вечернюю и ночную смены различен. Ночной считается смена, в которой не менее половины рабочего времени приходится на ночное время - с 22 ч до 6 ч утра. Смена, непосредственно предшествующая ночной, считается вечерней независимо от времени ее начала и окончания (с 14 - 16 ч и т.п.) Иные режимы труда (разделение рабочего дня на части, суточные дежурства и т.п.) к многосменному режиму не относятся. Для работников, занятых в таких режимах, сохраняются действующий порядок дополнительной оплаты за работу в ночное время и другие компенсации в зависимости от условий труда.

Организации при заключении коллективных договоров и индивидуальных контрактов с работниками вправе применять и другие формы и размеры доплат и надбавок (наряду с законодательно установленными) и включать их непосредственно в тарифные ставки, должностные оклады, расценки в виде абсолютных величин, т.е. в рублях, а также применять выплаты за фактически проработанное время с особым характером выполняемой работы или в условиях, отклоняющихся от нормальных.

Пособия по временной нетрудоспособности и пособия по беременности и родам - особый вид оплаты неотработанного времени. Его источником является не себестоимость, как для всех предшествующих видов оплат неотработанного времени, а средства органов социального страхования.

Основанием для расчета сумм к оплате являются табель учета использованного рабочего времени и листок о временной нетрудоспособности лечебного (медицинского) учреждения.

С 2010 г. при расчете пособия по временной нетрудоспособности, по беременности и родам и по уходу за ребенком нужно учитывать их предельные размеры, которые зависят от предельной величины базы для начисления страховых взносов в ФСС РФ. В следующем году она составит 415000 руб., в дальнейшем будет ежегодно индексироваться (ч. 4 и 5 ст. 8 закона N 212-ФЗ).

Предельная сумма пособия по временной нетрудоспособности, выплачиваемого за счет средств ФСС РФ, будет зависеть от продолжительности страхового стажа работника и от предельной величины базы для начисления страховых взносов (ч. 1 ст. 7 и ч. 3.1 ст. 14 закона N 255-ФЗ) (Табл. 1).

Таблица 1.

| Страховой стаж | Сумма пособия | Примечание |

| До шести месяцев |

В размере, не превышающем МРОТ за календарный месяц |

- |

| От шести месяцев до пяти лет | 60% среднего заработка |

При расчете пособия нужно сравнить средний дневной заработок работ со средним дневным заработком, который получен путем деления 415000 руб. на 356 дней. |

| От пяти до восьми лет | 80% среднего заработка | |

| Восемь лет и более | 100% среднего заработка |

Представляю общий алгоритм расчета пособия по временной нетрудоспособности исходя из положений новой редакции Закона N255 - ФЗ.

1. Определяем расчетный период. По общему правилу он равен 12 календарным месяцам, предшествующим месяцу наступления временной нетрудоспособности.

2. Находим размер фактического заработка в расчетном периоде. При его расчете учитываются все выплаты и вознаграждения работнику, на которые начисляются страховые взносы в ФСС РФ.

3. Определяем средний дневной заработок исходя из фактического заработка работника. Для этого сумму фактического заработка нужно разделить на количество календарных дней расчетного периода. Если расчетный период (12 календарных месяцев) был отработан полностью, то количество календарных дней, учитываемых при расчете среднего дневного заработка, равно 365.

4. Находим средний дневной заработок исходя из предельной величины базы для начисления страховых взносов в ФСС РФ (415 000 руб.). Для этого 415 000 руб. нужно поделить на 356 дней.

5. Сравниваем суммы из п. п. 3 и 4 и выбираем меньшую их них.

6. Определим размер дневного пособия исходя из страхового стажа работника. Для этого средний дневной заработок умножаем на 60 , 80 или 100% в зависимости от страхового стажа работника.

7. Рассчитываем пособие по временной нетрудоспособности. Оно равно произведению суммы дневного пособия и количества календарных дней нетрудоспособности.

Согласно ст. 137 Трудового кодекса удержания из заработной платы могут осуществляться только в случаях, предусмотренных законодательством. По степени ответственности они делятся на три группы: обязательные, по инициативе работодателей и по заявлению самого работника.

К обязательным удержаниям относятся:

· налог на доходы физических лиц;

· выплаты по исполнительным листам.

В состав удержаний по инициативе работодателя входят:

· возврат полученных авансов;

· возврат сумм, полученных в подотчёт;

· возмещение материального ущерба, причиненного предприятию.

К удержаниям по заявлению самого работника относится:

· алименты на содержание детей и родителей;

· платежи за товары, приобретенные в кредит;

· профсоюзные взносы;

· взносы по личному страхованию;

· оплата кредитов и займов;

· квартирная плата и расходы по коммунальным услугам;

· оплата содержания детей в дошкольных учреждениях и прочие.

Размер удержаний при каждой выплате заработной платы не должен превышать 20% от суммы, предназначенной выплате. Под суммой, предназначенной выплате, понимается начисленная оплата труда за вычетом налога на доходы физических лиц.

Налог на доходы физических лиц – форма изъятия в бюджет части доходов физических лиц. Относится налог к федеральным налогам, которые устанавливаются НК РФ и обязательны к уплате на всей территории РФ. Кроме того, НДФЛ относится к прямым налогам, так как конечным его плательщиком является физическое лицо, получившее доход.

На основании ст. 218 НК РФ налогоплательщик по НДФЛ имеет право на стандартные налоговые вычеты. Стандартные налоговые вычеты представлены в табл. 2

Таблица 2.

| Сумма налогового вычета в рублях за каждый месяц налогового периода | Налогоплательщик |

| 3000 |

Лица, получившие или перенесшие лучевую болезнь и другие заболевания, связанные с радиационным воздействием вследствие катастрофы Чернобыльской АЭС либо с работами по ликвидации последствий катастрофы Чернобыльской АЭС. Инвалиды Великой Отечественной войны |

| 500 |

Герои Советского Союза и Герои РФ, а также лица, награжденные орденом Славы трех степеней. Участники ВОВ Инвалиды с детства, а также инвалиды I и II групп |

| 400 | Все налогоплательщики, которые не имеют права на стандартный налоговый вычет в сумме 500 или 3000 руб. |

| 1000 | На каждого ребенка у налогоплательщиков, на обеспечении которых находится ребенок, являющихся родителями или супругами родителей, опекунами или попечителями |

Согласно ст. 219 НК РФ налогоплательщик по НДФЛ имеет право на социальные налоговые вычеты, которые в отличие от стандартных налоговых вычетов предоставляются налогоплательщику лично и только на основании письменного заявления налогоплательщика при подаче налоговой декларации в налоговый орган по окончании налогового периода.

Для исчисления и уплаты НДФЛ не предусмотрено единой налоговой ставки, т. е. действует система налоговых ставок, имеющая определенные особенности. Так, согласно п. 1 ст. 224 НК РФ общая налоговая ставка по НДФЛ установлена в размере 13 %. Вместе с тем отдельные доходы облагаются по другим налоговым ставкам. Система налоговых ставок по НДФЛ представлена в табл. 3

Таблица 3.

| Налоговая ставка | Объект налогообложения |

| 35% | Стоимости любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг |

| 30% | Доходы, получаемые физическими лицами, не являющимися налоговыми резидентами РФ |

| 9% | Доходы от долевого участия в деятельности организаций, полученных в виде дивидендов. |

| 13% | Все остальные доходы |

На основании ст. 217 НК РФ не подлежат налогообложению следующие виды доходов физических лиц:

1) государственные пособия, за исключением пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком), а также иные выплаты и компенсации, выплачиваемые в соответствии с законодательством. При этом к пособиям, не подлежащим налогообложению, также относятся пособия по безработице, беременности и родам;

2) пенсии по государственному пенсионному обеспечению, назначаемые в порядке, установленном действующим законодательством;

3) вознаграждения донорам за сданную кровь, материнское молоко и иную помощь;

4) алименты, получаемые налогоплательщиками;

5) суммы, получаемые налогоплательщиками в виде грантов (безвозмездной помощи), предоставленных для поддержки науки и образования, культуры и искусства в Российской Федерации международными или иностранными организациями по перечню таких организаций, утверждаемому Правительством РФ;

6) суммы единовременной материальной помощи, оказываемой:

v налогоплательщикам в связи со стихийными бедствиями или чрезвычайными обстоятельствами;

v налогоплательщикам в виде гуманитарной помощи;

v налогоплательщикам, пострадавших от терактов.

7) стипендии учащихся студентов-аспирантов

8) иные доходы на основании НК РФ.

С 1 января 2010 г. вступил в силу Федеральный закон от 24.07.2009 N 212-ФЗ (за исключением отдельных положений), который регулирует отношения, связанные с исчислением и уплатой страховых взносов, а гл. 24 НК РФ "Единый социальный налог" утратила силу (ч. 2 ст. 24 Федерального закона от 24.07.2009 N 213-ФЗ). Страховые взносы должны перечисляться отдельно в Пенсионный фонд РФ, Фонд социального страхования РФ и фонды обязательного медицинского страхования (федеральный и территориальный). Действие нового Закона не распространяется на взносы на обязательное страхование от несчастных случаев на производстве и профзаболеваний, а также на обязательное медицинское страхование неработающего населения, уплата которых регулируется специальными федеральными законами (ч. 2 ст. 1 Федерального закона от 24.07.2009 N 212-ФЗ).

Плательщиками страховых взносов и объекты обложения представлены в табл. 4

Таблица 4.

Объект обложения страховыми взносами

| Плательщик | Объект обложения |

| Организации и индивидуальные предприниматели, производящие выплаты физическим лицам (работодатели) | Выплаты и иные вознаграждения, начисляемые плательщиками в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, а также по авторским договорам |

| Физические лица, не признаваемые индивидуальными предпринимателями и производящие выплаты физическим лицам | Выплаты и иные вознаграждения по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, выплачиваемые плательщиками в пользу физических лиц |

| Индивидуальные предприниматели, адвокаты и нотариусы | Доходы от предпринимательской либо иной профессиональной деятельности за вычетом расходов, связанных с их извлечением |

Основное изменение, которое касается плательщиков страховых взносов, - значительное повышение ставок. Это произойдет с 2011 г. (ст. 12, ч. 2 ст. 62 Федерального закона от 24.07.2009 N 212-ФЗ). Кроме того, уплачивать страховые взносы по общеустановленным тарифам придется и плательщикам, применяющим УСН или ЕНВД.

На 2010 г. в ст. 57 Федерального закона от 24.07.2009 N 212-ФЗ для плательщиков, производящих выплаты в пользу физических лиц (организаций, индивидуальных предпринимателей и физических лиц, не признаваемых индивидуальными предпринимателями), установлены следующие тарифы страховых взносов:

-в ПФ РФ – 20%.

-в ФСС РФ - 2,9%;

-в ФФОМС - 1,1%;

-в ТФОМС – 2%.

В целом плательщики, производящие выплаты и начисляющие иные вознаграждения физическим лицам, должны перечислить в страховые фонды 26% взносов за каждого работника с суммы, не превышающей 415 000 руб., которая исчисляется нарастающим итогом с начала календарного года (ч. 4 ст. 8 и ст. 10 Федерального закона от 24.07.2009 N 212-ФЗ). Если выплаты в пользу работника превысят 415 000 руб. (рассчитанных нарастающим итогом с начала года), то страховые взносы с суммы превышения взиматься не будут.

Существует следующий перечень не подлежащих обложению страховыми взносами сумм, выплачиваемых в пользу физических лиц.

1. Государственные пособия, выплачиваемые в соответствии с законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления, в том числе: пособия по временной нетрудоспособности, пособия по уходу за больным ребенком, пособия по безработице, беременности и родам.

2. суммы единовременной материальной помощи, оказываемой работодателями:

v работникам в связи со стихийным бедствием или другими чрезвычайным обстоятельством в целях возмещения причиненного материального ущерба или вреда здоровью

v членам семьи умершего работника или наемным работникам в связи со смертью члена его семьи

v работникам, пострадавшим от террористических актов на территории РФ.

3. доходы членов крестьянского (фермерского) хозяйства, получаемые в этом хозяйстве от производства и реализации сельскохозяйственной продукции, ее переработки и реализации – в течение пяти лет начиная с года регистрации хозяйства.

4. суммы материальной помощи, выплачиваемые физическим лицам за счет средств бюджетов, не превышающие 4000 рублей на одно физическое лицо за отчетный период.

1.2 Краткая экономическая характеристика

В 1940 году, в Благодарненском районе был образован Райотдел, который приступил к строительству дорог. В 1961 году Райотдел был преобразован в дорожный эксплуатационный участок № 636. В 1980 году линейное управление преобразовано в дорожное ремонтно-строительное управление.

В 2008 году предприятие реорганизовано в Благодарненский филиал ГУП «Буденновское МДРСУ», состав коллектива остался тот же, и специфика работы осталась прежней.

Географически, Благодарненский район, расположен в центре Ставропольского края, и проходящие по району автодороги связывают восточную, западную, северную и южную части края, поэтому содержание автодорог в проезжем состоянии круглый год является важнейшей задачей.

Полное наименование филиала: Благодарненский филиал Государственного унитарного предприятия Ставропольского края «Буденновское межрайонное дорожное ремонтно-строительное управление», сокращенно: Благодарненский филиал ГУП «Буденновское МДРСУ».

Почтовый адрес Филиала: 356420, Российская Федерация, Ставропольский край, Благодарненский район, г. Благодарный, ул. Кочубея 2.

Филиал является обособленным подразделением государственного унитарного предприятия Ставропольского края «Буденновское межрайонное дорожное ремонтно-строительное управление» (далее – Предприятие), осуществляющим все его функции. Филиал не является юридическим лицом.

Цель создания Филиала и содержание его деятельности:

1. Создание Филиала имеет целью удовлетворение общественных потребностей в результатах его деятельности и получения прибыли.

2. Благодарненский филиал ГУП «Буденновское МДРСУ» осуществляет виды деятельности согласно лицензии головного Предприятия.

3. Филиал обладает самостоятельностью в осуществлении своей деятельности.

Филиалу предоставлено право заключать хозяйственные договора на основании доверенности до 1500000 (один миллион пятьсот тысяч) рублей без согласования с Предприятием.

Филиал реализует свою продукцию, работы, услуги, отходы производства по ценам и тарифам в соответствии с ценовой политикой установленной Предприятием.

Управление филиалом осуществляется директором Филиала. Предприятие контролирует соответствие деятельности Филиала законодательству, целям его создания, уставу Предприятия (Приложение 1) .

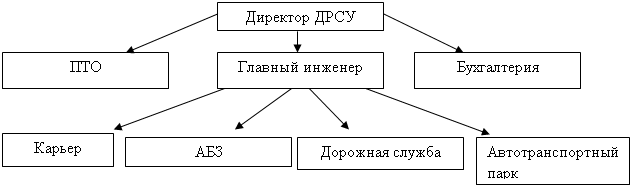

Рисунок 1. Структура Филиала предприятия

Ответственность за ведение бухгалтерского учета финансово-хозяйственной деятельности, формирование показателей бухгалтерской и статистической отчетности, за расчет и уплату отдельных налогов по результатам деятельности Филиала несет Главный бухгалтер Филиала.

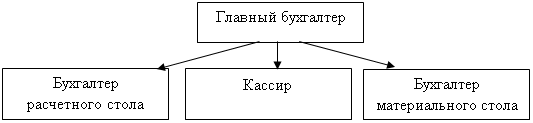

Рисунок 2. Структура бухгалтерии Филиала

Главный бухгалтер Филиала подчиняется непосредственно директору Филиала и главному бухгалтеру Предприятия.

Бухгалтерия Филиала руководствуется общей учетной политикой Предприятия, налоговыми и бухгалтерскими регистрами, принятыми бухгалтерией головного подразделения Предприятия.

Далее рассмотрим ряд таблиц, характеризующих финансово-хозяйственную деятельность предприятия.

Таблица 5.

Динамика показателей размера предприятия

| Показатели | 2008 год | 2009 год | 2009 год в % к 2008 году |

| 1.Выручка от оказанных услуг, тыс. руб. | 31986 | 34648 | 108,32 |

| 2.Себестоимость оказанных услуг, тыс. руб. | 27259 | 33136 | 151,56 |

| 3.Прибыль (убыток) от оказания услуг, тыс. руб. | 4727 | 1512 | 31,99 |

| 4.Среднегодовая численность работников, чел. | 74 | 70 | 94,59 |

| 5.Среднегодовая стоимость ОПФ, тыс. руб. | 4625 | 3978 | 86,08 |

Несмотря на увеличение выручки в динамике на 2662 тыс. руб. или 8,32 %, прибыль уменьшилась на 3215 тыс. руб. или 68,01 % из-за увеличения себестоимости на 5877 тыс. руб. или на 51,56 %. Среднегодовая численность работников уменьшилось на 4 человека. Среднегодовая стоимость основных средств уменьшилась на 647 тыс. руб. или 14,92 %.

Использование важнейших видов производственных ресурсов складывается под воздействием как интенсивных, таи и экстенсивных факторов. Интенсификация производства заключается в опережении темпов роста производства, над темпами роста вовлекаемых в процесс производства ресурсами, что и обеспечивает рост эффективности производства. Поэтому для каждого предприятия важно обеспечить развитие производства на основе преимущественно интенсивных факторов. Показатели, дающие представление об уровне интенсификации производства, приведены в табл.6

Таблица 6.

Уровень интенсификации производства

| Показатели | 2008 год | 2009 год | 2009 год в % к 2008 году |

| 1.Выручка от оказания услуг, тыс. руб. | 31986 | 34648 | 108,32 |

|

2.Производственный персонал: а) численность, чел. б) оплата труда с начислениями, тыс. руб. |

74 7581 |

70 7669 |

94,59 101,16 |

| 3.Материальные затраты, тыс. руб. | 10191 | 10305 | 101,12 |

| 4.Среднегодовая стоимость ОПФ, тыс. руб. | 4625 | 3978 | 86,08 |

| 5.Оборотные средства, тыс. руб. | 5730 | 4577 | 79,88 |

| 6.Производительность труда, тыс. руб. | 432,24 | 494,97 | 114,51 |

| 7.Оказано услуг на 1 руб. оплаты труда, руб. | 4,22 | 4,52 | 107,11 |

| 8.Материалоотдача, руб. | 3,14 | 3,36 | 107,01 |

| 9.Фондоотдача, руб. | 6,92 | 8,71 | 125,86 |

| 10.Оборачиваемость оборотных средств в оборотах | 5,6 | 7,57 | 135,18 |

Анализируя уровень интенсификации данного предприятия, выявлена тенденция к улучшению: производительность труда увеличилась на 14,51 % из-за уменьшения численности работников на 4 человека. Материалоотдача увеличилась на 7,01 %. Оборачиваемость оборотных средств незначительно увеличилась на 35,18 %, это говорит о том, что на объем произведенной продукции влияние показателей интенсификации было различным. Произошло увеличение стоимости услуг на 1 рубль оплаты труда, что является положительным моментом в деятельности предприятия.

Достаточная обеспеченность предприятий работниками, их рациональное использование, высокий уровень производительности труда имеют большое значение для увеличения объема продукции. Использование производственно – технической базы и трудовая деятельность непрерывно связаны между собой, выступают различными сторонами функционирования предприятия, поэтому логичным продолжение анализа экономических показателей является оценка системы параметров, обобщенно характеризующих производительность труда на предприятии, его эффективность.

Чтобы оценить эффективность использования трудовых ресурсов, рассмотрим динамику производительности труда, приведенную в табл.7

Таблица 7.

Динамика производительности труда

| Показатели | 2008 год | 2009 год | 2009 год в % к 2008 году |

| 1.Выручка от оказания услуг, тыс. руб. | 31986 | 34648 | 108,32 |

| 2.Среднегодовая численность работников, чел. | 74 | 70 | 94,59 |

| 3.Затраты труда, руб. чел. час. | 12648 | 13234 | 104,63 |

| 4.Часовая производительность, тыс. руб. | 2,53 | 2,62 | 103,56 |

| 5.Производительность труда, тыс. руб. | 432,24 | 494,97 | 114,51 |

| 6.Дневное показание услуг, руб. | 87,63 | 94,93 | 108,33 |

| 7.Трудоемкость чел. час. на 1 руб. оказанных услуг | 0,39 | 0,38 | 97,44 |

Производительность труда увеличилась на 14,51 %, это говорит о том, что предприятие эффективно использует трудовые ресурсы.

Трудоёмкость уменьшилось на 2,56 %.

Одним из важнейших факторов увеличения объема производства продукции на предприятиях является обеспеченность их основными фондами в необходимом количестве и более полное и эффективное их использование.

Данные об оснащенности основными производственными фондами и эффективность их использования приведены в таблице 8.

Таблица 8.

Оснащенность ОПФ и эффективность их использования

| Показатели | 2008 год | 2009 год | 2009 год в % к 2008 году |

| 1.Выручка от оказания услуг, тыс. руб. | 31986 | 34648 | 108,32 |

| 2.Среднегодовая стоимость ОПФ, тыс. руб. | 4625 | 3978 | 86,08 |

| 3.Среднегодовая численность работников, чел. | 74 | 70 | 94,59 |

| 4.Производительность труда, тыс. руб. | 432,24 | 494,97 | 114,51 |

| 5.Прибыль (убыток) от оказания услуг, тыс. руб. | 4727 | 1512 | 31,99 |

| 6.Фондоотдача, руб. | 6,92 | 8,71 | 125,87 |

| 7. Фондоёмкость, руб. | 0,14 | 0,11 | 78,57 |

| 7.Фондовооруженность, тыс. руб. | 62,50 | 56,83 | 90,93 |

| 8.Фондорентабельность, руб. | 1,02 | 0,38 | 37,25 |

Предприятия не эффективно использует основные средства. Стоимость основных производственных фондов уменьшилась в динамике на 647 тыс. руб. или 14,92 %, что привело к уменьшению их на одного человека, о чем свидетельствуют показатели фондовооруженности. Темп роста основных фондов не превысил темп роста численности работников, что привело к уменьшению фондовооруженности на 9,07 %. Основные фонды использовались как экстенсивно, так и интенсивно, что еще раз доказывает рост фондоотдачи на 25,86 %. Как следствие роста фондоотдачи, снижение фондоёмкости на 21,43 %, приведение к экономии основных фондов.

Основным показателем, характеризующим работу предприятия является прибыль. Различают несколько видов прибыли: прибыль от реализации, балансовая прибыль, чистая прибыль.

Наряду с прибылью эффективность работы предприятия характеризует рентабельность. Рентабельность – это доходность предприятия или предпринимательской деятельности. Рассчитывается рентабельность просто: это частное от деления прибыли на затраты или на расход ресурсов.

Деятельность любой организации направлена на удовлетворение потребностей клиентов и получение прибыли, поэтому следует обратить внимание на финансовые результаты деятельности предприятия.

Таблица 9.

Финансовые результаты деятельности предприятия

| Показатели | 2008 год | 2009 год | 2009 год в % к 2008 году |

| 1.Выручка от оказания услуг, тыс. руб. | 31986 | 34648 | 108,32 |

| 2.Себестоимость реализованных услуг, тыс. руб. | 27259 | 33136 | 151,56 |

| 3.Прибыль (убыток) от оказания услуг, тыс. руб. | 4727 | 1512 | 31,99 |

| 4.Уровень рентабельности (убыточности),% | 14,76 | 4,36 | - |

Анализируя данную таблицу можно сказать что, несмотря на увеличение выручки на 2662 тыс. руб. или 8,32 %, прибыль уменьшилась на 3215 тыс. руб. или 68,01 % из-за увеличения себестоимости на 5877 тыс. руб. или на 51,56 %.

Снижение уровня рентабельности на 10,40 % говорит о том, что предприятие находится в неустойчивом состоянии.

Скорость превращения различных ресурсов предприятия в денежные средства называется ликвидностью. Одним из показателей финансового состояния является ликвидность (платежеспособность) предприятия, которая свидетельствует о способности предприятия своевременно и в полном объеме рассчитываться по своим обязательствам. Рассмотрим показатели ликвидности данного предприятия.

Таблица 10.

Динамика показателей платежеспособности

| Показатели | 2008 год | 2009 год | нормативы |

| 1.Коэффициент абсолютной ликвидности | 0,048 | 0,088 | 0,2 - 0,7 |

| 2.Коэффициент быстрой ликвидности | 0,16 | 0,18 | 0,7 – 0,8 |

| 3.Коэффициент текущей ликвидности | 0,63 | 0,60 | 1 - 2 |

Коэффициент абсолютной ликвидности на конец 2009 года составил 0,008. Это значит, что только 0,8% краткосрочных обязательств предприятия может быть немедленно погашено за счет денежных средств и краткосрочных финансовых вложений. Этот показатель не соответствует нормативу, что вызывает недоверие к данному предприятию со стороны поставщиков. Можно также отметить уменьшение данного показателя за анализируемый период, что является отрицательным моментом.

Коэффициент быстрой ликвидности характеризует ожидаемую платежеспособность при условии своевременного расчета с дебиторами и на конец 2009 года составил 0,18 % при нормативах 0,70 % - 0,80 %.

Коэффициент текущей ликвидности характеризует ожидаемую платежеспособность не только при условии своевременного расчета с дебиторами, но и в случаи необходимости продажи материальных средств и на конец 2009 года составил 0,60 % при нормативах 1 – 2. Это еще раз подтверждает, что предприятие находится в неустойчивом состоянии.

ГЛАВА II. СОСТОЯНИЕ И ПУТИ СОВЕРШЕНСТВОВАНИЯ УЧЕТА РАСЧЕТОВ С ПЕРСОНАЛОМ ПО ОПЛАТЕ ТРУДА

2.1 Первичный учёт расчётов с персоналом по оплате труда

В Благодарненском филиале ГУП «Буденновское МДРСУ» все финансово-хозяйственные операции, в том числе и начисление заработной платы, документально оформлены и обоснованы. Перечень первичных документов по учёту использования рабочего времени и расчётов с персоналом по оплате труда и формы этих документов утверждены постановлением Госкомстата РФ от 05.01.04г. №1.

В Благодарненском филиале ГУП «Буденновское МДРСУ» при осуществлении бухгалтерского учета применяется способ двойной записи в соответствии с рабочим планом счетов бухгалтерского учета (Приложение 2), разработанным на основании Приказа Минфина России от 31 октября 2000г. №94н.

Первичный учёт численности персонала в Благодарненском филиале ГУП «Буденновское МДРСУ» осуществляется на основании следующих документов:

· Приказ (распоряжение) о приёме работника (ов) на работу (ф. № Т-1) (Приложение 18), применяется для оформления и учета, применяемых на работу по трудовому договору. Составляется лицом, ответственным за приём, на всех лиц, принимаемых на работу в организацию.

В приказах указываются наименование структурного подразделения, профессия (должность), испытательный срок, а также условия приёма на работу и характер предстоящей работы (по совместительству, в порядке перевода из другой организации, для замещения временно отсутствующего работника, для выполнения определённой работы и др.).

Подписанный руководителем организации или уполномоченным на это лицом приказ объявляют работнику под расписку. На основании приказа в трудовую книжку вносится запись о приёме на работу, заполняется личная карточка, а в бухгалтерии открывается лицевой счёт работника.

· Личная карточка работника (ф. № Т-2), заполняются на лиц, принятых на работу на основании приказа о приёме на работу, трудовой книжки, паспорта, военного билета, документа об окончании учебного заведения, страхового свидетельства государственного пенсионного страхования, свидетельства о постановке на учёт в налоговом органе и других документов, предусмотренных законодательством, а также сведений, сообщённых о себе работником.

· Штатное расписание (ф. № Т-3) (Приложение 21), применяется для оформления структуры, штатного состава и штатной численности организации. Штатное расписание содержит перечень структурных подразделений, должностей, сведения о количестве штатных лиц, должностных окладов, надбавок и месячный фонд заработной платы. Утверждаются приказом (распоряжением) руководителя организации или уполномоченного им лица.

Изменения в штатное расписание вносят в соответствии с приказом (распоряжением) руководителя организации или уполномоченного им лица.

· Приказ (распоряжение) о переводе работника на другую работу (ф. № Т – 5) (Приложение 19) и приказ (распоряжение) о переводе работников на другую работу (ф. № Т – 5а), используется для оформления и учёта перевода работника (работников) на другую работу в организации. Заполняется работником кадровой службы с учётом письменного согласия работника, подписывается руководителем организации или уполномоченным им лицом, объявляются работнику (работникам) под расписку. На основании данного приказа делаются отметки в личной карточке, лицевом счёте, вносится запись в трудовую книжку.

· Приказ (распоряжение) о предоставлении отпуска работнику (ф. № Т-6) (Приложение 20), применяются для оформления и учёта отпусков, предоставляемых работнику в соответствии с законодательством, коллективным договором, нормативными актами, организации, трудовым договором. Составляется работником кадровой службы или уполномоченным лицом, подписывается руководителем организации или уполномоченным им лицом, объявляются работнику под расписку. На основании приказа делаются отметки в личной карточке, лицевом счёте и производится расчёт заработной платы, причитающейся за отпуск, по форме № Т-60 «Записка-расчёт о предоставлении отпуска работнику».

· График отпусков (ф. № Т – 7) предназначен для отражения сведений о времени распределения ежегодных оплачиваемых отпусков всех работников структурных подразделений организации на календарный год по месяцам. График отпусков – сводный график. При его составлении учитывается действующее законодательство, специфика деятельности организации и пожелания работника.

График отпусков, подписывается руководителем кадровой службы, согласовывается с выборным профсоюзным органом, и утверждается руководителем организации или уполномоченным им лицом.

При переносе срока отпуска на другое время с согласия работника и руководителя структурного подразделения в график отпусков вносят соответствующие изменения.

· Приказ (распоряжение) о прекращении (расторжении) трудового договора с работником (ами) (увольнении) (ф. № Т-8), применяется для оформления и учёта увольнения работника. Заполняется работником кадровой службы, подписывается руководителем организации или уполномоченным им лицом, объявляется работнику под расписку.

На основании приказа делается запись в личной карточке, лицевом счёте, трудовой книжке, производится расчёт с работником по форме № 61 «Записка-расчёт при прекращении (расторжении) трудового договора с работником (увольнении)».

· Приказ (распоряжение) о направлении работника (ов) в командировку (ф. № Т-9а), применяется для оформления и учёта направлений работника (ов) в командировку. Заполняется работниками кадровой службы, подписывается руководителем или уполномоченным им лицом. В приказе о направлении в командировку указываются фамилии и инициалы, структурное подразделение, профессии (должности) командируемых, а также цели, время и места командировок.

При необходимости указываются источники оплаты сумм командировочных расходов, другие условия направления в командировку.

· Командировочное удостоверение (ф. № Т-10), является документом, удостоверяющим время пребывания работника в служебной командировке. Выписывается в одном экземпляре работником кадровой службы на основании приказа (распоряжения) о направлении в командировку. В каждом пункте назначения делаются отметки о времени прибытия и выбытия, которые заверяются подписью ответственного должностного лица и печатью.

После возвращения из командировки в организацию работником составляется авансовый отчёт с приложением документов, подтверждающих производственные расходы.

· Служебное задание для направления в командировку и отчёт о его выполнении (ф. № Т-10а) используется для оформления и учёта служебного задания для направления в командировку, а также отчёта о его выполнении. Служебное задание подписывается руководителем подразделения, в котором работает командируемый работник. Утверждается руководителем организации или уполномоченным им лицом и передаётся в кадровую службу для издания приказа (распоряжения) о направлении в командировку.

Лицом, прибывшим из командировки, составляется краткий отчёт о выполненной работе, который согласовывается с руководителем структурного подразделения и предоставляется в бухгалтерию вместе с командировочным удостоверением и авансовым отчётом.

· Приказ (распоряжение) о поощрении работника (ф. № Т – 11) и приказ (распоряжение) о поощрении работников (ф. № Т- 11а) применяется для оформления и учёта поощрений за успехи в работе. Составляется на основании представления руководителя структурного подразделения организации, в котором работает работник. Подписывается руководителем организации или уполномоченным им лицом, объявляется работнику (работникам) под расписку. На основании приказа (распоряжения) вносится соответствующая запись в личную карточку работника и его трудовую книжку.

· Табель учёта рабочего времени и расчёта оплаты труда (ф. № Т-12) (Приложение 22), применяют для осуществления табельного учёта, контроля трудовой дисциплины и составления статистической отчётности по труду. Форма № Т-12 предназначена для учёта использования рабочего времени и расчёта заработной платы.

Табель учёта охватывает всех работников организации. Каждому из них присваивается определённый табельный номер, который указывается во всех документах по учёту труда и заработной платы. Сущность табельного учёта заключается в ежедневной регистрации явки работников на работу, с работы, всех случаев опозданий и неявок с указанием их причин, а также часов простоя и часов сверхурочной работы.

Отметку о неявках или опозданиях делают в табеле на основании соответствующих документов – справок о вызове в военкомат, суд, листов о временной нетрудоспособности и др., которые работники сдают табельщикам; время простоя устанавливают по листкам о простое, а часы сверхурочной работы – по спискам мастеров.

· Путевой лист грузового автомобиля (типовая форма №4-С) (Приложение 23), применяется для первичного учета работы грузового автотранспорта и начисления оплаты труда шоферам. Выписывается в одном экземпляре руководителем предприятия или же уполномоченным его приказом лицом. Также при выезде и возвращении путевой лист машины должны подписывать диспетчер-нарядчик, механик и водитель.

В путевом листе обязательно проставляется порядковый номер, дата выдачи, штамп и печать организации, указывается марка и государственный номер автомобиля, задание водителя, время выезда и возвращения.

Путевой лист действителен только на один день или одну смену. Каждый пункт, в котором побывал водитель, он должен указывать отдельно.

По возвращении автомобиля в организацию механик фиксирует показания спидометра, и эти данные заверяет подписью. Затем лист передают в бухгалтерию для расчета заработной платы шоферу. Эти данные он подтверждает своей подписью.

· Невыход работника на работу в связи с болезнью оформляется листком о временной нетрудоспособности (Приложение 24), то есть больничным листом. Лицевую сторону заполняет врач после осмотра больного, куда заносит дату составления, диагноз, фамилию, имя, отчество больного, режим и др.

На обратной стороне больничного листа бухгалтер заполняет сведения об этом работнике и рассчитывает фактический размер пособия по временной нетрудоспособности.

· Исполнительные листы служат основанием для удержания и перевода алиментов. Бухгалтерия регистрирует полученные исполнительные листы в специальном журнале или карточке. Удержания алиментов на основании поданного заявления могут производиться и в случаях, если общая сумма удержания превышает 50%, а также если с должника взыскивают по решению суда алименты на детей от другой матери, нетрудоспособных родителей, супруга.

Алименты удерживают с сумм заработной платы, премий, пособий по временной нетрудоспособности, начисленных за отчетный месяц после удержания из них налогов, а также с сумм начисленных пенсий и стипендий.

В 3-дневный срок со дня, установленного для выплаты заработной платы, пенсий и стипендий, суммы удержанных алиментов должны быть выплачены получателю или переведены по почте за счет взыскателя.

Не взыскиваются алименты с сумм материальной помощи, единовременных вознаграждений и премий за рационализаторские предложения и т.д.

· Журнал регистрации платёжных ведомостей (ф. № Т-53а), применяется для учёта и регистрации платёжных ведомостей по производственным выплатам работникам организации. Ведётся работником бухгалтерии.

Выплаты, не совпадающие со временем выдачи заработной платы (внеплановые авансы, отпускные суммы и т. п.), производятся по расходным кассовым ордерам, на которых делают пометку «Разовый расчёт по заработной плате».

Расчётно-платёжная ведомость выполняет несколько функций – расчётного документа, платёжного документа и, кроме того, служит регистром аналитического учёта расчётов с работниками по заработной плате.

Однако на практике использовать расчётно-платёжные ведомости для подсчёта средней заработной платы за какой-либо предшествующий период (например, за двенадцать месяцев при оплате отпуска) неудобно, поскольку необходимо делать трудоёмкие выборки из различных ведомостей.

· Записка-расчёт при прекращении (распоряжении) трудового договора с работником (увольнении) (ф. № Т – 61), применяется для учёта и расчёта причитающейся заработной платы и других выплат работнику при прекращении действия трудового договора. Составляется работником кадровой службы или уполномоченным им лицом. Расчёт причитающейся заработной платы и других выплат производится работником бухгалтерии.

В целом первичный учёт соответствует требованиям нормативных актов по бухгалтерскому учету, однако имеют место недостатки:

1) заполняются не все строки и графы, предусмотренные бланками документов (например, путевой лист легкового автомобиля). Это может привести к отсутствию полной информации о хозяйственных операциях, что приведет к искажениям данных при их учете.

2) отсутствуют необходимые подписи, подтверждающие достоверность документа (например, расчетная ведомость, платежная ведомость). Такие документы и совершаемые на их основании операции могут быть признаны недействительными.

3) не прочеркнуты пустые строки и графы, вследствие чего в такие документы могут быть внесены записи, искажающие сущность операции (например, платежная ведомость, расчетная ведомость).

2.2 Аналитический и синтетический учёт расчётов с персоналом по оплате труда

Бухгалтерия предприятия осуществляет не только расчет сумм причитающейся работникам заработной платы, премий, пособий, но и ведет как аналитический, так и синтетический учет, то есть по каждому работнику в отдельности, так и обобщенно. Поэтому и учетные регистры по содержанию записанной в них информации подразделяются на регистры синтетического и аналитического учета.

В Благодарненском филиале ГУП «Буденновское МДРСУ» учет расчетов с персоналом по оплате труда ведется в журнально-ордерной форме учета с применением компьютерной техники, учет ведется с использованием бухгалтерской программы «1С-бухгалтерия».

Использование компьютеров привело к созданию и распространению различных бухгалтерских программ, в связи с чем в Благодарненском филиале ГУП «Буденновское МДРСУ» используется программа «1С: Бухгалтерия», так как эта программа позволяет пользователю одновременно работать с Планом счетов, журналом регистрации хозяйственных операций и формировать различные выходные формы.

Информационная база этой программы по учету труда и его оплаты включает большое число информационных массивов, как переменной информации, снимаемой с первичных документов, так и условно-постоянной, вводимой единовременно с соответствующих классификаторов и справочников.

Характерным при обработке информации по учету труда и его оплате является выполнение многих расчетных действий (определение размеров производственных работ, начисление оплаты труда и др.). Все эти расчетные действия выполняются автоматически.

Сформированные бухгалтерские записи по счету 70 «Расчеты с персоналом по оплате труда» в разрезе корреспондирующих счетов автоматически поступают в информационный массив бухгалтерских записей по синтетическим счетам (базу данных сводного синтетического учета).

Широко используется также на данном участке и аналитический учет с применением принципа «субконто», так как данные по учету труда и его оплате систематизируются в учете по самым различным направлениям: подразделениям, категориям персонала, различным параметрам, используемым при налогообложении, и т.п.

Аналитический учет расчетов по оплате труда в Благодарненском филиале ГУП «Буденновское МДРСУ» ведется в расчетных и платежных ведомостях, лицевых счетах и налоговых карточках работника.

Лицевой счет (форма №Т-54) представляет собой регистр аналитического учета и заполняется на каждого работника предприятия. В нем отражаются расчеты по оплате труда и другим начислениям в пользу работника. Лицевой счет открывается на основе приказа (распоряжения) о приеме на работу. В лицевом счете указываются фамилия, имя, отчество работника, число детей, структурное подразделение, куда он принят, его табельный номер и другие сведения. По окончании месяца в лицевом счете приводятся сведения о начисленных суммах по видам оплат, об удержаниях и вычетах, о суммах к выплате или задолженности работника перед предприятием. Лицевой счет открывается на год. По окончании года счет закрывается, и на следующий год открывается новый.

На основании данных лицевых счетов заполняется расчетная ведомость (форма №Т-51) (Приложение 25). Это регистр аналитического учета, так как составляется в разрезе каждого табельного номера, по цехам, категориям работников и по видам оплат и удержаний. Составляется в одном экземпляре в бухгалтерии. В расчетной ведомости отражаются расчеты по оплате труда с персоналом подразделения предприятия. В ведомости указываются фамилия, инициалы каждого работника, его табельный номер, занимаемая должность. Приводятся данные об отработанном времени, начислениях, удержаниях и о сумме к выплате или задолженность за месяц перед предприятием.

Выдача заработной платы производится по платежным ведомостям (форма №Т-53) (Приложение 26) в установленные в организации дни месяца. Основанием на право выдачи является наличие в реквизитах платежной ведомости приказа в кассу для оплаты указанной суммы в срок. Подписывают приказ руководитель организации и главный бухгалтер.

На титульном листе указывается общая сумма выплаченной и депонированной заработной платы. При необходимости в графе «Примечание» указывается номер предъявленного документа.

По истечении трех дней кассир против фамилии не получивших заработную плату в графе «Роспись в получении» проставляет штамп или пишет от руки «Депонировано».

Платежная ведомость закрывается двумя суммами: выдано на руки и депонировано.

На депонированные суммы кассир составляет реестр невыданной заработной платы, его сдает в бухгалтерию для проверки и выписки расходного кассового ордера.

Депонированную сумму кассир сдает в банк, где она хранится и учитывается отдельно, так как работники их могут потребовать в любой день. Своевременно не полученную рабочими и служащими заработную плату предприятие хранит в течение 3 лет и учитывает ее в составе счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Депонированная заработная плата».

Благодарненский филиал ГУП «Буденновское МДРСУ» предоставляет каждому работнику предприятия основной (дополнительный) оплачиваемый отпуск с продолжительностью не менее 28 рабочих дней. При начислении отпускных используется следующий расчёт (Приложение 27):

заработная плата за 12 месяцев/29,4 * 28

Например:

Сотрудник предприятия Кабацкий В. В. взял отпуск с 01.03.09 по 28.02.10 на 41 день. Заработная плата за 12 месяцев - 125806,06 руб. Всего дней по календарю отпуска – 327,7 д.

125806,06 + 6473.00 = 132279,06 руб. – с учетом премии.

Средний дневной заработок составил:

132279,06 / 327,7 = 403,66 руб.

Начислены всего отпускные в размере:

403,66 * 41 = 16550,06 руб.

В соответствии с действующим законодательством все работники предприятия подлежат обязательному государственному социальному страхованию независимо от характера и длительности выполняемых работ. Для расчёта больничного листа в Благодарненском филиале ГУП «Буденновское МДРСУ» используется следующий расчёт (Приложение 24):

Например:

Сотрудник предприятия Проясва Л. С. болела в период с 12.08.09 по 22.08.09г. включительно. Заработная плата сотрудника за 12 месяцев составляет 55306,06 руб. Всего дней в расчетном периоде 301 д.

Средний дневной заработок будет равен:

55306,06 руб. : 301 день = 183,74 руб.

Сотрудник болел 11 календарных дней.

Сумма пособия за весь период нетрудоспособности будет равна:

183,74 руб. x 11 дн. = 2021,14 руб.

Первые 2 дня болезни сотрудника работодатель оплачивает за счет собственных средств, остальные — за счет средств ФСС России.

Часть пособия, выплачиваемая за счет средств работодателя, составит:

183,74 руб. x 2 дн. = 367,48 руб.

Доля пособия, возмещаемая за счет ФСС России, равна:

183,74 руб. x 9 дн. = 1653,66 руб.

В соответствии с действующим законодательством по труду из сумм начисленной заработной платы, вознаграждений, премий и других доходов трудового и нетрудового характера производят обязательные удержания налога на доходы физических лиц. Уплата налога за счет средств организаций не допускается. Налог должен быть в обязательном порядке удержан из дохода самого физического лица. В соответствии с требованиями НК РФ организации обязаны на каждого работника вести налоговую карточку по учету доходов и налога на доходы физических лиц (Приложение 28, 29). Карточки ведут на всех работников: штатных, нештатных, временных, сезонных, а также лиц, выполняющих работы по договорам гражданско-правового характера. Карточки заполняются на основе данных лицевых счетов работников, расчетных и платежных ведомостей, первичных документов, послуживших основанием для начисления соответствующих доходов, и произведенных расходов и обеспечивают информацию обо всех видах доходов для целей налогообложения.