Научные и курсовые работы |

Главная

Исторические личности

Военная кафедра

Ботаника и сельское хозяйство

Бухгалтерский учет и аудит

Валютные отношения

Ветеринария

География

Геодезия

Геология

Геополитика

Государство и право

Гражданское право и процесс

Естествознанию

Журналистика

Зарубежная литература

Зоология

Инвестиции

Информатика

История техники

Кибернетика

Коммуникация и связь

Косметология

Кредитование

Криминалистика

Криминология

Кулинария

Культурология

Логика

Логистика

Маркетинг

Наука и техника Карта сайта

Курсовая работа: Учет труда и его оплаты

Курсовая работа: Учет труда и его оплаты

«Учет труда и его оплаты»

Содержание

Введение

1. Теоретические основы учета труда и его оплаты.

1.1 Виды, формы и системы оплаты труда

1.1.1 Доплаты и надбавки

1.2 Документальное оформление и расчет заработной платы за неотработанное время и пособий по временной нетрудоспособности

1.3 Налоговый учет расходов на оплату труда и страховых взносов

2. Бухгалтерский учет труда и его оплаты.

2.1 Порядок оформления расчетов с персоналом по заработной плате

2.2 Синтетический учет затрат на заработную плату и расчетов с персоналом по оплате труда

2.3 Удержания и вычеты из заработной платы

2.3.1 Удержание налога на доходы физических лиц

2.3.2 Прочие удержания

3. Практическое задание

Список используемой литературы

Введение

Центральное место в производственной деятельности любой организации занимают труд и результаты труда, поскольку только с помощью рабочей силы создается прибавочный продукт. Это обстоятельство предопределяет отношение к рациональному использованию трудовых ресурсов, так как без коллектива работников нет организации, и без необходимого количества людей определенных профессий и квалификации ни одна организация не сможет достичь своей цели.

В настоящее время среди важнейших задач учета труда и заработной платы можно назвать следующие:

своевременно (в установленные сроки) производить расчеты с персоналом организации по оплате труда (начисление заработной платы и прочих выплат, сумм к удержанию и выдаче на руки);

своевременно и правильно относить на себестоимость продукции (работ, услуг) суммы начисленной заработной платы и отчислений с ФОТ в доле, приходящейся органам социального страхования, пенсионного фонда и др.;

собирать и группировать показатели по труду и заработной плате для целей оперативного руководства и составления необходимой отчетности, а также расчетов по отчислениям в фонды.

Учет труда и заработной платы должен обеспечить оперативный контроль количества и качества труда, за использованием средств, включаемых в фонд заработной платы, и выплатам социального характера. Кроме того, необходимо помнить, что за каждым расчетом подразумевается лицо, для которого заработная плата является основным и главным источником его жизнедеятельности, а для организации – это суммы затрат, прямо влияющих на конечный финансовый результат ее деятельности.

Целью данной курсовой работы является систематизация знаний по учету труда и заработной платы, наработка практических навыков.

1. Теоретические основы учета труда и его оплаты

1.1 Виды, формы и системы оплаты труда

Система заработной платы, размеры тарифных ставок, окладов, различного вида выплат в организациях разных организационно-правовых форм устанавливаются коллективными договорами соглашениями, локальными нормативными актами организаций, трудовыми договорами. При этом понятие локальных нормативных актов организации введено Трудовым кодексом РФ. Это понятие включает распорядительные документы, принимаемые работодателем и регламентирующие трудовые отношения в рамках конкретной организации.

В организациях, полностью или частично финансируемых из бюджета система заработной платы, тарифные ставки, оклады устанавливаются соответствующими законами и иными нормативными правовыми актами, в том числе локальными при частичном финансировании из бюджета.

Таким образом, организация самостоятельно разрабатывает и утверждает системы оплаты труда.

Весь персонал работающих в настоящее время подразделяется в основном на две категории - рабочие и служащие. Категория «рабочие» классифицируется по профессиям и разрядам с установлением поразрядных тарифных ставок; категория «служащие» - по профессиям и должностям с установлением должностных окладов. Выполнение указанных условий осуществляется через формы и системы оплаты труда.

Система оплаты труда представляет собой способ исчисления заработной платы, подлежащей выплате работникам. Выбор системы оплаты труда зависит от особенностей технологического процесса, форм организации труда, требований, предъявляемых к качеству продукции и выполняемой работе, состояния нормирования труда и учета трудовых затрат. При выборе системы оплаты труда принципиален выбор объекта учета труда, подлежащего оплате: время или количество выполненной работы. Поэтому организации могут применять две системы оплаты труда: повременную и сдельную.

В каждой из них различают несколько видов. Такое деление обеспечивает заинтересованность сторон в более высоком количестве выработки и качестве работ, с одной стороны; и в более высокой оплате труда – с другой. Так, повременная система оплаты труда может состоять из простой повременной и повременно-премиальной, а сдельная - из прямой сдельной, сдельно – премиальной, аккордной, косвенно – сдельной и др.

При повременной оплате труда величина заработка работника зависит не только от количества отработанного времени, но и от тарифной ставки (оклада). Для рабочих промышленных предприятий чаще всего устанавливаются часовые ставки. Тарифные ставки являются одним из элементов тарифной системы оплаты труда, которая включает кроме тарифных ставок, тарифную сетку и тарифные коэффициенты.

При сдельной оплате труда заработок рабочего зависит от количества фактически изготовленной продукции и затрат времени на ее изготовление. Он исчисляется с помощью сдельных расценок, норм выработки, норм времени.

Как правило, в основу расчета заработка рабочих и служащих берется 5-дневная (40-часовая) рабочая неделя, на этой основе Госкомстат России рассчитывает и публикует среднемесячное количество рабочих часов в каждом году и в каждом месяце.

Исходя из соотношения среднемесячного количества часов и минимального размера оплаты труда рассчитывается повременная часовая тарифная ставка рабочего первого (низшего) разряда.

Пример. Сумма МРОТ на 2010г. установлена в размере 2300 руб. Среднемесячное количество рабочих часов в 2010г. – 165ч.

Повременная часовая ставка 1-го разряда в этом случае составит 13,94 руб. (2300 руб.:165ч). Часовая тарифная ставка рабочего - сдельщика обычно выше ставки рабочего – повременщика на 7% и поэтому составит 14,92 руб. ( 13,94 руб.* 107% / 100%).

Следует иметь в виду, что организация может самостоятельно установить минимальную сумму оплаты для расчета тарифной ставки рабочего-сдельщика или рабочего-повременщика, зафиксировав ее в коллективном договоре (но не менее установленной Правительством Российской Федерации).

На основе часовых тарифных ставок 1-го разряда в организации разрабатывается тарифная система, включающая три взаимосвязанных элемента: тарифно-квалификационные справочники, тарифные сетки и тарифные ставки 1-го разряда. Первый из них (справочник) содержит характеристику основных видов работ и требования, предъявляемые к квалификации исполнителя, благодаря чему рабочим и работам присваиваются разряды. Тарифная сетка служит для установления соотношений в оплате труда между разрядами работ и рабочих. Тарифная ставка первого разряда определяет размер заработной платы за единицу времени рабочего низшей квалификации. Соотношение оплаты труда более высокого разряда и первого устанавливается с помощью тарифного коэффициента. Тарифные ставки всех последующих разрядов устанавливаются путем умножения ставки первого разряда на тарифный коэффициент. Расчет тарифных ставок необходим и для расчета сдельных расценок за выполняемые работы рабочими - сдельщиками.

Рассмотрим на примере коллективного договора фирмы «Лада» для рабочих по оплате труда, в котором все виды работ разделены на три группы (для сдельщиков и повременщиков), между которыми установлен следующий процентный рост ставок по отношению к первой - низшей группе ставок:

1) первая группа работ - низшая, сохраняет установленные ставки 1-го разряда;

2) вторая группа работ - средняя, имеет процентный рост ставок – 120%;

3) третья группа работ - высшая, имеет процентный рост ставок 140%.

На основе указанных расчетов сформирована тарифная сетка организации на 2010 г.(табл.1).

Таблица 1

| Группа работ | Тарифные разряды | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Тарифные коэффициенты | 1,000 | 1,088 | 1,204 | 1,350 | 1,531 | 1,8000 | 2,000 | |

|

Первая Вторя Третья |

Повременно Сдельно Повременно Сдельно Повременно Сдельно |

19,11 20,45 22,93 24,54 26,75 28,63 |

20,792 22,250 24,948 27,700 29,104 31,149 |

23,008 24,622 27,608 29,546 32,207 34,470 |

25,709 27,607 30,956 33,129 36,112 38,650 |

29,257 31,309 35,106 37,571 40,954 43,832 |

34,398 36,810 41,274 44,172 48,150 51,534 |

38,220 40,900 45,860 49,080 55,500 57,260 |

Согласно установленным правилам расчета заработная плата должна рассчитываться в тысячных долях рубля, т.е. с тремя знаками после запятой. Следовательно, и расчет часовых тарифных ставок осуществляется в этих же показателях.

В практике организаций с целью более рациональной и точной оценкой затраченного труда тарифные коэффициенты также могут устанавливаться в более раздробленных, детализированных единицах.

Служащим начисление заработной платы производится согласно установленному окладу и количеству отработанных дней, т.е. на них распространяется повременная и повременно-премиальная оплата труда.

Пример. Согласно табеля использования рабочего времени за март 2010 г. Экономист производственного отдела Ягодкина Т.И. (оклад-15000 руб.) отработала 20 дней и брала 3 дня отпуска за свой счет.

Нормировщик Серегина М.С. (оклад-10000 руб.) отработала 23 дня.

Повременная заработная плата упомянутых служащих составила:

1) Ягодкиной Т.И. – 13043 руб. 48 коп. (15000:23 дня *20 дней);

2) Серегиной М.С.- 10000 руб. (10000:23 дня*23 дня).

По результатам работы за март работники производственного отдела премируются в размере 15% фактического заработка:

1) Ягодкиной Т.И. – 1956 руб. 52 коп. (13043 руб. 48 коп. * 15% :100%);

2) Серегиной М.С.- 1500 руб. (10000*15% : 100%).

Отсюда сумма повременно – премиального заработка служащих за март составит:

1) Ягодкиной Т.И. – 15000 руб. (13043 руб. 48 коп.+1956 руб. 52 коп.);

2)Серегиной М.С.- 11500 руб. (10000руб. + 1500 руб.).

1.1.1 Доплаты и надбавки

Доплаты и надбавки компенсационного и стимулирующего характера связаны, как правило, с особым характером выполняемой работы (сезонностью, отдаленностью, неопределенностью объема и многосменностью и т.д.) или с условиями труда, отклоняющихся от нормальных (работа в ночное и сверхурочное время, в праздничные дни, работа с тяжелыми условиями труда и т.п.). их выплата предусмотрена Трудовым кодексом РФ.

Общий порядок регулирования доплат и надбавок установлен постановлением Правительства РСФСР от 15.11.91 № 5 «О порядке введения минимального размера в РСФСР», в котором предусматривается, что размер компенсационных доплат (за условия труда, отклоняющиеся от нормальных, за работу в вечернее и ночное время и т.д.) определяется организацией самостоятельно, но должен быть не ниже размеров, установленных соответствующими решениями Правительства Российской федерации.

Стимулирующие выплаты (доплаты и надбавки за высокую квалификацию, профессиональное мастерство, премии вознаграждения и т. д.) определяются организациями самостоятельно и производятся в приделах имеющихся средств. Размеры и условия выплат определяются в коллективных договорах. Рассмотрим порядок оформления и расчета некоторых из них.

Доплата за работу в сверхурочное время. Порядок оплаты сверхурочной работы изложен в статье 152 ТК. В ней сказано, что она оплачивается за первые два часа работы не менее чем в полуторном размере, за последующие часы – не менее чем в двойном. По желанию работника сверхурочная работа вместо повышенной оплаты может компенсироваться предоставлением дополнительного времени отдыха, но не менее времени отработанного сверхурочно.

Время и продолжительность сверхурочной работы каждого работника фиксируется в табеле учета использования рабочего времени.

Доплата за работу в ночное время. Ночным считается время с 22 часов до 6 часов утра. Оно фиксируется в табеле учета рабочего времени итоговым количеством за месяц.

Вся работа в ночное время оформляется установленными в организации первичными документами и оплачивается в повышенном размере, устанавливаемом коллективным договором (положением об оплате труда) организации или трудовым договором, но не ниже размеров, установленных трудовым законодательством (ст. 154 ТК РФ).

Оплата работы в праздничные дни (ст. 153 ТК РФ). Работа в праздничные дни разрешается в организациях, приостановка которых невозможна по производственно – техническим условиям.

Работа в выходной и нерабочий праздничный день оплачивается не менее чем в двойном размере.

По желанию работника, работавшего в выходной или нерабочий праздничный день, ему может быть предоставлен другой день отдыха. В этом случае работа в нерабочий праздничный день оплачивается в одинарном размере, а день отдыха оплате не подлежит.

Оплата работы при совмещении профессий и исполнении обязанностей временно отсутствующего работника (ст. 151 ТК РФ). В целях сокращения затрат включаемых в себестоимость работ, услуг и продукции, в организациях разрешается внутреннее совместительство. В приказе руководителя указывается его срок, полный оклад по совмещаемой должности и процент оплаты.

Работнику, выполняющему у одного и того же работодателя наряду со своей основной работой, дополнительную работу по другой профессии или исполняющего обязанности временно отсутствующего работника без освобождения от основной работы, осуществляется доплата за совмещение профессий или исполнения обязанностей временно отсутствующего работника. Размеры доплат устанавливаются по соглашению сторон трудового договора.

1.2 Документальное оформление и расчет заработной платы за неотработанное время и пособий по временной нетрудоспособности

Оплата отпуска

Работник имеет право на ежегодный отпуск (ст. 114 ТК РФ). В период отпуска за ним сохраняется рабочее место и средний заработок. Порядок его расчета установлен в статье 139 Трудового кодекса и Положении об особенностях порядка исчисления средней заработной платы, утвержденном постановлением Правительства РФ от 24.12.2007 № 922 (далее — Положение).

Право на отпуск оформляется приказом руководителя с указанием срока его начала и продолжительности.

Ежегодный основной оплачиваемый отпуск предоставляется работникам продолжительностью 28 календарных дней; более 28 календарных дней предоставляется в соответствии с Трудовым кодексом РФ и иными федеральными законами.

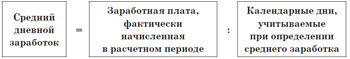

Средняя заработная плата, сохраняемая на период отпуска, рассчитывается путем умножения среднего дневного заработка на количество дней отпуска (ч. 3 ст. 139 ТК РФ). Средний дневной заработок определяется по формуле:

В приведенной выше формуле два показателя. Рассмотрим, как формируется каждый из них.

Порядок определения количества учитываемых календарных дней зависит от того, отработан расчетный период полностью или не полностью.

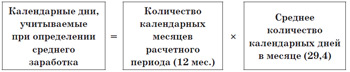

Если расчетный период отработан полностью, количество учитываемых календарных дней определяют умножением количества календарных месяцев расчетного периода (12) на среднее количество календарных дней в месяце — 29,4 (п. 10 Положения):

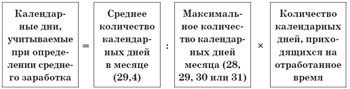

Если в расчетном периоде были не полностью отработанные месяцы, при определении количества календарных дней, приходящихся на фактически отработанное время, приведенная выше формула применяется только в отношении полностью отработанных месяцев.

Пример 1

Инженер Р.А. Гайкин берет отпуск с 17 по 30 мая 2010 года. В расчетном периоде с 1 мая 2009 года по 30 апреля 2010 года:

· с 1 по 20 июня он был в отпуске. Поскольку данный период совпал с нерабочим праздничным днем 12 июня, отдых сотрудника продлился на один день, то есть составил 21 календарный день;

· с 28 июня по 7 июля 2009 года ездил в командировку.

Как определить количество календарных дней в полностью отработанных месяцах расчетного периода?

Решение

Из 12 календарных месяцев июнь и июль отработаны не полностью, так как время отпуска и командировки для целей расчета среднего заработка относится к исключаемым периодам (п. 5 Положения). Значит, полностью отработаны 10 календарных месяцев (12 мес. — 2 мес.). Количество календарных дней в них — 294 (10 мес. × 29,4).

Количество учитываемых календарных дней в не полностью отработанном месяце определяется следующим образом:

При определении количества календарных дней, приходящихся на фактически отработанное время, в не полностью отработанных месяцах следует учесть ряд нюансов:

· праздничные дни, выпавшие на время отпуска, исключаемого из расчетного периода, следует относить к календарным дням, приходящимся на фактически отработанное (присутственное) время, поскольку они не являются днями отпуска (ч. 1 ст. 120 ТК РФ);

· другие исключаемые периоды, помимо отпуска, не учитываются вместе с выходными и праздничными днями, выпавшими на эти периоды;

· выходные (не праздники!) относятся к календарным дням, приходящимся на фактически отработанное время;

· выходные на границе отработанного и исключаемого времени априори относятся к календарным дням, приходящимся на фактически отработанное время. Однако, если документально установлено, что исключаемое время начинается или заканчивается в выходной (работник попал в больницу в воскресенье или приехал из командировки в субботу), этот день относится к исключаемому периоду.

Пример 2

Исходя из данных примера 1 необходимо определить количество календарных дней, приходящихся на фактически отработанное время в не полностью отработанных месяцах расчетного периода (июне и июле 2009 года), а также количество календарных дней, учитываемых при расчете среднего заработка.

Решение

Определим количество календарных дней в исключаемых периодах:

· с 1 по 21 июня — 20 календарных дней (21 календ. дн. — 1 календ. дн. (12 июня));

· с 28 по 30 июня — 3 календарных дня;

· с 1 по 7 июля — 7 календарных дней.

Всего в июне исключается 23 календарных дня, следовательно, на отработанное время приходится 7 календарных дней (30 календ. дн. — 23 календ. дн.). При расчете среднего заработка следует учесть 6,86 календарного дня (7 календ. дн. ÷ 30 календ. дн. × 29,4).

В июле исключаются 7 календарных дней, значит, на отработанное время приходится 24 календарных дня (31 календ. дн. — 7 календ. дн.). В расчете среднего заработка учтем 22,76 календарного дня (24 календ. дн. ÷ 31 календ. дн. × 29,4).

Таким образом, общее число календарных дней, учитываемых при расчете отпускных, составит 323,62 (294 календ. дн. + 6,86 календ. дн. + 22,76 календ. дн.).

Величина фактической заработной платы, начисленной за расчетный период, определяется следующим образом.

1. Из всей суммы начислений и выплат в пользу работника выделяем суммы, учитываемые и неучитываемые при исчислении отпускных. Напомним, что перечень учитываемых выплат приведен в пункте 2 Положения, в него включены, в том числе доплаты и надбавки за труд к тарифным ставкам (окладам). Все выплаты, которые не соответствуют этому перечню, не могут быть учтены.

2. Рассчитываем величину премий, учитываемых при исчислении среднего заработка.

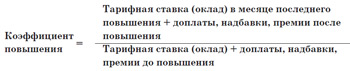

3. Проводим корректировку либо суммы выплат, либо среднего дневного заработка, если на предприятии (в подразделении) в течение расчетного периода или после его окончания повышались оклады (тарифные ставки). При расчете отпускных бухгалтер должен учесть повышение тарифной ставки (оклада) всем работникам организации (подразделения). Отпускные нужно исчислить с учетом повышающего коэффициента.

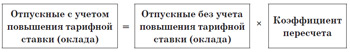

Методика расчета повышающего коэффициента установлена пунктом 16 Положения. Согласно норме абзаца 2 пункта 16 Положения повышающий коэффициент определяется по формуле:

![]()

Нужно отметить, что постановлением Правительства РФ от 11.11.2009 № 916 в этот пункт внесены изменения, которые необходимо учесть при проведении расчетов.

В новой редакции абзаца 5 пункта 16 Положения говорится, что в случае, если при повышении тарифных ставок (окладов) изменяются перечень ежемесячных выплат к ним (премий, доплат, надбавок, рассчитываемых от оклада) и (или) их размеры, средний заработок повышается на коэффициенты, которые рассчитываются путем деления вновь установленных тарифных ставок (окладов) и ежемесячных выплат в месяце последнего повышения на ранее установленные тарифные ставки (оклады) и ежемесячные выплаты. То есть формула дополняется новыми показателями и выглядит следующим образом:

Отметим, что в 2010 году, как и раньше, порядок учета повышения зависит от того, в какой период оно произошло:

· в пределах расчетного периода;

· по истечении расчетного периода, но до ухода работника в отпуск;

· в период нахождения сотрудника в отпуске.

Если повышение случилось в течение отчетного периода, на коэффициент следует умножить учитываемые выплаты, которые начислены за расчетный период до момента повышения (абз. 2 п. 16 Положения).

Если в расчетном периоде тарифные ставки (оклады) сначала были повышены, а затем снижены, рассчитывается только коэффициент повышения. Понижение окладов не влечет за собой корректировку выплат, учитываемых при расчете среднего заработка.

Пример 1

Работник ЗАО «Ваша Мурка» И.К. Сибирцев уходит в отпуск с 1 июня 2010 года на 14 календарных дней. Расчетный период с июня 2009 года по май 2010 года сотрудник отработал полностью. Оклад сотрудника — 15 000 руб. в месяц, дополнительных ежемесячных выплат нет. За расчетный период работнику:

· дважды повышен оклад — в августе 2009 года до 17 000 руб. и феврале 2010 года до 20 000 руб. (повышение в целом по организации);

· понижен оклад в марте 2010 года до 18 000 руб.

В какой сумме сотруднику следует выплатить отпускные?

Решение

Сначала определим коэффициенты повышения. Последнее повышение окладов в организации произошло в феврале 2010 года. Поэтому размер оклада, установленного работнику в этом месяце (20 000 руб.), нужно разделить на величину его оклада в других месяцах расчетного периода. Коэффициент повышения равен:

· за июнь — июль 2009 года — 1,33 (20 000 руб. ÷ 15 000 руб.);

· август 2009 года — январь 2010 года — 1,18 (20 000 руб. ÷ 17 000 руб.).

Теперь с помощью этих коэффициентов надо проиндексировать выплаты, начисленные сотруднику в расчетном периоде. В расчет войдет сумма:

· за июнь — июль 2009 года — 39 900 руб. (15 000 руб. × 1,33 × 2 мес.);

· август 2009 года — январь 2010 года — 120 360 руб. (17 000 руб. × 1,18 × 6 мес.)

За февраль — май 2010 года нужно взять фактическую заработную плату, поскольку понижение окладов при корректировке среднего заработка не учитывается. Она равна 74 000 руб. (20 000 руб. + 18 000 руб. × 3 мес.).

Далее определим сумму заработной платы за расчетный период, включаемую в расчет для исчисления отпускных, — 234 260 руб. (39 900 руб. + 120 360 руб. + 74 000 руб.).

Средний дневной заработок работника составит 664 руб. (234 260 руб. ÷ 12 мес. ÷ 29,4).

Следовательно, сотрудник получит отпускные в сумме 9296 руб. (664 руб. × 14 календ. дн.).

Повышение может коснуться не только оклада, но и доплат и надбавок к окладу. Рассмотрим на примере, как рассчитывать и применять коэффициент повышения в данном случае.

Пример 2

Работник ООО «Азов» И.Н. Килькин уходит в отпуск с 17 по 23 мая 2010 года. Расчетный период (май 2009 года — апрель 2010 года) отработан полностью.

В 2009 году:

· оклад работника составлял 18 000 руб.;

· ежемесячная надбавка за качество выполняемой работы — 7% оклада (1260 руб.).

С 1 января 2010 года:

· оклад увеличился до 20 000 руб. (увеличение произошло в целом по организации);

· ежемесячная надбавка увеличилась до 10% (2000 руб.).

В каком размере работнику нужно начислить отпускные?

Решение

Поскольку оклад и надбавка увеличились в расчетном периоде, корректировке подлежат выплаты, начисленные в течение расчетного периода и учитываемые при исчислении среднего заработка.

Коэффициент повышения определяется путем деления общей суммы новой заработной платы (новый оклад и новая надбавка) на общую сумму оплаты труда до повышения. Он составляет 1,14 [(20 000 руб. + 2000 руб.) ÷ (18 000 руб. + 1260 руб.)].

Значит, при исчислении среднего заработка за май — декабрь 2009 года в расчет нужно взять сумму 175 651,2 руб. [(18 000 руб. + 18 000 руб. × 7%) × 1,14 × 8 мес.].

За январь — апрель 2010 года берется фактически начисленная заработная плата (по 22 000 руб. в месяц). Ее сумма равна 88 000 руб. (22 000 руб. × 4 мес.).

Далее определим размер заработной платы, учитываемой при расчете отпускных с учетом корректировки. Он составит 263 651,2 руб. (175 651,2 руб. + 88 000 руб.).

Теперь рассчитаем средний дневной заработок. Он равен 747,31 руб. (263 651,2 руб. ÷ 12 мес. ÷ 29,4).

Следовательно, сумма отпускных составит 5231,17 руб. (747,31 руб. × 7 календ. дн.).

Если бы ежемесячная надбавка за качество выполняемой работы выплачивалась сотруднику в абсолютном размере (например, 4000 руб. в месяц) или диапазоне значений (например, от 10 до 20% оклада), то данная выплата не корректировалась бы на коэффициент пересчета в соответствии с нормами абзацев 6 и 7 пункта 16 Положения.

Если в организации увеличились премии, доплаты, надбавки и иные выплаты, входящие в заработную плату, но размеры тарифных ставок или окладов не изменились, средний заработок для расчета отпускных не корректируется. Это следует из текста абзаца 5 пункта 16 Положения.

При повышении окладов после расчетного периода, но до начала отпуска нужно скорректировать не выплаты, начисленные в расчетном периоде, а уже рассчитанную сумму среднего заработка. Это следует из абзаца 3 пункта 16 Положения.

Только оклад. Рассмотрим простой случай: у работника не было дополнительных выплат, которые учитываются при исчислении среднего заработка, но не увеличиваются на повышающий коэффициент.

Пример 3

Работник ЗАО «Лучший друг» И.Б. Лайкин уходит в отпуск с 14 июня 2010 года на 7 календарных дней. Расчетный период (июнь 2009 года — май 2010 года) отработан полностью. Оклад работника — 15 000 руб. в месяц, дополнительных ежемесячных выплат нет. С 1 июня 2010 года в организации повысилась заработная плата. Новый оклад сотрудника составил 18 000 руб.

В каком размере работнику следует выплатить отпускные?

Решение

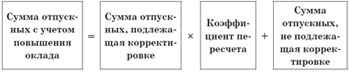

Поскольку повышение произошло после окончания расчетного периода, средний заработок работника для оплаты отпуска нужно скорректировать с учетом этого повышения. В данном случае сумма отпускных определяется по формуле:

Сначала определим сумму отпускных без учета повышения оклада. Средний дневной заработок работника составляет 510,2 руб. [(15 000 руб. × 12 мес.) ÷ 12 мес. ÷ 29,4]. Таким образом, сумма отпускных без учета повышения — 3571,4 руб. (510,2 руб. × 7 календ. дн.).

Коэффициент повышения равен 1,2 (18 000 руб. ÷ 15 000 руб.).

Следовательно, сумма отпускных с учетом повышения оклада составит 4285,68 руб. (3571,4 руб. × 1,2).

Работник получает некорректируемые доплаты. По окончании расчетного периода произошло увеличение окладов. В расчетном периоде работник получал надбавки, которые включаются в расчет среднего заработка. При этом надбавки установлены в абсолютном размере (например, 4000 руб. в месяц) или диапазоне значений (например, от 10 до 20% оклада). В этом случае данные выплаты на коэффициент пересчета не корректируются (абз. 6 и 7 п. 16 Положения). Рассмотрим на примере, как провести корректировку среднего заработка, начисленного для расчета отпускных при начислении работнику дополнительных некорректируемых выплат.

Пример 4

Работник ЗАО «Золотая рыбка» Б.Б. Рыбак уходит в отпуск с 21 июня 2010 года на 7 календарных дней.

Расчетный период (июнь 2009 года — май 2010 года) отработан полностью. Оклад работника — 15 000 руб. Ему установлена ежемесячная надбавка за перевыполнение плана продаж кормов для животных в диапазоне значений (от 5 до 10% оклада):

· в июне — августе 2009 года (3 мес.) — в размере 5% (750 руб.);

· в сентябре — октябре 2009 года (2 мес.) — 7% (1050 руб.);

· с ноября 2009 года по февраль 2010 года (4 мес.) — 9% (1350 руб.);

· в марте — мае 2010 года (3 мес.) — 6% (900 руб.).

С 1 июня 2010 года в организации повысилась заработная плата. Новый оклад сотрудника составил 18 000 руб.

В каком размере работнику нужно выплатить отпускные?

Решение

Отпускные в этом случае рассчитываются без учета выплат, которые не подлежат корректировке. Для этого из выплат за расчетный период нужно исключить выплаты, не подлежащие корректировке (абз. 6 и 7 Положения).

Шаг 1. Рассчитаем сумму отпускных, которую нужно скорректировать. Для этого определим средний дневной заработок, рассчитанный исходя из выплат, которые нужно корректировать. Он равен 510,2 руб. [(15 000 руб. × 12 мес.) ÷ 12 мес. ÷ 29,4].

Следовательно, сумма отпускных, подлежащая корректировке, — 3571,4 руб. (510,2 руб. × 7 календ. дн.).

Шаг 2. Рассчитаем сумму отпускных, которую не нужно корректировать. Для этого определим среднюю дневную величину заработка исходя из выплат, не подлежащих корректировке. Она составляет 35,29 руб. [((750 руб. × 3 мес.) + (1050 руб. × 2 мес.) + (1350 руб. × 4 мес.) + (900 руб. × 3 мес.)) ÷ 12 мес. ÷ 29,4].

Сумма отпускных, которую не нужно корректировать, равна 247,03 руб. (35,29 руб. × 7 календ. дн.).

Шаг 3. Определим коэффициент пересчета. Он равен 1,2 (18 000 руб. ÷ 15 000 руб.).

Шаг 4. Определим сумму отпускных с учетом повышения оклада по формуле:

Следовательно, работнику нужно выплатить отпускные в сумме 4532,71 руб. (3571,4 руб. × 1,2 + 247,03 руб.).

Если повышение окладов случилось в период отпуска, корректируется часть среднего заработка (отпускных) с момента повышения оклада до окончания периода сохранения среднего заработка. Об этом говорится в абзаце 4 пункта 16 Положения.

Зарплата без надбавок. Рассмотрим на примере, как провести корректировку, если работник получает только основную заработную плату, ему не начисляются законодательные выплаты: премии, надбавки и т. д.

Пример 5

Работница общества с ограниченной ответственностью «МедСервис» Е.Н. Сперанская уходит в отпуск с 21 июня 2010 года на 28 календарных дней. Оклад работницы — 17 500 руб., других ежемесячных выплат нет. С 1 июля произошло повышение окладов в целом по организации. Новый оклад сотрудницы — 20 000 руб. Расчетный период (июнь 2009 года — май 2010 года) отработан полностью.

В каком размере нужно выплатить работнице отпускные?

Решение

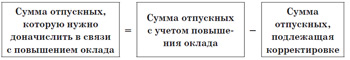

Поскольку часть отпуска (18 календарных дней) приходится на июль 2010 года, то есть на период после повышения окладов, то за эти дни необходимо доначислить отпускные с учетом повышения.

Шаг 1. Рассчитаем сумму отпускных, которую нужно скорректировать. Средний дневной заработок для расчета отпускных равен 595,24 руб. [(17 500 руб. × 12 мес.) ÷ 12 мес. ÷ 29,4]. Следовательно, сумма отпускных за дни отпуска до повышения оклада составит 5952,4 руб. (595,24 руб. × 10 календ. дн.), а за дни после повышения — 10 714,32 руб. (595,24 руб. × 18 календ. дн.). Корректировать будем вторую сумму.

Шаг 2. Определим коэффициент пересчета. Он равен 1,14 (20 000 руб. ÷ 17 500 руб.). Сумма отпускных с учетом повышения оклада составит 12 214,32 руб. (10 714,32 руб. × 1,14).

Шаг 3. Теперь определим сумму отпускных, которую нужно доплатить работнице в связи с повышением оклада, по формуле:

Сумма доплаты равна 1500 руб. (12 214,32 руб. — 10 714,32 руб.).

Зарплата с некорректируемыми надбавками. В расчетном периоде сотрудник мог получать доплаты, которые включаются в расчет среднего заработка, но на повышающий коэффициент не корректируются. Тогда при учете повышения нужно исключить выплаты, которые не корректируются на повышающий коэффициент.

Пример 6

Лаборант ЗАО «МедСервис» Л.И. Губкина ежемесячно получает оклад 17 500 руб. и надбавку за работу с хлорсодержащими дезинфицирующими средствами в размере 3000 руб. Расчетный период отработан полностью. Отпуск предоставлен с 21 июня 2010 года на 28 календарных дней. Оклад повышен 1 июля 2010 года до 20 000 руб.

В каком размере работнице нужно доначислить отпускные?

Решение

Шаг 1. Определим сумму отпускных. Средний дневной заработок равен 697,28 руб. [(17 500 руб. + 3000 руб.) × 12 мес. ÷ 12 мес. ÷ 29,4]. Общая сумма отпускных, начисленная до начала отпуска, составляет 19 523,84 руб. (697,28 руб. × 28 календ. дн.).

Шаг 2. Теперь определим сумму отпускных, которую нужно скорректировать. Средний дневной заработок, исчисленный исходя из корректируемых выплат, равен 595,24 руб. [(17 500 руб. × 12 мес.) ÷ 12 мес. ÷ 29,4]. Следовательно, сумма отпускных, подлежащая корректировке, — 10 714,32 руб. (595,24 руб. × 18 календ. дн.).

Шаг 3. Повышающий коэффициент равен 1,14 (20 000 руб. ÷ 17 500 руб.). Скорректированная часть отпускных составит 12 214,32 руб. (10 714,32 руб. × 1,14).

Шаг 4. Теперь определим, какую сумму нужно доначислить работнице в связи с повышением оклада. Она составит 1500 руб. (12 214,32 руб. — 10 714,32 руб.).

Оклады повышены, надбавки понижены, расчетный период отработан не полностью. В сложных случаях расчета отпускных применяется комбинированный подход. Рассмотрим одну из таких ситуаций на примере.

Пример 7

Работник ЗАО «Новь» М.Е. Нежданов уходит в очередной оплачиваемый отпуск с 12 апреля 2010 года сроком на 14 дней.

Расчетный период (апрель 2009 года — март 2010 года) отработан не полностью. В период с 1 по 20 июня 2009 года работник находился в отпуске. Поскольку период отпуска совпал с нерабочим праздничным днем 12 июня, отдых сотрудника продлился на один день, то есть составил 21 календарный день. Этот дополнительный день учитывается в составе дней, относящихся к отработанному времени.

В 2009 году работнику выплачивались:

· оклад — 14 000 руб. в месяц;

· надбавка за профессиональное мастерство — 20% оклада — 2800 руб. в месяц.

С 19 апреля 2010 года за семь дней до окончания отпуска:

· повышен оклад до 20 000 руб. в месяц;

· снижена надбавка за профессиональное мастерство до 5% оклада. Ее размер составил 1000 руб.

Как провести корректировку отпускных?

Решение

Шаг 1. Прежде всего определим, на какой коэффициент следует увеличить средний заработок для расчета отпускных. При увеличении оклада в 1,43 раза (20 000 руб. ÷ 14 000 руб.) заработная плата работника возросла лишь в 1,25 раза [(20 000 руб. + 1000 руб.) ÷ (14 000 руб. + 2800 руб.)]. Отпускные, рассчитанные за дни отпуска после повышения, увеличиваются на коэффициент 1,25.

Шаг 2. Определим размер отпускных, начисленных до начала отпуска. Сумма учитываемых выплат равна 190 400 руб. [(14 000 руб. + 2800 руб.) × 11 мес. + (14 000 руб. + 2800 руб.) ÷ 21 раб. дн. × 7 раб. дн.]. Количество календарных дней, учитываемых при расчете среднего заработка, равно 333,2 [11 мес. × 29,4 + 29,4 ÷ 30 календ. дн. × (9 календ. дн. + 1 календ. дн.)]. Средний дневной заработок составит 571,43 руб. (190 400 руб. ÷ 333,2 календ. дн.) Первоначальная сумма отпускных равна 8000 руб. (571,43 руб. × 14 календ. дн.).

Шаг 3. Определим сумму отпускных, подлежащую корректировке. Она равна 4000 руб. (571,43 руб. × 7 календ. дн.). Применим повышающий коэффициент. Сумма отпускных, подлежащая выплате за период с 19 апреля 2010 года, равна 5000 руб. (4000 руб. × 1,25).

Шаг 4. Определим величину доплаты. Она составит 1000 руб. (5000 руб. – 4000 руб.).

Средний заработок, исчисленный для расчета отпускных, не подлежит корректировке в следующих случаях:

· при повышении окладов, если суммы дополнительных выплат работникам существенно снизились, а общая сумма заработка стала ниже;

· увеличении дополнительных выплат, если тарифная ставка (оклад) осталась прежней;

· переводе работника на должность с более высокой заработной платой. В этом случае повышение заработка будет учтено только с даты его фактического увеличения;

· понижении тарифных ставок (окладов). В этом случае средний заработок путем корректировки не уменьшается, а все выплаты, которые учитываются при исчислении среднего заработка, принимаются в расчет в фактическом размере.

Пособия в 2011 году

Пособие по временной нетрудоспособности – особый вид оплаты неотработанного времени. Его источником является не себестоимость, а средства органов социального страхования.

Перечень документов, которые работник представляет работодателю, указан в статье 13 Закона № 255-ФЗ.

Так, для назначения пособия по временной нетрудоспособности и по беременности и родам работник представляет листок нетрудоспособности. Он является основанием для временного освобождения от работы. Об этом говорится в пункте 1 Порядка выдачи медицинскими организациями листков нетрудоспособности, утвержденного приказом Минздравсоцразвития России от 01.08.2007 № 514.

Срок обращения за назначением пособия по временной нетрудоспособности, по беременности и родам, ежемесячного пособия по уходу за ребенком составляет шесть месяцев со дня соответственно восстановления трудоспособности, окончания отпуска по беременности и родам, достижения ребенком возраста полутора лет (ч. 1, 2 и 2.1 статьи 12 Закона № 255-ФЗ).

Согласно пункту 5 Порядка назначения и выплаты пособий для назначения «детских» пособий работник пишет заявление.

С 1 января 2011 года меняется порядок расчета пособий по обязательному социальному страхованию.

Основные положения, касающиеся порядка назначения и выплаты пособия по временной нетрудоспособности, по беременности и родам, ежемесячного пособия по уходу за ребенком, отражены в Федеральном законе от 29.12.2006 № 255−ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» (далее — Закон № 255−ФЗ). Поправки в него внесены Федеральным законом от 08.12.2010 № 343−ФЗ.

С 2011 года работодатели должны выдавать работнику справку, которая необходима для расчета суммы пособий. Ее форму и порядок выдачи утверждает Минздравсоцразвития России.

Пособие по временной нетрудоспособности работнику в случае его болезни или травмы непроизводственного характера выплачивается из средств работодателя и ФСС России (табл. 1).

Таблица 1. Оплата больничного листа

| 2010 год | 2011 год | ||

| Средства работодателя | Средства ФСС России | Средства работодателя | Средства ФСС России |

| Первые два дня временной нетрудоспособности | Начиная с третьего дня временной нетрудоспособности | Первые три дня временной нетрудоспособности | Начиная с четвертого дня временной нетрудоспособности |

Суммы пособия по временной нетрудоспособности, по беременности и родам и ежемесячного пособия по уходу за ребенком определяют исходя из заработка работника за два календарных года перед годом наступления страхового случая, в том числе за время работы у другого работодателя (других работодателей).

Сумму заработка, полученного у предыдущих работодателей, сотрудник подтверждает названной выше справкой.

В новой редакции статьи 13 Закона № 255−ФЗ предусмотрены особые правила назначения пособий и расчета заработка. Они связаны с нюансами трудовой деятельности работника в году наступления страхового случая и расчетном периоде.

Допустим, работница в 2011 году трудится в организациях А и Б. В расчетном периоде (в 2009 и 2010 годах) она работала там же. Следовательно, пособие по временной нетрудоспособности и по беременности и родам ей будет назначено и исчислено в организациях А и Б из заработка, полученного в расчетном периоде.

В данном примере ежемесячное пособие по уходу за ребенком назначается и выплачивается по одному месту работы по выбору работника (например, в организации А), из заработка, полученного у работодателя, назначающего пособие. Заработок, полученный в компании Б, не учитывается.

Заработок, исходя, из которого в 2011 году определяется размер пособия, рассчитывается за каждый календарный год расчетного периода. При этом его сумма не может превысить предельную величину базы для начисления страховых взносов, которая была установлена на 2010 год (415 000 руб.)

Если страховой случай наступил в 2011 году, в расчетный период войдут 2009 и 2010 годы.

Заработок за 2010 год, учитываемый для расчета пособий, не может быть выше 415 000 руб. Для его расчета нужно учесть те выплаты, на которые в 2010 году были начислены страховые взносы в соответствии со статьями 7–9 Федерального закона от 24.07.2009 № 212−ФЗ.

Для определения суммы заработка за 2009 год необходимо выбрать выплаты, на которые начисляются страховые взносы. При этом заработок, учитываемый за 2009 год для расчета пособий, также не может превышать 415 000 руб.

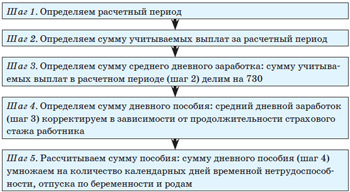

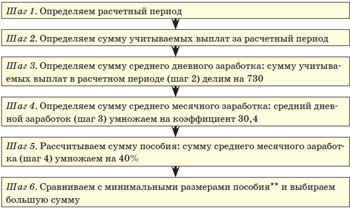

Общий алгоритм расчета суммы пособия по временной нетрудоспособности и по беременности и родам в 2011 году приведен на схеме 1, а расчета ежемесячного пособия по уходу за ребенком — на схеме 2. Рассмотрим пример.

Схема 1. Общий алгоритм расчета пособия по временной нетрудоспособности и по беременности и родам в 2011 году

Схема 2. Общий алгоритм расчета ежемесячного пособия по уходу за ребенком в 2011 году за полный календарный месяц*

*За неполный календарный месяц пособие выплачивается пропорционально количеству календарных дней (включая нерабочие праздничные дни) в месяце, приходящихся на период ухода за ребенком.

**Минимальные размеры пособия корректируются на районный коэффициент.

Пример

Н.Г. Шишкина работает в ООО «Сосновый бор» с 2007 года. Она была нетрудоспособна с 17 по 21 января 2011 года (5 календарных дней). Расчетный период — с 1 января 2009 года по 31 декабря 2010 года.

Сумма выплат в 2010 году, на которые были начислены страховые взносы, — 415 000 руб., в 2009 году — 150 000 руб.

Страховой стаж работницы — 7 лет. Какую сумму пособия по временной нетрудоспособности ей необходимо начислить?

Решение

Начнем расчет с шага 2 (схема 1).

Определяем сумму учитываемых выплат. За 2010 год учитываем 415 000 руб. Сумму выплат за 2009 год учитываем полностью. Общая сумма учитываемых выплат составит 565 000 руб. (415 000 руб. + 150 000 руб.).

Шаг 3. Определяем сумму среднего дневного заработка. Средний дневной заработок равен 773,97 руб. (565 000 руб. ÷ 730 дн.).

Шаг 4. Определяем сумму дневного пособия. Дневное пособие равно 619,18 руб. (773,97 руб. × 80%).

Шаг 5. Рассчитываем сумму пособия. Сумма пособия за 5 календарных дней нетрудоспособности равна 3095,9 руб. (619,18 руб. × 5 календ. дн.). Величина пособия, выплачиваемого за счет средств работодателя за первые 3 календарных дня нетрудоспособности, составит 1857,54 руб. (619,18 руб. × 3 календ. дн.). Величина пособия, выплачиваемого за счет средств ФСС России, — 1238,36 руб. (3095,9 руб. — 1857,54 руб.).

Переходные положения

Страховой случай начался и закончился в 2010 году. Пособия исчисляются по правилам 2010 года, даже если работник предъявит листок нетрудоспособности в 2011 году.

Страховой случай начался в 2011 году. Пособия нужно определять по новым правилам, установленным с 2011 года.

Страховой случай начался в 2010−м, а закончился в 2011 году. За дни 2010 года пособия исчисляются по правилам 2010 года. За период с 1 января 2011 года по день окончания страхового случая сумму пособия следует рассчитать по старым и новым правилам, полученные суммы сравнить и выбрать большую из них.

1.3 Налоговый учет расходов на оплату труда и страховых взносов

Расходы, связанные с поощрительными, стимулирующими и компенсационными выплатами, осуществляемые на основании трудового договора, локального нормативного акта, могут быть признаны в налоговом учете при условии, что они соответствуют требованиям статьи 252 НК РФ. На это указали специалисты Минфина России в письме от 03.12.2010 № 03−03−06/2/205. Если данные виды расходов не связаны с производственными результатами и не соответствуют критериям статьи 252 НК РФ, то признать их нельзя.

При этом специалисты финансового ведомства отметили, что затраты в виде страховых взносов на обязательное пенсионное, социальное и медицинское страхование учитываются в составе прочих расходов, даже если затраты на указанные выше выплаты не уменьшают облагаемую базу при исчислении налога на прибыль (подп. 1 п. 1 ст. 264 НК РФ).

2. Бухгалтерский учет труда и его оплаты

2.1 Порядок оформления расчетов с персоналом по заработной плате

Заработная плата работникам организаций в соответствии с законодательством о труде выплачивается не реже чем каждые полмесяца в сроки, установленные коллективным договором. Применяется авансовый и безавансовый порядок расчетов по заработной плате за первую половину месяца.

В первом случае работникам выдается аванс, а окончательный расчет производится при выплате заработной платы за вторую половину месяца. Размер аванса определяется соглашением при заключении коллективного договора. Минимальный размер аванса должен быть не ниже тарифной ставки рабочего за отработанное время согласно табеля.

Во втором случае в организации вместо планового аванса рабочим начисляется заработная плата за первую половину месяца по фактически выработанной продукции или по фактически отработанному времени. Авансы начисляются в размере 40% или 50% оклада, но за вычетом налогов.

Основным регистром, используемым для оформления расчетов с работниками по заработной плате, является расчетная ведомость. Это регистр аналитического учета, так как составляется в разрезе каждого табельного номера, по цехам категориям работников и по видам оплат и удержаний. Расчетная ведомость имеет следующие показатели:

- начислено по видам оплат - оборот по кредиту счета 70 «Расчеты с персоналом по оплате труда»;

- удержано и зачтено по видам платежей и зачетов – оборот по дебету счета 70 «Расчеты с персоналом по оплате труда»;

- к выдаче на руки или осталось за организацией на конец месяца – сальдо по счету 70 «Расчеты с персоналом по оплате труда»;

Последний показатель расчетной ведомости является основанием для заполнения платежной ведомости для выдачи заработной платы в окончательный расчет.

Разработано несколько вариантов оформления расчетов организации с работниками по заработной плате:

путем составления расчетно-платежных ведомостей (№ Т-49), в которых совмещаются два регистра: расчетная и платежная ведомости, т.е. одновременно рассчитывается сумма к оплате и производится ее выдача (выплата);

путем составления расчетных ведомостей (№ Т-51), а выплата производится отдельно по платежным ведомостям (№ Т-53);

Путем составления машинным способом листков «Расчет заработной платы» для каждого рабочего за месяц (начислено, удержано и к выдаче), на основе которых заполняется платежная ведомость для выплаты заработной платы.

Основой для составления расчетных ведомостей и листков расчета заработной платы являются следующие первичные документы:

табель учета использования рабочего времени и расчета заработной платы (ф. № Т-12) и табель учета использования рабочего времени (ф. № Т-13) для расчета повременной заработной платы и всех прочих оплат, в основу которых положено время (простой, доплаты за ночное и сверхурочное время, временная нетрудоспособность и т.п.);

накопительные карточки заработной платы- для рабочих-сдельщиков;

расчетные документы бухгалтерии по всем прочим видам заработной платы (отпуск, премии) и пособий по временной нетрудоспособности;

расчетные ведомости за прошлый месяц – для расчета сумм удержаний налогов;

решения судебных органов на удержания по исполнительным листам;

платежные ведомости на ранее выданный аванс за первую половину месяца;

расходные кассовые ордера на выдачу внеплановых авансов и др.

(Выбор варианта оформления расчетов по заработной плате с персоналом остается за организацией).

Выплата заработной платы производится по платежным ведомостям в установленные в организации дни месяца. Основанием на право выдачи является наличие в реквизитах платежной ведомости приказа в кассу для оплаты указанной суммы в срок «с – по» (в течении трех дней, считая день получения денег в кассе, для районов Крайнего Севера и приравненных к ним местностям пять дней). Подписывают приказ руководитель и главный бухгалтер. Выдавать зарплату в крупных организациях, кроме кассира, могут раздатчики. В этом случае кассир ведет специальную книгу регистрации платежных ведомостей и сумм, выданных наличными раздатчикам. По окончании рабочего дня раздатчики обязаны сдать в кассу остатки не выданных сумм и платежные ведомости. Последующая выплата заработной платы (на второй и третий дни) осуществляется только кассиром.

По истечении трех дней кассир построчно проверяет и суммирует выданную заработную плату, а против фамилий лиц, не получивших ее, в графе «Расписка в получении» проставляет штамп или пишет от руки «Депонировано». Платежная ведомость закрывается двумя суммами – выданными наличными и депонированными. На депонированные суммы кассир составляет реестр не выданной заработной платы, после чего передает в бухгалтерию платежную ведомость и реестр депонированной заработной платы для проверки и выписки расходного кассового ордера на выданную сумму заработной платы. Расходный кассовый ордер передается кассиру для регистрации в кассовой книге.

Суммы невостребованной заработной платы кассир сдает в банк на расчетный счет организации с указанием «Депонированные суммы». Это необходимо для того, чтобы банк хранил их и учитывал отдельно и не мог использовать их на прочие выплаты организации и погашение ее задолженностей, так как работники организации могут потребовать их в любой день.

Своевременно не полученную заработную плату организация хранит в течении 3-х лет и учитывает ее в составе счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет 4 «Расчеты по депонированным суммам».

В случае ухода работника в отпуск, на пенсию и увольнения заработную плату необходимо выдать не позднее дня, предшествующего отпуску или увольнению. Такие выплаты называются выплатами в межрасчетный период. Оформляются они расходными кассовыми ордерами или платежными ведомостями при наличии трех и более работников, одновременно уходящих в отпуск или увольняемых.

В настоящее время в организациях практикуется выдача заработной платы через сберегательные или коммерческие банки либо с использованием пластиковых карт.

При расчетах через банковские карты каждый сотрудник, желающий получать заработную плату на карту, должен открыть в банке специальный карточный счет, получить пластиковую карту и затем сообщить в бухгалтерию номер своего лицевого счета в банке для последующего перечисления на него причитающихся ему сумм.

В составе журнально-ордерной формы счетоводства предусмотрены специальные регистры для расчета отчетного, фактически начисленного фонда оплаты труда и для контроля за использованием планового фонда. Фонд заработной платы и выплат стимулирующего характера включает все расходы организации на оплату труда не зависимо от источника их формирования, в том числе суммы, начисленные работникам в соответствии с законодательством за неотработанное время, в течении которого за ним сохраняется заработная плата, а также стимулирующие и компенсационные выплаты. Для определения фактической суммы заработной платы и других начислений в пользу работников используется разработочная таблица № 5 «Свод начисленной заработной платы по ее составу и категориям работников и свод по расчетам с рабочими и служащими». Составляется он ежемесячно на основе расчетных ведомостей.

Первая часть разработочной таблицы ф. № 5 содержит расшифровку начисленных сумм, входящих в фонд оплаты труда и не входящих, оплачиваемых за счет прочих источников ( соцстраха, фонда занятости и т.п.). Внутри таблицы суммы подразделяются на виды начислений (сдельно, повременно, отпуск, б/л и т.д.). Кроме того, здесь большое значение имеет суммирование начисленных сумм по категориям работников, позволяющее анализировать отчетные показатели и использовать их при составлении отчетности по труду и заработной плате, так как данные в них приведены за отчетный месяц и с начала года. Вторая часть таблицы – сводные данные по расчетам с рабочими и служащими – содержит показатели: задолженность на начало месяца за предприятием и работниками; начислено за отчетный месяц по подразделению и предприятию – всего, без расшифровок. Затем приводится полная характеристика выплат, удержаний и вычетов из заработной платы и задолженность на конец месяца.

Фактически эта часть таблицы позволяет анализировать показатели счета 70 «Расчеты с персоналом по оплате труда», составить справки на удержания к журналам – ордерам № 8, 10/1, ведомости № 7 и сверить остатки на конец месяца с Главной книгой. Так, к журналу – ордеру № 8 заполняется справка по кредиту счета 68 «Расчеты с бюджетом», субсчет 1 «Налог на доходы физических лиц» на сумму удержанного из заработной платы рабочих и служащих НДФЛ; к журналу – ордеру № 10/1 – по кредиту счета 70 в дебет счета 69 «Расчеты по социальному страхованию и обеспечению» на сумму начисленных пособий по временной нетрудоспособности в части возмещаемой ФСС, и в дебет счета 91 «Прочие доходы и расходы» на сумму единовременных премий начисленных сотрудникам; к ведомости № 7 – по кредиту счета 73 «расчеты с персоналом по прочим операциям» на суммы удержаний за товары проданные в кредит и т.д., по кредиту счета 76 «расчеты с разными дебиторами и кредиторами» на суммы удержанные по исполнительным листам и т.д.

2.2 Синтетический учет затрат на заработную плату и расчетов с персоналом по оплате труда

бухгалтерский учет расход оплата труд

Все ранее рассмотренные расчеты по заработной плате носили аналитический характер, поскольку были взаимосвязаны и направлены на учет индивидуальных затрат труда и времени, подлежащих оплате.

Назовем режим последовательности регистрации аналитических показателей:

первичные документы (табеля учета использования рабочего времени, наряды на сдельную работу, маршрутные листы, акты на брак, справки – расчеты и т.д.);

карточки – лицевые счета работников, расчетные и платежные ведомости.

Весь последующий учет будет носить синтетический (обобщенный) характер посредствам группировки и суммирования аналитических показателей в составе фонда заработной платы, фактически сложившегося за каждый отчетный период (включая отчетный год). Таким образом, аналитический учет носит персональный характер и организуется в разрезе каждого табельного номера, а синтетический фиксирует его суммы, объедения в составе счета 70 «расчеты с персоналом по оплате труда». Это основной для этих целей счет, пассивный по отношению к балансу, так как кредитовое сальдо отражает невыполненные организацией обязательства перед работниками ввиду не наступления срока их погашения или отсутствия денежных ресурсов для этих целей. Оборот по кредиту – набор сгруппированных по однородности операций: расчетов в суммах начисленной заработной платы, премий, пособий и прочих платежей за отчетный период в корреспонденции со счетами затрат на производство или содержания организации, или со счетами источников начисления премий, вознаграждений, или со счетами внебюджетных фондов, ранее созданных резервов и др.

Суммы отражаемые по дебету счета 70, в первую очередь направлены на уменьшение обязательств организации перед работниками в связи с удержанием с последних налогов, ранее полученных авансов по заработной плате, сумм, перечисленных в банк, или за товары купленные в кредит, в погашение банковских кредитов и займов, сумм, удержанных за допущенный брак, алиментов и т.п.

Указанная совокупность аналитических и синтетических показателей дает возможность осуществлять контроль за соответствием или отклонением практически начисленного фонда заработной платы от запланированного. Выявить причины перерасхода заработной платы и составить необходимую отчетность по труду и заработной плате.

Состав и перечень регистров синтетического учета при журнально – ордерной форме учета ограничиваются следующими журналами – ордерами:

1) оборот по кредиту счета 70 «Расчеты с персоналом по оплате труда» находит отражение в журналах – ордерах № 10 и № 10/1.

В разделе 1 журнала – ордера № 10 «Издержки производства» отражаются суммы начисленной заработной платы, включаемые в себестоимость продукции, т.е. отнесенные в дебет счетов 20, 23. 25, 26, 28 и в кредит счета 70.

В журнале – ордере № 10/1 отражаются суммы начисленные за счет других источников, отнесенные в дебет счетов 08, 44, 69,91 и др.;

2) оборот по дебету счета 70, т.е. суммы выплат, удержаний и вычетов из заработной платы в зависимости от их вида, находят отражение:

в журнале – ордере № 1 – сумма ранее выданного аванса (кредит счета 50 «Касса»);

в журнале – ордере № 8 – суммы удержанных налогов (счет 68), погашение ранее предоставленных займов и кредитов (счет 73); алименты и прочие платежи (счет 76).

2.3 удержания и вычеты из заработной платы

2.3.1 Удержание налога на доходы физических лиц

Налог на доходы физических лиц всегда был одним из наиболее значимых в налоговой системе Российской Федерации, поскольку он затрагивает не только интересы юридических лиц – организаций, но и каждого гражданина.

Из положений статьи 207 и 226 Налогового кодекса следует, что если организация выплачивает физическому лицу доходы, подлежащие налогообложению НДФЛ у этого источника выплаты, то она обязана:

1) определить налоговый статус налогоплательщика при выплате ему дохода. Причем статус налогоплательщика подтверждается документально;

2) произвести расчет налоговой базы и суммы налога;

3) перечислить удержанную сумму налога в бюджетную систему России;

3) предоставить по окончании налогового периода в налоговую инспекцию по месту постановки на учет сведения о полученных налогоплательщиком доходах и удержанных суммах налога.

Рассмотрим ряд понятий, используемых в расчетах налога на доходы физических лиц:

налогоплательщики – физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации.(ст. 207 НК РФ);

налоговая база – все доходы налогоплательщика, полученные им как в денежной, так и в натуральной форме, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со ст. 212 НК РФ. Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки;

налоговый агент – российские организации, индивидуальные предприниматели и постоянные представительства иностранных организаций в Российской Федерации.

В целях правильного определения налоговой базы и суммы налога необходимо определить статус налогоплательщика: относится он к налоговым резидентам Российской Федерации или нет. Следует учитывать, что для исчисления налога применяются налоговые ставки, указанные в статье 224 НК РФ, если иное правило не установлено международными договорами об избежании двойного налогообложения.

Согласно пункту 2 статьи 207 НК РФ налоговыми резидентами признаются лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течении 12 следующих подряд месяцев. Период нахождения физического лица в Российской Федерации не прерывается на периоды его выезда за пределы Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения.

Поясним нормы Кодекса на примерах.

Пример 1. Иностранный гражданин приехал в Россию 31 октября 2009 года и проработал в российской организации до 1 июня 2010 года и в этот же день выехал за приделы РФ.

В 2009 году иностранный гражданин не являлся налоговым резидентом РФ, так как общая продолжительность его пребывания на территории РФ составила 61 календарный день (с 1 ноября по 31 декабря 2009 года). Бухгалтер организации, в которой он работал, должен удерживать с его доходов налог по ставке 30 %.

В 2010 году иностранец приобретет статус резидента, когда общая продолжительность пребывания его в России составит 183 дня. Это произойдет 2 мая 2010 года. Однако поскольку гражданин выехал за пределы России 1 июня 2010 года (количество дней пребывания его в России в 2010 году менее 183календарных дней), его налоговый статус изменился. Следовательно, бухгалтер организации при исчислении НДФЛ с доходов, полученных этим налогоплательщиком в 2010 году, применяет налоговую ставку 30 %.

Пример 2. Иностранный гражданин приехал в Россию 1 января 2009 года и проработал в российской организации до 1 января 2010 года и в этот же день выехал за приделы РФ.

В данном случае иностранец приобретает статус налогового резидента в 2009 году, так как в этом году общая продолжительность его пребывания в России составит более 183 календарных дней в течении следующих подряд 12 месяцев. Следовательно, бухгалтер организации при исчислении НДФЛ с доходов указанного гражданина может применять налоговую ставку 13 %. Кроме того, иностранный гражданин имеет право на стандартные налоговые вычеты.

Для того чтобы определить, будет ли физическое лицо уплачивать НДФЛ в Российской организации, необходимо выяснить не только налоговый статус, но и источник дохода. Из норм статьи 208 НК РФ следует, что откосится к доходам от источников в РФ.

Налог на доходы физических лиц исчисляется с налоговой базы, которая определяется с учетом положений статьи 210 НК РФ.

При определении налоговой базы учитываются все доходы, полученные налогоплательщиком в течении налогового периода или право на распоряжение которыми у него возникло в этом налоговом периоде.

Доходы учитываются в полной сумме без каких - либо удержаний по распоряжению налогоплательщика, решению суда или иных органов. Такие удержания не могут уменьшать его налоговую базу. Примером удержаний, не учитываемых при определении налоговой базы, являются алименты, суммы уплачиваемые в погашение полученных займов, и др.

Для расчета налоговой базы и суммы налога определяется полученный физическим лицом доход, который в установленных Кодексом случаях уменьшается на налоговые вычеты и иные виды расходов (нормативы).

При определении налоговой базы по НДФЛ не учитываются доходы, перечисленные в статье 217 НК РФ. Их можно подразделить на доходы :

- полностью освобождаемые от налогообложения;

- и частично освобождаемые от налогообложения (п. 8, 28, 33 и 39 ст 217 НК РФ).

Частичное освобождение от налога на доходы физических лиц в размере, не превышающем 4000 руб. в год, применяется в отношении следующих видов доходов:

1) стоимость подарков полученных налогоплательщиком от организации;

2) сумм материальной помощи, оказываемой работодателем своим работником;

3) возмещение стоимости медикаментов работодателем своим работникам;

На основании пункта 8 статьи 218 НК РФ от налогообложения освобождаются суммы единовременной материальной помощи, выплаченной работодателем своим работникам при рождении ребенка в размере 50 000 руб., в течении первого года после рождения.

Анализируя главу 23 НК РФ, можно выделить пять видов налоговой базы:

1) налоговая база, облагаемая по ставке 13%, в нее включается большая часть доходов физических лиц;

2) налоговая база, облагаемая по ставке 30%, в нее включаются доходы нерезидентов ;

3) налоговая база, облагаемая по ставке 15%, в базу включаются доходы в виде дивидендов, лиц не являющихся налоговыми резидентами.

4) налоговая база, облагаемая по ставке 9%, в эту базу включаются доходы полученные налоговыми резидентами в виде дивидендов, процентов по облигациям с ипотечным покрытием;

5) налоговая база, облагаемая по ставке 35%, в базу включается – стоимость призов, выигрышей, процентные доходы по вкладам в банках.

Налоговая база, в отношении доходов, подлежащих обложению по налоговой ставке 13%, определяется как денежное выражение таких доходов, уменьшенных на сумму стандартных налоговых вычетов.

Согласно статье 218 НК РФ стандартные налоговые вычеты предоставляются налоговым агентом на основании письменного заявления налогоплательщика и документов, подтверждающих право на получение вычетов.

Стандартные налоговые вычеты можно разделить на две группы:

1) вычет на самого налогоплательщика – необлагаемый минимум на одного налогоплательщика ;

2) вычет на обеспечение детей – необлагаемый минимум расходов на обеспечение детей .

В статье 218 НК РФ предусмотрены три вида стандартных налоговых вычетов на самого работника:

1) налоговый вычет в размере 3000 руб. – предоставляется ежемесячно в течении налогового периода не зависимо от размера полученного дохода. (пп. 1 п.1 ст.218);

2) налоговый вычет в размере 500 руб. – предоставляется ежемесячно в течении налогового периода не зависимо от размера полученного дохода. (пп. 2 п.1 ст.218);

3) налоговый вычет в размере 400 руб. - предоставляется за каждый месяц налогового периода до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала года, не превысит нормативной величины - 40 000 руб.

Если налогоплательщик имеет право более чем на один из вышеперечисленных вычетов, ему предоставляется только один – максимальный из соответствующих вычетов.

Пример 1 Сотрудник организации в период блокады Ленинграда в годы Великой Отечественной войны находился в этом городе. Кроме того, в 1957 году он принимал непосредственное участие в работах по ликвидации последствий аварии на производственном объединении «Маяк».

В организации в 2010 году он ежемесячно получает заработную плату в размере 12 000 руб. В январе 2010 года в бухгалтерию организации по месту основной работы он предоставил заявление и документы на предоставление стандартного налогового вычета, установленного в подпункте 1и 2 пункта 1 статьи 218 НК РФ.(3000 и 500 руб. соответственно).

В данном случае сотрудник вправе воспользоваться только одним из указанных вычетов, наибольшим по размеру. Поэтому при определении налоговой базы этого сотрудника в 2010 году его заработок ежемесячно уменьшается на налоговый вычет в размере 3000 руб. с января по декабрь включительно.

Общая сумма заработка за 2010 год составит 144 000 руб.(12 000 руб. * 12 мес.). а сумма стандартных вычетов 36 000 руб. (3000 руб. * 12 мес.). налоговая база определяется за минусом стандартных налоговых вычетов в размере 108 000 руб. (144 000 руб. – 36 000 руб.). Налог с заработной платы исчисляется по ставке 13 % и составит 14 040 руб. (108 000 руб. * 13%).

Пример 2 Работник организации участвовал в ликвидации последствий катастрофы на Чернобыльской АС.

Ежемесячная заработная плата работника в 2010 году составляет 8000 руб. В январе 2010 года в бухгалтерию организации по месту основной работы он предоставил заявление и документы на предоставление стандартного налогового вычета, установленного в подпункте 1 пункта 1 статьи 218 НК РФ.

При определении налоговой базы доход работника ежемесячно будет уменьшаться на 3000 руб. с января по декабрь включительно.

Общая сумма заработка за 2010 год составит 96 000 руб. (8000 руб * 12 мес.), а сумма стандартных вычетов – 36 000 руб. (3000 руб. * 12 мес.). налоговая база определяется за минусом стандартных налоговых вычетов в размере 60 000 руб. (96 000 руб. – 36 000 руб.).

Налог с заработной платы исчисляется по ставке 13 % и составит 7 800 руб. (60 000 руб. * 13%).

Согласно нормам главы 23 НК РФ все родители имеют право на стандартный налоговый вычет на содержание детей.

Сумма налогового вычета на ребенка составляет 1000 руб. Данный вычет предоставляется налогоплательщику до месяца, в котором его доход, исчисленный нарастающим итогом с начала налогового периода, превысит 280 000 руб.

Пример. Работнику организации в 2010 году ежемесячно выплачивается заработная плата в сумме 8000 туб.Общая сумма заработка за 2010 год составила 96 000 руб. (8000 руб * 12 мес.). работник состоит в зарегистрированном браке и имеет ребенка в возрасте 5 лет.

2010 году работник имеет право на следующие стандартные вычеты:

- налоговый вычет в размере 400 руб. – в соответствии с пп. З п. 1 ст. 218 НК РФ;

- налоговый вычет в размере 1000 руб. – в соответствии с пп. 4 п. 1 ст. 218 НК РФ; Для определения налоговой базы начисленный работнику ежемесячный доход уменьшается на сумму стандартного налогового вычета 400 руб. в течении января – мая 2010 года, поскольку заработок за этот период не превысил 40 000 руб.(8000 руб. * 5 мес.). С июня данный вычет работнику не предоставляется, так как в июне его доход превышает установленный предельный размер.

Стандартные налоговые вычеты на ребенка предоставляются все 12 месяцев 2010 года в сумме 12 000 руб.(1000 руб * 12 мес.). в данном случае доход работника не превышает предельного размера, при котором предоставляется налоговый вычет на ребенка( 280 000руб).

Общая сумма стандартных налоговых вычетов за 2010 год составит: 400 руб. * 5 мес. + 1000 руб. * 12 мес. = 14 000 руб.

Налоговая база работника ровна - 82 000 руб. (96 000 руб. – 14 000 руб.). Сумма налога исчисленная по ставке 13 % составляет 10 660 руб. ( 82 000 руб * 13 %).

Следует отметить, что стандартный налоговый вычет на обеспечение ребенка может предоставляться в двойном размере одному из родителей. Кто из низ будет его получать, они решают сами.

Для этого одному из родителей необходимо написать заявление по месту своей работы об отказе на получение стандартного налогового вычета на ребенка.

Второму же родителю предаться предоставить заверенную копию этого заявления вместе со своим заявлением о получении двойного вычета.

Если же у родителя, отказавшегося от получения стандартного вычета на ребенка, сумма полученного заработка превысит 280 000 руб., то у второго родителя право на получение вычета в двойном размере утрачивается.

Пример. Родители ребенка 3 лет состоят в зарегистрированном браке. Оба родителя работают по трудовому договору. Ежемесячный заработок отца ребенка составляет 20 000 руб.

С октября 2009 года мать ребенка находится в декретном отпуске. В декабре 2009 года родится второй ребенок. По месту работы матери ежемесячно выплачивается частично сохраняемый на период отпуска по уходу за ребенком заработок в сумме 4000 руб.

На основании пп. 4 п. 1 ст. 218 НК РФ в 2010 году отец двоих детей имеет право на получение стандартного налогового вычета в двойном размере, но при условии, письменно откажется от получения вычета на детей в отношении доходов, подлежащих обложению по ставке 13 %.

В 2010 году стандартные вычеты отцу предоставляются в сумме 48 800 руб., в том числе:

- за январь - февраль в размере 800 руб. (400 руб. * 2 мес.) – на основании пп. 3 п. 1 ст. 218 НК РФ;

- за январь – декабрь в размере 48 000 руб. ( 1000 руб. * 2 * 2 мес.) - на основании пп. 4 п. 1 ст. 218 НК РФ.

Налоговая база определена в сумме 191 200 руб. (20 000 руб. * 12 мес. – 48 800 руб.). Налог исчислен по ставке 13% и составляет 24 856 руб. (191 200 руб. * 13 %).

В случае получения доходов от нескольких налоговых агентов вычеты могут предоставляться только одним из них по выбору налогоплательщика.

Из положений пункта 3 статьи 218 НК РФ следует, что если налогоплательщик начинает работать в организации не с первого месяца налогового периода, то стандартные вычеты предоставляются с учетом дохода, полученного по предыдущему месту работы.

Вычеты могут быть предоставлены только при условии, что совокупный доход, полученный по прежнему и новому местам работы, не превысит установленную в подпунктах 3 и 4 статьи 218 НК РФ предельную величину. Сумма по предыдущему месту работы подтверждается справкой, выданной в соответствии с пунктом 3 статьи 230 НК РФ (ф 2 – НДФЛ).

Пример. Работник имеет ребенка в возрасте 15 лет.

В 2010 году работник по месту работы в ООО «Альфа» ежемесячно получал заработную плату в размере 8000 руб. В феврале ему была выдана материальная помощь в размере 2000 руб.

Всего за январь – май работник получил доход в сумме 40 000 руб., в том числе материальную помощь – 2000 руб. материальная помощь в размере 2000 руб. не облагается налогом на основании пункта 28 статьи 217 НК РФ.

В ООО «Альфа» работнику были предоставлены стандартные налоговые вычеты за январь – май в размере 7000 руб. ( 400 руб.* 5 мес. + 1000 руб. * 5 мес.).

С 1 июля 2010 года работник уволился из данной организации.

4 июня работник поступил на новое место работы в ООО «Вега», на котором до конца 2010 года получал ежемесячно 10 000 руб.В июле 2010 года ему была оказана материальная помощь в размере 3000 руб.

С января по июль 2010 года в указанных организациях работником получены следующие доходы:

- в ООО «Альфа» - с января по май – 42 000 руб.(заработная плата в сумме 40 000 руб. (8000 руб. *5 мес.) + материальная помощь – 2000 руб.);

- ООО «Вега» - июнь – 10 000 руб.;

- ООО «Вега» - июнь – 13 000 руб.(заработная плата 10 000 руб. и материальная помощь 3000 руб.).

С января по июль доход работника составил 65 000 руб. (42 000 руб.+ 10 000 руб. + 13 000 руб.). Однако для определения размера дохода при котором предоставляются стандартные налоговые вычеты, применяется доход в размере 61 000 руб. (65 000 руб. – 2000 руб. – 2000 руб.). В налоговой базе не учитывается материальная помощь в сумме 2000 руб. полученная у предыдущего работодателя, а также 2000 руб. по новому месту работы.

Материальная помощь у нынешнего работодателя в включается в налогооблагаемый доход лишь в сумме 1000 руб., так как согласно пункту 28 статьи 217 НК РФ предельная необлагаемая сумма материальной помощи за год составляет 4000 руб.

Стандартные налоговые вычеты на работника по новому месту работы не предоставляются, так как в июне суммарный доход работника превысил предельную сумму – 40 000 руб.

Стандартный налоговый вычет на ребенка предоставляется работнику до тех пор, пока его доход, исчисленный с начала года, не превысит 280 000 руб.

Удержание у налогоплательщика начисленной суммы налога производится налоговым агентом за счет любых денежных средств, выплачиваемых налогоплательщику, при фактической выплате указанных денежных средств. При этом сумма удержаний не должна превышать 50% суммы выплаты.

При невозможности удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан в течении одного месяца с момента возникновения соответствующих обязательств письменно сообщить в налоговый орган по месту своего учета о невозможности удержать налог и сумме задолженности налогоплательщика.

Налоговые агенты обязаны перечислять суммы начисленного и удержанного налога не позднее дня, следующего за днем фактического получения в банке наличных денежных средств на выплату заработной платы.

В иных случаях налоговые агенты перечисляют суммы исчисленного и удержанного налога не позднее дня, следующего за днем фактического получения налогоплательщиком дохода, - для доходов выплаченных в денежной форме, а также дня, следующего за днем фактического удержания исчисленной суммы налога, - для доходов, полученных налогоплательщиком в натуральной форме либо в виде материальной выгоды.

Удержанная налоговым агентом из доходов физических лиц, сумма совокупного налога, превышающая 100 руб., перечисляется в бюджет в установленном порядке, если сумма меньше 100 руб., она добавляется к сумме налога подлежащей перечислению в следующем месяце, но не позднее декабря текущего года.

Уплата налога за счет средств налогового агента не допускается. При заключении договоров и иных сделок запрещается включение в них налоговых оговорок, в соответствии с которыми выплачивающие доход налоговые агенты принимают на себя обязательства нести расходы, связанные с уплатой налога ( ст. 226 НК РФ).

Для учета сумм удержанных с физических лиц налогов в государственный бюджет используется счет 68 «Расчеты по налогам и сборам». Он относится к пассивным счетам, отражающим расчетные отношения организации по кредиторской задолженности, благодаря чему имеет кредитовое сальдо, которое отражает сумму задолженности организации бюджету на начало отчетного периода. Оборот по дебету этого счета характеризует объем перечисленных платежей в бюджет за отчетный период, а оборот по кредиту – суммы, удержанные с налогоплательщиков за тот же отчетный период.

2.3.2 Прочие удержания

Удержания по исполнительным листам.

Четкого определения алиментов в законодательстве до сих пор не существует. Можно лишь обратиться к Семейному кодексу, из отдельных положений которого можно сделать вывод о сути алиментов. Фактически это средства гражданина, подлежащие перераспределению в пользу социально незащищенных членов его семьи. Причем процедура перераспределения подконтрольна государству. Несмотря на обязанность уплачивать алименты, это может происходить как в принудительном, так и в добровольном порядке.

Самый распространенный вид алиментов – удержание в пользу несовершеннолетних детей у одного из родителей после расторжения брака (ст.24 СК РФ) либо в браке (ст. 80 СК РФ).

Семейное законодательство предусматривает и другие случаи взыскания алиментов, например:

- с родителей на содержание совершеннолетних нетрудоспособных детей (ст. 80 СК РФ);

- с совершеннолетних детей в пользу нетрудоспособных нуждающихся в помощи родителей (ст. 87 СК РФ);

- с одного из супругов в пользу другого нетрудоспособного нуждающегося супруга (ст. 89 СК РФ);

- на содержание жены в период беременности и в течении трех лет со дня рождения общего ребенка (ст. 89 СК РФ);

- в пользу бывшего супруга при определенных условиях, например, если он стал нетрудоспособным до расторжения брака или в течении года с момента расторжения брака (ст. 90 СК РФ);

- с братьев и сестер, дедушек и бабушек, воспитанников, пасынков и падчериц ( ст. 93-97 СК РФ).

Алименты удерживают по месту работы лица, обязанного их уплачивать. Это определено статьей 109 СК РФ. Основанием для удержания и выплаты алиментов является один из документов:

· нотариально заверенное соглашение об уплате алиментов;

· исполнительный лист выписанный судом;

· заявление самого работника. Сотрудник который платит алименты по собственной инициативе, может прекратить уплату когда захочет. Для этого он должен написать новое заявление с просьбой не удерживать часть его доходов с определенной даты.