Научные и курсовые работы |

Главная

Исторические личности

Военная кафедра

Ботаника и сельское хозяйство

Бухгалтерский учет и аудит

Валютные отношения

Ветеринария

География

Геодезия

Геология

Геополитика

Государство и право

Гражданское право и процесс

Естествознанию

Журналистика

Зарубежная литература

Зоология

Инвестиции

Информатика

История техники

Кибернетика

Коммуникация и связь

Косметология

Кредитование

Криминалистика

Криминология

Кулинария

Культурология

Логика

Логистика

Маркетинг

Наука и техника Карта сайта

Курсовая работа: Организация финансов малых предприятий

Курсовая работа: Организация финансов малых предприятий

СОДЕРЖАНИЕВВЕДЕНИЕ

ГЛАВА 1. Основы финансового управления предприятий

1.1. Сущность, функции и принципы финансов предприятий

1.2. Особенности организации и управления финансовой устойчивостью на предприятии

2.1.1.Организация планирования финансовой устойчивости

1.3. Роль финансового директора на предприятии

ГЛАВА 2.Организация финансово-экономической службы предприятия ОАО «Мост»

2.1. Краткая экономическая характеристика ОАО «Мост»

2.2. Управление финансами в ОАО «Мост»

2.3. Практические аспекты финансовой работы в ООО «Мост»

ГЛАВА 3. Совершенствование финансовой работы на предприятии ОАО «Мост»

ЗАКЛЮЧЕНИЕ

Список использованной литературы

ПРИЛОЖЕНИЕ

ВВЕДЕНИЕ

В теории и практике финансового менеджмента достаточно много внимания уделяется анализу финансово-экономического состояния предприятия, что находит отражение в зарубежной и отечественной литературе. С этой целью достаточно подробно рассматриваются методы оценки бухгалтерского баланса, отчета о прибылях и убытках, отчета о движении денежных средств и собственного капитала, а также налоговой и статистической отчетности. Для этого по данным на начало и конец отчетного периода проводится вертикальный и горизонтальный анализ соответствующих статей данных форм отчетности с определением абсолютных, относительных и удельных отклонений, а также рассчитываются коэффициенты ликвидности, финансовой устойчивости и деловой активности и их отклонения от нормативных значений.

Однако при таком подходе не учитывается еще одна сторона финансового менеджмента — организационно-управленческая. Речь в данном случае идет об организации и функционировании финансово-экономической службы и предприятия, роли финансового директора и создании механизма управления финансовой устойчивостью предприятия.

Вот почему целью данной курсовой работы является рассмотрение деятельности финансово-экономической службы предприятия, ее организационной структуры управления, методов и задач, а также конкретных предложений по совершенствованию ее работы и организационной стороны укрепления финансовой устойчивости предприятия.

Объект изучения: финансово-экономическая служба предприятия ОАО «Мост».

Предмет изучения: организация финансов ОАО «Мост» - предприятия, функционирующего в строительной сфере.

Для достижения этой цели были поставлены задачи рассмотреть:

- сущность финансов предприятий;

- систему управления финансами на предприятиях;

- особенности финансов предприятий;

- ключевые моменты организации финансовой работы в сфере капитального строительства.

Работа состоит из трех глав, введения, заключения, списка использованной литературы.

В основу работы легло изучение и систематизация учебной и специальной литературы по финансам предприятий, использованы нормативно-методические данные, а также материалы СМИ.

ГЛАВА 1. Основы финансового управления предприятий

1.1 Сущность, функции и принципы финансов предприятий

Финансы – это система денежных отношений, выражающих формирование и использование денежных фондов в процессе их кругооборота.

Финансы коммерческих организаций занимают определяющее положение в структуре финансовой системы страны, так как именно на уровне коммерческих организаций формируется основная масса финансовых ресурсов государства. В доходной части федерального бюджета России 80% составляют налоговые поступления.

Финансы организаций выполняют распределительную (стимулирующую) и контрольную функции.

Распределительная функция финансов заключается в том, что с их помощью формируются и используются денежные доходы и фонды, имеющиеся в организации. Таким образом, финансы обслуживают воспроизводственный процесс в целом, обеспечивая его непрерывность и оказывая влияние на все его стадии. Кроме того, правильное распределение денежных средств стимулирует улучшение работы предприятия.

Финансы количественно отображают ход воспроизводственного процесса, что позволяет его контролировать. Основу контрольной функции составляет движение финансовых ресурсов в фондовой и нефондовой формах. Контрольная функция реализуется двояким образом:

· через финансовые показатели в бухгалтерской, статистической и оперативной отчетности;

· через финансовое воздействие.

Если при централизованной системе управления экономикой устанавливались строгие границы деятельности предприятий по выпуску продукции, прибыли, себестоимости и другим показателям, то в настоящее время осуществляется воздействие с помощью экономических рычагов и стимулов (налогов, льгот, дотаций и т. д.). [5.118]

В основе организации финансов предприятия лежат следующие принципы:

· самостоятельность в области финансово-хозяйственной деятельности;

· самофинансирование;

· заинтересованность в результатах работы;

· ответственность за эти результаты;

· образование финансовых резервов;

· разделение средств на собственные и заемные;

· первоочередность выполнения обязательств перед бюджетом и государственными внебюджетными фондами;

· финансовый контроль за деятельностью предприятия.

В составе финансовых отношений выделяются следующие группы денежных отношений организаций:

с контрагентами – по поводу формирования первичных доходов, образования и использования целевых фондов внутрихозяйственного назначения (уставного капитала, фондов накопления и потребления, поощрительных фондов и др.);

с организациями и предприятиями – по поводу распределения финансов; при этом движение финансовых ресурсов осуществляется в нефондовой форме (уплата и получение штрафов при нарушении договорных обязательств, внесение различных паевых взносов, участие в распределении прибыли от совместной деятельности, приобретение ценных бумаг других предпринимательских организаций и государства, получение по ним дивидендов и др.);

с потребителями продукции, вступая в контакты с которыми, предприятия самостоятельно выбирают форму и вид договоров, определяют условия выполнения обязательств и порядок установления санкций, формируют цены на свою продукцию и услуги, оценивают обоснованность цен поставщиков. Перечисленные факторы существенно влияют на конечные финансовые результаты;

со страховыми организациями – по поводу различных видов обязательного и добровольного страхования;

с банковской системой – по поводу расчетно-кассового обслуживания в связи с получением и погашением ссуд, уплатой процентов, а также предоставлением банкам во временное пользование свободных денежных средств за определенную плату;

с государством – по поводу образования и использования бюджетных и внебюджетных фондов. Эта группа денежных отношений реализуется через внесение в бюджет и внебюджетные фонды различных налогов, сборов, взносов и др. С другой стороны, осуществляется бюджетное финансирование непроизводственной сферы, целевых программ и др.;

с вышестоящими управленческими структурами – "вертикальные" и "горизонтальные" взаимосвязи по поводу внутрикорпоративных перераспределений финансовых ресурсов.

Эти группы денежных отношений и составляют в целом содержание финансов.

Действующий экономический механизм хозяйствования организаций в России сложился в 1991-92 гг. С тех пор в него внесено огромное число поправок и дополнений, усовершенствований и других новшеств, но его принципиальная схема остается неизменной). Более того, инновации неминуемы и в дальнейшем.

Экономический механизм хозяйствования одинаков для организаций различных видов собственности и организационно-правовых форм. Имеющиеся отличия и особенности, например для малых предприятий, в законодательстве оговариваются особо.[14.56]

1.2 Особенности организации и управления финансовой устойчивостью на предприятии

Организация и управление финансовой устойчивостью являются важнейшим аспектом работы финансово-экономической службы предприятия и включают целый ряд организационных мероприятий, охватывающих планирование, оперативное управление, а также создание гибкой организационной структуры управления всего предприятия и его подразделений. При этом широко используются такие методы управления, как регламентирование, регулирование и инструктирование. Особое внимание уделяется разработке положений о структурных подразделениях предприятия, должностных обязанностей сотрудников и движения информационных потоков в разбивке по срокам, ответственным лицам и показателям.

Организация планирования финансовой устойчивости необходима прежде всего для того, чтобы увязать источники поступления и направления использования собственных денежных средств. В данном случае речь идет об установлении пропорций между сводной калькуляцией на весь объем выпускаемой продукции (товаров, работ, услуг) и планируемым долгом.

Дело в том, что поступления денежных средств по суммам и срокам могут не совпадать с платежами поставщикам сырья и материалов, за работы и услуги, по расчетам с работниками предприятия и бюджетом, а также с банками по возврату кредитов и процентов по ним.

Вследствие этого еще на стадии планирования целесообразно составлять платежный календарь, в котором отражаются притоки и оттоки денежных средств по суммам и срокам. При этом структура оттоков (кредиторская задолженность и внутренний долг) не должна выходить за рамки структуры сводной калькуляции. Это означает, что общая сумма оплаты, скажем, за сырье и материалы не должна превышать общей суммы, вытекающей из сводной калькуляции. В противном случае может не хватить собственных источников для оплаты по другим статьям сводной калькуляции. Таким же образом следует поступать и с другими статьями сводной калькуляции.

Следовательно, если информация о притоках денежных средств по суммам и срокам известна достаточно точно, то корректировке подлежат оттоки по суммам и срокам. И наоборот, если предстоящие оттоки достаточно жестко регламентированы по суммам и срокам, то корректируются уже притоки. Но в любом случае можно заранее предусмотреть дни и периоды, когда возникнут «кассовые» разрывы, и принять соответствующие меры для их устранения и укрепления финансовой устойчивости предприятия.

Организация текущего управления финансовой устойчивостью предполагает обработку особым способом бухгалтерских данных. В результате получаются очень нужные выходные документы — внутренние формы отчетности, анализа и аудита. Эти формы представляют собой стандартные типовые документы для служебного пользования, формируются на базе бухгалтерских данных и могут быть получены в любой момент по требованию пользователя — за год, квартал, месяц и день.

Основная задача сводных рапортов заключается в информационном обеспечении руководителей разных уровней в целях принятия ими управленческих решений в оперативном режиме. В этой связи актуальность этих таблиц полностью зависит от своевременности внесения и обработки исходных данных в бухгалтерии предприятия. Простота, доступность и читабельность предлагаемых аналитических документов позволяют руководителю понять финансовое состояние предприятия без специальных знаний бухгалтерского, финансового и налогового учета.

Сводные рапорты внутренней отчетности, анализа и аудита имеют свои стандартные формы, на основе которых представляется возможность анализировать работу не только отдельного участка, но и группы участков, ряда предприятий и подразделений, сводить полученные данные в таблицы и строить графики с разбивкой по видам товарно-материальных ценностей, поставщиков и покупателей, материально ответственных и подотчетных лиц.

Необходимо отметить, что для получения отчетности:

· доступ конкретного пользователя к базе бухгалтерских данных изначально ограничивается пределами его компетенции;

· в каждой таблице указывается необходимый уровень аналитики — укрупненные группы, подгруппы и учетные единицы;

· определяется занятость, финансовый результат и ритмичность работы того или иного участка, объекта, подразделения и предприятия в целом;

· обеспечивается прозрачный контроль за своевременностью внесения исходных данных, упрощается поиск ошибок и нестыковок, а также проведение инвентаризации и переоценки товарно-материальных ценностей;

· эти формы позволяют видеть движение материальных, финансовых и документарных потоков.

Работа с этими сводными аналитическими документами возможна при выполнении по меньшей мере пяти условий:

1) постановка задачи (что хотим анализировать, что хотим получить и в каком виде);

2) настройка плана счетов бухгалтерского учета в соответствии с нуждами оперативного и управленческого учета (введение подробных аналитических справочников);

3) ускоренная обработка текущей информации (день в день и без запаздывания);

4) наличие сетевой бухгалтерии;

5) защита информации и ограничение доступа к ней.

Таким образом, разработка, апробирование и последующее внедрение внутренних форм отчетности, анализа и аудита открывают широкие перспективы для укрепления финансового состояния предприятия за счет своевременного получения аналитической информации в читабельном формате и в режиме реального времени.

В то же время укрепление финансово-экономического состояния предприятия полностью зависит от организации работы финансово-экономической службы. Особая роль при этом отводится руководителю данной службы — финансовому директору, которому понятен язык бухгалтеров, экономистов и финансистов.

Принимая во внимание, что на многих предприятиях уже давно введена должность финансового директора, можно объективно говорить о качественном изменении работы службы. Однако данная должность не была введена в законодательном порядке и поэтому довольно долго отсутствовала в квалификационном справочнике должностей и специальностей. И только Постановлением Минтруда РФ от 12 ноября 2003 г. № 75 в Квалификационный справочник были введены должность и должностная инструкция финансового директора. Согласно этой инструкции основной задачей финансового директора является укрепление финансовой устойчивости. Однако этот вопрос освещен в ней недостаточно глубоко. Следовательно, имеет смысл восполнить этот пробел разработкой положения как о всей финансово-экономической службе, так и о каждом из ее ведущих специалистов.

Эти положения определяют цель, круг задач и способы их решения в рамках финансово-экономической службы на основе регламентирования, регулирования и инструктирования. Эти управленческие воздействия определяют права, обязанности и ответственность всей службы, финансового директора и каждого ведущего специалиста, а также устанавливают регламент, содержание и способы передачи внутренней информации. В свою очередь, четкое разграничение функций между специалистами внутри службы позволяет создать единую базу данных, устранить дублирование и параллелизм в работе, а также выявить показатели, за которые отвечает каждая служба и подразделение.

Следовательно, только соединив в одной службе экономику, финансы и управление, можно говорить о создании основ для укрепления финансовой устойчивости. [20]

2.1.1 Организация планирования финансовой устойчивости

При недостаточности собственных источников в денежной форме предприятие вынуждено «нецелевым» образом использовать заемные средства, а это, безусловно, не способствует улучшению его финансово-экономического состояния.

Под «нецелевым» использованием заемных средств следует понимать довольно распространенные случаи, когда средства под вполне конкретные и обоснованные цели, например на оплату сырья и материалов, берутся не с той «полочки», с которой следовало бы (причина банальна: нужная «полочка» пуста), а с той, которая заполнена, но предназначена под другие цели, скажем, выплату заработной платы и налогов.

Поэтому, чтобы вырученные средства за реализованную продукцию (работы, услуги) использовались по целевому назначению, необходимо составлять плановую калькуляцию затрат на весь планируемый портфель заказов. В результате в сводной плановой калькуляции каждая статья получает не только стоимостную, а в отдельных случаях и натурально-вещественную оценку (по статьям сырья, материалов, топлива, энергии), но и свой удельный вес по отношению к общей величине выручки.

Руководствуясь этими удельными весами, выручка и авансы полученные распределяются по отдельным «полочкам», каждая из которых имеет свое целевое назначение — отдельную статью сводной калькуляции. В силу этого каждая статья сводной калькуляции получает свой источник финансирования. Становится понятным, сколько заработанных средств может быть направлено на оплату сырья и материалов, выплату заработной платы, перечисление налогов и неналоговых платежей, процентов по кредиту и возврат самого кредита. Прибыль, заложенная в плановую калькуляцию, также получает денежное наполнение.

Распределение денежных средств в соответствии со структурой плановой калькуляции должно распространяться на все поступающие суммы со стороны, пока не будет получена вся выручка (по методу оплаты) или закрыта вся дебиторская задолженность денежными средствами (по методу отгрузки).

Отсюда следует: для того чтобы не было путаницы, что оплачивать в первую очередь — сырье и материалы, заработную плату или налоги, — необходимо строго придерживаться принятой структуры сводной калькуляции и не допускать использования одних источников в ущерб другим.

Такое представление механизма образования и использования сначала заемных, а затем собственных денежных средств делает «прозрачным» процесс движения денежных средств, а каждая статья затрат получает конкретное содержание. При этом по каждой статье устанавливается верхний предел, выход за который может привести к перерасходу предусмотренного источника и, следовательно, уменьшению прибыли и собственного капитала в денежной форме.

Но целевое распределение денежных средств возможно только в случае, если:

1) калькуляции на отдельные виды продукции (работ, услуг) составлены верно и экономически обоснованы;

2) сводная калькуляция на весь планируемый выпуск продукции учитывает все затраты, что подтверждается анализом отчетных данных и фактического расхода на плановый объем производства;

3) сводная калькуляция на стадии составления планового портфеля заказов позволяет определить точку безубыточности, учесть отпускные цены, а в случае необходимости — скорректировать отдельные калькуляции и статьи затрат;

4) фактические затраты находятся в соответствии с плановой калькуляцией и строго контролируются;

5) оплата постатейных затрат производится в рамках имеющегося источника, необходимость в установлении очередности платежей отпадает, а работа предприятия становится ритмичной.

При таком подходе на основе сводной калькуляции создается и сводный баланс движения денежных средств. Поступления и расходования этих денежных средств в увязке с временны2м графиком и установленными ограничениями способствуют тому, что денежные потоки систематизируются и находятся в соответствии с принятыми договорными обязательствами перед сторонними организациями, рабочими и служащими, бюджетом и фондами, банками и акционерами как по сумме обязательств, так и по срокам их исполнения.

В результате в одном и том же балансе движения денежных средств одновременно сочетаются:

· поступления денежных средств от покупателей продукции (работ, услуг) как по суммам, так и по срокам;

· расходования денежных средств по оплате продукции (работ, услуг) сторонних организаций в соответствии с установленными сроками и суммами;

· платежный график по расчетам с рабочими и служащим;

· платежный график по расчетам с бюджетом и фондами;

· платежный график по оплате процентов за кредит и возврату самого кредита.

Следовательно, из такого баланса непосредственно вытекают дни или периоды, когда необходимо осуществлять платежи, а собственных средств для этого нет. Отсюда возникает потребность в кредите, которая получает экономическое обоснование. И наоборот, если имеется избыток собственных средств, то может быть поставлен вопрос об их выгодном вложении.

Таким образом, работа с плановой калькуляцией и составление баланса движения денежных средств дают все основания для организации и осуществления оперативного управления финансовой устойчивостью предприятия. Результативность этого управления прослеживается через внутренние формы отчетности, анализа и аудита.[15.12]

1.3 Роль финансового директора на предприятии

В настоящее время в России ощущается острая необходимость в подготовке специалистов высшего и среднего звена в области экономики и финансов. К этой категории специалистов прежде всего относятся финансовый директор, финансовый менеджер и финансовый управляющий.

В зарубежной литературе и на практике эти должности рассматриваются порой как синонимы, а могут и различаться — все зависит от размера предприятия. Связано это с тем, что в одних случаях в Job Description (аналог должностных инструкций в иностранных компаниях) не содержится четкого разделения функций между ними, а в других руководство финансовой службой осуществляется вице-президентом по финансам (Certified Financial Officer — CFO), в подчинении которого находятся казначей (Treasurer) и контролер (Controller).

Не вдаваясь в подробности, отметим, что контролер осуществляет знакомые нам функции главного бухгалтера, а казначей является хранителем собственного капитала предприятия. Другими словами, контролер отвечает за отражение хозяйственных операций средствами бухгалтерского учета в соответствии с действующим гражданским и налоговым законодательством, а казначей отвечает за эффективное использование собственного и привлечение заемного капитала.

Что же касается отечественной литературы по финансовому менеджменту, то предложения по совершенствованию финансово-экономической службы и введению должности финансового директора носят больше рекомендательный характер и пока не проработаны для российских предприятий.

Дело в том, что прямое перенимание зарубежного, пусть даже и эффективного, опыта управления без соответствующей апробации, разработанной модели или механизма перехода не может проходить безболезненно в существующих условиях. В то же время пересмотру подлежит и вся работа финансово-экономической службы предприятия с учетом современных требований.

Данное обстоятельство объясняется, скорее всего, тем, что на законодательном уровне еще не проведена регламентация трудовых функций специалистов в области экономики и финансов. В первую очередь, это относится к должности «финансовый директор». С другой стороны, бухгалтеры, экономисты и финансисты смотрят на одни и те же хозяйственные операции под разным углом, поэтому нет взаимопонимания между этими специалистами даже в рамках отдельно взятого предприятия, поскольку разговор идет на разных языках.

Действительно, если обратиться к нормативным актам, то обнаруживаются определенные противоречия и нестыковки. Одним из документов подобного рода является «Квалификационный справочник должностей руководителей, специалистов и других служащих», утвержденный постановлением Минтруда РФ № 37 от 21.08.1998 г., в котором довольно продолжительное время отсутствовало всякое упоминание не только о финансовом директоре, но и о финансовом менеджере. При этом содержится довольно подробная информация (общие положения, обязанности, права и ответственность) о директоре (генеральном директоре), его первых заместителях и главных специалистах. В частности, для финансово-экономической службы приводится подробное описание функций главного бухгалтера, главного экономиста, начальника планово-экономического и финансового отделов, заместителя директора по коммерческим вопросам.

Получается, что обучение по специальности «финансовый менеджер» в ряде высших учебных заведений ведется, специалисты высшего звена работают в должности финансового директора, выдаются соответствующие дипломы о высшем и дополнительном образовании по этой специальности, а четких требований к данной должности нет.

Тогда спрашивается, кто же такой финансовый директор и каковы его цели и задачи? Какие подразделения должны входить в состав финансово-экономической службы? Какие функции отводятся этим подразделениям?

Для ответа на эти и другие вопросы рассмотрим положение о финансовом директоре (см. приложение 1).

Прежде всего, отметим, что финансовый директор, как один из руководителей высшего звена, отвечает за конкретную область деятельности предприятия — экономику и финансы — и, следовательно, осуществляет руководство всей финансово-экономической службой данного предприятия. Финансовый директор является заместителем генерального директора по экономике и финансам, его основная задача сводится к управлению финансово-экономическим состоянием предприятия, разработке финансовой политики и укреплению финансовой устойчивости.

В реализацию этой задачи, в частности, входит:

· разработка системы бюджетов (закупок, продаж и накладных расходов) с учетом графиков движения товарно-материальных ценностей, поступлений и расходований денежных средств, а также построения унифицированных аналитических балансов;

· управление финансовыми потоками и составление бюджета собственных денежных средств, достижение профицита платежного баланса;

· анализ финансовой устойчивости на основе баланса движения дохода, имущества и финансовых ресурсов предприятия, построения графика финансовой устойчивости и определение отклонений от требований, предъявляемых банком к заемщику кредитных ресурсов;

· экономическое обоснование производственной программы и бизнес-планов с целью оптимизации величины платежного ресурса и накопленного долга;

· контроль за финансовым рычагом в структуре активов и капитала, обоснование потребности в собственных и заемных денежных средствах;

· управление оборотным капиталом;

· экономическое прочтение бухгалтерской, финансовой, налоговой, статистической, оперативной и управленческой отчетности;

· контроль за движением материальных, финансовых и документарных потоков;

· текущее и оперативное управление финансовой устойчивостью предприятия в реальном режиме времени;

· координация работы и руководство финансово-экономической службой, ее подразделениями, разработка механизма взаимодействия с другими службами и подразделениями;

· разработка стандартов на документы внутренней отчетности;

· разработка методических положений, должностных инструкций и системы премирования;

· формирование надежной и гибкой организационной структуры управления финансово-экономической службы, а также подбор персонала, его обучение и аттестация.

В приведенный перечень можно было бы также включить дивидендную и инвестиционную политику, работу с ценными бумагами, учет различных рисков, использование финансовых инструментов и реструктуризацию предприятия (слияние и поглощение). Но эти задачи, на наш взгляд, не являются типичными и касаются больше крупных предприятий, чем средних и мелких.

Отсюда видно, что финансовый директор, как специалист высшего уровня в области экономики и финансов, на современном этапе должен достаточно четко разбираться в работе бухгалтеров, экономистов, финансистов, налоговых и статистических служб. Именно ему отводится роль «переводчика» и связующего звена между отдельными подразделениями внутри финансово-экономической службы, между директором и другими службами внутри предприятия, между предприятием и внешними организациями — банками, налоговыми органами, инвесторами и т.д. [10.23]

ГЛАВА 2. Организация финансово-экономической службы предприятия ОАО «Мост»

2.1 Краткая экономическая характеристика ОАО «Мост»

Предприятие зарегистрировано в декабре 2003 года в Центральном районе г.Барнаула как Открытое акционерное общество. Основной целью создания Общества (по уставу) стало расширение рынка товаров и услуг, а также извлечение прибыли. Свои цели общество реализует в отрасли строительства гражданских объектов. Общество вправе осуществлять любые виды деятельности, не запрещенные законом.

ОАО «Мост» характеризуется данными, приведенными в таблице 1.

Таблица 1

| Наименование показателя | |

| 1. Уставный капитал (тыс. руб.) | 300 |

| 2. Среднесписочная численность работающих (чел.) | 20 |

| 3. Материальные затраты (тыс. руб.) | |

| Сырье и материалы | 1600 |

| Топливо и энергия | 90 |

| Услуги производственного характера | 60 |

| 4. Расходы на оплату труда из расчета на год на одного работающего (тыс. руб.) | |

| Размер оплаты труда | 42 |

| Разовые доплаты и компенсационные выплаты, включаемые в себестоимость | 10 |

| 5. Отчисления в ЕСН (%) | 26 |

| Пенсионный фонд % | 20 |

| Фонд социального страхования % | 2,9 |

| Фонд медицинского страхования % | 3,1 |

| Отчисления в Фонд социального страхования в соответствии с классом профессионального риска (строительство ХI класс, тариф %) | 1,2 |

| 6. Арендная плата, за арендуемые основные средства (тыс. руб.) | 12 |

|

7. Прочие затраты Оплата информационных и аудиторских услуг (тыс. руб.) |

16 |

| Отчисления в ремонтный фонд, процент от среднегодовой стоимости основных производственных фондов | 5 |

| Другие расходы (тыс. руб.) | 6 |

| 8. Коммерческие расходы, процент от производственной себестоимости продукции | 10 |

| 9. Рентабельность продукции (%) | 30 |

| 10. Фактические (ожидаемые) остатки готовой продукции на складе на начало года по производственной себестоимости (тыс. руб.) | 32 |

| Отгруженной (неоплаченной) продукции на начало года по производственной себестоимости (тыс. руб.) | 6,2 |

|

11. Прогнозирование Остатков готовой продукции на складе на конец года (тыс. руб.) |

135 |

| Остатков отгруженной продукции на конец года по производственной себестоимости, срок оплаты которых еще не наступил (тыс. руб.) | 15 |

| 12. Выручка от реализации имущества (тыс. руб.) | 65,0 |

| Продолжение таблицы 1 | |

| 13. Расходы на реализацию имущества (тыс. руб.) | 42,2 |

| 14. Доходы по акциям (тыс. руб.) | 21 |

| 15. Сумма налога на имущество | льгота |

| 16. Ставка налога на прибыль, процент к налогооблагаемой базе | 24 |

|

17. Распределение чистой прибыли, (%) Фонд накопления |

40 |

| Фонд потребления | 50 |

| Резервный фонд | 10 |

| 18. Резервный фонд на начало года (тыс. руб.) | 60 |

| 19. Кредиторская задолженность, постоянно находящаяся у предприятия на начало года (тыс. руб.) | 125 |

| 20. Прирост (по сравнению с началом года) кредиторской задолженности, постоянно находящейся у предприятия (%) | 5 |

| 21. Потребность в собственных оборотных средствах на начало года (тыс. руб.) | 144,8 |

| 22. Прирост потребности в собственных оборотных средствах (по сравнению с началом) (%) | 5 |

| 23. План капитальных вложений (потребность в инвестициях на год за счет собственных средств предприятия) (тыс. руб.) | 350 |

| 24. Норма плановых накоплений в строительстве (%) | 20 |

| 25. Оборотные средства стройки на начало года (тыс. руб.) | 262 |

| 26. Прирост кредиторской задолженности, постоянно находящейся у стройки в течение года (тыс. руб.) | 102 |

| 27. Прибыль от реализации имущества стройки (тыс. руб.) | 65 |

| 28. Надбавки к пенсиям, выплачиваемые предприятием (тыс. руб.) | 36 |

| 29. Дивиденды, выплачиваемые по акциям предприятия акционерам, процент от общей суммы, направляемой в фонд потребления | 40 |

2.2 Управление финансами в ОАО «Мост»

Финансовая работа на ОАО «Мост» обеспечивается финансовым директором, успешность которого полностью зависит не только от полученных знаний, имеющегося опыта и методических наработок, наличия высококвалифицированных специалистов и отлаженного механизма движения материальных, финансовых и документарных потоков, но и от работоспособной организационной структуры управления финансово-экономической службы.

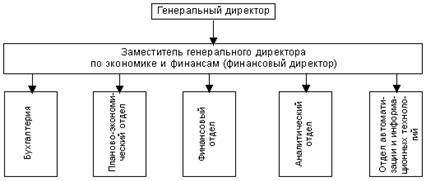

Эта организационная структура (см. рис. 1) регламентируется положением о финансово-экономической службе и должностными инструкциями ведущих специалистов:

· бухгалтерия несет ответственность за ведение бухгалтерского, финансового и налогового учета, подготовку отчетности и применение действующих стандартов учета;

· планово-экономический отдел отвечает за составление бюджетов, планирование, прогнозирование и анализ, ценообразование и калькуляцию, управленческий учет и отчетность;

· финансовый отдел ведет учет собственного и заемного капитала, решает вопросы кредитования и инвестиций, анализирует доходность проектов, акций и соответствующие риски, определяет потребность в оборотных средствах и направления вложения собственного капитала;

· аналитический отдел осуществляет текущее и оперативное управление, анализ и оценку финансовой устойчивости предприятия на основе документов внутренней отчетности, анализа и аудита;

· отдел автоматизации и информационных технологий нацелен на повышение эффективности работы предприятия за счет автоматизации расчетов, установки различных программных продуктов и разработки алгоритмов, а также создания внутренней информационной сети, профилактики оборудования и защиты базы данных.

Рис. 1. Организационная структура управления финансово-экономической службы предприятия

Новым в организационной структуре управления финансово-экономической службы является аналитический отдел — отдел внутренней отчетности, анализа и аудита, поскольку бухгалтерия, планово-экономический и финансовый отделы существовали и раньше со своими устоявшимися и традиционными задачами, а отдел автоматизации и информационных технологий раньше назывался отделом автоматизированных систем управления.

Понятно, что создание такого отдела вызвано необходимостью проведения управленческого учета, анализа и аудита, оперативного и текущего управления в реальном режиме времени при существующем уровне автоматизации расчетов и методическом обеспечении.

Практика показывает, что четкая постановка задач и разграничение полномочий устраняет непонимание, которое может возникнуть между финансовым директором и ведущими специалистами: главным бухгалтером, начальником планово-экономического отдела и начальником финансового отдела. В первую очередь, это касается главного бухгалтера, поскольку центральная бухгалтерия в обязательном порядке должна входить в состав данной службы, а сам главный бухгалтер должен находиться в двойном подчинении: генерального директора (в соответствии с действующим законодательством) и финансового директора по всем оперативным вопросам. Если этого не будет, то аналитическая работа потеряет всякий смысл, а управление финансовой устойчивостью предприятия в реальном режиме времени станет невозможным.

Связано это с тем, что для решения поставленных задач должна быть создана единая база данных, которая пополняется в строго определенное время, приспособлена к целям аналитики, а обращаться к ней имеют возможность и бухгалтеры, и экономисты, и финансисты, а также финансовый директор и генеральный директор. При этом внутри одной службы следует исключать всякое дублирование и разночтение входной и выходной информации.

Решение этих и других вопросов находит свое отражение в положении о финансово-экономической службе, а также в должностных инструкциях на ведущих специалистов службы:

· заместителя генерального директора по экономике и финансам — финансового директора;

· главного бухгалтера;

· начальника планово-экономического отдела;

· начальника финансового отдела;

· начальника аналитического отдела;

· начальника отдела автоматизации и информационных технологий (если для выполнения работы по тематике отдела привлекаются специалисты со стороны, то потребность в данном отделе отпадает).

Положение о финансово-экономической службе предприятия и должностная инструкция каждому из ведущих специалистов службы состоят из трех разделов: общие положения; цели, задачи и функции; права, обязанности и ответственность. В этих разделах в наиболее общем виде раскрывается назначение, специфика и особенности работы всей службы и каждого ведущего специалиста в отдельности.

Такой подход позволяет понять весь объем работ, осуществляемых этой службой, разграничение полномочий, а также документооборот и показатели, за которые отвечает тот или иной отдел. В свою очередь, укрупненная система бюджетов и отчетов, действующая между планово-экономическим, финансовым и аналитическим отделами, дает возможность судить в комплексе о движении всех информационных потоков в разбивке на материальные, финансовые и документарные. Из этих информационных потоков формируется сводный перечень входных и выходных документов с указанием исполнителей и сроков представления, в основу которого положены часто повторяющиеся задачи, а поэтому механизм решения этих задач процедурно отработан.

Вся система отчетов строится исключительно на основании данных центральной бухгалтерии, обработка которых проводится в соответствии с методическими наработками аналитического отдела, а их передача — за счет средств отдела автоматизации и информационных технологий.

Отсюда видно, что для успешной работы финансово-экономической службы крайне важное значение имеет разработка принципиальной схемы движения документов, введение внутренних стандартов на документы, установление сроков и исполнителей, наличие методических положений, алгоритмов и надежных средств передачи и хранения информации.

Таким образом, обеспечение работоспособной организационной структуры управления, а также регламентирование работы финансово-экономической службы за счет разработки положения о службе и должностных инструкций ведущим специалистам нацелены на укрепление финансово-экономического состояния предприятия, при этом закладываются основы для организации управления финансовой устойчивостью предприятия в реальном режиме времени, а роль финансового директора существенно возрастает.

2.3 Практические аспекты финансовой работы в ОАО «Мост»

Основой функционирования финансового отдела является составление сметы затрат на производство и реализацию продукции на планируемый год.

Таблица 2. Смета затрат на производство и реализацию продукции ОАО «Мост»

| Элементы затрат |

Сумма (тыс. руб.) |

| 1. Материальные затраты – всего | 1750 |

|

В том числе: сырье и материалы |

1600 |

| топливо и энергия | 90 |

| услуги производственного характера | 60 |

| 2. Расходы на оплату труда – всего | 1040 |

|

В том числе: заработная плата за выполненные работы |

840 |

| разовые доплаты и компенсационные выплаты, включаемые в себестоимость | 200 |

| 3. Отчисления по ЕСН и страховые взносы за профессиональный риск , всего | 282,9 |

|

В том числе: в Пенсионный фонд |

208 |

| в Фонд социального страхования | 30,2 |

| в Фонд медицинского страхования | 32,2 |

| отчисления в Фонд социального страхования в соответствии с классом профессионального риска | 12,5 |

| 4. Амортизация основных фондов – всего | 21,4 |

|

В том числе: собственных основных фондов |

15,4 |

| арендованных основных фондов | 6 |

| 5. Прочие затраты – всего | 28,4 |

|

В том числе: оплата информационных и аудиторских услуг |

16 |

| отчисления в ремонтный фонд | 6,4 |

| другие расходы, в т.ч. арендная плата | 6 |

| 6. Итого затрат на производство (производственная себестоимость) (стр. 1 + стр. 2 + стр. 3 + стр. 4 + стр. 5) | 3122,7 |

| 7. Коммерческие расходы – всего | 312,3 |

| 8. Полная себестоимость продукции – всего | 3435 |

| 9. Стоимость продукции в контрактных (договорных) ценах без НДС – всего | 4465,5 |

| 10. Ставка НДС (%) | 18 |

| 11. Сумма НДС | 803,8 |

| 12. Стоимость продукции в контрактных (договорных) ценах с НДС | 5269,3 |

Элементы сметы рассчитаны на основе данных таблицы 1:

1.) ФОТ включаемого в себестоимость продукции = 20 чел.*(42+10) = 1040 тыс.руб.

2.) Отчисления по ЕСН26% от ФОТ = Пенс.фонд20%+Медстрах3,1%+Соцстрах2,9%

ЕСН = 1040 * 26% = 270,4 тыс.руб.

Пенс.фонд20% = 1040 * 20 % = 208 тыс.руб.

Медстрах3,1%= 1040 * 3,1 % = 32,2 тыс.руб.

Соцстрах2,9% = 1040 * 2,9 % = 30,2 тыс.руб.

Взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний на основании статьи 11 Федерального закона от 5 августа 2000 года №118-ФЗ «О введении в действие части второй Налогового кодекса Российской Федерации и внесении изменений в некоторые законодательные акты Российской Федерации о налогах» не включаются в состав единого социального налога (взноса) и уплачиваются в соответствии с федеральными законами об этом виде социального страхования.

Базой для начисления страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний является:

· начисленная по всем основаниям оплата труда (доход) работников (в том числе внештатных, сезонных, временных, работающих по совместительству), лиц, осужденных к лишению свободы и привлекаемых к труду страхователем;

· сумма вознаграждения по гражданско-правовому договору, авторскому договору, если данными договорами предусмотрена уплата страховых взносов.

Это установлено пунктом 3 Правил, утвержденных Постановления Правительства Российской Федерации от 2 марта 2000 года №184 «Об утверждении Правил начисления, учета и расходования средств на осуществление обязательного социального страхования от несчастных случаев на производстве и профессиональных заболеваний»

Итак, отчисления в Фонд социального страхования в соответствии с классом профессионального риска11 класс, 1,2% от

ФОТ = 1040*1,2% = 12,5 тыс.руб.

3.) Затраты на производство строительных работ по элементу "Амортизация основных фондов" определяются исходя из среднегодовой стоимости как собственных, так и арендованных основных производственных фондов (кроме стоимости основных производственных фондов подсобных и вспомогательных производств), на которые начисляется амортизация, и средней нормы амортизационных отчислений. При исчислении среднегодовой стоимости основных производственных фондов не учитывается стоимость полностью амортизированных основных средств, нормативный срок службы которых истекает на начало планируемого года, а также среднегодовая стоимость основных средств с момента исчисления их нормативного срока службы в планируемом году.

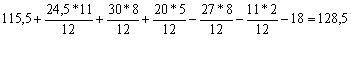

![]()

= тыс.руб.

= тыс.руб.

Сумма амортизации собственных ОС = 128,5 * 12 % = 15,4 тыс.руб.

Арендная плата выступает в качестве суммы амортизации арендованных основных средств на 50 %, таким образом

Сумма амортизации арендованных ОС = 12 * 0,5 = 6 тыс.руб.

Следовательно,

Сумма амортизации ОС общая = 15,4 +6 = 21,4 тыс.руб.

Таблица 3. Исходные данные для расчета амортизационных отчислений

| 1. Балансовая стоимость основных производственных фондов на начало года (тыс. руб.) | 115,5 |

| 2. Ввод в действие основных производственных фондов в течение года (тыс. руб.) | |

| I квартал | 24,5 |

| II квартал | 30,0 |

| III квартал | 20,0 |

| 3. Стоимость выбывающих из эксплуатации в течение года основных производственных фондов (тыс. руб.) | |

| II квартал | 27,0 |

| IV квартал | 11,0 |

| 4. Стоимость фондов, срок службы которых истек на начало года | 18,0 |

| 5. Среднегодовая стоимость амортизируемых основных фондов (тыс. руб.) | 128,5 |

| 6. Средняя норма амортизационных отчислений на полное восстановление (%) | 12 |

| 7. Сумма амортизационных отчислений (тыс. руб.) | 15,4 |

4.) Прочие затраты:

Оплата информационных и аудиторских услуг = 16 тыс. руб.

Отчисления в ремонтный фонд равны 5 % от среднегодовой стоимости основных производственных фондов → 128,5 * 5 % = 6,4 тыс.руб.

Другие расходы 6 тыс.руб.

Следовательно, размер прочих затрат в сумме составит 16+6,4+6 = 28,4 тыс.руб.

5.) Полная себестоимость:

Совокупность затрат по всем пяти элементам составляет общий объем затрат на производство продукции

1705+1040+282,9+21,4+28,4 = 3122,7 тыс.руб. – это производственная себестоимость.

С учетом коммерческих расходов определяется полная себестоимость продукции.

Коммерческие расходы составляют 10 % от производственной себестоимости продукции

3122,7 * 10% = 312,3 тыс.руб. – это коммерческие расходы.

Полная себестоимость продукции составила

3122,7 + 312,3 = 3435 тыс.руб.

Стоимость продукции в контрактных (договорных) ценах рассчитывается умножением полной себестоимости продукции на процент рентабельности продукции:

3435 * 30% = 1030,5 тыс.руб.

3435+1030,5 = 4465,5 тыс.руб. – это стоимость продукции в контрактных (договорных) ценах без НДС.

Далее рассчитывается сумма НДС и стоимость в контрактных (договорных) ценах с учетом НДС.

4465,5*18% = 803,8 тыс.руб. – сумма НДС;

4465,5+803,8 = 5269,3 тыс.руб. - стоимость в контрактных (договорных) ценах с учетом НДС.

Следующим этапом является составление баланса доходов и расходов (финансового плана) на предстоящий год.

Таблица 4 Финансовый план ОАО «Мост»

|

Шифр строки |

Разделы, статьи |

Сумма, (тыс. руб.) |

| Доходы и поступления средств | ||

| 001 | Выручка от реализации продукции | 4320,2 |

| 002 | Выручка от реализации имущества | 65 |

| 003 | Прибыль от реализации имущества стройки | 65 |

| 004 | Доходы по акциям | 21 |

| 005 | Амортизационные отчисления – всего | 21,4 |

| 006 | Кредиторская задолженность, постоянно находящаяся в распоряжении предприятия | 131,3 |

| 007 | Излишек (недостаток) собственных оборотных средств | 198 |

| 008 | Мобилизация (иммобилизация) внутренних ресурсов в строительстве | 14 |

| 009 | Заемные средства | - |

| 010 | Итого доходов и поступлений средств (стр. 001 + стр. 002 + стр. 003 + стр. 004 + стр. 005 + стр. 006 + стр. 007 + стр. 008 + стр. 008 + стр. 009) | 4835,9 |

| Расходы и отчисления | ||

| 011 | Затраты на производство и реализацию продукции за вычетом амортизационных отчислений | 3101,3 |

| 012 | Расходы на реализацию имущества | 42,2 |

| 013 | Налог на прибыль | 261,7 |

| 014 | Чистая прибыль, распределяемая по следующим фондам | 823,1 |

| 015 | Фонд накопления – всего | 329,2 |

| а) пополнение недостатка собственных оборотных средств | ||

| б) инвестирование в основные фонды | ||

| в) другие расходы | ||

| 016 | Фонд потребления – всего | 411,6 |

| а) дивиденды, выплачиваемые акционерам по акциям предприятия | 40 | |

| б) надбавки к пенсиям | 36 | |

| в) другие расходы | 335,6 | |

| 017 | Резервный фонд | 82,3 |

| 018 | Использование ремонтного фонда | |

| 019 | Прочие расходы | |

| 020 | Итого расходов и отчислений (стр. 011 + стр. 012 + стр. 013 + стр. 014 + стр. 018 + стр. 019) | 4230,3 |

Сальдо = 4835,9-4230,3 = 605,6 тыс.руб.

Для расчета выручки от реализации продукции используется универсальная формула:

Ррп = Он + Т – Ок,

где Ррп – объем реализованной продукции, исчисленный в двух оценках – по ценам продаж и по полной себестоимости;

Он и Ок – остатки готовой продукции соответственно на начало и на конец планируемого периода, также в двух оценках – по ценам продаж и по производственной себестоимости;

Т – объем выпуска товарной продукции, исчисленный по ценам продаж и полной себестоимости.

Таким образом, выручка от реализации – это Ррп в ценах продаж – объем реализованной продукции в ценах продаж, а себестоимость реализованной продукции – это Ррп по полной себестоимости – объем реализованной продукции по полной себестоимости.

Ррп по полной себестоимости = 32+6,2+3435-135-15 = 3323,2 тыс.руб.

Ррп в ценах продаж = (32+6,2)*1,3 + 4465,5 –(135+15)*1,3 = 4320,2 тыс.руб.

те. 3323,2 + 30 % = 4320,2 тыс.руб.

Кредиторская задолженность, постоянно находящаяся в распоряжении предприятия в плане равняется сумме данного показателя на начало года и прироста за год:

125 + 5% = 131,3 тыс.руб.

Излишек (недостаток) собственных оборотных средств в плане определяем как разницу между потребностью с учетом прироста и наличием:

(144,8+5% ) – 350 = 198 тыс.руб. – излишек.

Сумму мобилизации (иммобилизации) внутренних ресурсов (М) можно определить по формуле:

М = ОСн – Н + К,

где Осн – оборотные средства стройки на начало года;

Н – плановая потребность в капитальных вложениях на конец планируемого года;

К – прирост кредиторской задолженности, постоянно находящейся у стройки в течение года.

М = 262-350+102 = 14 – мобилизация.

Результат со знаком «+» означает мобилизацию средств .

Просуммировав значения строк получаем сумму доходов и поступлений средств.

В расходной части затраты на производство и реализацию продукции принимаем за вычетом амортизационных отчислений:

3122,7-21,4 = 3101,3 тыс.руб.

Для определения значения налога на прибыль произведем следующие расчёты:

Балансовая прибыль может быть рассчитана по формуле:

Пб = Прп + Фри + Дв – Рв

где Пб – прибыль (убыток) балансовая;

Фри – финансовый результат от реализации основных средств и иного имущества;

Дв – доходы по внереализационным операциям;

Рв – расходы по внереализационным операциям.

Прп = Врп – Срп,

где Прп – планируемая прибыль по продукции подлежащей реализации в предстоящем периоде;

Врп – планируемая выручка от реализации продукции в действующих ценах (без НДС, акцизов, торговых и сбытовых скидок);

Срп – полная себестоимость реализуемой в предстоящем периоде продукции.

Пб = 4320,2– 3323,2 + 65 – 42,2 + 65 + 21 = 1105,8 тыс.руб.

Налогооблагаемая прибыль = Пб – доходы по акциям = = 1105,8 – 21 = 1084,8 тыс.руб.

Налог на прибыль = 1084,8 * 24% = 260,4 тыс.руб.

Налог на доходы по акциям = 6 %

21*6% = 1,3 тыс.руб.

Чистая прибыль = 1084,8 – 260,4 – 1,3 = 823,1 тыс.руб.

Налог на прибыль итоговый = 260,4 + 1,3 = 261, 7 тыс.руб.

Распределение чистой прибыли производится по заданной схеме:

Фонд накопления 40 % = 823,1*40% =329,2 тыс.руб.

Фонд потребления 50% =823,1*50% = 411,6 тыс.руб.

Резервный фонд 10% = 823,1 * 10% = 82,3 тыс.руб.

Суммируя расходы, определяем значение расходов и отчислений в плане.

Начисление плановых накоплений производится в конце сметы в % от итога прямых затрат с накладными расходами.

Плановые накопления в строительстве 20 % = 3435 * 20 % = 687 тыс.руб.

ГЛАВА 3. Совершенствование финансовой работы на предприятии ОАО «Мост»

При проведении анализа финансово-экономического состояния предприятия предполагается, что имеется особый инструментарий, который позволяет давать оценку финансовой устойчивости в данный момент времени — внутренние формы отчетности, анализа и аудита.

Основная задача этих документов — получить наглядную и объективную картину финансово-экономического состояния предприятия за определенный период, а приводимую информацию представить в читабельном, понятном и доступном виде.

Несмотря на то, что в настоящее время ощущается объективная потребность в таком анализе, оперативное управление финансовой устойчивостью предприятия не проводится в полном объеме в силу ряда обстоятельств:

· несовершенства сложившегося на предприятии документооборота:

1) принятая на предприятии внутренняя отчетность является больше бухгалтерской, чем управленческой, поэтому круг пользователей этой информации существенно сужается;

2) линейный или функциональный руководитель, менеджер, экономист или финансист в силу субъективных причин порой ограничены в доступе к бухгалтерской базе данных и поэтому вынуждены вести параллельную базу, которая может существенно отличаться от бухгалтерской базы;

3) актуальность принятия управленческих решений руководством предприятия теряет всякий смысл в данный момент времени из-за запаздывания и несвоевременности внесения и обработки исходной информации;

· несоответствия действующей отчетности потребностям аналитики:

1) в ней содержатся показатели исключительно в стоимостном выражении, когда чаще необходимо знать именно натуральные показатели при анализе остатков материалов, комплектующих и основных средств;

2) дебиторская и кредиторская задолженность, а также задолженность подотчетных и материально ответственных лиц дается укрупненно и без расшифровки, при этом длительность этой задолженности не раскрывается;

3) разным руководителям обработанная информация требуется с разным уровнем группировки — виды деятельности, объекты, участки, службы и подразделения;

4) разным руководителям обработанная информация требуется с разным уровнем детализации. Если руководителю предприятия необходима информация в максимально сжатом виде, то линейному или функциональному руководителю — более подробная, но не такая детальная, как, скажем, бухгалтеру материальной части, кладовщику или менеджеру по продажам или закупкам;

5) в целом отсутствует единая система справочников (по материалам, объектам, контрагентам, подразделениям, материально ответственным и подотчетным лицам), что препятствует получению полного представления о движении материальных, финансовых и документарных потоков;

· отсутствия взаимосвязи и дублирования полномочий между структурными подразделениями внутри финансово-экономической службы:

1) отсутствует схема внутреннего документооборота и взаимодействия как в самой финансово-экономической службе, так и между другими службами;

2) отсутствуют стандарты на внутренние документы и порядок их перемещения;

3) не установлены права доступа, порядок внесения и передачи исходной и обработанной информации.

Эти и другие причины частичного применения или полного отсутствия управления финансовой устойчивостью предприятия в режиме реального времени могут быть сняты, если будет внедрен и объективно заработает оперативный учет финансовой устойчивости предприятия.

Для решения этой задачи предлагается комплекс мероприятий, который охватывает ряд аспектов.

Организационный аспект:

1) на базе действующей бухгалтерской программы создается отдельный встроенный блок для финансово-экономической службы предприятия;

2) создаются сводные рапорты внутренней отчетности, анализа и аудита;

3) получение этих рапортов и оперативная работа с ними осуществляются в режиме реального времени пользователями со своих рабочих мест;

4) устанавливается порядок движения документов;

5) устанавливаются конкретные сроки представления, обработки и передачи информации внутри той или иной службы, а также между службами.

Методический аспект:

1) разрабатываются перечень, внутреннее содержание и формат типовых рапортов;

2) определяется уровень аналитики для каждого пользователя (1 — большие группы, 2 — подгруппы, 3 — учетная единица);

3) устанавливается продолжительность периода анализа (день, неделя, месяц, квартал, год).

Аналитический аспект:

1) определяется перечень анализируемых объектов (участок, объект, подразделение, бизнес-единица, материально ответственное или подотчетное лицо);

2) разрабатываются справочники в разбивке по видам объектов, товарно-материальных ценностей (ТМЦ), поставщиков и покупателей, налогов и банков, сотрудников, учредителей и т.д.;

3) устанавливаются единый доступ, порядок заполнения и обновления справочников (в целях устранения дублирования).

Правовой аспект:

1) рапорты предназначены для служебного пользования специалистами финансово-экономической службы и руководящего состава предприятия;

2) в соответствии с решением директора предприятия для каждого специалиста устанавливаются уровень детализации и права доступа к информации (полный, ограниченный, частичный);

3) устанавливается определенный перечень рапортов для конкретного пользователя.

Технический аспект:

1) соответствующими техническими службами прокладывается сеть, устанавливается необходимое оборудование, проводятся технические и другие работы;

2) решается вопрос об увеличении рабочих мест за счет расширения числа пользователей;

3) проводится подключение рабочих мест к единой базе данных.

Только решив данный комплекс задач, можно говорить о постановке оперативного учета финансовой устойчивости предприятия.

Разумеется, оперативное управление предприятием в целом и финансовой устойчивостью в частности тесно связано с бухгалтерским, финансовым и управленческим учетом, поскольку через систему сводных рапортов наиболее наглядно проявляется взаимосвязь между бюджетированием, учетом, анализом и контролем, с одной стороны, и движением материальных, финансовых и документарных потоков — с другой. Тем самым, на основе сводных рапортов создается мощный информационный блок, который вбирает в себя всю оперативную информацию о:

1) остатках ТМЦ на складе сырья и материалов, в основном производстве, на складе готовой продукции;

2) поступлении и оплате ТМЦ;

3) отпуске ТМЦ в производство;

4) выпуске готовой продукции, ее отгрузке, реализации и оплате;

5) движении денежных средств;

6) задолженности отдельных дебиторов и кредиторов, материально ответственных и подотчетных лицах;

7) общем финансово-экономическом состоянии предприятия.

Отсюда видно, что информативность сводных рапортов полностью зависит от своевременности поступления исходной информации и ее обработки сотрудниками соответствующих подразделений финансово-экономической службы предприятия. Эта исходная информация может состоять из банковских выписок, приходно-расходных ордеров, счетов-фактур, актов выполненных работ, накладных на внутреннее перемещение и других документов.

Следовательно, чем быстрее вносится исходная информация с мест в общую базу данных, тем значительнее наполнение сводных рапортов. Если учесть, что в обязательном порядке осуществляется контроль и натуральных, и стоимостных показателей, то объективность такой информации также повышается. Вследствие этого ускоряется и сам процесс принятия управленческих решений.

Принимая во внимание, что сводные рапорты составляются нарастающим итогом с начала периода, содержат натуральные и стоимостные показатели, включают информацию по каждой службе и подразделению, появляется возможность получить общую информацию о выполнении запланированных показателей, возникших отклонениях, достаточности или недостаточности собственных средств, необходимости привлечения заемных средств, состоянии платежеспособности и др.

В свою очередь, вся сводная информация легко разбивается:

· на виды и направления деятельности;

· по самостоятельным бизнес-единицам и проектам;

· по отдельным службам и подразделениям, центрам затрат и прибыли.

Понятно, что такой учет исходной информации, ее обработка и представление возможны только лишь в том случае, когда средства бухгалтерского учета приспособлены для проведения экономического учета — когда план счетов бухгалтерского учета подготовлен для проведения анализа финансово-экономического состояния предприятия. В противном случае очевидна недостаточность глубины анализа.

Таким образом, особенность сводных рапортов заключается в том, что в них собирается вся необходимая информация:

1) по факту и месту возникновения какой-либо хозяйственной операции;

2) с учетом временно2го разреза (нарастающим итогом);

3) в разбивке по видам ТМЦ и услуг, контрагентам, материально ответственным и подотчетным лицам, а также отдельным договорам и проектам;

4) в соответствии с достигнутым уровнем аналитики и детализации;

5) для принятия управленческих решений конкретным руководителем (директором и его заместителями по направлениям, руководителями служб и подразделений, крупными акционерами и инвесторами).

В результате на базе бухгалтерской, финансовой и управленческой информации может быть создана серия сводных рапортов, в которых отражаются натурально-вещественные, стоимостные и финансовые показатели, а их подготовка, обработка и анализ проводятся исключительно в финансово-экономической службе предприятия.

В этой связи можно предложить следующий перечень сводных рапортов, которые предназначены, прежде всего, для директора предприятия и руководителя финансово-экономической службы (всего предлагается 12 типовых рапортов, но их количество может быть увеличено в зависимости от необходимости), а также для других служб и подразделений (для иллюстрации приводятся только рапорт № 1 и рапорт № 2).

Эти рапорты внутренней отчетности, анализа и аудита составляются в монопольном режиме для достижения единства данных и в любой момент времени.

Рапорт № 1 — остатки по наиболее важным счетам бухгалтерского учета и расчетные коэффициенты (см. табл. 5).

Таблица 5 Рапорт № 1Объект «_____________________»Сводные показатели по состоянию на хх.хх.2008 г.Время получения рапорта хх:хх

| Остатки по счетам | Сумма, руб. | Примечание |

|

1. Денежные средства, всего в том числе:— расчетный счет— валютный счет— касса руб.— касса вал.— деньги в пути Справочно: собственные денежные средства |

||

| 2. Запасы | ||

| 3. Задолженность покупателей | ||

| 4. Авансы выданные | ||

| 5. Прочие активы | ||

| 6. Кредиты банка | ||

| 7. Авансы полученные | ||

| 8. Задолженность поставщикам | ||

| 9. Задолженность по оплате труда и ЕСН | ||

| 10. Задолженность по расчетам с бюджетом | ||

| 11. Прочие пассивы | ||

| 12. Рабочий капитал | ||

|

13. Расчетные коэффициенты и показатели: норматив факт · выполнение плана по видам бюджетов: — закупки— продажи · рентабельность — активов— продаж— собственного капитала · оборачиваемость — запасов— ДЗ— КЗ · уровень оплаты — ДЗ— КЗ · средний срок и продолжительность — ДЗ— КЗ |

Норматив | Факт |

Данный сводный рапорт содержит сгруппированную информацию в разбивке по видам деятельности и отдельным подразделениям и включает сведения о состоянии некоторых счетов бухгалтерского учета на конкретную дату и время. Время необходимо указывать потому, что в течение одного и того же дня можно неоднократно получать этот рапорт и видеть происходящие изменения, осуществлять управленческие воздействия, принимать решения и контролировать их выполнение.

Директор предприятия, получая такую информацию, может составить в наиболее общем виде представление:

1) об остатках текущих активов:

· денежных средствах (расчетный и валютный счет, касса рублевая и валютная, деньги в пути);

· запасах (склад сырья и материалов, незавершенное производство и склад готовой продукции);

· задолженности покупателей (по видам продукции);

· авансах выданных (по видам ТМЦ и услуг);

· прочих активах;

2) об остатках текущих обязательств:

· кредитах банков;

· задолженности поставщикам (по видам ТМЦ и услуг);

· задолженности по оплате труда и социальным налогам;

· задолженности по расчетам с бюджетом (по видам налогов);

· прочих пассивах;

3) о величине собственных денежных средств на основе экспресс-анализа финансовой устойчивости предприятия;

4) о размере рабочего капитала (как разнице между текущими активами и текущими обязательствами) в целях оценки величины собственных оборотных средств;

5) о расчетных показателях:

· выполнении плана по видам бюджетов (закупок, продаж и др.);

· рентабельности активов, продаж и собственного капитала;

· оборачиваемости запасов, дебиторской и кредиторской задолженности;

· уровне оплаты дебиторской и кредиторской задолженности;

· среднем сроке и средней сумме дебиторской и кредиторской задолженности.

Из приведенного перечня показателей, составляющих сводный рапорт, видно, что вся информация сжата и представлена исключительно общими итогами. Поэтому каждая строка сводного рапорта может быть далее развернута в самостоятельный баланс — отдельный рапорт, в котором уже содержится динамика, показывается движение материальных и финансовых потоков.

Но все же, несмотря на простоту и информационное содержание сводного документа, работа с ним требует определенного подготовительного этапа, настройки счетов бухгалтерского учета, установления сроков сдачи документов на обработку. Кроме того, при составлении данного отчета вряд ли можно будет избежать некоторых условностей, вследствие чего неизбежны отдельные допущения и погрешности. Прежде всего, это касается раздельного учета отдельных видов деятельности, а в них — учета денежных средств, финансового результата, основных фондов, уставного капитала и др.

Рапорт № 2 — ведомость движения денежных средств (см. табл. 6). Данный рапорт предназначен для анализа и оценки денежных потоков, вследствие чего все поступления и расходования разбиваются на отдельные статьи, а сам рапорт составляется по каждому виду деятельности и в целом по предприятию.

Таблица 6 Рапорт № 2Объект «____________________» Движение денежных средств за период с хх.хх.2008 г. по хх.хх.2008 г. Дата получения рапорта хх.хх.2008 г. Время получения рапорта хх:хх

| Статьи | Счет руб. | Касса руб. | Счет вал. | Касса вал. | Деньги в пути | ИТОГО |

| Остаток на начало периода | ||||||

| П О С Т У П Л Е Н И Я | ||||||

| Внутренние перемещения | ||||||

| Выручка | ||||||

| Авансы покупателей | ||||||

| Кредиты и займы | ||||||

|

Возврат: — за ТМЦ— авансов выданных— налогов |

||||||

| Внереализационные доходы | ||||||

| Прочие поступления | ||||||

| Итого поступлений | ||||||

| Р А С Х О Д О В А Н И Я | ||||||

| Внутренние перемещения | ||||||

| Авансы поставщикам | ||||||

| Оплата поставщиков | ||||||

| Оплата труда | ||||||

| Налоги, пени, штрафы, сборы | ||||||

| Накладные расходы | ||||||

| Авансы МОЛ* и ПОЛ** | ||||||

| Кредит и займы | ||||||

| Проценты за кредит | ||||||

| Внереализационные расходы | ||||||

| Прочие перечисления | ||||||

| Итого расходований | ||||||

| Остаток на конец периода | ||||||

| Контрольная сумма | ||||||

* МОЛ — материально ответственные лица.

** ПОЛ — подотчетные лица.

В состав поступлений денежных средств входят:

· внутренние перемещения (с расчетного счета в кассу и наоборот);

· выручка и авансы полученные;

· кредиты и займы;

· возвратные суммы за ТМЦ, авансов выданных, налогов и прочих начислений и платежей;

· внереализационные доходы и прочие поступления.

Все расходования включают:

· внутренние перемещения (с расчетного счета в кассу и наоборот);

· оплату счетов поставщиков и авансы выданные;

· выплату и перечисление оплаты труда и налогов;

· накладные расходы и суммы, выданные материально ответственным и подотчетным лицам;

· возврат кредитов и процентов по ним;

· внереализационные расходы;

· прочие перечисления.

Из приведенной структуры данной ведомости наглядно видны источники поступления денежных средств и направления их использования, а также причины появления положительного или отрицательного прироста денежных средств. Следовательно, появляются возможности для управления денежными потоками, а значит, и финансовой устойчивостью предприятия. Кроме того, на основании данного платежного баланса легко устанавливается остаток собственных и заемных денежных средств, что необходимо для создания резервов и фондов под предстоящие платежи, оценки платежеспособности предприятия и профицита денежных средств.

Рапорт № 3 — ведомость поступлений и перечислений денежных средств, представляющая сведения об организациях-плательщиках и организациях-получателях денежных средств, что необходимо для оценки платежных обязательств как с покупателями, так и с поставщиками.

Рапорт № 4 — ведомость учета поступлений и оплаты ТМЦ, в которой приводятся перечень всех ТМЦ, их остатки на начало и конец (текущий день) отчетного периода, поступления и оплату. Основная задача данной формы — выявление остатка задолженности предприятия по тем или иным ТМЦ:

· дебетового, если ТМЦ оплачены, но не оприходованы;

· кредитового, если ТМЦ оприходованы, но не оплачены.

В целом рассматриваемая ведомость характеризует эффективность работы службы снабжения, поскольку оценивается выполнение бюджета закупок как по номенклатуре ТМЦ, так и по срокам, а также учитывается ценовой фактор, при этом показатели данной таблицы показываются дробью: в числителе — натуральные показатели, а в знаменателе — стоимостные показатели.

Рапорт № 5 — ведомость движения ТМЦ по складу сырья и материалов, в которой содержится необходимая информация об остатках ТМЦ на начало и конец отчетного периода, приходу и отпуску ТМЦ, а также приводится весь перечень ТМЦ в разбивке по местам расположения, вследствие чего данная форма оценивает оборачиваемость запасов сырья и материалов.

Рапорт № 6 — сводная таблица производства продукции, в которой даются перечень изготовленной в течение отчетного периода продукции, остатки на складе имеющейся продукции, а также объемы производства и отгрузки. Вот почему эта форма внутренней отчетности дает представление о выполнении плана производства и отгрузки, т.е. оценивает работу производства и оборачиваемость запасов в части готовой продукции.

Рапорт № 7 — сводная таблица отгрузки продукции, нацеленная на отражение движения дебиторской задолженности и взаимоотношений с покупателями, а рапорт № 8 — сводная таблица реализации продукции, раскрывающая состояние авансов полученных и их движение. На основе анализа этих двух взаимосвязанных рапортов можно сделать выводы об оборачиваемости дебиторской задолженности и авансов полученных.

Рапорт № 9 — ведомость учета дебиторов) и рапорт № 10 — ведомость учета кредиторов, необходимые для учета конкретных покупателей в увязке с тем или иным видом продукции (работ, услуг), а также конкретного поставщика в увязке с приобретенными ТМЦ и услугами. В соответствии с данными формами отчетности рассчитываются средний срок и средняя сумма дебиторской и кредиторской задолженности, при этом информация может быть представлена с выделением:

· отдельного вида продукции (работ, услуг);

· отдельного покупателя;

· номенклатуры ТМЦ и услуг;

· того или иного поставщика;

· отклонений фактической оборачиваемости дебиторской и кредиторской задолженности от нормативной.

Рапорт № 11 — ведомость учета материально ответственных и подотчетных лиц, где приводится вся сводная информация о задолженности этих лиц и сроках погашения, что позволяет судить о размерах выданных и просроченных сумм.

Рапорт № 12 — ведомость учета накладных расходов, позволяющая видеть движение этих расходов в соответствии с утвержденным бюджетом и судить о возникших отклонениях: перерасходе или экономии, что непосредственно влияет на себестоимость продукции и финансовый результат того или иного подразделения.

Таким образом, приведенные сводные рапорты и построенные на их основе другие производные формы внутренней отчетности дают возможность на практике — ежедневно, а в течение рабочего дня — неоднократно оценивать финансово-экономическое состояние предприятия. Анализу подвергаются материальные, финансовые и документарные потоки, взаимоотношения с покупателями и поставщиками, состояние дебиторской и кредиторской задолженности, оборачиваемость оборотных средств.

Особенность такого анализа заключается в том, что управление финансовой устойчивостью предприятия осуществляется в оперативном режиме, при этом экономическую оценку получают как всё предприятие, так и отдельные виды деятельности. При этом выполнение производственной программы в текущем периоде и соответствующие изменения в финансово-экономическом состоянии предприятия можно отслеживать в реальном режиме времени с помощью сводных рапортов и не дожидаясь отчетных данных.

В результате директор предприятия получает надежную, полную и объективную информацию, необходимую для принятия управленческих решений, понимания механизма хозяйственных процессов, существующего финансово-экономического состояния, перспектив развития и устойчивого экономического роста в настоящем и будущем.

ЗАКЛЮЧЕНИЕ

В ходе проведенного исследования установлено, что постановка и организация финансового менеджмента на предприятиях сложны и трудоемки.

Основной задачей финансового менеджера (финансового директора) малого предприятия является формирование, распределение и использование денежных фондов с целью эффективного производства и сбыта, а также осуществления простого и расширенного воспроизводства.

Процесс финансового менеджмента включает: анализ финансового состояния, планирование, учет, подготовку управленческой и финансовой отчетности, а также контроль. На каждом этапе имеются свои особенности, обусловленные спецификой самого малого бизнеса. Финансовому менеджеру необходимо быть осмотрительным, так как финансовая устойчивость малого предприятия не стабильна, малое предприятие может быть подвергнуто агрессивному нападению со стороны конкурентов и компаний-поглотителей, а руководители малого бизнеса не всегда осознают опасность, окружающую финансы малого предприятия.

В представленной курсовой работе рассмотрены финансы предприятия строительной сферы, которые имеют ряд отраслевых особенностей.

Практическим элементом работы стало изучение организации финансовой работы и финансового планирования, в том числе, на ОАО «Мост», так как именно планирование является ключевым моментом управления финансами. Финансовый план – является итоговым документом, для разработки которого необходимо предварительно учесть и рассчитать все возможные изменения в условиях деятельности малого предприятия, которые могут произойти в планируемом периоде по сравнению с условиями базисного периода. Для расчетов влияния этих изменений на финансовые показатели малого предприятия существует несколько методов. Они различаются тем, какая исходная база выбирается для финансового планирования.

Один из наиболее простых – метод, базирующийся на планируемом объеме реализации. От объема реализации зависит большинство показателей финансового плана: прибыль, платежи в бюджет и внебюджетные фонды, отчисления в резервный и другие фонды предприятия и т.д.

Финансовый план можно рассматривать, как задание по отдельным показателям, а также, как финансовый документ, обеспечивающий взаимоувязку показателей развития малого предприятия с имеющимися ресурсами, взаимодействие совокупной стоимостной оценки средств, участвующих в воспроизводственном процессе, и используемого денежного капитала.

Задачи финансового планирования:

1. Обеспечение нормального воспроизводственного процесса необходимыми источниками финансирования.

2. Соблюдение интереса акционеров и других инвесторов. Бизнес-план, содержащий подробное финансовое обоснование инвестиционного проекта, является для инвесторов основным документом, стимулирующим вложение капитала.

3. Гарантия выполнения обязательств малого предприятия перед бюджетом и внебюджетными фондами, банками и другими кредиторами. Оптимальная для малого предприятия структура капитала приносит максимальную прибыль и обеспечивает платежи в бюджет на минимально необходимом уровне.

4. Выявление резервов и мобилизация ресурсов в целях эффективного использования прибыли и других доходов, включая и внереализационные.

5. Контроль за финансовым состоянием, платежеспособностью и кредитоспособностью предприятия.

Стратегический финансовый план определяет важнейшие показатели, пропорции и темпы расширенного воспроизводства; является главной формой реализации целевых установок, стратегии инвестиций и предполагаемых накоплений.

Список использованной литературы

1. Конституция Российской Федерации.

2. Гражданский кодекс РФ.-М.: Изд-во Эксмо,2003.

3. Валигурский Д.И. Организация предпринимательской деятельности. – СПб.:Питер, 2005. – 368с.: ил. – (Серия «Учебник для вузов»).

4. Казанцев А.К., Крупанин А.А. Менеджмент в предпринимательстве: Учеб. пособие. – М.: ИНФРА-М, 2003. – 230с. – (Серия «Высшее образование»).

5. Лапуста М.Г., Старостин Ю.Л. Малое предпринимательство: Учебник. – М.: ИНФРА-М,2004. – 454с. – (Высшее образование).

6. Павлова Л.Н. Финансы предприятий: Учебник для вузов.-М.: Финансы, ЮНИТИ,1998.

7. Тэпман Л.Н. Малый бизнес: опыт зарубежных стран: Учеб. пособие для вузов / Под ред. проф. В.А. Швандара. – М.: ЮНИТИ-ДАНА, 2004. – 287с.

8. Чапек В.Н. Экономика организаций малого предпринимательства. Серия «Высшее образование». Ростов-на-Дону. Феникс, 2004. – 384с.

9. Малый бизнес. Организация, экономика, управление: Учеб. пособие для вузов / Под ред. Проф. В.Я. Горфинкеля, проф. В.А. Швандара. – 2-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА,2003. – 430с.

10. Малое предпринимательство в России: прошлое, настоящее и будущее / Под ред. Е.Г. Ясина, А.Ю. Чепуренко, В.В. Буева. – М.: Фонд «Либеральная миссия», 2003. – 220с.

11. Ковалев В.В., Ковалев Вит.В. Финансы предприятий: Учеб.-М.: ТК Велби, Изд-во Проспект,2004.

12. Финансы предприятий: Учебник для вузов/Н.В. Колчина, Г.Б. Поляк, Л.П. Павлова и др.; Под ред. проф. Н.В. Колчиной.-2-е изд., перераб. и доп.-М.:ЮНИТИ-ДАНА, 2002.

13. Финансы предприятий: Учебник/Под ред. М.В.Романовского. – Спб: «Бизнес-пресса», 2000г.

14. Финансы организаций (предприятий): Учеб. пособие /Под ред. Мазурина Т.Ю. – М.: Издательство РИОР, 2005г.

15. Финансы предприятий: Учеб. пособие/Под ред. Поповой Р.Г., Самоновой И.Н., Добросердовой И.И. – Спб: Питер, 2005г.

16. Финансы предприятий в вопросах и ответах: учеб. пособие/Под ред. Кондрашовой А.В. – М.: ТК Велби, Изд-во Проспект, 2005г.

17. Борисов А.Н Организация финансового менеджмента на малых предприятиях // Финансовый менеджмент, №6 / 2004

18. Грачев А.В. Организация и управление финансовой устойчивостью.Роль финансового директора на предприятии // Финансовый менеджмент, № 1 / 2004

ПРИЛОЖЕНИЕ

«Утверждаю»Генеральный директор____________________«_____» _____________

ДОЛЖНОСТНАЯ ИНСТРУКЦИЯ

заместителя генерального директора по экономике и финансам — финансовому директору ОАО «Мост»

1. Общие положения

1.1 На должность заместителя генерального директора по экономике и финансам — финансового директора назначается лицо, имеющее высшее экономическое или финансовое образование и стаж работы не менее пяти лет