Научные и курсовые работы |

Главная

Исторические личности

Военная кафедра

Ботаника и сельское хозяйство

Бухгалтерский учет и аудит

Валютные отношения

Ветеринария

География

Геодезия

Геология

Геополитика

Государство и право

Гражданское право и процесс

Естествознанию

Журналистика

Зарубежная литература

Зоология

Инвестиции

Информатика

История техники

Кибернетика

Коммуникация и связь

Косметология

Кредитование

Криминалистика

Криминология

Кулинария

Культурология

Логика

Логистика

Маркетинг

Наука и техника Карта сайта

Курсовая работа: Анализ и пути улучшения финансового состояния организации

Курсовая работа: Анализ и пути улучшения финансового состояния организации

СОДЕРЖАНИЕ

Введение

Глава 1. Сущность, задачи и содержание анализа финансового состояния предприятия

1.1 Основное понятие и значение анализа финансового состояния предприятия

1.2 Анализ динамики валюты бухгалтерского баланса

1.3 Анализ финансовой устойчивости предприятия

1.4 Анализ платежеспособности (ликвидности) предприятия

1.5 Анализ деловой активности предприятий

Глава 2. Анализ финансового состояния ОАО «Речицадрев»

2.1 Краткая организационно-экономическая характеристика субъекта хозяйствования

2.2 Анализ средств организации и источников их формирования ………

2.3 Анализ дебиторской и кредиторской задолженности и показателей структуры капитала

2.4 Анализ ликвидности (платежеспособности) предприятия

2.5 Анализ деловой активности предприятия

2.6 Анализ устойчивости предприятия

Глава 3. Пути улучшения финансового состояния. ОАО «Речицадрев»

3.1 Улучшение финансового состояния предприятия за счет использования резервов повышения производительности труда

3.2 Совершенствование ассортимента выпуска продукции с целью улучшения финансового состояния

3.3 Улучшение финансового состояния путем совершенствования реализации продукции на внешнем рынке

Заключение

Список использованных источников

ВВЕДЕНИЕ

В условиях рыночной экономики и многообразия форм собственности на предприятиях особое значение приобретает управление финансами.

Финансовый менеджмент (Financial management) - это вид профессиональной деятельности, направленной на управление финансово-хозяйственной деятельностью предприятия на основе современных методов.

Финансовый менеджмент призван разрешить противоречие между целями предприятия и финансовыми возможностями их реализации.

Экономический потенциал любого предприятия представляется тремя видами ресурсов: материальные, трудовые, финансовые.

На сегодняшний день у предприятий ограничены возможности увеличения экономических и финансовых ресурсов, поскольку прибыль и рентабельность низки. В связи с этим актуальным становится проблема эффективного использования финансовых ресурсов, в этих условиях возросло и значение изучения и анализа экономических, материальных и трудовых ресурсов предприятия.

Тема анализа финансовой политики предприятия достаточно хорошо разработана в литературе. При написании курсовой работы использовались такие работы отечественных ученых финансистов и экономистов как Савицкая В.Г., Кравченко Л.И., Ермолович Л.Л, Шидловская М.С., Шеремет А.Д., Шуляк П.Н.

В современных условиях повышается самостоятельность предприятий в принятии и реализации управленческих решений, их экономическая и юридическая ответственность за результаты хозяйственной деятельности. Объективно возрастает значение финансовой устойчивости хозяйствующих субъектов. Все это повышает роль финансового анализа в оценке их производственной и коммерческой деятельности и, прежде всего, в наличии, размещении и использовании капитала и доходов. Результаты такого анализа необходимы, прежде всего, собственникам (акционерам), кредиторам, инвесторам, поставщикам, налоговым службам, менеджерам и руководителям предприятий.

Ключевой целью финансового анализа является получение определенного числа основных (наиболее представительных) параметров, дающих объективную и обоснованную характеристику финансового состояния предприятия. Это относится прежде всего к изменениям в структуре активов и пассивов, в расчетах с дебиторами и кредиторами, в составе прибылей и убытков.

Локальные цели финансового анализа:

· определение финансового состояния предприятия;

· выявление изменений в пространственно-временном разрезе;

· установление факторов, вызывающих изменения в финансовом состоянии;

· прогноз основных тенденций финансового состояния.

Аналитика и управляющего (финансового менеджера) интересует как текущее финансовое положение предприятия (на месяц, квартал, год), так и его прогноз на более отдаленную перспективу.Альтернативность целей финансового анализа определяют не только его временные границы. Она зависит также от целей, которые ставят перед собой пользователи финансовой информации.

Цели исследования достигаются в результате решения ряда аналитических задач:

· предварительный обзор бухгалтерской отчетности;

· характеристика имущества предприятия: внеоборотных и оборотных активов;

· оценка финансовой устойчивости;

· характеристика источников средств: собственных и заемных;

· анализ прибыли и рентабельности;

· разработка мероприятий но улучшению финансово-хозяйственной деятельности предприятия.

Данные задачи выражают конкретные цели анализа с учетом организационных, технических и методических возможностей его осуществления. Основными факторами в конечном счете являются объем и качество аналитической информации.

Чтобы принимать решения в сфере производства, сбыта, финансов, инвестиций и инноваций, руководству предприятия необходима систематическая деловая осведомленность по вопросам, которые являются результатом отбора, анализа и обобщения исходной информации.

Актуальность рассматриваемой темы объясняется тем, что многие предприятия Республики Беларусь испытывают проблемы с финансовым состояние, связанные с влиянием различных факторов объективного и субъективного порядка.

Предметом исследования работы являются финансовое состояние предприятия.

Объектом исследования работы является ОАО «Речицадрев»

Целью курсовой работы выступает проведение анализа финансового состояния и выработка предложений по его улучшению на предприятии.

В процессе анализа необходимо решить следующие задачи:

- в теоретическом аспекте отразить сущность финансовой политики предприятия и определить её роль в условиях рыночных отношений, а также сущность и содержание финансового состояния предприятия;

- изучить основные финансовые и экономические показатели хозяйственной деятельности ОАО «Речицадрев»;

- дать оценку финансовому состоянию предприятия за 2007-2009 гг.;

- предложить пути улучшения финансового состояния ОАО «Речицадрев».

При написании работы широко применялись следующие методы: наблюдение, сравнение, индукции (от частного к общему) и дедукции (от общего к частному), традиционные приёмы и способы анализа хозяйственной деятельности (индексный метод, приём разницы и др.), обобщение, детализация и др.

Методологической основой работы являются учебные и научные публикации, инструктивные рекомендации по вопросам анализа финансового состояния, законодательные и нормативные акты Республики Беларусь. В ходе работы над проблемой дипломной работы был изучен теоретический материал как отечественных, так и зарубежных исследователей.

В работе были использованы материалы, характеризующие хозяйственную деятельность ОАО «Речицадрев», бухгалтерская и оперативная отчетность предприятия за 2007-2009 гг.

ГЛАВА 1. МЕТОДОЛОГИЧЕСКИЕ АСПЕКТЫ АНАЛИЗА ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

1.1 Содержание и задачи анализа финансового состояния предприятия

Показатели финансового состояния отражают наличие, размещение и использование финансовых результатов. В конечном итоге финансовое состояние в значительной степени определяет конкурентоспособность предприятия, его потенциал в деловом сотрудничестве, оценивает, в какой мере гарантированы экономические интересы самого предприятия и его партнеров по финансовым и другим экономическим отношениям.

Финансовое положение предприятия характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормальной производственной, коммерческой и других видов деятельности предприятия, целесообразностью и эффективностью их размещения и использования, финансовыми взаимоотношениями с другими субъектами хозяйствования, платежеспособностью и финансовой устойчивостью. Способность предприятия своевременно производить платежи свидетельствует о его хорошем финансовом положении.

Бесперебойный выпуск и реализация высококачественной продукции положительно влияют на финансовое положение предприятия. Перебои в производственном процессе, ухудшения качества продукции, затруднения с ее реализацией ведут к уменьшению поступления средств на счета предприятия, в результате чего ухудшается его платежеспособность. Вместе с тем отсутствие денежных средств может также привести к перебоям в обеспеченности материальными ресурсами производственного процесса. В практике работы предприятий нередки случаи, когда и хорошо работающее предприятие испытывает финансовые затруднения, связанные с недостаточно рациональным размещением и использованием имеющихся финансовых ресурсов.

Предприятие может реализовывать свои экономические интересы лишь через обеспечение нормальных, бесперебойных взаимоотношений с партнерами. Финансовая деятельность включает в себя все денежные отношения, связанные с производством и реализацией, воспроизводством основных и оборотных фондов, образованием и использованием доходов. Поэтому финансовая деятельность должна быть направлена на обеспечение систематического поступления и эффективного использования финансовых ресурсов, соблюдение расчетной и кредитной дисциплины, достижение рационального соотношения собственных и заемных средств, финансовой устойчивости с целью эффективного функционирования предприятия. От улучшения финансового состояния предприятия зависят его экономические перспективы. Существенная роль в достижении стабильного финансового положения принадлежит анализу.

Различают внутренний и внешний анализ финансового положения (состояния). Внутренний анализ осуществляется для нужд управления предприятием. Его результаты используются также для планирования, контроля и прогнозирования финансового положения. Внешний анализ осуществляется внешними субъектами анализа. Содержание этого анализа определяется интересами собственников финансовых ресурсов, управляющих и контролирующих органов.

Наиболее широко используемыми приемами анализа финансового положения являются отношения (финансовые коэффициенты), расчет которых основан на существовании определенных взаимосвязей между отдельными статьями баланса, представляющие собой математическое соотношение между двумя величинами. Анализ коэффициентов позволяет выявить симптомы скрытых явлений, проблемы, требующие более глубокого изучения. Фактический уровень показателей сравнивается с предыдущими периодами, теоретически обоснованными, отраслевыми, ориентированными на перспективу. Наиболее распространенными и изучаемыми являются следующие отношения: ликвидности, деловой активности, финансовой устойчивости и прибыльности (рентабельности).

Информационной базой для анализа служат отчетный бухгалтерский баланс (форма №1), отчет о прибылях и убытках (форма № 2) и др. Достаточно большую долю показателей, характеризующих финансовое состояние предприятия, занимают показатели финансовой устойчивости предприятия. Сложность и неоднозначность процессов формирования финансового положения предприятия предопределяют необходимость использования эвристических методов, т.е. неформализованных методов решения экономических задач. Эти методы применяются в основном для прогнозирования состояния объекта изучения в перспективе в условиях частичной или полной неопределенности.

1.2 Анализ динамики валюты бухгалтерского баланса

Общая оценка финансового состояния предприятия осуществляется на основе бухгалтерского баланса (формы № 1). Общий итог актива и пассива носит название валюты баланса.

Необходимо подчеркнуть, что у западных фирм активы располагаются по понижающейся степени ликвидности. На предприятиях России, наоборот, по возрастающей: нематериальные активы, основные средства и другие внеоборотные активы, запасы, дебиторская задолженность, краткосрочные финансовые вложения и денежные средства.

Пассивы у западных фирм показываются по возрастающим срокам погашения обязательств: краткосрочные обязательства, долгосрочные обязательства, акционерный капитал и нераспределенная прибыль. На предприятиях России пассивы располагаются по понижающимся срокам погашения обязательств: капитал и резервы, долгосрочные обязательства, краткосрочные обязательства. Однако в любом случае соблюдается главное бухгалтерское уравнение:

Актив = Пассив или Актив = Обязательства + Капитал и резервы

Формула показывает, что каждая денежная единица, вложенная в активы предприятия, предоставляется кредиторами либо его владельцами (собственниками) и вкладывается в определенный вид активов.

Для финансового менеджера принципиальным моментом является выделение в составе собственного капитала (раздел III) статей вложенного капитала и накопленной прибыли, что помогает лучше управлять его структурой. Вложенный капитал — это капитал, инвестированный собственниками предприятия: уставный, добавочный капитал, фонд социальной сферы, целевое финансирование и поступления. Накопленная прибыль — это прибыль, которую предприятие получило за ряд лет: нераспределенная прибыль прошлых лет и отчетного года, резервный капитал, образованный за счет чистой прибыли. Поэтому основное балансовое уравнение можно представить в следующем виде:

Актив = Обязательства + Вложенный (инвестированный) капитал +

+ Накопленная прибыль

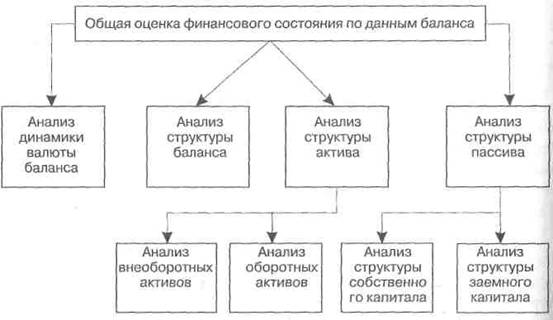

На практике используются такие методы: пространственный (горизонтальный) и структурный (вертикальный) анализ баланса. Его содержание и последовательность представлены на рис. 1.2.

Рисунок 1.2 – Содержание и последовательность проведения

финансового анализа на предприятии

Для большей наглядности рекомендуется составлять уплотненный баланс путем объединения в группы однородных статей.

Предварительную оценку финансового состояния можно получить на основе выявления «неблагополучных» статей баланса, которые условно можно подразделить на две группы:

1) характеризующие неудовлетворительную работу предприятия в отчетном периоде, что привело к неустойчивому финансовому положению (непокрытые убытки прошлых лет и отчетного года);

2) свидетельствующие об определенных недостатках в деятельности предприятия.

Такие статьи выявляются по данным приложения к балансу (форма № 5) и аналитического учета. Например, долгосрочные кредиты и займы, в том числе не погашенные в срок; краткосрочные кредиты и займы, в том числе не погашенные в срок; дебиторская задолженность, в том числе просроченная; кредиторская задолженность, в том числе просроченная.

Увеличение валюты баланса свидетельствует о расширении объема хозяйственной деятельности предприятия. Исследуя причины увеличения валюты баланса, необходимо учитывать влияние переоценки основных средств, инфляционных процессов (их влияние на состояние запасов), удлинения сроков расчетов с дебиторами и кредиторами и т. п. Причины неплатежеспособности предприятия в условиях расширения производства (хозоборота) следует искать в нерациональной финансовой, инвестиционной, ценовой и маркетинговой политике.

Снижение (в абсолютном выражении) валюты баланса в отчетном периоде свидетельствует о снижении хозяйственного оборота (деловой активности), что может привести к неплатежеспособности предприятия. Данное обстоятельство может быть связано с сокращением платежеспособного спроса покупателей на товары, работы и услуги; ограничением доступа на рынки необходимого сырья, материалов, энергоносителей; иключением в хозяйственный оборот дочерних и зависимых обществ «место материнской компании и др. Исходя из причин, повлиявших на снижение хозоборота предприятия, можно рекомендовать различные пути вывода его из состояния неплатежеспособности.

Для получения более наглядной информации целесообразно также сравнить отчетный баланс активов и пассивов с прогнозным (бюджетом по балансовому листу).

В целях объективной оценки финансового положения предприятия целесообразно сравнить за ряд периодов (лет, кварталов) изменения средней величины имущества с изменениями финансовых результато хозяйственной деятельности предприятия по форме № 2 (выручки от реализации продукции и прибыли).

1.3 Анализ финансовой устойчивости предприятия

Понятие финансовой устойчивости предприятия характеризуется финансовой независимостью, способностью маневрировать собственными средствами, достаточной финансовой обеспеченностью бесперебойности основных видов деятельности, состоянием производственного потенциала. Ее оценка позволяет внешним Субъектам анализа определить финансовые возможности предприятия на длительную перспективу (более одного года). Финансовая устойчивость является одним из критериев надежности партнера.

Устойчивое финансовое положение предприятия характеризуется прежде всего постоянным наличием в оптимальных размерах денежных средств на счетах в банках, отсутствием просроченной задолженности, рациональным объемом и структурой оборотных средств, их оборачиваемостью, ритмичным развитием товарооборота, выпуском продукции, ростом прибыли, поддержанием уровня рентабельности в расчетных границах и т.п. Рыночные условия хозяйствования заставляют предприятия в любой период времени иметь возможность срочно возвратить долги.

При анализе платежеспособности, финансовой устойчивости предприятия рассчитывают и изучают специальные коэффициенты, которые определяются на основе соотношений между отдельными статьями бухгалтерского баланса, других форм отчетности, показателями хозяйственной деятельности. Преимущество коэффициентов заключается в том, что они учитывают влияние инфляции на изучаемые показатели, что особенно важно при перспективном анализе. Однако следует иметь в виду, что в ряде случаев определенная величина коэффициента не соответствует общепринятой стандартной норме в силу специфической особенности деятельности предприятия. Вместе с тем каждый из коэффициентов выполняет свои функции для общей оценки финансово-хозяйственной деятельности предприятия. В странах с развитой рыночной экономикой публикуются специальные издания, в которых приводятся статистические сводки по этим показателям.

На значение коэффициентов оказывают существенное влияние применяемые на предприятии методы оценки основных средств, товаров, производственных запасов, малоценных и быстроизнашивающихся предметов, расчета амортизации, изменение цен на имущество предприятия и т.д., что следует учитывать при анализе финансовой устойчивости и платежеспособности предприятия.

Понятия «платежеспособность» и «финансовая устойчивость» зависят от обеспеченности, сохранности и приумножения источников собственных средств, эффективности использования оборотных активов и кредитов банков. Все показатели (коэффициенты) оценки финансовой устойчивости предприятия могут быть сгруппированы следующим образом: показатели ликвидности; показатели деловой активности; показатели рентабельности; показатели оценки структуры капитала.

В зависимости от значений этих показателей решается вопрос о целесообразности расчета коэффициентов, характеризующих наличие реальной возможности у предприятия восстановить (либо утратить) свою платежеспособность в течение определенного срока.

1.4 Анализ платежеспособности (ликвидности) предприятия

Финансовая устойчивость предприятия оценивается прежде всего его платежеспособностью. В соответствии с международными стандартами платежеспособность определяется наличием денежных средств для выполнения финансовых обязательств. Ликвидность определяет возможность превращения статей актива баланса предприятия в деньги для оплаты обязательств по пассиву; оперативность реализации, продажи, превращение материальных ценностей в наличные деньги и служит важной характеристикой финансового состояния предприятия.

Основные причины необеспечения ликвидности - это наличие дебиторской задолженности, низкая эффективность финансово-хозяйственной деятельности, нарушение обязательств перед клиентами, замедление оборачиваемости оборотных средств, накопление избыточных товарных запасов и т.п.

![]() В случае, когда предприятие не в

состоянии приобретать и хранить соответствующие запасы сырья и материалов,

запасных частей и готовых изделий, а также увеличивать свои кредитные

возможности в целях привлечения новых потребителей для вложения средств в

долгосрочные программы развития из-за финансовых трудностей, величина его

прибыли будет незначительной, что угрожает субъекту хозяйствования банкротством.

В случае, когда предприятие не в

состоянии приобретать и хранить соответствующие запасы сырья и материалов,

запасных частей и готовых изделий, а также увеличивать свои кредитные

возможности в целях привлечения новых потребителей для вложения средств в

долгосрочные программы развития из-за финансовых трудностей, величина его

прибыли будет незначительной, что угрожает субъекту хозяйствования банкротством.

Ликвидные

средства используются для погашения долговых обязательств. От степени

ликвидности баланса зависит платежеспособность предприятия. Ликвидность

характеризует текущее состояние расчетов и их перспективу развития. Анализ

ликвидности баланса заключается в сравнении средств по активу, сгруп![]() пированных по степени убывающей ликвидности, с

краткосрочными обязательствами по пассиву, которые группируются по степени

срочности погашения. Группировка текущих активов по предприятию приводится в

таблицу 1.1.

пированных по степени убывающей ликвидности, с

краткосрочными обязательствами по пассиву, которые группируются по степени

срочности погашения. Группировка текущих активов по предприятию приводится в

таблицу 1.1.

Основные средства, нематериальные активы, долгосрочные финансовые вложения, незавершенное строительство относятся к четвертой группе, т.е. труднореализуемых активов.

Таблица 1.1 – Группировка текущих активов по степени ликвидности, млн руб.

| Текущие активы | Начало года | Конец года |

|

Денежные средства Краткосрочные финансовые вложения |

5816 2 | 60243 |

| Итого по первой группе | 5818 | 60243 |

|

Товары отгруженные Готовая продукция Дебиторская задолженность |

67838 52506 22048 |

174601 38146 16653 |

| Итого по второй группе | 142392 | 2029400 |

|

Производственные запасы Незавершенное производство МБП Расходы будущих периодов |

72740 10184 3827 5 |

78462 6676 7678 525 |

| Итого по третьей группе | 86756 | 93341 |

| Итого текущих активов | 234966 | 382984 |

Соответственно на четыре группы разбиваются и платежные обязательства предприятия:

1)задолженность, сроки оплаты которой уже наступили;

2)задолженность, которую следует погасить в ближайшее время;

3)долгосрочная задолженность;

4)собственный постоянный капитал.

Текущая платежеспособность предприятия рассчитывается по формуле

|

Текущая группа

|

ликвидные средства первой |

| платежные обязательства |

Различают три степени ликвидности, характеризующие перспективную платежеспособность и возможности предприятия управлять оборотными средствами.

| Ликвидность I степени = | платежные средства |

| краткосрочный заемный капитал |

Ликвидность I степени определяется коэффициентами абсолютной ликвидности, которые рассчитываются как отношение денежных средств, легкореализуемых ценных бумаг к текущим пассивам. Теоретически этот показатель считается достаточным, если его величина выше 0,25-0,30.

| Ликвидность II степени = |

платежные средства + + дебиторская задолженность |

| краткосрочный заемный капитал |

Ликвидность II степени (коэффициент «критической» ликвидности) исчисляется как отношение денежных средств, легкореализуемых ценных бумаг к дебиторской задолженности. Считается, что значения этого показателя должны быть больше 1, однако известно, что оптимальными могут быть и значения 0,7—0,8.

| Ликвидность III степени = | оборотные средства |

| краткосрочный заемный капитал |

Ликвидность Ш степени - это коэффициент текущей ликвидности, обусловленный оборотом оборотных средств. Теоретически его величина считается достаточной при уровне 2—2,5, но в зависимости от форм расчетов, скорости оборачиваемости оборотных средств, продолжительности производственного цикла эти значения могут быть и существенно ниже, но они оцениваются положительно при величине, большей единицы. Целесообразно определить также долю (удельный вес) денежных средств и легкореализуемых ценных бумаг в общей сумме активов. Чем выше это отношение, тем выше ликвидность текущих активов.

Коэффициент «критической» ликвидности может быть рассчитан и как отношение текущих активов, за вычетом производственных запасов и затрат, к текущим пассивам. В этом случае к ликвидным относятся готовая продукция и отгруженные товары.

Частным показателем коэффициента соотношения оборотных средств и краткосрочных обязательств (текущей ликвидности) является коэффициент соотношения материальных средств и краткосрочных обязательств. Он отражает, в какой степени предприятие зависит от материально-производственных запасов с точки зрения необходимости мобилизации денежных средств для погашения своих краткосрочных обязательств.

Критической величиной для ликвидности предприятия является заемный капитал. Кредитор может потребовать, чтобы предприятие гарантировало свои краткосрочные обязательства частью имущества, которое может быть быстро реализовано в платежные средства. Для этой цели используется такой показатель, как работающий капитал (чистые оборотные активы). Работающий капитал соответствует ликвидности III степени и определяется как разность между оборотными средствами и краткосрочным заемным капиталом. Эта величина должна быть положительной. От умения управлять работающим капиталом и денежными средствами зависит рост финансового благосостояния предприятия, так как именно его достаточный уровень обеспечивает безопасность кредиторов и является резервом для финансирования непредвиденных расходов.

1.5 Анализ деловой активности предприятий

Показатели деловой активности позволяют проанализировать, насколько эффективно предприятие использует свои средства. К этим показателям относятся различные показатели оборачиваемости. Они имеют большое значение для оценки финансового положения предприятия, поскольку скорость превращения их в денежную форму оказывает непосредственное влияние на платежеспособность предприятия. Кроме того, увеличение скорости оборота средств способствует повышению производственного потенциала субъектов хозяйствования.

Показатели оборачиваемости означают, сколько раз в год (или за анализируемый период) оборачиваются те или иные активы предприятия. Значительный интерес представляет измерение степени использования средств, вложенных в недвижимое имущество. Наиболее распространенным в практике является коэффициент оборачиваемости активов (скорость оборота капитала), исчисляемый по следующей формуле:

|

|

Выручка от реализации продукции (товаров, работ, услуг) |

| Среднегодовая стоимость активов |

Коэффициент оборачиваемости активов характеризует эффективность использования предприятием всех имеющихся ресурсов независимо от источников их образования, и определяет, сколько раз за год (анализируемый период) совершенствуется полный цикл производства и обращения, а также, сколько денежных единиц реализованной продукции получено с каждой единицы активов. При высокой скорости оборачиваемости капитала при относительно небольшой его величине можно получить высокую рентабельность и требуемую ликвидность.

Следует определять и анализировать скорость оборота как всего капитала, так и скорость оборота собственного капитала и используемого в производстве капитала (реальных активов). Коэффициент оборачиваемости собственного капитала рассчитывается путем деления выручки от реализации на среднегодовую стоимость собственного капитала:

|

К оборачиваемости

|

Выручка от реализации продукции (товаров, работ, услуг) |

|

Среднегодовая стоимость собственного капитала |

Коэффициент характеризует различные аспекты деятельности: с финансовой точки зрения, он определяет скорость оборота собственного капитала; а с экономической точки зрения - активность денежных средств, которыми рискует товаропроизводитель.

Если коэффициент оборачиваемости собственного капитала слишком высок, что означает значительное превышение уровня продаж вложенным капиталом, то это влечет за собой увеличение кредитных ресурсов. Низкий коэффициент означает бездействие части собственных средств, которые необходимо вложить в другие более надежные источники дохода. Чем выше оборачиваемость, тем больше может превышать критическое значение коэффициент соотношения заемных и собственных средств без существенного изменения финансовой автономии предприятия. Следует сопоставить рост коэффициента оборачиваемости со стоимостью роста учетной ставки банковского процента, а также с ростом коэффициента маневренности, рассчитываемого как частное от деления собственных оборотных средств на всю сумму их источников.

Коэффициент оборачиваемости инвестиционного капитала характеризует скорость оборота всего долгосрочного (инвестиционного) капитала предприятия и рассчитывается следующим образом:

|

К оборачиваемости

|

Выручка от реализации продукции |

| Среднегодовая стоимость перманентного капитала |

Показатель оборачиваемости средств производства, рассчитывается по следующей формуле:

|

|

Выручка от реализации продукции |

| Среднегодовая стоимость реальных активов |

При проведении анализа расчет коэффициентов оборачиваемости целесообразно провести отдельно по основным средствам:

|

К оборачиваемости

|

Выручка от реализации продукции |

| Среднегодовая стоимость недвижимого имущества |

Коэффициент оборачиваемости основных средств - это обобщающий показатель, который характеризует использование всей совокупности основных средств. Чем выше коэффициент, тем более эффективно используются основные средства, низкий коэффициент свидетельствует о недостаточном объеме продаж или о слишком высоком уровне капитальных вложений. Его величина в значительной мере зависит от отраслевых особенностей, способов начисления амортизации, оценки активов и других факторов. На показатель фондоотдачи, выражающий связь между средствами труда и произведенной продукцией, влияют объем и структура основного капитала, его стоимость и степень использования, а также изменение цен, объема и структуры продукции и др.

На предприятии существенную роль занимают показатели оборачиваемости оборотных средств и их составляющих в виде материально-производственных запасов и дебиторской задолженности. Использование оборотных средств характеризуют показатели оборачиваемости и продолжительности оборота, измеряемые соответственно числом раз и в днях.

|

К оборачиваемости

|

Выручка от реализации продукции |

| Среднегодовая стоимость текущих активов | |

| Продолжительность оборота = | 360 |

| Оборачиваемость активов |

где 360 - длительность анализируемого периода, дней.

Для выявления причин увеличения общей оборачиваемости ;активов следует проанализировать изменение в скорости и периоде оборота основных видов оборотных средств (производственных запасов, готовой продукции и дебиторской задолженности). Чем выше показатель оборачиваемости запасов предприятия, тем более ликвидную структуру имеют оборотные средства. Поскольку производственные запасы учитываются по стоимости их приобретения, то для расчета коэффициента оборачиваемости запасов используется не выручка от реализации, а себестоимость реализованной продукции:

|

К оборачиваемости

|

Себестоимость реализованной продукции |

| Среднегодовая стоимость запасов |

Ускорение оборачиваемости, достигаемое за счет сокращения времени производства и обращения, оказывает положительный эффект на результаты деятельности предприятия.

Существенным показателем коэффициента оборачиваемости материально-производственных запасов является оборачиваемость готовой продукции. Время оборачиваемости готовых продуктов показывает количество дней, в течение которых готовые товары остаются на складе до их реализации. Оптимальный запас готовых товаров необходим для нормального ведения процесса реализации.

Ускорение оборачиваемости сырья и материалов свидетельствует о том, что снижаются издержки содержания складского хозяйства, поскольку срок хранения производственных запасов на складе уменьшился. Аналитику следует изучить показатель оборота дебиторской задолженности:

|

К оборачиваемости дебиторской задолженности = |

Выручка от реализации продукции |

|

Среднегодовая величина дебиторской задолженности |

Время оборачиваемости дебиторской задолженности (срок товарного кредита) показывает обычные для клиентов средние сроки платежей или отсрочку платежей за продукты, товары и услуги. Этот показатель можно оценивать с точки зрения издержек, риска и сбыта. Дебиторская задолженность «замораживает» капитал и поэтому связана с издержками. Более поздние сроки платежей увеличивают риск выплаты взятых предприятием кредитов. Общая тенденция относительно запасов дебиторской задолженности состоит в их минимальной величине. Поскольку сроки кредита являются также важным инструментом политики сбыта, изменение периода времени дебиторской задолженности важно анализировать и контролировать по всем направлениям.

Высокая скорость оборачиваемости дебиторской задолженности положительно влияет на ликвидность и имеет большое значение в условиях инфляции, так как всякая отсрочка платежа приводит к тому, что предприятие-производитель реально получает лишь часть стоимости реализованной продукции. Поэтому возникает необходимость оценить возможность предоставления скидки при досрочной оплате. При анализе нужно обратить внимание на величину сомнительной дебиторской задолженности. Рост этого показателя свидетельствует о снижении ликвидности.

Таким образом, показатели финансового состояния отражают наличие, размещение и использование финансовых результатов. В конечном итоге финансовое состояние в значительной степени определяет конкурентоспособность предприятия, его потенциал в деловом сотрудничестве, оценивает, в какой мере гарантированы экономические интересы самого предприятия и его партнеров по финансовым и другим экономическим отношениям.

Различают внутренний и внешний анализ финансового положения (состояния). Внутренний анализ осуществляется для нужд управления предприятием. Его результаты используются также для планирования, контроля и прогнозирования финансового положения. Внешний анализ осуществляется внешними субъектами анализа. Содержание этого анализа определяется интересами собственников финансовых ресурсов, управляющих и контролирующих органов.

Наиболее широко используемыми приемами анализа финансового положения являются отношения (финансовые коэффициенты), расчет которых основан на существовании определенных взаимосвязей между отдельными статьями баланса, представляющие собой математическое соотношение между двумя величинами. Анализ коэффициентов позволяет выявить симптомы скрытых явлений, проблемы, требующие более глубокого изучения. Фактический уровень показателей сравнивается с предыдущими периодами, теоретически обоснованными, отраслевыми, ориентированными на перспективу. Наиболее распространенными и изучаемыми являются следующие отношения: ликвидности, деловой активности, финансовой устойчивости и прибыльности (рентабельности).

ГЛАВА 2. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ОАО «РЕЧИЦАДРЕВ»

2.1 Краткая организационно-экономическая характеристика субъекта хозяйствования

Открытое акционерное общество «Речицадрев» зарегистрировано в реестре государственной регистрации за № 31-228X011 на основании решения Гомельского облисполкома от 9.03.99г. № 150.

Учредителем является Мингосимущество Республики Беларусь.

ОАО «Речицадрев» входит в состав Белорусского производственно-торгового концерна лесной, деревообрабатывающей и целлюлозно-бумажной промышленности «Беллесбумпром» (220600, г. Минск-50, ул. К.Маркса, 16).

Общество является коммерческой организацией - юридическим лицом, имеет самостоятельный баланс, печать, расчетный и иные счета в учреждениях банков.

Деятельность ПДО «Речицадрев» зарегистрирована решением Речицкого городского Совета народных депутатов №15 от 25.07.91г.; 21.12.92г. перерегистрировано в АПДО «Речицадрев». На основании решения Гомельского облисполкома от 22.10.96г. №513 АПДО «Речицадрев» зарегистрировано в Реестре общереспубликанской регистрации № 31-011. В соответствии с решением коллегии Мингосимущества, протокол №26 от 10.12.98г., издан приказ Мингосимущества № 219 от 11.12.98г. «О создании ОАО в процессе разгосударствления и приватизации государственной собственности АПДО". На основании решения Гомельского облисполкома от 9.03.99г. №150 ОАО "Речицадрев" зарегистрировано в реестре государственной регистрации за №31-228/011.

Юридический адрес: 247500 Гомельская обл., г. Речица, ул. X лет Октября, 17/19

Целью деятельности является хозяйственная деятельность, направленная на извлечение прибыли.

ОАО "Речицадрев" в соответствии с Уставом осуществляет следующие виды деятельности:

· производство плит древесностружечных и прочих панелей (20200),

· лесозаготовки (002012),

· производство лесопильное и строгальное (20101),

· производство деревянных изделий (20301),

· производство мебели (361).

По всем видам деятельности, подлежащим лицензированию в соответствии с законодательством, получены соответствующие лицензии.

Уставный фонд ОАО «Речицадрев» составляет 15 796 764 000 рублей в виде 5265588 акций номинальной стоимостью 3000 рублей. Доля государства - 96,19% (из них: Республика- 70,71%; Гомельский облисполком - 6,62%; Речицкий райисполком - 18,86%). Прочие акционеры - 3,81%.

Общество приравнено к градообразующим организациям.

Организационная структура предприятия представлена в ПРИЛОЖЕНИИ А. Система управления предприятия основана на использовании принципа разделения на вышестоящие и нижестоящие органы управления. Она представляет собой комплекс функциональных служб, отделов аппарата управления производством, специализированных управлений по определенным направлениям работы в области финансов, коммерции, технологии изготовления продукции, обеспечения безопасности труда, кадров и др. Таким образом, на предприятии используется комбинированная организационная система управления, основанная на применении положительных сторон линейных (простота, ответственность, единоначалие, централизм) и функциональных (специализация, координация, исключение дублирования, снижение расходов) связей.

В состав ОАО "Речицадрев" входят следующие структурные единицы: завод ДСП, фанерный завод, мебельная фабрика, лесопильно-раскроечный цех, участок по производству строганного шпона, лесозаготовительный участок, паросиловое хозяйство и прочие цеха (автотранспортный цех, цех погрузочно-разгрузочных работ и кранового хозяйства, ремонтно-механический цех, ремонтно-строительный участок, электроремонтный цех, ведомственная военизированная охрана). В состав ОАО «Речицадрев» входят следующие структурные подразделения непромышленного характера: предприятие торговли, здравпункт, общежитие, санаторий-профилакторий и участок благоустройства и эстетики.

По состоянию на 01.01.2009 г. численность работающих на предприятии составила 1 397 человек, в том числе промышленно-производственного персонала 1 318 человек.

Проведем анализ основных технико-экономических показателей хозяйственной деятельности предприятия за 2007 – 2009 гг. в таблице 2.1. Используются форма 1-п «Годовой отчет о производстве продукции и выполненных работах», приложение № 2 к бух.балансу «Отчет о прибылях и убытках, форма 1-т «Отчет по труду».

Таблица 2.1 – Технико-экономические показатели деятельности ОАО «Речицадрев» за 2007-2009 гг.

| Показатели | 2007 г. | 2008 г. | Изменение (+; –) | Темп роста, % | 2009 г. | Изменение (+; –) | Темп роста, % |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1. Выпуск товарной продукции: | |||||||

| 1.1. В действующих ценах, млн р. | 30091 | 29621 | -470 | 98,4 | 29253 | -368 | 98,8 |

| 1.2. В сопоставимых ценах, млн р. | 31011 | 29671 | -1340 | 95,7 | 24207 | -5464 | 81,6 |

| 2. Выручка-нетто от реализации продукции (работ, услуг): | |||||||

| 2.1. В действующих ценах, млн р. | 31418 | 31227 | -191 | 99,4 | 30790 | -437 | 98,6 |

| 2.2. В сопоставимых ценах, млн р. | 31245 | 30854 | -391 | 98,7 | 26574 | -4280 | 86,1 |

| 3. Себестоимость реализации продукции (работ, услуг): | |||||||

| 3.1. В сумме, млн р. | 30690 | 32353 | 1663 | 105,4 | 32546 | 193 | 100,6 |

| 3.2. Затраты на 1 р. реализованной продукции, р. | 0,98 | 1,04 | 0,06 | 106,1 | 1,06 | 0,02 | 102,0 |

| 4. Прибыль от реализации продукции (работ, услуг): | |||||||

| 4.1. В сумме, млн р. | -197 | -2398 | -2 201 | -2797 | -399 | ||

| 4.2. В процентах к выручке (рентабельность продаж) | -0,6 | -7,7 | -7,1 | -9,1 | -1,4 | ||

| 5. Прибыль (убыток) от операционных доходов и расходов, млн р. | -116 | -116 | 0 | -211 | -95 | ||

| 6. Прибыль (убыток) от внереализационных доходов и расходов | 665 | 2944 | 2 279 | 442,7 | -408 | -3352 | |

| 7. Прибыль (убыток), млн р. | 352 | 430 | 78 | 122,2 | -3416 | -3846 | |

| 8. Налоги и сборы, платежи и расходы, производимые из прибыли, млн р. | 352 | 316 | -36 | 89,8 | 351 | 35 | 111,1 |

| 9. Чистая прибыль (непокрытый убыток), млн р. | 0 | 114 | 114 | -3767 | -3881 | - | |

| 10. Среднегодовая стоимость основных производственных фондов, млн р. | 80255 | 80593 | 338 | 100,4 | 81158 | 565 | 100,7 |

| 11. Фондоотдача (стр. 1.1 : стр. 10 табл. 2.1), млн руб. | 0,37 | 0,37 | -0,01 | 98,0 | 0,36 | -0,01 | 98,1 |

| 12. Среднесписочная численность работников, чел. | 1367 | 1252 | -115 | 91,6 | 1205 | -47 | 96,2 |

| 13. Производительность труда (стр. 1.2 : стр. 12 табл. 2.1), млн р. | 22,7 | 23,7 | 1,0 | 104,5 | 20,1 | -3,6 | 84,8 |

| 14. Средняя заработная плата на 1 работника, р. | 651478 | 685256 | 33778 | 105,2 | 701458 | 16202 | 102,4 |

Выпуск товарной продукции 2008 г. снизился по сравнению с 2007 г. как в действующих (темп – 98,4 %), так и в сопоставимых ценах (темп – 95,7 %).

Данный показатель в 2009 г. снизился по сравнению с 2008 г. как в действующих (на 1,2 %), так и в сопоставимых ценах (на 18,4 %). Разница темпов выпуска продукции в действующих и сопоставимых ценах объясняется инфляционными процессами в экономике Республики Беларусь.

Выручка от реализации в действующих ценах в 2007 г. составляла 31418 млн р., а в 2008 г. снизилась на 0,6 % и составила 31227 млн р.. Подобная динамика прослеживается по изменению выручки в сопоставимых ценах (темп 98,7%).

Выручка от реализации в действующих ценах в 2008 г. составляла 31227 млн р., а в 2009 г. снизилась на 1,4 %. Подобная динамика прослеживается по изменению выручки в сопоставимых ценах.

Темп роста себестоимости реализации продукции за период 2007-2008 гг. составил 105,4 %. Затраты на 1 р. реализованной продукции увеличились на 6 коп. или на 6,1 %. Темп роста себестоимости реализации продукции за период 2008-2009 гг. составил 100,6 %. Затраты на 1 р. реализованной продукции выросли на 2 коп. или на 2 %.

Убыток от реализации увеличился в 2008 г. по сравнению с 2007 г. на 2201 млн р., что обусловило уменьшение рентабельности на 7,1 п.п. Рентабельность продаж в 2008 г. составила -7,7 %.

Показатель прибыли от реализации имеет отрицательную динамику в 2009 г. по сравнению с 2008 г. Рентабельность продаж снизилась на 1,4 п.п. и составил -9,1 %.

Убыток от операционных доходов и расходов увеличивался в течение анализируемого периода до 211 млн р., за 2009 г. он увеличился на 95 млн р.

Прибыль (убыток) от внереализационных доходов и расходов имеет достаточно большие положительные значения в 2007 и 2008 гг.. В 2009 г. убыток от внереализационных доходов и расходов составил 408 млн р.

Прибыль предприятия в течение 3 последних лет изменялась. Увеличение произошло в 2008 г. на 22,2 % и уменьшение в 2009 г. – до отрицательного значения в -3416 млн р. Чистая прибыль предприятия имеет схожую динамику – увеличение в 2008 г. на 114 млн р. и снижение в 2009 г. на 3881 млн р.

Среднегодовая стоимость основных производственных фондов имеет тенденцию к незначительному увеличению в течение 2007-2009 гг. Однако снижение производства продукции в действующих ценах за этот же период привело к уменьшению показателя фондоотдачи на 2 % в 2008 г. и на 1,99 % в 2009 г.

Среднесписочная численность работников предприятия снизилась. В 2007 г. она составляла 1367 чел. В 2008 г. темп снижения составил 96,1 %, в 2009 г. – 96,2 %. Производительность труда в 2008 г. увеличилась на 4,5 %, а в 2009 г. снизилась на 15,2 % и составила 20,1 млн р.

Можно отметить ежегодное увеличение средней заработной планы на предприятии. В 2008 г. она увеличилась на 5,2 %, в 2009 г. темп роста составил 102,4 %.

Проведем анализ показателей рентабельности организации (таблица 2.2).

Таблица 2.2 – Сведения о динамике рентабельности ОАО «Речицадрев» за 2007-2009 гг.

| Показатели | 2007 г. | 2008 г. | Изменение (+; –), | Темп роста, % | 2009 г. | Изменение (+; –), | Темп роста, % | |||||||||

| 1. Средняя стоимость совокупных активов, млн р. | 43749 | 44532 | 783 | 101,8 | 48888 | 4356 | 109,8 | |||||||||

| 2. Средняя величина источников собств. средств, млн р. | 25328 | 26711 | 1383 | 105,5 | 32538 | 5827 | 121,8 | |||||||||

| 3. Средняя величина источников привлеченных и заемных средств, млн р. | 18421 | 17821 | -600 | 96,7 | 16350 | -1471 | 91,7 | |||||||||

| 4. Средняя стоимость внеоборотных активов, млн р. | 36187 | 34934 | -1253 | 96,5 | 39488 | 4554 | 113,0 | |||||||||

| 5. Средняя стоимость оборотных активов, млн р. | 7562 | 9598 | 2036 | 126,9 | 9400 | -198 | 97,9 | |||||||||

| 6. Выручка от реализации продукции, млн р. | 31418 | 31227 | -191 | 99,4 | 30790 | -437 | 98,6 | |||||||||

| 7. Прибыль от реализации продукции, млн р. | -197 | -2398 | -2201 | 1217,3 | -2797 | -399 | 116,6 | |||||||||

| 8. Прибыль за отчетный период, млн р. | 352 | 430 | 78 | 122,2 | -3416 | -3846 | -794,4 | |||||||||

| 9. Нераспределенная прибыль, млн р. | 0 | 114 | 114 | -3767 | -3881 | -3304,4 | ||||||||||

| 10. Показатели рентабельности: | ||||||||||||||||

| 10.1. Рентабельность продаж (стр. 7 : стр. 6 100), % | -0,6 | -7,7 | -7,1 | -9,1 | -1,4 | |||||||||||

| 10.2. Рентабельность совокупных активов, рассчитанная по следующим показателям: | ||||||||||||||||

| 10.2.1. Прибыли за отчетный период (стр. 8 : стр. 1 100), % | 0,8 | 1,0 | 0,2 | -7,0 | -8,0 | |||||||||||

| 10.2.2. Нераспределенной прибыли (стр. 9 : стр. 1 × 100), % | 0,0 | 0,3 | 0,3 | -7,7 | -8,0 | |||||||||||

| 10.3. Рентабельность источников собственных средств (стр. 9 : стр. 2 × 100), % | 0,0 | 0,4 | 0,4 | -11,6 | -12,0 | |||||||||||

| 10.4. Рентабельность внеоборотных активов, исчисленная по следующим показателям: | ||||||||||||||||

| 10.4.1. Прибыли за отчетный период (стр. 8 : стр.4 100), % | 1,0 | 1,2 | -8,7 | |||||||||||||

| 10.4.2. Нераспределенной прибыли (стр. 9 : стр. 4 100), % | 0,0 | 0,3 | 0,3 | -9,5 | -9,9 | |||||||||||

| 10.5. Рентабельность оборотных активов, определенная по следующим показателям: | ||||||||||||||||

| 10.5.1. Прибыли за отчетный период (стр. 8 : стр.5 100), % | 4,7 | 4,5 | -0,2 | -36,3 | -40,8 | |||||||||||

| 10.5.2. Нераспределенной прибыли (стр. 9 : стр. 5 100), % | 0,0 | 1,2 | 1,2 | -40,1 | -41,3 | |||||||||||

Увеличение показателей прибыли в 2008 г. и их снижение в 2009 г. обусловливает тенденцию изменения рентабельности ОАО «Речицадрев» за 2007-2009 гг.

Так показатели рентабельности в 2008 г. выросли, а в 2009 г. значительно снизились.

Таким образом, в целом по результатам анализа деятельности ОАО «Речицадрев» можно сделать вывод, что предприятие сработало в течение 3 последних лет неравномерно. 2007 г. был более успешным для предприятия: отмечался рост показателей прибыли и рентабельности. В 2007-2009 году произошло замедление работы предприятия и некоторое снижение показателей.

2.2 Анализ средств организации и источников их формирования

Исходя из данных бухгалтерской отчетности, проведем краткий анализ показателей финансового состояния хозяйствующего субъекта.

На первоначальном этапе анализа финансового состояния организации важно установить изменение суммы и структуры имущественного комплекса организации и источников его формирования.

Анализ финансового состояния проводится на основании бухгалтерского баланса за последний отчетный период (на 01.01.2008 г., 01.01.2009 г. и на 01.01.2008 г.).

Средства в активе предприятия формируются по двум разделам. В первом разделе отражаются долгосрочные (внеоборотные активы): основные средства и нематериальные активы по остаточной стоимости, долгосрочные финансовые вложения, незавершенное капитальное строительство. Во втором разделе приводится информация по оборотным активам, к которым относятся запасы сырья и материалов, незавершенного производства, готовой продукции, все виды дебиторской задолженности, денежные средства, краткосрочные финансовые вложения и прочие активы.

Пассив баланса (обязательства предприятия) представлен тремя разделами: источники собственных средств, доходы и расходы, расчеты.

В процессе анализа активов и пассивов в первую очередь изучается их динамика, изменения в их составе и структуре.

Актив баланса позволяет дать общую оценку имущества, находящегося в распоряжении предприятия. А также выделить в составе имущества оборотные (мобильные) и внеоборотные (иммобилизованные) средства.

Можно сказать, что структура активов предприятия в течение анализируемого периода несколько изменилась. Так, доля внеоборотных активов уменьшилась в 2008 г. на 4,3 п.п., а в 2009 г. увеличилась на 2,3 п.п.

Что касается структуры активов, то наибольший вес в них занимают внеоборотные активы (80,8 % на конец 2009 г.), что характерно для производственного предприятия.

В 2008 г. увеличилась доля готовой продукции (на 3,9 п.п.) в структуре активов, несколько уменьшилась доля денежных средств (на 0,3 п.п.). В остальном структура активов оставалась на стабильном уровне.

В 2009 г. также набольший рост в структуре активов показала доля внеобородных активов (на 2,3 п.п.).

Несколько изменялся состав оборотных активов: в 2008-2009 г. произошел переток средств из сферы производства в сферу обращения. Большая часть оборотных активов на конец 2009 г. находилась в готовой продукции.

Рассмотрим, какую долю занимает каждая статья баланса ОАО «Речицадрев» за последние 3 года.

При сопоставлении данных по валюте баланса ОАО «Речицадрев» на начало и конец 2007 г. наблюдается увеличение (в абсолютном выражении) валюты баланса на 783 млн. руб. Стоимость внеоборотных средств (активов) или недвижимого имущества, равная итогу раздела I баланса (стр. 390), снизилась на 1 253 млн. руб. Снижение в этом разделе произошло по основным средствам (стр. 110) на 1 159 млн. руб. и по вложениям во внеоборотные активы (стр. 140) на 117 млн. руб.

На основе данных таблицы 2.3 видно, что в составе имущества ОАО «Речицадрев» наибольший удельный вес в 2007 г. занимали внеоборотные активы (82,7 % на начало года и 78,4 % на конец года). В структуре внеоборотных активов значительное место занимают основные фонды (74,3% и 70,4%). Высокая доля внеоборотных активов, которые имеют низкую степень ликвидности, замораживают на длительный период ресурсы предприятия, что отрицательно сказывается на его платежеспособности. Так как внеоборотные активы (стр.140) не участвуют в производственном обороте, увеличение их доли негативно влияет на результативность финансовой и хозяйственной деятельности предприятия.

Согласно данным таблицы за отчетный период стоимость мобильных оборотных средств, равная итогу раздела II баланса (стр 290), увеличилась на 2036 млн руб. за счет увеличения готовой продукции на 1 771 млн руб. (неблагоприятная тенденция для ликвидности), незавершенного производства на 115 млн. руб., налогов по приобретенным ценностям на 203 млн руб.

Таблица 2.3 – Анализ структуры актива бухгалтерского баланса за 2007 г.

Наименование статей |

Показатели структуры актива в валюте (итоге) баланса за 2007 г. |

|||||

|

на начало периода |

на конец периода |

прирост(+) снижение (-) | ||||

|

абсолютная величина, млн руб. |

уд. вес, % |

абсолютная величина, млн руб. |

уд. вес, % |

абсолютная ве-личина, млн руб. |

уд вес, п.п. |

|

| 1. ВНЕОБОРОТНЫЕ АКТИВЫ | 36 187 | 82,7 | 34 934 | 78,4 | -1 253 | -4,3 |

| 1.1. Основные средства | 32501 | 74,3 | 31 342 | 70,4 | -1 159 | -3,9 |

| 1.2. Нематериальные активы | 2 | 0,0 | 25 | 0,1 | 23 | 0,1 |

| 1.3. Вложения во внеоборотные активы | 3 684 | 8,4 | 3 567 | 8,0 | -117 | -0,4 |

| 2. ОБОРОТНЫЕ АКТИВЫ | 7 562 | 17,3 | 9 598 | 21,6 | 2 036 | 4,3 |

| 2.1 .Запасы и затраты | 2 563 | 5,9 | 2 483 | 5,6 | -80 | -0,3 |

| 2.1.1. сырье, материалы и другие аналогичные ценности | 2 292 | 5,2 | 2097 | 4,7 | -195 | -0,5 |

| 2.1.2. незавершенное производство | 271 | 0,6 | 386 | 0,9 | 115 | 0,2 |

| 2.2. Налоги по приобретен. ценностям | 1 068 | 2,4 | 1271 | 2,9 | 203 | 0,4 |

| 2.3. Готовая продукция и товары | 3041 | 7,0 | 4 812 | 10,8 | 1 771 | 3,9 |

| 2.4.Товары отгруженные, выполненные работы, оказанные услуги | 430 | 1,0 | 739 | 1,7 | 309 | 0,7 |

| 2.5.Дебиторская задолженность | 244 | 0,6 | 227 | 0,5 | -17 | 0,0 |

| 2.6. Денежные средства | 216 | 0,5 | 66 | 0,1 | -150 | -0,3 |

| БАЛАНС | 43 749 | 100,0 | 44 532 | 100,0 | 783 | X |

Сумма денежных средств снизилась на 150 млн руб. Дебиторская задолженность также уменьшилась на 15 млн рублей.

Изучение таблицы 2.3 говорит о том, что наибольшую долю в структуре оборотных активов на конец 2007 года занимает готовая продукция и товары и составляет 10,8 % от стоимости всего имущества и около 50% от стоимости оборотных активов, доля сырья и материалов – 4,7 % и налоги по приобретенным ценностям – 2,9 %. За год удельный вес готовой продукции и товаров увеличился на 3,5 п.п., доля сырья и материалов снизилась на 0,5 п.

При сопоставлении данных по валюте баланса ОАО «Речицадрев» на начало и конец 2008 г. наблюдается увеличение (в абсолютном выражении) валюты баланса на 4 356 млн. руб. Стоимость внеоборотных средств (активов) или недвижимого имущества, равная итогу раздела I баланса (стр 390), увеличилась на 4 554 млн. руб. Рост в этом разделе произошел по основным средствам (стр. 110) на 3 716 млн. руб. и по вложениям во внеоборотные активы (стр. 140) на 861 млн. рублей, за счет переоценки.

На основе данных таблицы 2.4 видно, что в составе имущества ОАО «Речицадрев» наибольший удельный вес занимают внеоборотные активы (78,4% на начало 2008 года и 80,8 % на конец 2008 года).

Таблица 2.4 – Анализ структуры актива бухгалтерского баланса за 2008-2009 гг.

| Имущество предприятия | 2008 | Темпы роста за отчетный период, % | 2009 | Темпы роста за отчетный период, % | |||||||||||

| На начало года | На конец отчетного периода | Изменение за отчетный период | На начало года | На конец отчетного периода | Изменение за отчетный период | ||||||||||

| Сумма, млн руб. | Уд. вес, % | Сумма, млн руб. | Уд. вес, % | Сумма, млн руб. | Уд. вес п.п | Сумма, млн руб. | Уд. вес, % | Сумма, млн руб. | Уд. вес, % | Сумма, млн руб. | Уд. вес п.п | ||||

| 1. ВНЕОБОРОТНЫЕ АКТИВЫ | 34 934 | 78,4 | 39 488 | 80,8 | 4 554 | 2,3 | 113,0 | 39 488 | 80,8 | 43 509 | 82,7 | 4 021 | 1,9 | 110,2 | |

| 1.1. Основные средства | 31 342 | 70,4 | 31 750 | 64,9 | 408 | -5,4 | 101,3 | 31 750 | 64,9 | 35 672 | 67,8 | 3 922 | 2,9 | 112,4 | |

| 1.2. Нематериальные активы | 25 | 0,1 | 2 | 0,0 | -23 | -0,1 | 8,0 | 2 | 0,0 | 2 | 0,0 | 0 | 0,0 | 100,0 | |

| 1.3. Вложения во внеоборотные активы | 3 567 | 8,0 | 4 428 | 9,1 | 861 | 1,0 | 124,1 | 4 428 | 9,1 | 5 170 | 9,8 | 742 | 0,8 | 116,8 | |

| 1.4. Доходные вложения в материальные ценности | 0 | 0,0 | 3 308 | 6,8 | 3 308 | 6,8 | х | 3 308 | 6,8 | 2 665 | 5,1 | -643 | -1,7 | 80,6 | |

| 2. ОБОРОТНЫЕ АКТИВЫ | 9 598 | 21,6 | 9 400 | 19,2 | -198 | -2,3 | 97,9 | 9 400 | 19,2 | 13 406 | 23,9 | 4 006 | 4,7 | 142,6 | |

| 2.1 .Запасы и затраты | 2 483 | 5,6 | 2 583 | 5,3 | 100 | -0,3 | 104,0 | 2 583 | 5,3 | 2 475 | 4,4 | -108 | -0,9 | 95,8 | |

| 2.1.1. сырье, материалы и другие аналогичные ценности | 2097 | 4,7 | 2405 | 4,9 | 308 | 0,2 | 114,7 | 2405 | 4,9 | 2274 | 4,1 | -131 | -0,9 | 94,6 | |

| 2.1.2. незавершенное производство | 386 | 0,9 | 178 | 0,4 | -208 | -0,5 | 46,1 | 178 | 0,4 | 201 | 0,4 | 23 | 0,0 | 112,9 | |

| 2.2. Налоги по приобретенным ценностям | 1271 | 2,9 | 555 | 1,1 | -716 | -1,7 | 43,7 | 555 | 1,1 | 507 | 0,9 | -48 | -0,2 | 91,4 | |

| 2.3. Готовая продукция и товары | 4 812 | 10,8 | 5 030 | 10,3 | 218 | -0,5 | 104,5 | 5 030 | 10,3 | 4 486 | 8,0 | -544 | -2,3 | 89,2 | |

| 2.4.Товары отгруженные, выполненные работы, оказанные услуги | 739 | 1,7 | 797 | 1,6 | 58 | 0,0 | 107,8 | 797 | 1,6 | 983 | 1,8 | 186 | 0,1 | 123,3 | |

| 2.5.Дебиторская задолженность | 227 | 0,5 | 231 | 0,5 | 4 | 0,0 | 101,8 | 231 | 0,5 | 568 | 1,0 | 337 | 0,5 | 245,9 | |

| 2.6. Денежные средства | 66 | 0,1 | 204 | 0,4 | 138 | 0,3 | 309,1 | 204 | 0,4 | 72 | 0,1 | -132 | -0,3 | 35,3 | |

| БАЛАНС | 44 532 | 100,0 | 48 888 | 100,0 | 4 356 | X | 109,8 | 48 888 | 100,0 | 56 119 | 101,4 | 7 231 | X | 114,8 | |

|

|

В структуре внеоборотных активов значительное место занимают основные фонды (70,4 % и 71,7 %). Высокая доля внеоборотных активов, которые имеют низкую степень ликвидности, замораживают на длительный период ресурсы предприятия, что отрицательно сказывается на его платежеспособности. Так как внеоборотные активы (стр. 140) не участвуют в производственном обороте, увеличение их доли негативно влияет на результативность финансовой и хозяйственной деятельности предприятия.

Согласно данным таблицы за 2008 г. стоимость мобильных оборотных средств, равная итогу раздела II баланса (стр. 290), снизилась на 198 млн руб. за счет снижения незавершенного производства на 208 млн. руб., налогов по приобретенным ценностям на 716 млн руб. Сумма денежных средств увеличилась на 138 млн руб. Дебиторская задолженность увеличилась на 4 млн руб.

Наибольшую долю в структуре оборотных активов на конец 2008 г. занимают сырье и материалы и составляют 4,9 % от стоимости всего имущества и более 25 % от стоимости оборотных активов, доля готовой продукции и товаров - 10,3 % и налоги по приобретенным ценностям - 1,1 %. За год удельный вес сырья и материалов увеличился на 0,2 %, снизилась (на 0,5 %) доля готовой продукции и товаров и на 0,1 % товары отгруженные, выполненные работы, оказанные услуги.

Данные таблицы 2.4 свидетельствуют, что за 2009 год активы предприятия увеличились на 7,6 % и составили 52 600 млн руб., в том числе на 10,2 % возросли внеоборотные активы, а оборотные активы увеличились на 42,6 %.

Структура активов в течение анализируемого периода в целом изменилась незанчительно. Около 80 % активов составляют внеоборотные, и примерно 20 % – оборотные, что характерно для промышленного предприятия. Несколько изменялся состав оборотных активов: в 2008 средства в сферу производстве увеличились по отношению к сфере обращения, в 2002 г. произошел переток средств из сферы производства в сферу обращения.

Большая часть оборотных активов на конец 2009 г. находилась в сфере производства.

Предприятие может приобретать основные, оборотные средства и нематериальные активы за счет собственных и заемных источников. Для их оценки по данным пассива баланса составляется таблица 2.5.

Данные таблицы 2.5 показывают, что пассивная часть баланса за 2007 г. увеличилась на 783 млн рублей за счет источников собственных средств. Пассивной части баланса характерно преобладание удельного веса источников собственных средств, причем их доля в общем объеме увеличилась за год на 2,1 п. п.

Структура заемных средств в течение 2007 года претерпела ряд изменений. Так, доля кредиторской задолженности поставщикам и подрядчикам увеличилась на 3,6 п. п. Но в активе баланса произошло увеличение по статьям готовая продукция, сырье и материалы, товары отгруженные, что объясняет рост кредиторской задолженности поставщикам и подрядчикам. Исследование пассива бухгалтерского баланса за 2007 год позволяет сделать следующий вывод: увеличение доли собственных средств и уменьшение доли кредиторской задолженности в общем объеме пассива частично способствует финансовой устойчивости предприятия.

Таблица 2.5 – Анализ структуры пассива бухгалтерского баланса за 2007 г., млн руб.

| Наименование статей | Показатели структуры пассива в валюте (итоге) баланса | |||||

|

на начало периода |

на конец периода |

прирост(+) снижение (-) |

||||

| абсолютная величина | уд. вес, % | абсолютная величина | уд. вес, % | абсолютная величина | уд. вес, п.п. | |

| 1. Источники собственных средств | 25 328 | 57,9 | 26 711 | 60,0 | 1 383 | 2,1 |

| 2. Доходы и расходы | -70 | -0,2 | -255 | -0,6 | -185 | -0,4 |

| 3. Расчеты | 18 491 | 42,3 | 18 076 | 40,6 | -415 | -1,7 |

| 3.1.долгосрочные кредиты и займы | 76 | 0,2 | 0 | 0,0 | -76 | -0,2 |

| 3.2. кредиторская задолженность | 18 415 | 42,1 | 18 076 | 40,6 | -339 | -1,5 |

| 3.2.1. расчеты с поставщиками и подрядчиками | 3 535 | 8,1 | 5 203 | 11,7 | 1 668 | 3,6 |

| 3.2.2.расчеты по оплате труда | 318 | 0,7 | 328 | 0,7 | 10 | 0,0 |

| 3.2.3. расчеты по налогам и сборам | 7 298 | 16,7 | 5 187 | 11,6 | -2 111 | -5,0 |

| 3.2.4 расчеты по социальному страхованию и | 1806 | 4,1 | 2164 | 4,9 | 358 | 0,7 |

| 3.2.5. расчеты с разными дебиторами и кредиторами | 5 458 | 12,5 | 5 194 | 11,7 | -264 | -0,8 |

| БАЛАНС | 43 749 | 100 | 44 532 | 100 | 783 | Х |

Данные таблицы 2.6 показывают, что пассивная часть баланса увеличилась на 4356 млн рублей за счет источников собственных средств. Пассивной части баланса характерно преобладание удельного веса источников собственных средств, причем их доля в общем объеме увеличилась за год на 6,6 п. п.

Структура заемных средств в течении отчетного года претерпела ряд изменений. Так, доля кредиторской задолженности поставщикам и подрядчикам увеличилась на 2,8 п. п.

Но в активе баланса произошло увеличение по статьям сырье и материалы, готовая продукция, товары отгруженные, что объясняет рост кредиторской задолженности поставщикам и подрядчикам. Исследование пассива бухгалтерского баланса за 2008 год позволяет сделать следующий вывод: увеличение доли собственных средств и уменьшение доли кредиторской задолженности в общем объеме пассива способствует финансовой устойчивости предприятия.

Данные таблицы 2.7 показывают, что пассивная часть баланса увеличилась на 7430 млн. рублей за счет долгосрочных обязательств и источников собственных средств. Пассивной части баланса характерно преобладание удельного веса источников собственных средств, причем их доля в общем объеме увеличилась за год на 2,1 п. п.

Структура заемных средств в течении отчетного года претерпела ряд изменений. Увеличились долгосрочные кредиты и займы. Доля кредиторской задолженности поставщикам и подрядчикам уменьшилась на 2,1 п. п., а перед покупателями и заказчиками – на 2,8 п. п.

Таблица 2.6 – Анализ структуры пассива бухгалтерского баланса за 2008 г., млн руб.

| Наименование статей | Показатели структуры пассива в валюте (итоге) баланса | |||||

|

на начало периода |

на конец периода |

прирост(+) снижение (-) |

||||

| абсолютная величина | уд. вес, % | абсолютная величина | уд. вес, % | абсолютная величина | уд. вес, п.п. | |

| 1. Источники собственных средств | 26 711 | 60,0 | 32 538 | 66,6 | +5 827 | +6,6 |

| 2. Доходы и расходы | -255 | -0,6 | -424 | -0,9 | -169 | -0,3 |

| 3. Расчеты | 18 076 | 40,6 | 16 774 | 34,3 | -1 302 | -6,3 |

| 3.1.долгосрочные кредиты и займы | 0 | 0 | 0 | 0 | ||

| 3.2. кредиторская задолженность | 18 076 | 40,6 | 16 774 | 34,3 | -1 302 | -6,3 |

| 3.2.1. расчеты с поставщиками и подрядчиками | 5 203 | 11,7 | 7 080 | 14,5 | +1 877 | +2,8 |

| 3.2.2.расчеты по оплате труда | 328 | 0,7 | 336 | 0,7 | +8 | 0 |

| 3.2.3. расчеты по налогам и сборам | 5 187 | 11,6 | 4 826 | 9,9 | -361 | -1,8 |

| 3.2.4 расчеты по социальному страхованию и | 2164 | 4,9 | 3 423 | 7,0 | +1259 | +2,1 |

| 3.2.5. расчеты с разными дебиторами и кредиторами | 5 194 | 11,7 | 1 109 | 2,3 | -4 085 | -9,4 |

| БАЛАНС | 44 532 | 100 | 48 888 | 100 | +4 356 |

Х |

Таблица 2.7 – Анализ структуры пассива бухгалтерского баланса за 2009 г., млн руб.

| Наименование статей | Показатели структуры пассива в валюте (итоге) баланса | |||||

|

на начало периода |

на конец периода |

прирост(+) снижение (-) |

||||

| абсолютная величина | уд. вес, % | абсолютная величина | уд. вес, % | абсолютная величина | уд. вес, п.п. | |

| 1. Капитал и резервы | 32 600 | 65,9 | 38 698 | 68,0 | 6 098 | 2,1 |

| 1.1. уставный фонд | 11343 | 22,9 | 15797 | 27,8 | 4 454 | 4,8 |

| 1.2. добавочный фонд | 21450 | 43,3 | 26873 | 47,2 | 5 423 | 3,9 |

| 1.3. нераспределенная прибыль | -243 | -0,5 | -4010 | -7,0 | -3 767 | -6,6 |

| 1.4. доходы будущих периодов | 50 | 0,1 | 38 | 0,1 | -12 | 0,0 |

| 2. Обязательства | 16 885 | 34,1 | 18 217 | 32,0 | 1 332 | -2,1 |

| 2.1. долгосрочные кредиты и займы | 0 | 0,0 | 1800 | 3,2 | 1 800 | 3,2 |

| 3.2. кредиторская задолженность | 16 885 | 34,1 | 16 417 | 28,8 | -468 | -5,3 |

| 3.2.1. перед поставщиками и подрядчиками | 2 896 | 5,9 | 2 120 | 3,7 | -776 | -2,1 |

| 3.2.1. перед покупателями и заказчиками | 4295 | 8,7 | 3352 | 5,9 | -943 | -2,8 |

| 3.2.3.расчеты по оплате труда | 336 | 0,7 | 385 | 0,7 | 49 | 0,0 |

| 3.2.4. расчеты по налогам и сборам | 4 826 | 9,8 | 4 777 | 8,4 | -49 | -1,4 |

| 3.2.5 по социальному страхованию и обеспечению | 3423 | 6,9 | 4 392 | 7,7 | 969 | 0,8 |

| 3.2.6. расчеты с разными дебиторами и кредиторами | 1 109 | 2,2 | 1 391 | 2,4 | 282 | 0,2 |

| БАЛАНС | 49 485 | 100 | 56 915 | 100 | 7 430 | Х |

В целом по итогам анализ актива и пассива баланса, можно сделать вывод, что ОАО «Речицадрев» имеет неудовлетворительную структуру баланса.

2.3 Анализ дебиторской и кредиторской задолженности и показателей структуры капитала

Изучим данные о дебиторской и кредиторской задолженности организации (см. таблицу 2.8).

Данные показывают, что объем дебиторской и кредиторской задолженности возрастают, в 2009 г. – на 2 и 36,1 % соответственно.

С другой стороны отрицательной тенденцией для предприятия является увеличение просроченных дебиторской и кредиторской задолженности. В 2009 г. темп роста составил 2,8 и 36,1 % соответственно.

Таблица 2.8 – Данные о дебиторской и кредиторской задолженности ОАО «Речицадрев» за 2007-2009 гг.

| Показатели | На 01.01. 2008 г. | На 01.01. 2009 г. | Изменение (+; –), | Темп роста, % | На 01.01. 2008 г. | Изменение (+; –), | Темп роста, % |

| 1. Дебиторская задолженность, всего (стр. 110 формы 5), млн р. | 501 | 906 | 405 | 180,8 | 924 | 18 | 102,0 |

| 2. Просроченная дебиторская задолженность (стр. 140 формы 5), млн р. | 483 | 536 | 53 | 111,0 | 551 | 15 | 102,8 |

| 3. Доля просроченной дебиторской задолженности в общей сумме задолженности, % | 96,4 | 59,2 | -37,2 | 59,6 | 0,5 | ||

| 4. Кредиторская задолженность, всего (стр. 150 формы 5), млн р. | 3535 | 5203 | 1668 | 147,2 | 7080 | 1877 | 136,1 |

| 5. Просроченная кредиторская задолженность (стр. 210 формы 5), млн р. | 3781 | 4904 | 1123 | 129,7 | 7066 | 2162 | 144,1 |

| 6. Доля просроченной кредиторской задолженности в общей сумме задолженности, % | 107,0 | 94,3 | -12,7 | 99,8 | 5,5 |

Можно отметить также уменьшение доли просроченной дебиторской задолженности в общем ее объеме на 37,2 п. п. в 2008 г.

Доля просроченной кредиторской задолженности остается приблизительно на одном уровне значительном уровне (99,8 % в 2009 г.).

Проведем анализ динамики показателей структуры капитала организации (см. таблицу 2.9).

Коэффициент автономии снижался в течение 3 последних лет – на 0,01 пункта в 2008 г. и на 0,1 пункт в 2009 г.

Таблица 2.9 – Сведения о динамике показателей структуры капитала ОАО «Речицадрев» за 2007-2009 гг.

| Показатели | На 01.01. 2008 г. | На 01.01. 2009 г. | Изме-нение (+; –), | Темп роста, % | На 01.01. 2008 г. | Изме-нение (+; –), | Темп роста, % |

| 1. Совокупные активы, млн р. | 43749 | 44532 | 783 | 101,8 | 48888 | 4356 | 109,8 |

| 2. Источники собственных средств, млн р. | 25328 | 26711 | 1383 | 105,5 | 32538 | 5827 | 121,8 |

| 3. Источники заемных и привлеченных средств: | 501 | 906 | 405 | 180,8 | 924 | 18 | 102,0 |

| 3.1. Долгосрочные обязательства, млн р. | 76 | 0 | -76 | 0,0 | 0 | 0 | |

| 3.2. Краткосрочные обязательства, всего, млн р. | 18415 | 18076 | -339 | 98,2 | 16774 | -1302 | 92,8 |

| 3.2.1. В том числе кредиторская задолженность, млн р. | 18415 | 18076 | -339 | 98,2 | 16774 | -1302 | 92,8 |

| 4. Собственные оборотные средства, млн р. | -10853 | -8478 | 2375 | 78,1 | -7374 | 1104 | 87,0 |

| 5. Просроченная кредиторская задолж-ть, млн р. | 3781 | 4904 | 1123 | 129,7 | 7066,0 | 2162 | 144,1 |

| 6. Показатели структуры капитала: | |||||||

| 6.1. Коэффициент автономии (стр. 2 : стр. 1) | 0,58 | 0,60 | 0,02 | 0,67 | 0,07 | ||

| 6.2. Коэффициент финансовой зависимости (стр. 3 : стр. 1) | 0,01 | 0,02 | 0,01 | 0,02 | 0,00 | ||

| 6.3. Коэффициент финансового левериджа (стр. 3 : стр. 2 7) | 0,02 | 0,03 | 0,01 | 0,03 | -0,01 | ||

| 6.4. Коэффициент маневренности собств. средств (стр. 4 : стр. 2) | -0,43 | -0,32 | 0,11 | -0,23 | 0,09 | ||

| 6.5. Коэффициент обеспеченности просроченных обязательств активами (стр. 5 : стр. 1) | 0,086 | 0,11 | 0,023 | 0,144 | 0,034 | ||

Коэффициенты финансовой зависимости и финансового левериджа почти не претерпели изменения. Произошло небольшое увеличение в 2009 г. – на 0,01 и 0,03 пункта соответственно.

Достаточно значительно изменялся коэффициент маневренности собственных средств – на 0,14 пункта в 2008 г. и на 0,12 пункт в 2009 г. К 2008 г. он составил значение 0,42.

Коэффициент обеспеченности просроченных обязательств активами незначителен.

2.4 Анализ ликвидности (платежеспособности) предприятия

Платежеспособность предприятия выступает в качестве внешнего проявления финансовой устойчивости и представляет собой способность своевременно и полностью выполнять свои платежные обязательства, это обеспеченность оборотных активов долгосрочными источниками формирования. Для оценки изменения степени платежеспособности и ликвидности нужно сравнить показатели баланса по различным группам активов и обязательств. В ходе анализа платежеспособности проводят различные расчеты по определению ликвидности активов предприятия и ликвидности его баланса.

Платежеспособность – это финансовое состояние предприятия, позво-ляющее своевременно и полно оплачивать предстоящие платежи, выполнять по мере их поступления свои финансовые обязательства, их способность отве-чать по долгосрочным обязательствам без ликвидации долгосрочных активов.

Платежеспособность предприятия – это его способность выполнять своевременно свои кратко и долгосрочные обязательства за счет собственных активов. Предприятие считается платежеспособным, если его общие активы превышают внешние обязательства.

Ликвидность активов - это величина, обратная времени, необходимого для превращения их в деньги.

Ликвидность баланса - выражается в степени покрытия обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Анализ ликвидности баланса заключается в сравнении средств по активу, которые сгруппированы по степени их ликвидности и расположены в порядке ее убывания и обязательств по пассиву, которые сгруппированы по срокам их погашения и расположены в порядке возрастания сроков уплаты.

В зависимости от степени ликвидности активы делятся на группы:

1) Наиболее ликвидные активы (НЛА):

денежные средства и краткосрочные финансовые вложения

2) Быстрореализуемые активы (БРА):

краткосрочная дебиторская задолженность и прочие оборотные активы

3) Медленнореализуемые активы (МРА):

запасы, вложения во внеоборотные обязательства

4) Труднореализуемые активы (ТРА):

внеоборотные активы за вычетом долгосрочных финансовых вложений, долгосрочные вложения в другие организации и дебиторская задолженность свыше одного года

Ликвидность – это возможность превращения статей актива баланса предприятия в деньги для оплаты обязательств по пассиву.

Для оценки платежеспособности используют три относительных показателя, различающиеся набором ликвидных активов, рассматриваемых в качестве покрытия краткосрочных обязательств:

Применяются следующие нормативы показателей ликвидности:

1) к-т абсолютной ликвидности >=0,2

2) к-т быстрой ликвидности >=1

3) к-т текущей ликвидности (покрытия) >=2

В таблице 2.10 приведен анализ показателей ликвидности и платежеспособности ОАО «Речицадрев».

Таблица 2.10 – Анализ показателей ликвидности и платежеспособности

| Показатели | Норматив | 2007 | 2008 | 2009 | Изменение 2008 к 2007 | Изменение 2009 к 2008 |

| 1. Оборотные активы (итог раздела II актива баланса). | 9598 | 9400 | 13406 | -198 | 4006 | |

| 1.1. Материальные оборотные средства (запасы и затраты) | 2483 | 2583 | 2 475 | 100 | -108 | |

| 1.2. Денежные средства, дебиторская задолженность | 460 | 435 | 640 | -25 | 205 | |

| 1.2.1. Денежные средства и финансовые вложения | 66 | 204 | 72 | 138 | -132 | |

| 2. Краткосрочные обязательства | 18076 | 16774 | 16 417 | -1302 | -357 | |

| 3. Коэффициент абсолютной ликвидности (стр.1.2.1. : стр.2) | >=0,2 | 0,004 | 0,012 | 0,004 | 0,009 | -0,008 |

| 4. Коэффициент быстрой (срочной) ликвидности (стр. 1.2. : стр. 2) | >=1 | 0,025 | 0,026 | 0,039 | 0,000 | 0,013 |

| 5. Коэффициент текущей ликвидности (покрытия) (стр. 1 : стр. 2) | >=2 | 0,531 | 0,560 | 0,817 | 0,029 | 0,256 |

| 6. Коэффициент платежной способности (стр. 1. – стр. 2) : стр. 2 | -0,47 | -0,44 | -0,18 | 0,029 | 0,256 |

Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности может покрыть предприятие за счет имеющихся денежных средств и краткосрочных финансовых вложений, быстро реализуемых в случае надобности.

Коэффициент быстрой ликвидности показывает, какую часть текущей задолженности предприятие может покрыть в ближайшей перспективе, при условии полного погашения дебиторской задолженности. Это означает, что денежные средства и предстоящие поступления от текущей деятельности покрывают текущие долги.

Коэффициент текущей ликвидности показывает, какую часть текущих обязательств можно погасить, мобилизовав все оборотные средства. Он отражает прогнозируемые платежные возможности предприятия, при условии погашения краткосрочной дебиторской задолженности и реализации имеющихся запасов.

Из данных таблицы 2.10 видно, что коэффициенты ликвидности ниже нормативных значений. За данный период резких изменений не произошло.

По данным таблицы 3.6 на конец 2009 г. коэффициент абсолютной ликвидности составил 0,004, что на 0,008 пункта меньше, чем на конец 2008 г. Это свидетельствует об отрицательной тенденции.

Коэффициенты быстрой и текущей ликвидности составили в 2009 г. 0,039 и 0,817 соответственно. Это свидетельствует о том, ОАО «Речицадрев» будет испытывать сложности со своевременным накоплением средства, чтобы погасить свои долги.

В результате, показатели ликвидности ОАО «Речицадрев» свидетельствуют о нестабильном его финансовом состоянии, а анализ динамики этих показателей позволяет говорить об ухудшении ситуации в 2009 году, т.е. с учетом того, что ОАО «Речицадрев» является промышленным предприятием, его средства вложены в активы, которые трудно относительно быстро реализовать в деньги.

Данные коэффициентов ликвидности баланса не соответствуют нормативному значению на конец каждого года, что свидетельствует о не ликвидности баланса.

Большая или меньшая текущая платежеспособность обусловлена большей или меньшей степенью обеспеченности оборотных активов долгосрочными источниками.

Коэффициент платежеспособности за 2007-2009 гг. находится на отрицательном уровне, в 2009 г. составил - 0,018 хотя и увеличился по сравнению с 2008 г. на 0,256 пункта. Это говорит о том, что ОАО «Речицадрев» не сможет погасить всю свою задолженность собственными средствами.

Так как некоторые неравенства ликвидности баланса и соответствия коэффициентов нормативным значениям не выполняются, то это обуславливает проблемы в платежеспособности и наличии у предприятия реального собственного капитала и собственных средств.

2.5 Анализ деловой активности предприятия

В процессе анализа финансового состояния ОАО «Речицадрев» изучим показатели деловой активности организации (см. таблицу 2.11).

Таблица 2.11 – Сведения о динамике показателей деловой активности ОАО «Речицадрев» за 2007-2009 гг.

| Показатели | 2007 г. | 2008 г. | Изменение (+; –), | Темп роста, % | 2009 г. | Изменение (+; –), | Темп роста, % | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 9 | |

| 1. Стоимость оборотных активов, всего, млн р. | 7562 | 9598 | 2036 | 126,9 | 13406 | 4006 | 139,7 | |

| В том числе: | 0 | |||||||

| 1.1. Запасы и затраты, млн р. | 2563 | 2483 | -80 | 96,9 | 2583 | 100 | 104,0 | |

| 1.2. Дебиторская задолженность, млн р. | 244 | 227 | -17 | 93,0 | 231 | 4 | 101,8 | |

| 1.3. Денежные средства, млн р. | 216 | 66 | -150 | 30,6 | 204 | 138 | 309,1 | |

| 2. Величина кредиторской задолженности, млн р. | 3535 | 5203 | 1668 | 147,2 | 7080 | 1877 | 136,1 | |

| 3. Выручка от реализации товаров, продукции, работ, услуг (стр. 010 формы 2), млн р. | 31418 | 31227 | -191 | 99,4 | 30790 | -437 | 98,6 | |

| 4. Себестоимость реализованных товаров, продукции (стр. 020 формы 2), млн р. | 30690 | 32353 | 1663 | 105,4 | 32546 | 193 | 100,6 | |