Научные и курсовые работы |

Главная

Исторические личности

Военная кафедра

Ботаника и сельское хозяйство

Бухгалтерский учет и аудит

Валютные отношения

Ветеринария

География

Геодезия

Геология

Геополитика

Государство и право

Гражданское право и процесс

Естествознанию

Журналистика

Зарубежная литература

Зоология

Инвестиции

Информатика

История техники

Кибернетика

Коммуникация и связь

Косметология

Кредитование

Криминалистика

Криминология

Кулинария

Культурология

Логика

Логистика

Маркетинг

Наука и техника Карта сайта

Дипломная работа: Финансовый анализ эффективности оборотных активов

Дипломная работа: Финансовый анализ эффективности оборотных активов

Содержание

Введение

1 Теоретические основы финансового анализа оборотных активов

1.1 Определение сущности и структуры оборотных средств

1.2 Источники формирования собственных оборотных средств предприятия

1.3 Методика оценки использования оборотных активов предприятия. Управление оборотными средствами

2 Финансовый анализ использования оборотных активов на предприятие ООО «НОВАТЭК – ТРАНСЕРВИС»

2.1 Организационно-экономическая характеристика деятельности ООО «НОВАТЭК – ТРАНСЕРВИС»

2.2 Анализ наличия, структуры и динамики оборотных средств предприятия

2.3 Анализ величины и оборачиваемости собственных оборотных активов предприятия

2.4 Анализ оборачиваемости дебиторской задолженности

2.5 Анализ эффективности использования оборотных средств

3 Пути повышения и мероприятия по улучшению использования оборотных активов на предприятие ООО «НОВАТЭК – ТРАНСЕРВИС»

3.1 Уменьшение дебиторской задолженности, как один из путей улучшения использования оборотных активов

3.2 Формирование резерва по сомнительным долгам

3.3 Мероприятия по улучшению использования оборотных активов

Заключение

Список использованной литературы

Введение

Важной частью имущества предприятия являются его оборотные средства. С развитием рыночных отношений произошли существенные изменения, коснувшиеся состава и структуры оборотных средств, их финансирования, учета, порядка движения.

Каждое предприятие, осуществляющее хозяйственную деятельность, должно иметь оборотные средства в достаточном объеме (оборотный капитал), которые обеспечивают бесперебойный процесс производства и реализации продукции. Оборотные средства хозяйствующих субъектов, участвуя в кругообороте средств рыночной экономики, представляют собой органически единый комплекс.

Наличие у предприятия достаточных оборотных средств оптимальной структуры – необходимая предпосылка для его нормального функционирования в условиях рыночной экономики. Поэтому на предприятии должно проводиться нормирование оборотных средств, чьей задачей является создание условий, обеспечивающих бесперебойность производственно-хозяйственной деятельности предприятия.

Оборотные средства являются наиболее мобильной частью капитала, от состояния и рационального использования которого во многом зависят результаты хозяйственной деятельности и финансовое состояние предприятия.

Основная цель оценки оборотных средств – своевременное выявление и устранение недостатков управления оборотными средствами и нахождение резервов повышения эффективности и интенсивности его использования.

Предприятие в случае эффективного управления своими и привлеченными оборотными средствами может добиться рационального экономического положения, сбалансированного по ликвидности и доходности.

Актуальность данной дипломной работы заключается в том, что ее результаты могут быть использованы в текущей финансовой деятельности предприятия с целью ускорения оборачиваемости оборотных средств, снижения их размеров за счет частичного высвобождения и вовлечения в повторный оборот, что должно способствовать достижению социально значимого эффекта.

Целью данной работы является финансовый анализ движения и формирования оборотных средств, эффективность их использования на предприятии ООО «НОВАТЭК – ТРАНСЕРВИС».

Для достижения поставленной цели необходимо решить следующие задачи:

– изучить теоретические аспекты сущности и структуры оборотных активов, источников формирования;

– провести анализ финансово-хозяйственной деятельности предприятия;

– оценить состояние и эффективность использования оборотных активов предприятия;

– разработать пути повышения эффективности использования оборотных средств.

Объектом дипломной работы являются оборотные активы ООО «НОВАТЭК – ТРАНСЕРВИС», предметом исследования – финансовый анализ оборотных средств.

Информационной базой для написания дипломного проекта послужили следующие документы: устав ООО «НОВАТЭК – ТРАНСЕРВИС», аналитические записки к отчетам финансово-хозяйственной деятельности предприятия, бухгалтерская и статистическая отчетность, нормативные документы предприятия.

При проведение финансовой оценки формирования и использования оборотных активов были использованы методы финансового анализа. Финансовые показатели оборотных средств приведены за 2006–2008 гг.

1. Теоретические основы финансового анализа оборотных активов

1.1 Определение сущности и структуры оборотных средств

Оборотные средства являются одной из составных частей имущества предприятия. Состояние и эффективность их использования – одно из главных условий успешной деятельности предприятия. Развитие рыночных отношений определяет новые условия их организации. Высокий уровень инфляции, неплатежи и другие кризисные явления вынуждают предприятия изменить свою политику по отношению к оборотным средствам, искать новые источники пополнения, изучать проблему эффективности их использования.

Целью анализа оборотных активов является повышение эффективности управления оборотными средствами.

Назначение оборотных активов – обеспечение непрерывности процесса производства. Отличительной особенностью оборотных активов от внеоборотных состоит в том, что они

– переносят свою стоимость на готовый продукт целиком и сразу;

– претерпевают изменение своей натурально-вещественной формы в процессе труда, потребительная стоимость предметов труда преобразуется в потребительную стоимость готовой продукции;

– совершают несколько кругооборотов в год [21, стр. 104].

При этом происходит постоянная и закономерная смена форм авансированной стоимости: из денежной она превращается в товарную, затем в производственную и снова в товарную и денежную. Таким образом, возникает объективная необходимость авансирования средств для обеспечения непрерывного движения оборотных активов предприятия в целях создания необходимых производственных запасов, заделов незавершенного производства, готовой продукции и условий для ее реализации.

Движение оборотных активов предприятия в процессе производственно-коммерческого цикла проходит четыре основные стадии, последовательно меняя свою форму:

1. На первой стадии денежные и другие высоколиквидные активы (векселя, депозитные вклады и т.п.) используются для приобретения сырья, материалов, топлива и т.д., то есть запасов факторов производства.

2. На второй стадии запасы отдельных факторов производства в результате непосредственной производственной деятельности превращаются в готовую продукцию.

3. На третьей стадии запасы готовой продукции реализуются потребителям и до наступления оплаты преобразуются в дебиторскую задолженность.

4. На четвертой стадии (инкассировании) оплаченная дебиторская задолженность вновь преобразуется в денежные активы (часть которых до наступления срока их использования может храниться в форме высоколиквидных краткосрочных финансовых вложений) [41].

Важнейшей характеристикой производственно-коммерческого цикла, существенно влияющей на объем, структуру и эффективность использования оборотных активов предприятия, является его общая продолжительность. Она включает период времени от момента расходования денежных и других высоколиквидных активов на приобретение производственных запасов до поступления денег от дебиторов за проданную им готовую продукцию.

Таким образом, в каждый момент времени часть оборотных активов предприятия авансируется в производственные запасы материалов и незавершенное производство, которые обслуживают производственную сферу, другая часть авансируется в отгруженную продукцию и дебиторскую задолженность, которые обслуживают процесс обращения продукции за пределами предприятия.

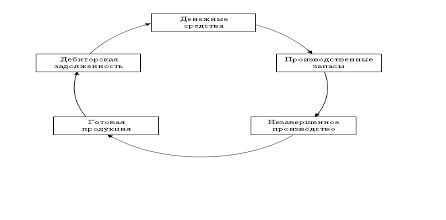

Авансирование означает, что затраченные в начале процесса производства денежные ресурсы возвращаются предприятию после завершения кругооборота. Именно из выручки от реализации продукции происходит возмещение авансированных денежных сумм и все возвращается к исходной позиции. Кругооборот оборотных активов представлен на рисунке 1 [25, стр. 214].

Рисунок 1 – Кругооборот оборотных активов

Оборотные активы предприятия в каждый момент одновременно пребывают во всех стадиях кругооборота: одна часть вступает в производственный процесс в виде запасов, другая выходит по его завершении в виде готовой продукции, а третья реализуется потребителем и превращается в денежную форму. Одновременное пребывание оборотных активов во всех стадиях обеспечивает непрерывный процесс производства и бесперебойную работу предприятия.

При нормальных условиях работы предприятия, когда не нарушаются условия снабжения предприятия сырьем и материалами, не прерывается процесс производства и реализации продукции, а также процесс банковских расчетов за реализованную продукцию, фактические оборотные активы соответствуют потребности предприятия. Скорость их движения более или менее синхронна. Но если увеличиваются, например, запасы готовой продукции на складе предприятия, то, как следствие, замедляется оборот, происходит накопление оборотных активов в запасах готовой продукции, что приводит к ситуации, когда на предприятии не хватает денежных средств для приобретения очередной партии материалов.

На каждом конкретном предприятии величина оборотных активов, их состав и структура зависят от характера и сложности производства, длительности производственного цикла, стоимости сырья, условий его поставки, принятого порядка расчетов и т.п. В различных отраслях удельный вес оборотных активов в составе общих активов предприятия неодинаков. Так, например, на предприятиях тяжелой промышленности он ниже, чем на предприятиях легкой промышленности.

Оборотные активы предприятия, являясь одной из основных финансовых категорий, оказывающих существенное влияние на сферу производства и сферу обращения, выполняют такие основные функции, как производственную и платежно-расчетную.

Производственная функция заключается в денежном обеспечении непрерывности процесса производства.

Платежно-расчетная функция оборотных активов проявляется в непосредственном влиянии на состояние расчетов в народном хозяйстве и тем самым на денежное обращение в стране.

Оборотные активы представляют собой авансированную в денежной форме стоимость финансовых ресурсов предприятия, вложенных в сферу производства и сферу обращения в минимально необходимых размерах, обеспечивающих непрерывность процесса производства и своевременность осуществления расчетов.

Важным показателем структуры оборотных активов является соотношение между средствами, вложенными в сферу производства и в сферу обращения. От правильного распределения совокупной суммы оборотных активов между сферой производства и сферой обращения во многом зависят их нормальное функционирование, скорость оборачиваемости и полнота выполнения присущих им функций.

По экономическому содержанию оборотные активы можно классифицировать на:

– запасы сырья и материалов;

– незавершенное производство;

– готовая продукция;

– дебиторская задолженность;

– денежные средства и финансовые вложения [6, стр. 73].

Запасы и затраты – это та часть оборотных активов, которая в форме сырья и материалов находится на складах предприятия и предназначена для использования в производственном процессе. Важной особенностью производственных запасов является то, что они еще не вступили в производственный процесс.

Незавершенное производство – это совокупность предметов труда, находящихся на различных стадиях производственного процесса, незаконченная продукция, выраженная в стоимостном виде.

Готовая продукция. Моментом завершения процесса производства является передача готовой продукции на склад предприятия, где она подготавливается к реализации, оформляются необходимые документы, производится комплектация, накопление транспортной партии.

Товары отгруженные. Товары, находящиеся в сфере обращения, которые еще не оплачены покупателями. Рост данной группы фондов обращения следует всячески сдерживать, поскольку это ухудшает финансовое положение предприятия, ведет к привлечению краткосрочных кредитов в связи с несвоевременным поступлением выручки от реализации.

Дебиторская задолженность. Она возникает тогда, когда предприятие продает свою продукцию другому субъекту экономики в кредит. Включает также задолженность подотчетных лиц, налоговых органов при переплате налогов и других обязательных платежей, вносимых в виде авансов [27, стр. 198].

Финансовые вложения. Временно свободные денежные средства предприятия могу разместить в финансовых инструментах с целью получения процентов. Это могут быть депозитные счета, ценные бумаги.

Денежные средства предприятия могут находится, во-первых, на текущих счетах банков, в выставленных аккредитивах; во-вторых, в кассе предприятия и в расчетах.

Под структурой оборотных активов понимается соотношение между элементами в общей сумме оборотных активов. На нее оказывают влияние особенности организации конкретного производства, материально-технического обеспечения, принятый порядок расчетов за товарно-материальные ценности. Изучение структуры является основой прогнозирования перспективных изменений в составе оборотных активов.

По степени планирования оборотные активы подразделяются на нормируемые и ненормируемые. К ненормируемым относятся, товары, отгруженные, денежные средства и средства в расчетах. Все остальные элементы оборотных активов подлежат нормированию.

По источникам формирования оборотные активы подразделяются на собственные (и приравненные к ним) и на заемные.

Наличие собственных и заемных средств в обороте предприятия объясняется особенностями организации производственного процесса. Постоянная минимальная сумма средств для финансирования потребностей производства обеспечивается собственными средствами. Временная потребность в средствах, возникшая под влиянием зависящих и независящих от предприятия причин, покрывается кредитом и другими заемными источниками [27, стр. 199].

1.2 Источники формирования собственных оборотных средств предприятия

Оборотные средства предприятий призваны обеспечивать непрерывное их движение на всех стадиях кругооборота с тем, чтобы удовлетворять потребности производства в денежных и материальных ресурсах, обеспечивать своевременность и полноту расчетов, повышать эффективность использования оборотных средств.

Все источники финансирования оборотных средств подразделяются на собственные, заемные и привлеченные. Собственные средства играют главную роль в организации кругооборота фондов, так как предприятия, работающие на основе коммерческого расчета, должны обладать определенной имущественной и оперативной самостоятельностью с тем, чтобы вести дело рентабельно и нести ответственность за принимаемые решения.

Формирование оборотных средств происходит в момент организации предприятия, когда создается его уставный фонд. Источником формирования в этом случае служат инвестиционные средства учредителей предприятия. В процессе работы источником пополнения оборотных средств является полученная прибыль, а также приравненные к собственным средствам так называемые устойчивые пассивы. Это средства, которые не принадлежат предприятию, но постоянно находятся в его обороте. Такие средства служат Источником формирования оборотных средств в сумме их минимального остатка. К ним относятся: минимальная переходящая из месяца в месяц задолженность по оплате труда работникам предприятия, резервы на покрытие предстоящих расходов, минимальная переходящая задолженность перед бюджетом и внебюджетными фондами, средства кредиторов, полученные в качестве предоплаты за продукцию (товары, услуги), средства покупателей по залогам за возвратную тару, переходящие остатки фонда потребления и др[45].

Для сокращения общей потребности хозяйства в оборотных средствах, а также стимулирования их эффективного использования целесообразно привлечение заемных средств.

Заемные средства представляют собой в основном краткосрочные кредиты банка, с помощью которых удовлетворяются временные дополнительные потребности в оборотных средствах. Основными направлениями привлечения кредитов для формирования оборотных средств являются:

– кредитование сезонных запасов сырья, материалов и затрат, связанных с сезонным процессом производства;

– временное восполнение недостатка собственных оборотных средств;

– осуществление расчетов и опосредование платежного оборота[42].

С переходом на рыночную систему управления экономикой роль кредита как источника оборотных средств по крайней мере не уменьшилась. Наряду с привычной необходимостью в покрытии сверхнормативной потребности в оборотных средствах предприятий появились новые факторы, обусловливающие усиление значения банковского кредита. Эти факторы связаны прежде всего с переходным этапом развития, переживаемым отечественной экономикой. Одним из них явилась инфляция. Воздействие инфляции на оборотные средства предприятия очень многогранно: оно оказывает непосредственное и косвенное влияние. Прямое влияние характеризуется обесценением оборотных средств за время их оборота т.е. после завершения оборота предприятие фактически не получает авансированную сумму оборотных средств в составе выручки от реализации продукции.

Косвенное влияние выражается в замедлении оборота средств из-за кризиса неплатежей, во многом обусловленного инфляцией. К другим причинам возникновения кризиса неплатежей следует отнести снижение производительности труда; крайнюю неэффективность производства; неумение отдельные руководителей приспособиться к новым условиям; искать новые решения, менять товарный ассортимент, снижать материало- и энергоемкость производства, реализуя излишние и ненужные активы; наконец, несовершенство законодательства, позволяющего безнаказанно не платить по долгам.

В целях борьбы с неплатежами и оказания финансовой поддержки значительные средства выделяются на пополнение оборотных средств предприятий. Однако не всегда выделенные средства используются по назначению, что имеет также сильный инфляционный эффект.

Указанные причины обусловливают, повышенную заинтересованность предприятий в заемных средствах как источнике пополнения замороженных в долгосрочной дебиторской задолженности оборотных средств. В данной ситуации возникает вопрос границ применения кредита в качестве источника оборотных средств. Этот вопрос связан с двойственным влиянием, которое оказывает применение кредита на финансовое положение предприятия в целом и на состояние оборотных средств в частности.

С одной стороны, без привлечения в оборот кредитных ресурсов в условиях дефицита собственных средств предприятию необходимо сокращать или полностью приостанавливать производство, что грозит серьезными финансовыми затруднениями вплоть до банкротства. С другой стороны – решение возникших проблем только с помощью кредитов вызывает повышение зависимости предприятия от кредитных ресурсов вследствие увеличения ссудной задолженности. Это приводит к увеличению нестабильности финансового состояния, теряются собственные оборотные средства, переходя в собственность банка, поскольку предприятия не обеспечивают норму прибыли на вложенный капитал, заданную в виде банковского процента[42].

Кредиторская задолженность относится к внеплановым привлеченным источникам формирования оборотных средств. Ее наличие означает участие и в обороте предприятия средств других предприятий и организаций. Часть кредиторской задолженности закономерна, так как вытекает из действующего порядка расчетов. Наряду с этим кредиторская задолженность может возникнуть в результате нарушения платежной дисциплины. У предприятий может возникнуть кредиторская задолженность поставщикам за поступившие товары, подрядчикам за выполненные работы, налоговой инспекции по налогам и платежам, по отчислениям во внебюджетные фонды. Следует также выделить прочие источники формирования оборотных средств, к которым относятся средства предприятия, временно не используемые по целевому назначению (фонды, резервы и др.).

Правильное соотношение между собственными, заемными и привлеченными источниками образования оборотных средств играет важную роль в укреплении финансового состояния предприятия.

1.3 Методика оценки использования оборотных активов предприятия. Управление оборотными средствами

От состояния оборотных средств зависит успешное осуществление производственного цикла предприятия, ибо недостаток оборотных средств парализует производственную деятельность предприятия, прерывает производственный цикл и в конечном итоге приводит предприятие к отсутствию возможностей оплачивать по своим обязательствам и к банкротству.

Наличие собственных оборотных средств (СОС) определяется по данным баланса как разность между собственным капиталом и внеоборотными активами. При этом величина собственного капитала предприятия для разных целей определяется двумя методами:

1) при оценке финансового анализа она принимается в размере итога III раздела баланса «Капитал и резервы» за вычетом итога I раздела баланса;

2) при проведении экономического анализа величина собственного капитала определяется как сумма итога III раздела баланса «Капитал и резервы», строки 640 «Доходы будущих периодов» и строки 650 «Резервы предстоящих расходов и платежей», за вычетом итога I раздела баланса[46].

В процессе анализа рассматривается динамика собственных оборотных средств, определяются абсолютные и относительные отклонения от плана и фактических данных прошлых лет. В дальнейшем при проведении анализа финансовой устойчивости проводится сравнение величины собственных оборотных средств с потребностью предприятия в запасах. Сравнение темпов роста этих показателей позволяет судить об обеспеченности предприятия собственными оборотными средствами.

Вторым этапом анализа является оценка факторов, влияющих на уровень СОС. В качестве факторов выступают структурные элементы, формирующие как раздел III баланса «Капитал и резервы», так и внеоборотные активы предприятия.

Для определения доли участия собственных средств в формировании оборотных активов предприятия рассчитываются следующие показатели:

1) коэффициент обеспеченности предприятия собственными оборотными средствами, расчет данного показателя осуществляется по следующей формуле [27, стр. 213]:

КобеспеченностиОС = III П – I А (1)

II А

где III П – итог раздела III пассива баланса «Капитал и резервы»;

I А – итог раздела I актива баланса «Внеоборотные активы»;

II А – итог раздела II актива баланса «Оборотные активы».

Или КобеспеченностиОС = СОС (2)

II А

Если значение данного коэффициента меньше 0,1, структура баланса может быть признана неудовлетворительной, а предприятие неплатежеспособным.

2) коэффициент обеспеченности запасов собственными оборотными средствами определяется так [27, стр. 213]:

КобеспеченностиЗ = СОС (3)

З

где З – абсолютное значение запасов по даны бухгалтерского баланса.

Считается, что коэффициент обеспеченности запасов собственными оборотными средствами должен изменяться в пределах 0,6… 0,8, т.е. 60–80% запасов предприятия должны формироваться из собственных источников.

3) коэффициент маневренности [27, стр. 214]:

Кманевренности = СОС (4)

III П

Этот коэффициент показывает, какая часть собственных средств находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами.

Оптимальным считается значение этого коэффициента 0,5.

Коэффициенты анализируются в динамике, сравниваются с установленными нормативами и могут быть использованы при проведении комплексной оценки финансовой устойчивости предприятия.

Под оборачиваемостью оборотных средств понимается длительность одного полного кругооборота средств с момента превращения оборотных средств в денежной форме в производственные запасы и до выхода готовой продукции и ее реализации. Кругооборот средств завершается зачислением выручки на счет предприятия.

Оборачиваемость оборотных средств характеризуется рядом взаимосвязанных показателей: длительностью одного оборота в днях, количеством оборотов за определенный период – год, полугодие, квартал (коэффициент оборачиваемости), суммой занятых на предприятии оборотных средств на единицу продукции (коэффициент загрузки) [17, стр. 39].

Для оценки оборачиваемости оборотного капитала используются следующие показатели.

1. Коэффициент оборачиваемости оборотного капитала [27, стр. 219]:

Коборачиваемости = _М _ (5)

СО

где М – выручка от реализации продукции, работ, услуг (тыс. руб.), данные берутся из формы 2 бухгалтерского баланса «Отчет о прибылях и убытках»;

СО – средняя величина оборотного капитала (тыс. руб.), которая рассчитывается из данных бухгалтерского баланса следующим образом:

СО = 0,5*(стр. 290 бал. н. г. + стр. 290 бал. к. г.) (6)

Коэффициент оборачиваемости отражает число кругооборотов, совершаемых оборотными средствами предприятия. Он показывает величину реализованной (или товарной) продукции, приходящуюся на один рубль оборотных средств. Чем выше при данных условиях коэффициент оборачиваемости, тем лучше используются оборотные средства.

Увеличение этого коэффициента означает рост числа оборотов и ведет к тому, что:

– растет выпуск продукции или объем реализации на каждый вложенный рубль оборотных средств;

– на тот же объем продукции требуется меньшая величина оборотных средств.

Таким образом, коэффициент оборачиваемости характеризует уровень производственного потребления оборотных средств. Рост коэффициента оборачиваемости, т.е. увеличение скорости оборотов, совершаемого оборотными средствами означает, что предприятие рационально и эффективно использует оборотные средства. Снижение числа оборотов свидетельствует об ухудшении финансового состояния предприятия.

2. Длительность одного оборота оборотного капитала [27, стр. 220]:

Доборота = СО*Т (7)

М

где Т – отчетный период (в днях).

3. Коэффициент закрепления оборотных средств [27, стр. 220]:

Кзакрепления = СО (8)

М

Коэффициент закрепления (или загрузки) оборотных средств – показатель, обратный коэффициенту оборачиваемости, используется для планирования и показывает величину оборотных средств на 1 рубль реализованной продукции.

Оборачиваемость оборотных средств может замедляться или ускоряться. При замедлении оборачиваемости в оборот вовлекаются дополнительные средства. Эффект ускорения оборачиваемости выражается в сокращении потребности в оборотных средствах в связи с улучшением их использования, их экономии, что влияет на прирост объемов производства и как следствие на финансовые результаты. Ускорение оборачиваемости ведет к высвобождению части оборотных средств (материальных ресурсов, денежных средств), которые пользуются либо для нужд производства, либо для накопления на расчетном счете. В конечном итоге улучшается платежеспособность и финансовое состояние предприятия [24, стр. 442].

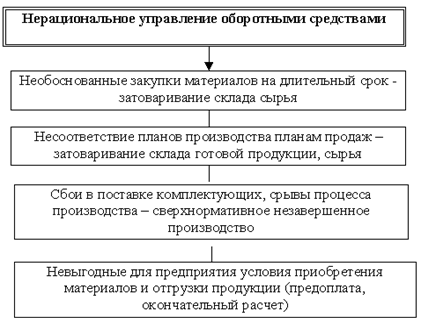

Для многих действующих предприятий причина финансовых затруднений состоит именно в нерациональном управлении оборотными средствами, то есть сложившиеся на предприятии подходы в части управления оборотными средствами не являются адекватными изменившимся экономическим условиям.

Для характеристики сложившихся на предприятии принципов управления оборотным капиталом используются результаты анализа структуры Баланса, показателей оборачиваемости текущих активов и пассивов, а также данные отчета о движении денежных средств.

Для обоснования создания запасов на долгий срок приводят, как правило, два аргумента. Первый – упрощение работы материального снабжения: снижение нагрузки в части оперативного поиска наиболее дешевых материалов и обеспечения поставок в срок. Второй – возможность приобретения материалов по более низким ценам за счет приобретения больших объемов. В любом случае необходимо помнить, что это обездвиживает, выводит из оборота деньги компании. Закупки на долгий срок вперед обоснованы для материалов, с приобретением или поставкой которых могут наблюдаться проблемы. Принципиально важно определить и придерживаться минимально приемлемого периода закупки материалов (определяется исходя из особенностей производственного процесса, условий доставки и цен на материалы) [7, стр. 12].

Затоваривание склада готовой продукции, большой объем незавершенного производства и запасов может быть показателем того, что производственные планы компании формируются без ориентира на объемы продаж: закупили и произвели продукции больше, чем смогли продать, связав денежные средства в оборотных активах. Приведя планы производства продукции в соответствие объемам реализации, компания сможет избежать закупок излишних запасов и затоваривания склада готовой продукции. Следовательно, разработка планов производства с ориентиром на объемы продаж – способ избежать излишнего связывания средств в оборотных активах и, следовательно, рычаг оптимизации состояния компании.

Сбои в поставке комплектующих (например, поставщики или представители предприятия не учли какой-либо элемент процедуры таможенного оформления и груз задержан на таможне) или нарушение хода производственного процесса (несвоевременная переналадка или поломка оборудования) могут привести к тому, что денежные средства будут «излишне долго связаны» в незавершенном производстве. Необходимо помнить, что обеспечивая бесперебойные поставки исходного сырья и комплектующих и не позволяя срывов в технологической цепочке, предприятие способствует улучшению финансовых показателей компании.

Большая дебиторская задолженность – проблема многих предприятий. Усилия по своевременному востребованию задолженности дебиторов – также способ оптимизировать финансовое состояние компании. К организационным мерам оптимизации дебиторской задолженности можно отнести постановку процедуры контроля выставленных счетов (реестр покупателей, дата выставления счета, установленная дата оплаты счета, контактное лицо покупателя, ответственное лицо за контакт с покупателем от предприятия). К юридическим мерам оптимизации дебиторской задолженности относится, например, включение в договор продаж пункта об инвентаризации склада продавца (при продажах через посредников), включение в договор продаж штрафных санкций за просроченную оплату счетов.

Оценка влияния структуры источников финансирования (структуры пассивов) на рентабельность собственного капитала – задача, которая решается при помощи анализа финансового рычага. Суть управления структурой источников финансирования можно сформулировать следующим образом: обеспечив приемлемый уровень финансовой устойчивости, желательно выбирать такую структуру пассивов, которая будет способствовать повышению рентабельности собственного капитала организации [29, стр. 285].

Рисунок 2 – Нерациональное управление оборотными средствами

2. Финансовый анализ использования оборотных активов на предприятие ООО «НОВАТЭК – ТРАНСЕРВИС»

2.1 Организационно-экономическая характеристика деятельности ООО «НОВАТЭК – ТРАНСЕРВИС»

Общество с ограниченной ответственностью «НОВАТЭК-ТРАНСЕРВИС», именуемое в дальнейшем «Общество», создано по решению единственного учредителя – ОАО «НОВАТЭК» (решение №1 от 21 апреля 2003 года) в соответствии с Гражданским кодексом Российской Федерации, Федеральным законом «Об обществах с ограниченной ответственностью», зарегистрировано Инспекцией Министерства Российской Федерации по налогам и сборам по городу Новокуйбышевску Самарской области 06 мая 2003 года за основным государственным регистрационным номером 1036301402576 [38, стр. 1].

Общество является юридическим лицом и осуществляет свою деятельность на основании Устава и действующего законодательства Российской Федерации.

Место нахождения Общества определяется местом его государственной регистрации: Российская Федерация, Ямало-Ненецкий автономный округ, Пуровский район, Железнодорожный разъезд «Лимбей».

Основной целью Общества является получение прибыли.

Основными видами деятельности Общества являются:

– организация и осуществление перевозки грузов железнодорожным, автомобильным, водным, воздушным и иными видами транспорта;

– оказание транспортно-экспедиционных услуг;

– оказание погрузо-разгрузочных услуг;

– обслуживание всех видов транспорта;

– эксплуатация электрических и газовых сетей;

– строительно-монтажные работы, включая инжиниринг в строительстве и деятельность заказчика-застройщика [38, стр. 4].

Общество вправе осуществлять любые иные виды деятельности, не запрещенные законом.

Организационная структура управления ООО «НОВАТЭК-ТРАНСЕРВИС» определяется назначением предприятия, его местоположением, спецификой работы и другими факторами. Она является отражением полномочий и обязанностей, возложенных на каждого работника.

Руководство текущей деятельностью Общества осуществляется единоличным исполнительным органом Общества – Генеральным директором Общества, который подотчетен Общему собранию участников.

Генеральный директор Общества избирается Общим собранием участников Общества на срок 3 (Три) года и может переизбираться неограниченное число раз [38, стр. 6].

Организационная структура определяет соотношение между функциями, выполняемыми сотрудниками организации, данная структура для ООО «НОВАТЭК-ТРАНСЕРВИС» представлена в Приложение.

Финансовая деятельность предприятия осуществляется финансово-экономической службой. Финансово – экономическая служба – занимается финансовой отчетностью и предоставлением отчетов в соответствующие организации, а также контролирует финансовые потоки фирмы, и распределяет их в соответствии со стратегическим планом предприятия.

В задачи финансовой службы входят:

– разработка механизма формирования оперативной информации о затратах Общества;

- разработка форм управленческой отчетности, в которых группируется информация на уровне структурных подразделений Общества по видам затрат;

- закрепление механизма стандартных процедур по сбору, обработке и отражению информации о затратах;

- предоставление руководителям Общества достоверной, своевременной и точной информации с наименьшими затратами труда и времени;

- закрепление механизма стандартных процедур, позволяющих своевременно выявлять возможные отклонения фактических показателей деятельности от бюджетных цифр для своевременного предотвращения несанкционированного бюджетным заданием расходования финансовых ресурсов и достижения установленных оптимальных значений бюджетных параметров [37, стр. 11].

Для того, чтобы охарактеризовать предприятие и его деятельность необходимо рассмотреть некоторые экономические показатели, которые отражают эффективность деятельности этого предприятия (таблица 1).

Анализируя данные таблицы 1 видно, что почти по всем показателям наблюдается стабильное повышение. Так показатель выручки от реализации в 2006 году составил 738 114 тыс. руб., в 2007 году она выросла до 756 237 тыс. руб. и в 2008 году резко до 890 241 тыс. руб., в общем выручка выросла к 2008 году в 1,2 раза в отличие от 2006 года.

Себестоимость проданных услуг тоже возросла, ее сумма в 2008 году на 123 527 тыс. руб. увеличилась и также как выручка в 1,2 раза стала больше. Следовательно от повышения данных показателей произошло увеличение валовой прибыли (прибыли от реализации). В 2006 году прибыль составила 97 904 тыс. руб., в 2007 году – 104 515 тыс. руб. и в 2008 году – 126 504 тыс. руб., изменилась в течение трех лет на 28 600 тыс. руб., то есть в 1,3 раза в 2008 году прибыль больше чем в 2006 году.

Стоимость основных средств на предприятие не постоянна, в 2006 году она составляет 835 229 тыс. руб., в 2007 году она возрастает до 1 012 млн. руб. и в 2008 году резко уменьшается почти в 8 раз и составляет 143 634 тыс. руб. Это объясняется тем, что в 2007 году произошло расширение деятельности предприятия, добавлены новые виды оказываемых услуг, увеличена производительность.

Таблица 1 – Динамика производственно-экономической деятельности ООО «НОВАТЭК – ТРАНСЕРВИС»

|

№ п/п |

Показатели | 2006 год | 2007 год | 2008 год | Изменение 2008 г. к 2006 г. | Отношение 2008 г. к 2006 г. |

| 1 | Выручка от реализации, тыс. руб. | 738114 | 756237 | 890241 | 152127 | 1,2 |

| 2 | Себестоимость проданных услуг, тыс. руб. | 640210 | 651722 | 763737 | 123527 | 1,2 |

| 3 | Валовая прибыль, тыс. руб. (стр. 1 – стр. 2) | 97904 | 104515 | 126504 | 28600 | 1,3 |

| 4 | Стоимость основных средств, тыс. руб. | 835229 | 1012240 | 143634 | -691595 | 0,2 |

| 5 | Фондоотдача, тыс. руб. (стр. 3 / стр. 4) | 0,117 | 0,103 | 0,881 | 0,764 | 7,5 |

| 6 | Уровень рентабельности, % (стр. 3 / стр. 1) | 13,3 | 13,8 | 14,2 | 0,9 | 1,1 |

| 7 | Среднесписочная численность персонала, чел. | 105 | 162 | 217 | 112 | 2,1 |

| 8 | Фонд оплаты труда, тыс. руб. | 4543 | 8168 | 11677 | 7134 | 2,6 |

| 9 | Средняя заработная плата, тыс. руб. (стр. 8 / стр. 7) | 43,3 | 50,4 | 53,8 | 10,5 | 1,2 |

| 10 | Получено на одного сотрудника среднегодовой выручки, тыс. руб. (стр. 3 / стр. 7) | 932,4 | 645,1 | 583,0 | -349,4 | 0,6 |

Фондоотдача показывает, какова стоимость выполненных работ приходится на 1 рубль стоимости основных средств. Так на каждую 1 000 рублей основных средств в 2006 году приходится 117 рублей выручки от реализации, в 2007 году 103 рубля и в 2008 году резко возрастает до 881 рубля. В 2008 году по сравнению с 2006 годом фондоотдача выросла в 7,5 раз. Уровень рентабельности реализованных услуг возрастает постепенно в течение трех лет и в 2008 году увеличивается на 0,9% в отличие от 2006 года, в общем данный показатель составляет 13% – 14%.

Увеличение среднесписочной численности персонала объясняется тем, что основное развитие предприятия приходится на рассматриваемые года. Изменение численности персонала в 2008 году составляет 112 человек в отличие от 2006 года, то есть к 2009 году численность увеличилась в 2 раза. Следовательно фонд оплаты труда тоже с каждым годом возрастает, в 2006 году он составляет 4 543 тыс. руб., в 2007 году увеличивается до 8 168 тыс. руб. и в 2008 году до 11 677 тыс. руб. В динамики средней заработной платы больших изменений не наблюдается, в 2006 году она равняется 43,3 тыс. руб., в 2007 году и в 2008 году увеличивается до 50 тыс. руб. Так средний заработок персонала увеличился к 2008 году в 1 раз.

Что касается полученной среднегодовой прибыли на каждого сотрудника предприятия можно сказать, что она сокращается с каждым годом и в 2006 году составляет 923,4 тыс. руб., в 2007 году – 645,1 тыс. руб. в 2008 году – 583 тыс. руб. В общем данный показатель в 2008 году уменьшается на 349,4 тыс. руб. в отличие от 2006 года.

Делая выводы по производственно-экономической характеристики ООО «НОВАТЭК – ТРАНСЕРВИС» отметим, что динамика реализации оказываемых услуг с каждым годом возрастает почти на 1%, так же увеличиваются показатели фондоотдачи в 7,5 раз, численности персонала и размер фонда оплаты труда в 2 раза, средней заработной платы сотрудников в 1 раз. Уменьшение наблюдается по показателям стоимости основных фондов на 691 595 тыс. руб. и в получение прибыли на каждого работника на 349,4 тыс. руб. В общем предприятие развивается стабильно и основные экономические показатели растут с каждым годом, это говорит о его финансовой стабильности, повышению рентабельности и достижению поставленной цели, то есть получение прибыли.

2.2 Анализ наличия, структуры и динамики оборотных средств предприятия

Финансовое состояние предприятия, его устойчивость во многом зависит от оптимальной структуры источников капитала (соотношения собственных и заемных средств) и оптимальности структуры активов предприятия (соотношения основного и оборотного капитала).

Оборотный капитал – это финансовые ресурсы, вложенные в объекты, использование которых осуществляется либо в рамках одного воспроизводственного цикла, либо в рамках относительно короткого календарного периода времени [27, стр. 211].

В составе оборотного капитала выделяют материально-вещественные элементы имущества, денежные средства и краткосрочные финансовые вложения (облигации и другие ценные бумаги, депозиты, займы, векселя, выданные клиентам). Анализ динамики состава и структуры оборотных средств дает возможность установить размер абсолютного и относительного прироста или уменьшения наиболее мобильной части имущества. Прирост оборотных активов, как правило, свидетельствует о расширении деятельности предприятия. Однако очень важно определить, за счет каких статей произошел прирост или снижение оборотных средств. Если, например, за счет увеличения запасов и затрат, то это может свидетельствовать о наращивании производственного потенциала, защиты денежных активов от инфляции, а если за счет дебиторской задолженности, то это говорит о несоблюдении договорной и расчетной дисциплины, несвоевременном предъявлении претензий по возникающим долгам, о росте неоправданной дебиторской задолженности, ведущей к нестабильности финансового состояния предприятия.

Для анализа состава, наличия и структуры оборотных средств составим следующую таблицу, используя данные бухгалтерского баланса за 2006–2008 гг.

Таблица 2 – Анализ наличия, структуры и динамики оборотных средств ООО «НОВАТЭК – ТРАНСЕРВИС»

| Показатели | 2006 год | 2007 год | 2008 год | |||

| Сумма, тыс. руб. | Уд. вес, % | Сумма, тыс. руб. | Уд. вес, % | Сумма, тыс. руб. | Уд. вес, % | |

| Запасы и затраты | 17 347 | 1,80 | 19 293 | 2,19 | 27 041 | 3,33 |

| НДС и прочие запасы и затраты | 4 905 | 0,51 | 5 185 | 0,59 | 5 010 | 0,62 |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 902 140 | 93,67 | 851 509 | 96,43 | 601 603 | 73,97 |

| Денежные средства | 38 702 | 4,02 | 6 968 | 0,79 | 179 584 | 22,08 |

| Всего оборотных средств | 963 094 | 100 | 882 955 | 100 | 813 239 | 100 |

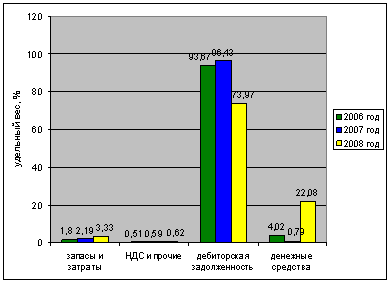

Структура оборотных средств представляет собой запасы и затраты, НДС и прочие запасы, дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты и денежные средства. В течение трех лет наличие оборотных активов не постоянно, но структура остается почти не изменой.

Запасы и затраты с каждым годом увеличиваются, так в 2006 году их стоимость равна 17 347 тыс. руб., в 2007 году – 19 293 тыс. руб. и в 2008 году – 27 041 тыс. руб. Доля запасов в общей стоимости оборотных активов так же повышается с каждым годом и с 1,80% в 2006 году достигает 3,33% в 2008 году. Запасы и затраты в свою очередь подразделяются на сырье и материалы, готовую продукцию и расходы будущих периодов. Наибольшую часть запасов составляют сырье и материалы, в 2006 году – 11 896 тыс. руб., в 2007 году – 16 663 тыс. руб. и в 2008 году – 22 134 тыс. руб. Готовой продукции в среднем за три года 1 тыс. руб., это объясняется тем, что направленность предприятия оказание услуг. Расходы будущих периодов не постоянны, в 2007 году они резко сокращаются до 2 629 тыс. руб. в отличие от 2006 года (5 450 тыс. руб.), а в 2008 году повышаются до 4 907 тыс. руб.

Таблица 3 – Анализ структуры запасов и затрат

| Показатели | 2006 год | 2007 год | 2008 год | |||

| Сумма, тыс. руб. | Уд. вес, % | Сумма, тыс. руб. | Уд. вес, % | Сумма, тыс. руб. | Уд. вес, % | |

| Запасы и затраты, в том числе: | 17 347 | 100,00 | 19 293 | 100,00 | 27 041 | 100,00 |

| сырье и материалы | 11 896 | 68,57 | 16 663 | 86,37 | 22 134 | 81,85 |

| готовая продукция | 1 | 0,01 | 1 | 0,01 | 0 | 0,00 |

| расходы будущих периодов | 5 450 | 31,42 | 2 629 | 13,62 | 4 907 | 18,15 |

Налог на добавленную стоимость и прочие запасы и затраты составляют наименьшую долю в общей стоимости оборотных средств. На протяжении трех лет их показатель почти не изменен и в среднем за три года составляет 5 000 тыс. руб., удельный вес с каждым годом повышается и в 2006 году составляет 0,51%, в 2007 году – 0,59% и в 2008 году – 0,62%.

Наибольшая часть оборотных средств приходится на дебиторскую задолженность. В течение трех лет ее динамика снижается, в 2006 году стоимость дебиторской задолженности составляет 902 140 тыс. руб., в 2007 году – 851 509 тыс. руб. и в 2008 году – 601 603 тыс. руб.

Самым не постоянным видом оборотных средств в анализируемых годах являются денежные средства. В 2006 году они составляют 38 702 тыс. руб., в 2007 году их сумма снижается до 6 968 тыс. руб. и в 2008 резко увеличивается почти в три раза и составляет 179 584 тыс. руб. Доля их в оборотных средствах так же не постоянна, в 2006 году – 4,02%, в 2007 году – 0,79% и в 2008 году – 22,08%.

Таким образом можно сделать вывод о том, что в структуре оборотных средств произошло увеличение удельного веса по запасам и затратам, налогу на добавленную стоимость и денежным средствам и разительное уменьшение по дебиторской задолженности (рисунок 3). Дебиторская задолженность составляют большую часть оборотных активов, это негативная тенденция, показывающая, что предприятие не сможет нормально работать, пока не получит хотя бы половину своей задолженности. Для выявления проблем, связанных с увеличением дебиторской задолженности, следует провести более подробный ее анализ.

Рисунок 3 – Структура оборотных активов ООО «НОВАТЭК – ТРАНСЕРВИС»

2.3 Анализ величины и оборачиваемости собственных оборотных активов предприятия

Используя методику оценки использования оборотных активов (пункт 1.3) рассчитаем и проанализируем величину оборотных средств в трехлетней динамике 2006–2008 гг.

Таблица 4 – Определение и динамика величины оборотных активов ООО «НОВАТЭК – ТРАНСЕРВИС»

|

№ п/п |

Показатели | 2006 год | 2007 год | 2008 год | Средняя за 3 года |

| 1 | Внеоборотные активы, тыс. руб. | 1053201 | 1147930 | 1216014 | 1139048 |

| 2 | Капитал и резервы, тыс. руб. | 1580342 | 1600013 | 1630857 | 1603737 |

| 3 | Оборотные активы, тыс. руб. | 963094 | 882955 | 813239 | 886429 |

| 4 | Запасы, тыс. руб. | 17347 | 19293 | 27041 | 21227 |

| 5 | Собственные оборотные средства, тыс. руб. (стр. 2 – стр. 1) | 527141 | 452083 | 414843 | 464689 |

| 6 |

КобеспеченностиОС (стр. 5 / стр. 3) |

0,55 | 0,51 | 0,51 | 0,52 |

| 7 |

КобеспеченностиЗ (стр. 5 / стр. 4) |

30,39 | 23,43 | 15,34 | 23,05 |

| 8 |

Кманевренности (стр. 5 / стр. 2) |

0,33 | 0,28 | 0,25 | 0,29 |

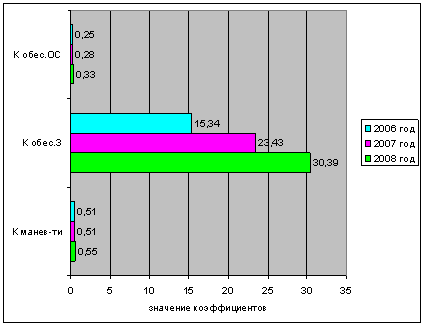

Для ООО «НОВАТЭК – ТРАНСЕРВИС» выбираем первый вариант расчета собственных оборотных средств и получаем, что в 2006 году они составили 527 141 тыс. руб., в 2007 году – 452 083 тыс. руб. и в 2008 году – 414 843 тыс. руб.

В связи с уменьшением суммы собственных оборотных средств можно судить о недостаточной обеспеченности оборотными активами в 2007 году, на это может влиять уменьшение объемов работ или иные факторы. Так как уменьшение не значительное судить по данному показателю о состояние оборотных активов не корректно, для этого на втором этапе анализируем оценку факторов, влияющих на уровень СОС.

Коэффициент обеспеченности ООО «НОВАТЭК – ТРАНСЕРВИС» СОС в 2006 году составил 0,55, в 2007 году и 2008 году по 0,51. Значение данного коэффициента по данным предприятия больше 0,1, следовательно структура баланса признана удовлетворительной, а предприятие платежеспособным.

Коэффициент обеспеченности запасов ООО «НОВАТЭК – ТРАНСЕРВИС» СОС с каждым годом увеличивается и в среднем за три года составляет 23,05. Значение этого показателя довольно далеко от нормативного, что показывает на полное формирование запасов из собственных источников предприятия.

Коэффициент маневренности ООО «НОВАТЭК – ТРАНСЕРВИС» в 2006 – году составляет 0,33, в 2007 году – 0,28 и в 2008 году – 0,25. В среднем за три года он равен 0,29, это означает, что только 1/4 частью собственных оборотных средств можно относительно свободно маневрировать и показывает на небольшую устойчивость оборотных активов.

Для комплексной оценки определим абсолютную величину чистого оборотного капитала или чистых оборотных активов (ЧОА), который представляет собой превышение текущих активов над текущими пассивами.

Показатель ЧОА определяется как разность между текущими оборотными активами и текущими краткосрочными обязательствами. В свою очередь, текущие оборотные активы рассчитываются как итог раздела II баланса «Оборотные активы» (стр. 290) за минусом налога на добавленную стоимость по приобретенным ценностям (стр. 220).

Текущие краткосрочные обязательства – это сумма следующих показателей раздела V баланса «Краткосрочные обязательства»:

• займы и кредиты (стр. 610);

Рисунок 4 – Динамика величины оборотных активов ООО «НОВАТЭК – ТРАНСЕРВИС»

• кредиторская задолженность (стр. 620);

• задолженность перед участниками (учредителями) по выплате доходов (стр. 630);

• прочие краткосрочные обязательства (стр. 660) [47].

Итого расчет чистых оборотных активов за три года для нашего предприятия представлен следующим образом:

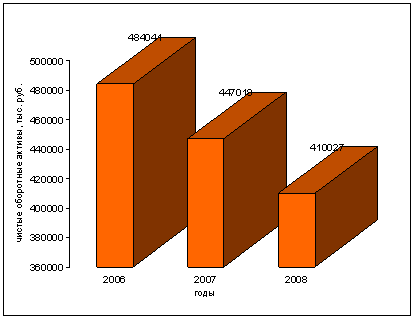

ЧОА2006 = 963 094 тыс. руб. – 4 905 тыс. руб. – 474 148 тыс. руб. = 484 041 тыс. руб.

ЧОА2007 = 882 955 тыс. руб. – 5 185 тыс. руб. – 430 752 тыс. руб. = 447 018 тыс. руб.

ЧОА2007 = 813 239 тыс. руб. – 5 010 тыс. руб. – 398 202 тыс. руб. = 410 027 тыс. руб.

Из расчетов видно, что чистый оборотный капитал с каждым годом сокращается и в среднем составляет 450 млн. руб., это показывает, что почти половина оборотных средств образуется за счет собственного капитала.

Рисунок 5 – Динамика чистых оборотных активов ООО «НОВАТЭК – ТРАНСЕРВИС»

Оборот чистого работающего капитала может быть ускорен путем повышения оборачиваемости запасов, незавершенного производства; улучшения показателя покрытия незавершенного производства.

Ускорение оборачиваемости запасов (материалы, комплектующие на складе и материалы, комплектующие в процессе перемещения, незавершенное производство, готовая продукция на складе) предполагает достаточный и регулярно возобновляемый складской запас для обеспечения ритмичного производства, более эффективного осуществления процесса закупок, наличие достаточного запаса готовой продукции для обеспечения коротких сроков поставок, ритмичности производства. С этой целью необходимо проводить систематически ревизию складских запасов, обеспечить текущую отчетность о состоянии склада. Желательно также разделить запасы на группы по критерию скорости оборота; разработать нормативы запасов по группам материалов. Важную роль играет продажа неликвидов по максимально достижимым ценам. В условиях составления бюджета целесообразно наладить планирование закупок на неделю, месяц, квартал; проводить анализ поставщиков и условий поставок [23, стр. 46].

Таким образом, управление чистым оборотным капиталом сводится к:

• оптимизации производственных и складских запасов;

• тщательному отбору заказчиков и контролю за дебиторской задолженностью;

• тщательному отбору поставщиков и получению льготных условий поставок;

• составлению и выполнению графика платежей и поступлений.

На длительность нахождения средств в обороте влияют факторы внешнего (внутреннего) характера.

Факторы внешнего характера – это сфера деятельности предприятия, отраслевая принадлежность, масштабы предприятия, экономическая ситуация в стране и связанные с ней условия хозяйствования предприятия.

Внутренние факторы – ценовая политика предприятия, структура активов, методика оценки запасов [15, стр. 108].

Для оценки оборачиваемости оборотного капитала используются следующие показатели.

Используя формулу 5 (пункт 1.3) рассчитываем коэффициент обеспеченности и получаем, что в 2006 году он составляет 0,77, в 2007 году – 0,86 и в 2008 году – 1,09. Таким образом динамика данного показателя положительная и с каждым годом на 1 рубль вложенный в оборотные средства получаем 77 коп., 86 коп. и 1,09 руб. выручки от реализации соответственно.

Таблица 5 – Анализ оборачиваемости оборотных активов ООО «НОВАТЭК – ТРАНСЕРВИС»

|

№ п/п |

Показатели | 2006 год | 2007 год | 2008 год | Изменение 2008 г. к 2006 г. | Средняя за 3 года |

| 1 | Оборотные активы, тыс. руб. | 963094 | 882955 | 813239 | -149855 | 886429 |

| 2 | Выручка от реализации, тыс. руб. | 738114 | 756237 | 890241 | 152127 | 794864 |

| 3 |

Коборачиваемости (стр. 2 / стр. 1) |

0,77 | 0,86 | 1,09 | 0,32 | 0,91 |

| 4 |

Доборота ((стр. 1 * 360)/стр. 2) |

470 | 420 | 329 | -141 | 406 |

| 5 |

Кзакрепления (стр. 1 / стр. 2) |

1,30 | 1,17 | 0,91 | -0,39 | 1,13 |

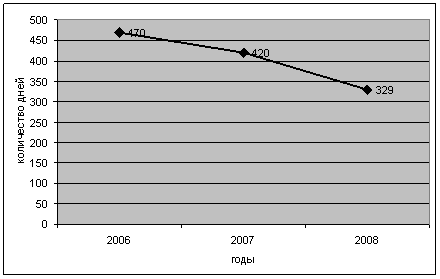

Отчетный период принимаем за 360 дней, таким образом длительность одного оборота в 2006 году составляет 470 дней, в 2007 году – 420 дней и в 2008 году резко сокращается до 329 дней. Такая тенденция очень благоприятна для предприятия и более наглядно изображена на рисунке 6.

По данным таблицы 4 коэффициент закрепления оборотных средств равняется в 2006 году – 1,30, в 2007 году – 1,17, в 2008 году – 0,91. Данный коэффициент является обратным коэффициенту оборачиваемости.

Подводя итоги по длительности нахождения оборотных средств в обороте в течение трех лет можно отметить, что длительность одного полного оборота составляет в среднем 406 дней и за один год не успевает проходить полного оборота, но в 2008 году ситуация улучшается и один оборот составляет 329 дней, на каждый 1 рубль вложенный в оборотные активы предприятие получает в среднем 0,91 рубля чистой выручки, а на каждый 1 рубль реализованной продукции приходиться 1,13 рублей оборотных средств.

Из этого следует, что оборачиваемость оборотных активов ООО «НОВАТЭК – ТРАНСЕРВИС» низкая и появляется потребность в оборотном капитале (абсолютное высвобождение), приросту объемов продукции (относительное высвобождение).

Рисунок 6 – Длительность одного оборота оборотного капитала ООО «НОВАТЭК – ТРАНСЕРВИС»

Основными факторами, влияющими на величину и скорость оборота оборотных средств предприятия, являются:

• масштаб деятельности предприятия (малый бизнес, средний, крупный);

• характер бизнеса или деятельности, т.е. отраслевая принадлежность предприятия (торговля, промышленность, строительство и т.д.);

• длительность производственного цикла (количество и продолжительность технологических операций по производству продукции, оказанию услуг, работ);

• количество и разнообразие потребляемых видов ресурсов;

• география потребителей продукции и география поставщиков и смежников;

• система расчетов за товары, работы, услуги;

• платежеспособность клиентов;

• качество банковского обслуживания;

• темпы роста производства и реализации продукции;

• доля добавленной стоимости в цене продукта;

• учетная политика предприятия;

• квалификация менеджеров;

• инфляция [19, стр. 270].

Нередко в аналитических целях требуется определение частных показателей оборачиваемости, при этом вместо общей суммы оборотных активов применяются отдельные составляющие элементы. Частные показатели оборачиваемости рассчитываются по особому обороту. В этом качестве особого оборота используют показатели: для материальных запасов – величину их расхода на производство, для незавершенного производства – поступление товаров на склад, для готовой продукции – отгрузка, для отгруженной продукции – ее реализация.

Абсолютное высвобождение (загрузка) средств из оборота представляет собой сумму величин двух указанных факторов.

Общую сумму абсолютного высвобождения оборотных средств, или их загрузки в оборот, можно определить по данным второго раздела бухгалтерского баланса. Разница общей величины оборотных активов па начало и конец года (квартала, месяца) покажет общее изменение их в обороте предприятия за анализируемый период.

2.4 Анализ оборачиваемости дебиторской задолженности

Дебиторская задолженность – это задолженность организаций, работников и физических лиц данной организации (задолженность покупателей за отгруженную продукцию, подотчетных лиц за выданные им под отчет денежные суммы и др.). Организации и лица, которые являются должниками, называются дебиторами.

Значительный удельный вес дебиторской задолженности в составе текущих активов определяет их особое место в оценке оборачиваемости оборотных средств. В наиболее общем виде изменения объема дебиторской задолженности за год могут быть охарактеризованы данными баланса. Для целей внутреннего анализа следует привлечь сведения аналитического учета: данные журналов-ордеров или заменяющих их ведомостей учета расчетов с покупателями и заказчиками, с поставщиками по авансам выданным, подотчетными лицами, с прочими дебиторами.

Анализ краткосрочной задолженности проводится на основании Данных аналитического учета расчетов с поставщиками, полученных кредитов банка, расчетов с прочими кредиторами (журналов-ордеров №4, 6, 8, 10, ведомостей и др.). В ходе анализа делается выборка обязательств, сроки погашения которых наступают в отчетном периоде, а также отсроченных и просроченных обязательств [2, стр. 36].

Предприятия заинтересованы продавать свою продукцию покупателям и заказчикам, способным своевременно оплачивать счета.

Все счета к получению классифицируются по группам: срок оплаты не наступил, просрочка от 1 до 30 дней, до 90, до 180, до 360 дней, более 1 года.

Выделяют также оправданную задолженность (срок погашения которой не наступил либо составляет менее 1 месяца) и неоправданную. Чем больше срок просрочки, тем вернее неуплата по счету.

Счета, которые покупатели не оплатили, называются сомнительными долгами (безнадежными). Безнадежные долги означают, что с каждого рубля, вложенного в дебиторскую задолженность, определенная часть не будет получена (возвращена).

Увеличение статей дебиторской задолженности может быть обусловлено:

• неосмотрительной кредитной политикой организации по отношению к покупателям, неразборчивым выбором партнеров;

• наступлением неплатежеспособности и даже банкротства некоторых потребителей;

• слишком высокими темпами наращивания объема продаж;

• трудностями в реализации продукции.

Резкое сокращение дебиторской задолженности может быть следствием негативных моментов во взаимоотношениях с клиентами (сокращение продаж в кредит, потеря потребителей продукции) [2, стр. 37].

Таблица 6 – Анализ состава и структуры дебиторской задолженности

| Показатели | 2006 год | 2007 год | 2008 год | Темп роста 2007 к 2006, % | Темп роста 2008 к 2007, % | |||

| Сумма, тыс. руб. | Уд. вес, % | Сумма, тыс. руб. | Уд. вес, % | Сумма, тыс. руб. | Уд. вес, % | |||

| Дебиторская задолженность, в том числе: | 902140 | 100,0 | 851509 | 100,0 | 601603 | 100,0 | 94,4 | 70,6 |

| покупатели и заказчики | 163025 | 18,1 | 179342 | 21,1 | 124843 | 20,7 | 110,0 | 69,6 |

| поставщики и подрядчики | 509984 | 56,5 | 481345 | 56,5 | 400703 | 66,6 | 94,4 | 83,2 |

| прочие дебиторы | 229131 | 25,4 | 190822 | 22,4 | 76057 | 12,7 | 83,3 | 39,9 |

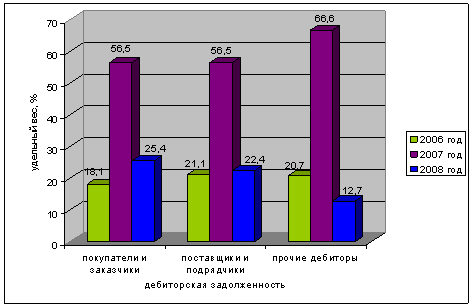

Анализируя данные таблицы 6 видно, что наибольшую часть за три года в дебиторской задолженности занимают поставщики и подрядчики. Так на 2006 год и 2007 год удельный вес их составил 56,5%, а на 2008 год – 66,6%, в денежном выражение в 2006 году – 509 984 тыс. руб., в 2007 году – 481 345 тыс. руб. и в 2008 году – 400 703 тыс. руб. Это показывает на то, что авансовые платежи планируются с излишком, но в то же время уменьшается кредиторская задолженность.

Покупатели и заказчики в течение трех лет изменяются не равномерно, в 2006 году они составляют 18,1%, в 2007 году – 21,1% и в 2008 году – 20,7%. Прочие дебиторы с каждым годом сокращаются и в 2006 году равняются 229 131 тыс. руб., в 2007 году 190 822 тыс. руб., в 20008 году – 76 057 тыс. руб. Это говорит о постепенном снижение долгов сторонних организаций перед предприятием, правильной политики предприятия в выборе партнеров, нормальными объемами темпов продаж и реализации услуг.

Темпы роста дебиторской задолженности с каждым годом уменьшается, отношение 2007 года к 2006 году составляет 94,4%, 2008 года к 2007 году – 70,6%, следовательно, задолженность в течение трех лет сокращается. Общая дебиторская задолженность снизилась на 23,85. Наиболее положительно уменьшилась задолженность прочих дебиторов и составила всего 39,9% темпа роста в 2008 году, далее покупатели и заказчики – 69,6%. И меньше всего снизились авансы, полученные поставщиками и подрядчиками, на 11,2% (рисунок 6).

В итоге анализа состава и структуры дебиторской задолженности можно отметить, что задолженность к концу 2008 года сокращается почти на 30%, наибольшую часть занимает задолженность поставщиков и подрядчиков, наименьшую – прочих дебиторов. Это показывает, что в ООО «НОВАТЭК – ТРАНСЕРВИС» наблюдается улучшение по регулированию дебиторской задолженности, наращивание темпа реализации услуг и осмотрительной кредитной политики.

При рассмотрении дебиторской задолженности следует также оценить ее качество. Под качеством дебиторской задолженности понимается вероятность получения этой задолженности в полном объеме. Показателем вероятности является срок образования задолженности, а также удельный вес просроченной задолженности. Чем больше срок дебиторской задолженности, тем ниже вероятность ее получения.

Рисунок 7 – Структура дебиторской задолженности ООО «НОВАТЭК – ТРАНСЕРВИС»

Контроль и анализ дебиторской задолженности по срокам возникновения определяет области, в которых необходимы дополнительные усилия по возврату долгов, а также позволяют сделать прогноз поступлений денежных средств [2, стр. 37].

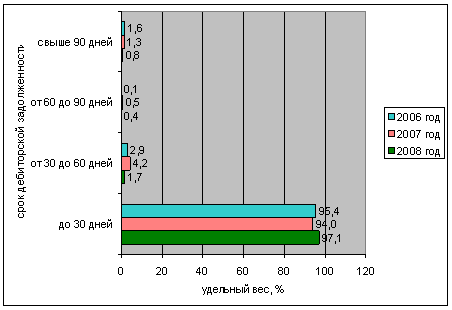

Данные таблицы 6 свидетельствуют о том, что давность дебиторской задолженности не превышают одного месяца со дня отгрузки товара и в 2006 году составляет 97,1%, в 2007 году – 94,0% и в 2008 году – 95,4. Однако, следует обратить внимание на то, что существует задолженность, по которой срок погашения превышает 90 дней и более, к тому же в 2008 году она увеличивается до 1,6% (рисунок 7). Работа с данными организациями-должниками должна быть белее тщательной. Одним из вариантов по взиманию долг может быть обращение в хозяйственный суд.

Таблица 7 – Структура давности образования дебиторской задолженности

Показатель |

2006 год | 2007 год | 2008 год | |||

| Сумма, тыс. руб. | Уд. вес, % | Сумма, тыс. руб. | Уд. вес, % | Сумма, тыс. руб. | Уд. вес, % | |

| 0–30 дней | 875 978 | 97,1 | 800 402 | 94,0 | 574 056 | 95,4 |

| 30–60 дней | 15 336 | 1,7 | 35 550 | 4,2 | 17 210 | 2,9 |

| 60–90 дней | 3 608 | 0,4 | 4 112 | 0,5 | 3 007 | 0,1 |

| Свыше 90 дней | 7 218 | 0,8 | 11 445 | 1,3 | 7 330 | 1,6 |

| Итого | 902 140 | 100,0 | 851 509 | 100,0 | 601 603 | 100,0 |

Огромное значение для предприятия имеет оценка оборачиваемости дебиторской задолженности.

Для оценки оборачиваемости дебиторской задолженности используют следующие показатели:

– оборачиваемость дебиторской задолженности;

– период погашения дебиторской задолженности;

– доля дебиторской задолженности в общем объеме оборотных активов [29, стр. 300].

Оборачиваемость дебиторской задолженности определяется отношением выручки от реализации (форма 2 бухгалтерского баланса) к дебиторской задолженности. Оборачиваемость дебиторской задолженности в 2006 году равна 0,82 раза, в 2007 году – 0,89 раз и в 2008 году – 1,48 раза.

Период погашения (ПП) дебиторской задолженности рассчитывается путем деления 360 на оборачиваемость дебиторской задолженности. Так в 2006 году период погашения дебиторской задолженности составил 439 дней, в 2007 году 404 дня и в 2008 году сократился почти в двое и составил 243 дня.

Рисунок 8 – Структура дебиторской задолженности по срокам давности ее образования ООО «НОВАТЭК – ТРАНСЕРВИС»

Доля дебиторской задолженности в общем объеме оборотных активов определяется отношением суммы дебиторской задолженности к величине оборотных активов (итог раздела II бухгалтерского баланса), умножением на 100. Для ООО «НОВАТЭК – ТРАНСЕРВИС» доля дебиторской задолженности в 2006 году составила 93,7%, в 2007 году – 96,4% и в 2008 году – 74,0%.

Темпы прироста оборачиваемости дебиторской задолженности с каждым годом сокращается и в отношение 2007 года к 2006 году составляет 92,2%, а в отношение 2008 года к 2006 году – 55,9%. Также уменьшаются темпы прироста периода погашения и доли дебиторской задолженности и составляют 79,4% и 84,6% соответственно в отношение 2008 года к 2006 году.

Таблица 8 – Анализ оборачиваемости дебиторской задолженности ООО №НОВАТЭК – ТРАНСЕРВИС»

|

№ п/п |

Показатели | 2006 год | 2007 год | 2008 год | Темп прироста 2007 к 2006, % | Темп прироста 2008 к 2006, % |

| 1 | Дебиторская задолженность, тыс. руб. | 902140 | 851509 | 601603 | 94,1 | 67,3 |

| 2 | Выручка от реализации, тыс. руб. | 738114 | 756237 | 890241 | 102,4 | 121,0 |

| 3 | Оборотные средства, тыс. руб. | 963094 | 882955 | 813239 | 108,2 | 180,6 |

| 4 | Оборачиваемость ДЗ (стр. 2 / стр. 1) | 0,82 | 0,89 | 1,48 | 92,2 | 55,9 |

| 5 | Период погашения ДЗ, дней (360/стр. 4) | 439 | 404 | 243 | 103,9 | 79,4 |

| 6 | Доля ДЗ, % ((стр. 1 / стр. 3)*100) | 93,7 | 96,4 | 74,0 | 92,5 | 84,6 |

Анализируя расчеты можно отметить, что оборачиваемость дебиторской задолженности значительно низкая, в среднем 1,06 раза в год, что составляет 340 дней. Это говорит о том, что финансовое состояние покупателей не очень благоприятное, есть риск их резкого ухудшения платежеспособности и даже банкротства.

Особое внимание предприятию следует обратить на дебиторскую задолженность, ее доля в оборотных активах составляет 88,0% в среднем за три года. Это может свидетельствовать о неосмотрительной кредитной политике организации по отношению к покупателям, либо о неплатежеспособности и банкротстве части покупателей.

2.5 Анализ эффективности использования оборотных средств

Эффективность использования оборотных средств зависит от многих факторов, которые можно разделить на внешние, оказывающие влияние вне зависимости от интересов предприятия, и внутренние, на которые предприятие может и должно активно влиять. К внешним факторам можно отнести такие, как общеэкономическая ситуация, налоговое законодательство, условия получения кредитов и процентные ставки по ним, возможность целевого финансирования, участие в программах, финансируемых из бюджета. Эти и другие факторы определяют рамки, в которых предприятие может манипулировать внутренними факторами рационального движения Оборотных средств.

На современном этапе развития экономики к основным внешним факторам, влияющим на состояние и использование оборотных средств, можно отнесли такие, как кризис неплатежей, высокий уровень налогов, высокие ставки банковского кредита.

Кризис сбыта произведенной продукции и неплатежи приводят к замедлению оборота оборотных средств. Следовательно, необходимо выпускать ту продукцию, которую можно достаточно быстро и выгодно продать, прекращая или значительно сокращая выпуск продукции, не пользующейся текущим спросом. В этом случае кроме ускорения оборачиваемости предотвращается рост дебиторской задолженности в активах предприятия.

Значительные резервы повышения эффективности использования оборотных средств кроются непосредственно в самом предприятии. В сфере производства это относится прежде всего к производственным запасам. Являясь одной из составных частей оборотных средств, они играют важную роль в обеспечении непрерывности процесса производства. В то же время производственные (запасы представляют ту часть средств производства, которая временно не участвует в производственном процессе[45].

Рациональная организация производственных запасов является важным условием повышения эффективности использования оборотных средств. Основные пути сокращения производственных запасов сводятся к их рациональному использованию; ликвидации сверхнормативных запасов материалов; совершенствованию нормирования; улучшению организации снабжения, в том числе путем установления четких договорных условий поставок и обеспечения их выполнения, оптимального выбора поставщиков, налаженной работы транспорта. Важная роль принадлежит улучшению организации складского хозяйства.

Сокращение времени пребывания оборотных средств в незавершенном производстве достигается путем совершенствования организации производства, улучшения применяемых техники и технологии, совершенствования использования основных фондов, прежде всего их активной части, экономии по всем статьям оборотных средств.

Эффективность использования оборотных средств характеризуется двумя факторами:

– ростом оборачиваемости оборотного капитала;

– снижением потребности в оборотных средствах на 1 рубль объема выпуска продукции [18, стр. 172].

Данные факторы были рассмотрены ранее в главе 2 пункте 2.3.

Рост оборачиваемости капитала способствует экономии этого капитала (сокращению потребности в оборотном капитале); приросту объемов продукции и в конечном счете увеличению получаемой прибыли.

В результате ускорения оборота высвобождаются вещественные элементы оборотных средств, меньше требуется запасов сырья, материалов, топлива, заделов незавершенного производства и прочее, а следовательно, высвобождаются и денежные ресурсы, ранее вложенные в эти запасы и заделы. Высвобожденные денежные ресурсы откладываются на расчетном счете предприятий, в результате чего улучшается их финансовое состояние, укрепляется платежеспособность.

По результатам оборачиваемости рассчитывают сумму экономии оборотных средств (абсолютное или относительное высвобождение) или сумму их дополнительного привлечения.

Расчет величины относительной экономии оборотных средств исходит из сравнения оборачиваемости оборотных средств в различные отчетные периоды [27, стр. 234]:

Эос = _М_ * (Коб.к.г. – Коб.н.г.) (9)

360

где М – выручка от реализации продукции, работ, услуг;

Коб.к.г. – коэффициент оборачиваемости оборотных средств на конец года (формула 5);

Коб.н.г. – коэффициент оборачиваемости оборотных средств на начало года (формула 5);

И так рассчитаем относительную экономию оборотных средств для ООО «НОВАТЭК – ТРАНСЕРВИС» за 2008 год, используя данные бухгалтерского баланса:

Эос = 890 241 тыс. руб. * (890 241 тыс. руб. – 890 241 тыс. руб.) = 214 тыс. руб.

360 813 239 тыс. руб. 882 955 тыс. руб.

Данный расчет показывает, что за 2008 год на предприятие было сэкономлено 214 тыс. руб. оборотных средств, что показывает на эффективность использования оборотных активов, уменьшение затрат на оказываемые услуги, экономию запасов.

Для определения величины прироста объема продукции за счет увеличения оборачиваемости оборотных средств (при прочих равных условиях) воспользуемся зависимостью объема реализации продукции предприятия от величины необходимых для функционирования предприятия оборотных средств [27, стр. 234]:

Поп = КоборачиваемостиОС * Эос (10)

Используя данные расчета коэффициента оборачиваемости оборотных средств из пункта 2.3. главы 2, получаем прирост объем продукции ООО «НОВАТЭК – ТРАНСЕРВИС» за 2008 год равный:

Поп = 1,09 * 214 тыс. руб. = 233 260 тыс. руб.

Основным финансовым критерием эффективности использования оборотных средств является их рентабельность, рассчитываемая как процентное соотношение валовой прибыли к средней стоимости оборотных средств (формула 6) за анализируемый период [27, стр. 235]:

Рос = ВП (11)

СО

где ВП – валовая прибыль.

Этот показатель характеризует величину прибыли, приходящейся на рубль функционирующих оборотных средств, т.е. их финансовую рентабельность; может рассчитываться как относительно величины собственных оборотных средств, так и их общей величины.

Таким образом, рассчитываем рентабельность оборотных средств за 2008 год:

Рос = __________126 504 тыс. руб.___________ = 0,1492 = 14,9%

0,5*(882 955 тыс. руб. + 813 239 тыс. руб.)

Из расчета следует, что оборотные средства не рентабельны, это обосновывается тем, что большую часть оборотных активов ООО «НОВАТЭК – ТРАНСЕРВИС» составляет дебиторская задолженность и следует разработать предприятию пути решения ее уменьшения.

В целях наиболее полного отражения реальной рентабельности оборотных активов предприятия в числителе дроби целесообразно брать величину прибыли-нетто (очищенной от всех налогов и других выплат в бюджет). Такой показатель отражает реальную финансовую эффективность использования оборотного капитала предприятия. Чем выше этот показатель, тем лучше.

3. Пути повышения и мероприятия по улучшению использования оборотных активов на предприятие ООО «НОВАТЭК – ТРАНСЕРВИС»

3.1 Уменьшение дебиторской задолженности, как один из путей улучшения использования оборотных активов

Большое влияние на оборачиваемость капитала, вложенного в оборотные активы, а вместе с тем и на финансовое состояние организации, оказывает увеличение или уменьшение дебиторской задолженности. Как видно из приведенного анализа (таблица 2) ее удельный вес в оборотных активах имеет достаточно большое значение, в 2008 год составляет 73,98%.

Увеличение дебиторской задолженности и ее доли в оборотных активах может свидетельствовать о неосмотрительной кредитной политике организации по отношению к покупателям, либо об увеличении объема продаж, либо о неплатежеспособности и банкротстве части покупателей. Сокращение дебиторской задолженности оценивается положительно, если это происходит за счет сокращения периода ее погашения. Если же дебиторская задолженность уменьшается в связи с уменьшением отгрузки продукции, то это свидетельствует о снижении деловой активности организации.

Следовательно, рост дебиторской задолженности не всегда оценивается отрицательно, а снижение – положительно. Необходимо различать нормальную и просроченную задолженность. Наличие последней создает финансовые затруднения, так как на деятельность организации отразится недостаток финансовых ресурсов для приобретения производственных запасов, выплаты заработной платы и др. Кроме того, замораживание средств в дебиторской задолженности приводит к замедлению оборачиваемости капитала. Просроченная дебиторская задолженность означает также рост риска непогашения долгов и уменьшения прибыли, поэтому каждая организация заинтересована в сокращении сроков причитающихся ему платежей [3, стр. 4].

Анализируя данные о структуре дебиторской задолженности (таблица 5), следует обратить внимание, что на конец 2008 года возросла дебиторская задолженность поставщиков и подрядчиков и составила 66,6%. В основном это переплаты по обслуживанию техники оплата услуг ОАО «Российские железные дороги». Даная дебиторская задолженность не так проблематична для предприятия, потому что эти остатки переходят на следующий год, как авансовые платежи.

В данной ситуации отделу снабжения необходимо направить письмо поставщикам с просьбой вернуть излишне перечисленные суммы денежных средств. Дебиторская задолженность поставщиков в части переплат может быть снижена до нуля.

Следующее место в удельном весе дебиторской задолженности занимает задолженность покупателей (20,7%). На конец 2008 года данная величина достигла 601 603 тыс. руб. (таблица 5). Просроченная дебиторская задолженность составляет 27 547 тыс. руб. (таблица 6).

Предлагаю предприятию подать исковое заявление в суд о взыскании долгов с покупателей, просрочивших сроки погашения платежей. Договором поставки предусмотрено, что за каждый день просрочки начисляется пеня в размере 0,1% от суммы долга.

Рассчитаем размер пени, возможную к взысканию с покупателей.

Пеня (30 дней просрочки) = 17 210 тыс. руб. · 0,001 · 30 = 516 тыс. руб.

Пеня (60 дней просрочки) = 3 007 тыс. руб. · 0,001 · 60 = 180 тыс. руб.

Пеня (90 дней просрочки) = 7 330 тыс. руб. · 0,001 · 90 = 660 тыс. руб.

Договором поставки также предусмотрены штрафы за нарушение хозяйственных договоров в размере 5% от суммы долга.

Рассчитаем размер штрафов, возможных к взысканию с покупателей.

Штраф = 27 547 тыс. руб. · 0,05 = 1 377 тыс. руб.

Учитывая, что некоторые должники могут находиться на стадии банкротства либо не иметь средств на расчетных счетах для погашения своего долга, предположим, что через суд будет погашено 60% задолженности. Следовательно, сумма дебиторской задолженности покупателей после проведения данных мероприятий будет равна:

ДЗ покуп. = 27 547 тыс. руб. – 27 547 тыс. руб. · 0,6 = 11 019 тыс. руб.

Суммы полученных пени и штрафов будут соответственно равны:

Пеня = (516 тыс. руб. + 180 тыс. руб. + 660 тыс. руб.) · 0,6 = 814 тыс. руб.

Шраф = 1 377 тыс. руб. · 0,6 = 826 тыс. руб.

После проведения всех выше перечисленных мероприятий сумма дебиторской задолженности в общей сумме оборотных активов будет равна:

ДЗ = 574 056 тыс. руб. + 11 019 тыс. руб. = 585 075 тыс. руб.

Общая сумма экономии средств за счет уменьшения дебиторской задолженности составит:

Э = 601 603 тыс. руб. – 585 075 тыс. руб. = 16 528 тыс. руб.

3.2 Формирование резерва по сомнительным долгам

В соответствии с налоговым законодательством начиная с 1 января 2002 г., налогоплательщик имеет право создать резерв по сомнительным долгам по любой задолженности. Исключение составляют проценты по долговым обязательствам, то есть организации (кроме банков) не имеют право создавать резервы по долгам, образовавшимся в связи с невыплатой процентов.

Исходя из положений ст. 266 НК РФ сумма резерва по сомнительным долгам в налоговом учете (как и в бухгалтерском) определяется по результатам инвентаризации дебиторской задолженности, проведенной в конце предыдущего отчетного (налогового) периода. При этом НК РФ определяет зависимость создания резерва от срока возникновения обязательства по уплате должником причитающихся по договору сумм [13, стр. 11].

Инвентаризация дебиторской задолженности проводится с целью определения на основании договоров сроков возникновения задолженности по каждому дебитору, а также просрочки исполнения обязательств (в днях) на конец отчетного периода на основании первичных документов и актов сверки взаиморасчетов.

Налоговым законодательством не предусмотрен порядок проведения инвентаризации задолженности и оформления ее результатов. Поэтому организации вправе либо самостоятельно разработать такой порядок и формы документов, подтверждающих результаты инвентаризации, либо воспользоваться порядком и формами, утвержденными для целей бухгалтерского учета. В частности, Методическими указаниями по инвентаризации имущества и финансовых обязательств, утвержденными приказом Минфина России от 13.06.95 №49.